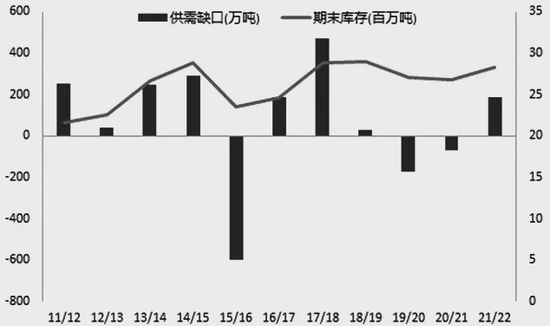

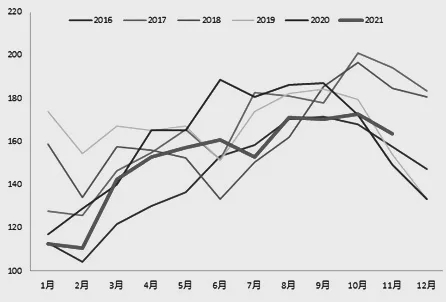

2021年油脂在全球低库存的驱动下,价格表现较为强势。根据油世界报告数据,2020/2021年度全球八大油脂库存下降至2687万吨,库存消费比回落至13%,处于过去几年的低位水平。供给端的显著下降是造成低库存的主要原因,尤其是棕榈(8842, -10.00, -0.11%)油主产国马来西亚,疫情造成的劳工短缺导致棕榈油出现大幅减产,甚至造成豆棕价差一度倒挂。展望后市,随着棕榈油供给端扰动因素的消退,油脂供需结构将逐步修复,且棕榈油上方压力强于豆油,豆棕价差将逐步向上修复。 大豆(5737, -50.00, -0.86%)供给端存不确定因素,棕榈油产量提升 拉尼娜现象预期较强,南美大豆产量或受影响 美国农业部(USDA)公布的全球大豆供需平衡表显示,2021/2022年度全球大豆产量预计达到3.82亿吨,较上一年度增加1555.1万吨,期末库存也较上一年度增加188.8万吨至1.89亿吨。从数据来看,大豆市场整体供给有所改善,但由于今年极端天气发生的概率较高,大豆产量仍存在一定的不确定性。

图为全球八大油脂供需情况

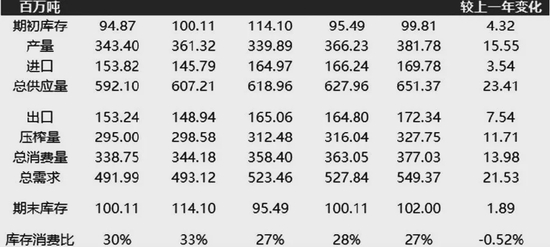

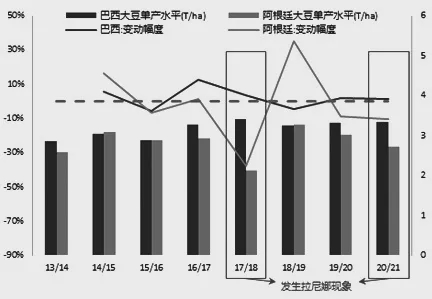

表为全球大豆供需平衡对比 从全球大豆供给结构来看,美国、南美、中国、印度是四大主产区,其中美国、巴西和阿根廷的大豆供给占比为28%、38%和14%,因此美国和南美大豆的种植情况决定了当年大豆市场的供给结构。根据USDA的数据,截至2021年11月19日,美豆已经基本完成收割,收割率达到95%,与历史平均水平基本一致。目前美豆已经定产,在2022年上半年难以对大豆价格形成新增扰动因素。 国家气候中心预测数据显示,2021年11月至2022年4月大概率发生拉尼娜现象,届时正值南美大豆关键生长期,拉尼娜现象造成的干旱对大豆单产可能形成较大的影响。从历史表现来看,2013年至今总共发生过2次拉尼娜现象,分别在2017年10月至2018年4月和2020年8月至2021年5月,在以上两个时间段内,仅阿根廷大豆单产水平出现回落,而巴西大豆的单产水平未出现下降,且巴西大豆历年来的单产水平波动都较为平稳。根据油世界的预测数据,2021/2022年度巴西大豆单产水平将达到3.38吨/公顷,较上一年度增长0.9%。

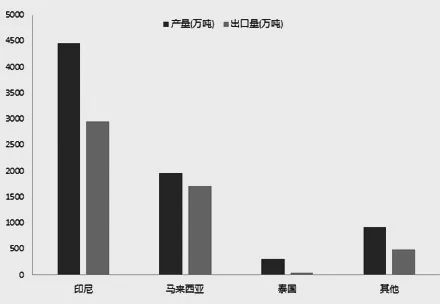

图为拉尼娜现象主要影响阿根廷产量 目前,USDA和油世界的供需报告预测中都暂时未下调阿根廷的单产水平和总产量,但从上文对历史情况的分析来看,阿根廷单产受影响还是存在比较大的可能性。若影响程度与2020/2021年度类似,则产量较目前预期下滑750万吨;若影响程度与2017/2018年度类似,则可能较预期减产1500万吨。 棕榈油高价下,劳工问题有望快速缓解 印尼和马来西亚作为棕榈油的全球主产区,产量占比分别为59%和26%,2020/2021年度棕榈油本来存在丰产预期,但由于疫情扰动,马来西亚政府冻结引进外籍劳工,种植园由于劳工短缺而未能完全释放产能,推升棕榈油价格不断走高。马来西亚政府在2021年12月10日举行的内阁会议上同意所有已获准领域重新向外籍劳工开放,其中就包括种植业。从目前马来西亚新冠肺炎疫情的发展来看,马来西亚政府对于疫苗接种推动较为积极。虽然马来西亚政府对入境劳工仍要求必须在来源国完成新冠疫苗接种且入境后需14天隔离,入境劳工数增长较为缓慢,但在较为完善的入境制度下劳工问题预计不会出现再次恶化的情况。从MPOB公布的2021年11月产量数据来看,虽然受到季节性影响,马来西亚棕榈油产量环比下降,但已经恢复至历史平均水平,疫情带来的产量压制正在消退。 天气方面,棕榈油单产情况和降雨情况有着较大的联系,通常来说厄尔尼诺现象由于会造成东南亚地区的干旱,因此对棕榈油产量存在一定负面影响。但拉尼娜现象通常会造成印尼和马来西亚降雨量增多进而有利于棕榈油产量的提升。根据国家气候中心的预测数据,本次拉尼娜现象的高峰可能发生在2022年年初,程度可能不及上一轮拉尼娜现象,但与2017年拉尼娜现象相似。而从2017/2018年度的单产水平来看,拉尼娜现象造成的降雨量充沛有利于油棕榈树的生长。虽然近期东南亚地区受到拉尼娜现象的影响,洪涝灾害较为严重,但目前正值棕榈油减产季,对产量的实质性影响有限。通常情况下,降雨量会对8—10个月后的产量形成提振。根据目前的气候数据,从去年四季度起的降雨量增加将对2022年棕榈油产量形成正面影响,若影响与2017/2018年相似,则马来西亚产量增加100万—150万吨。

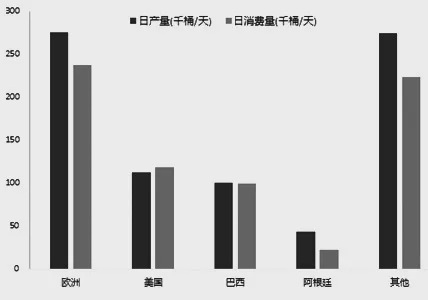

图为棕榈油供给结构

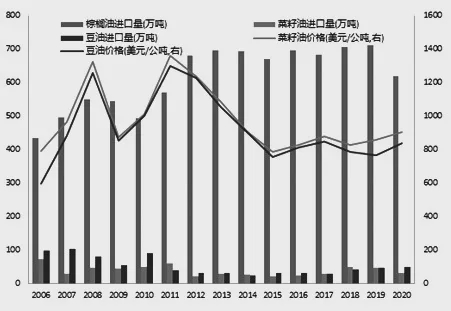

图为马来西亚棕榈油产量(单位:万吨) 因此综合来看,虽然大豆供给整体将转向宽松,但阿根廷大豆的种植情况仍存在走差的可能性,豆油价格仍可能受大豆产量预期的影响而阶段性表现偏强。而棕榈油方面,不管是疫情因素还是天气影响,都难以对产量形成新增负面影响,供给端的向上驱动整体要弱于豆油。 食用需求稳定增长,生柴政策利空需求 油脂食用消费不断抬升,豆油不可替代性较强 2020年虽然在疫情扰动下,全球餐饮行业均受冲击较大,但全球及中国食品用油量却保持稳定增长,其主要驱动来自生活质量改善的需求。从目前国内政策来看,居民消费作为经济增长的主要抓手这一目标未发生改变。中国粮油学会数据显示,目前我国人均食用油消费量达到29.1公斤,高于世界平均水平,但与欧美地区相比,仍存在一定的差距,随着消费升级的不断推进,未来仍存在一定的增量空间。 从植物油品种来看,USDA数据显示,在全球范围内虽然棕榈油在食品方面的使用量略高于豆油,分别为5028万吨和4838万吨,但豆油食品用量的比例为80%,远高于棕榈油的68%。而在国内,食品用量的差异则更为巨大,豆油100%用于食品消费,年消费量达到1828万吨;棕榈油虽然也以食用消费为主,但年消费量仅467万吨,占比不足66%。因此,国内油脂食用消费的增长对豆油的利多强于棕榈油。 从可替代性的角度来看,我国油料油脂品种众多,可选择范围广泛,但近年来我国居民对于食品健康问题的关注度不断提高,对结构更优的油脂偏好度持续增加。对比豆油和棕榈油,豆油脂肪酸结构优,饱和脂肪酸含量较低,且含有较为丰富的卵磷脂、维生素E和维生素A等有益于身体健康的元素。而棕榈油的饱和脂肪酸占比超过50%,根据市场数据棕榈油饱和脂肪酸比例在所有油脂中处于绝对高位,长期食用棕榈油是否不利于身体健康这一问题也被广泛讨论。在目前食品消费结构不断升级的环境下,棕榈油难以因为低价对豆油形成广泛的替代作用。2006年至今,虽然国内棕榈油食用量随着油脂食用消费量的增加共同走高,但其使用占比从2006年的17%下降至目前的13%。 欧盟生柴政策调整,棕榈油需求受挫更重 在全球“双碳”发展的驱动下,生物柴油需求持续增长。欧盟目前是全球最大的生物柴油消费国和生产国,占比均超过30%。2018年欧盟对于《可再生能源指令(第二版)》(REDII做出了修订,该指令于2021年生效。根据REDII指示,由棕榈油和豆油制成的生物柴油被列为导致森林砍伐和比使用化石燃料排放更多温室气体的高风险能源,且明确要求成员国不能再将棕榈油生物燃料计入其可再生能源和气候目标。目前,法国和奥地利已经限制棕榈油作为基础生物燃料,比利时和德国也将分别在2022年和2023年陆续实施限制,其中德国生柴消费量为欧盟第一。截至2020年棕榈油在欧洲生物柴油原料使用量上占比达到17%,对应原料355万吨棕榈油。按目前的政策,至2023年棕榈油的使用上限将在265万吨,至2030年将面临全部淘汰。欧盟的菜油和豆油大部分依赖压榨,仅小部分依赖于进口,因此作为棕榈油的替代品是较优的选择。虽然目前豆油也被列为高风险能源,但由于豆油的价格相较于菜籽油存在一定优势,因此在去棕榈油的过程中,存在利用豆油代替棕榈油的可能。

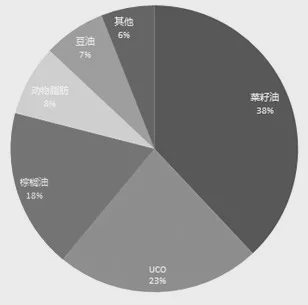

图为全球生物柴油供需结构

图为欧洲生柴原料占比(2020年)

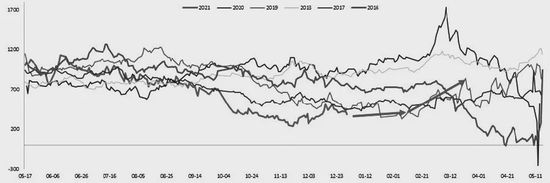

图为欧盟油脂进口情况 豆棕价差处于历史低位,存向上修复空间 主要受到马来西亚疫情扰动的影响,2021年豆棕价差多次出现历史极值,尤其是01合约豆棕价差一度出现370元/吨的倒挂。在2021年12月末,豆棕现货仍出现倒挂的情况,因此近月01合约价差仍为负值,05合约价差也维持在400元/吨的相对低位。但由于01合约即将进入交割月,基本不再具有投资空间,05合约为最佳选择。05合约的豆棕价差也正处于25分位下方,且是近10年来的同期最低位,因此从统计的角度看在未来的4个月内向上修复是大概率事件。而从豆粽价差的季节性表现来看,由于1至2月是棕榈油的减产季,其产量的修复预期可能难以快速体现,价差修复可能存在反复,但结合上文的豆棕供需结构尤其是供给端分析来看,做多豆棕价差具有较高的安全边际。

图为05合约豆棕价差走势 本次豆棕价差出现极值情况主要是受到供给端的扰动,因此价差的修复也需要在供给端的驱动下发生。从目前豆棕供给情况来看,阿根廷大豆在天气扰动下,发生750万—1500万吨的减产概率较高。而棕榈油方面,天气因素大概率再现2017/2018年度的情况,整体有利于产量,而前期主要的扰动因素——劳工问题也将随着疫情的改善逐步好转。需求端方面,不管是占比最高的食用需求还是不确定性较强的生柴政策,目前来看豆油的潜在利空都要弱于棕榈油。此外,从统计的角度来看,05合约的豆棕价差目前仍处于历史低位,做多豆油05合约、做空棕榈油2205合约的安全边际较高。(作者单位:兴业期货) |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);