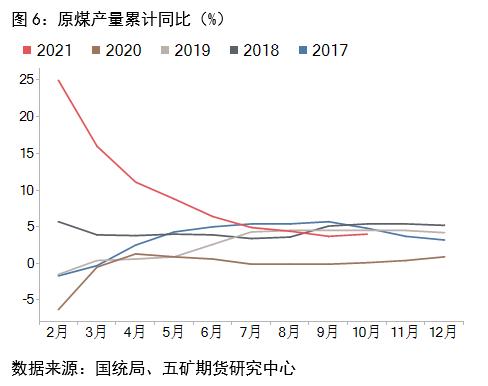

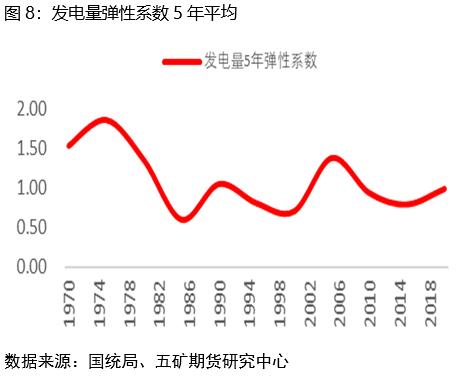

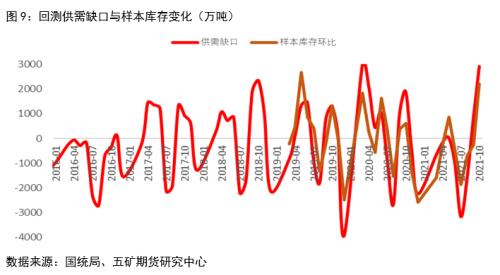

作为“十四五”开局之年,也是碳中和、碳达峰正式行动之年,3-10月动力煤供应端无法匹配需求端的大幅增长,煤炭价格从年内低点最高涨幅达到350%。煤炭作为我国最重要的基础能源,价格的大幅上涨导致下游成本快速上升,特别对于电价机制暂未市场化的煤电企业运营压力增大,部分地区甚至出现限民用电的情况。国家发改委及能源局开始加快释放煤炭产能,供应弹性迅速提升,并同时开始依据《价格法》对煤炭价格进行调控,10月动力煤盘面经过快速的牛熊的转换,价格大幅下跌超过50%。 展望未来,产能端由于投资不足以及“双碳”大背景下投资意愿不强,整体边际增量空间有限,2021年或成为“十四五”期间产能投放的高点。而需求方面虽风、光发电装机容量增速保持高位,但绝对体量尚需时日,火电仍是主要支柱。对于2022年,整体供需基本平衡,阶段性供需错配行情的概率较高。而经过煤价的暴涨暴跌,保供增产方面政策将更为灵活,政策赋予供应端较大的弹性,盘面而言区间运行的概率较高,参考区间580-890。 01 行情回顾  2021年动力煤走出历史级别行情,整体上可以分为两个阶段。第一个阶段是3-10月的大幅上涨行情,主导在于需求端。用电量数据看同比大增,一是基数原因,但其实去年4月开始用电量便已经同比转正,所以基数低的影响并不大;二是,我国率先从全球疫情中恢复,国内经济复苏的同时也带动了出口订单激增,工业用电需求释放;三是,经济转型,除传统高耗能行业外,部分高新技术行业以及第三产业用电量有明显增长。而供应端,3月1日,刑法修正案规定:对未发生生产事故,但存现实危险的违法行为提出追究刑事责任。煤矿超产意愿大幅降低,表外产量收缩。进入3月后冬季保供产量逐渐退出,同时受反腐、安检、环保等影响,虽期间多次提及保供增产,但与安全生产、严查超产相冲突下产量没有明显增加,造成供应端无法匹配需求端的大幅增长,煤炭价格从年内低点最高涨幅达到350%。 煤炭作为我国最重要的基础能源,价格的大幅上涨导致下游成本快速上升,特别对于电价机制暂未市场化的煤电企业运营压力增大,部分地区甚至出现限民用电的情况,造成不良的社会影响。国家发改委及能源局开始加快释放煤炭产能,供应弹性迅速提升,动力煤转入保供稳价的第二阶段,主导在于供给端。7月开始国家有关部门开始着手准备第一批产能的释放,主要加快了内蒙古地区露天矿用地手续的批复,9-10月将主产区部分煤矿列入保供煤矿,加快核增永久产能以及临时产能,进入10月原煤产量开始明显增加,全国煤炭日产量达到1200万吨以上。随着动力煤缺口开始收窄,国家发改委开始对价格进行调控。10月19日发改委研究依照《价格法》对煤炭价格实行干预措施,促进煤炭价格回归合理区间。10月22日发改委价格司研究制止煤炭企业牟取暴利、保障煤炭价格长期稳定在合理区间的具体政策措施。10月29日发改委称对全国所有产煤省份和重点煤炭企业的煤炭生产成本情况进行了调查,初步汇总结果显示,煤炭生产成本大幅低于目前煤炭现货价格,煤炭价格存在继续回调空间。各煤炭集团承诺5500卡坑口价从不超过1200元/吨下调至不超过900元/吨。10月动力煤盘面经过快速的牛熊的转换,价格大幅下跌超过50%。  02 煤炭产能周期 1、产能背景 2016年供给侧改革开启,《关于煤炭行业化解过剩产能实现脱困发展的意见》中提到用3-5年时间退出煤炭产能5亿吨左右、减量重组5亿吨左右。2016年起,3年内原则上停止审批新建煤矿项目、新增产能的技术改造项目和产能核增项目;确需新建煤矿的,一律实行减量置换。《关于进一步规范和改善煤炭生产经营秩序的通知》中,2016年起全国煤炭按照全年作业时间不超过276个工作日,将煤矿现有合规产能乘以0.84的系数后取整,作为新的合规生产能力。煤炭供给快速收缩,2016 年全国煤炭统计产量33.36亿吨,同比减少3.24亿吨(-8.86%), 港口5500大卡煤价也从 2015年底最低点的352 元/吨上涨至2016年底的741 元/吨(2.1倍)。煤价的暴涨致使年底前 “276 政策”草草退出,国家有关部门也开始保供以平抑煤炭价格。一方面取消“276”限产政策,另一方面开始大批核增、核准产能。而大多数煤矿存在“未批先建”的问题,从原煤年度产量看也是在2019年有明显的跃升,所以2017年批复的产能释放时间明显短于新建煤矿的4-5年建设周期。   2020年开始 “未批先建”等历史遗留问题基本已解决,2020年核准煤矿数量及产能显著下滑,其中未批先建的项目占比仅16%,大部分在新疆地区。而2019年核准产能中97%左右为“未批先建”煤矿。根据2017年核准产能释放高点在2019年出现来预测,2019年大量“未批先建”的产能将在2021-2022年左右释放。7月发改委称,今年上半年,全国通过在建煤矿投产、在产煤矿产能核增、煤矿智能化改造扩产、煤矿产能衰减接续项目达产等多种方式,合计新增优质先进产能 1.4 亿吨以上,其中在建煤矿投产 9000 万吨/年左右,在产煤矿核增产能约3000万吨/年。目前,已完成产能置换、正在办理核增批复的煤矿产能4000万吨以上,加上还有7000万吨的在建煤矿陆续建成投产,下半年还将新增优质产能近1.1亿吨。而考虑到煤矿较长的建设周期,2021年将是“十四五”期间的产能投放高点。 产能扩张意愿方面,2013年以来,煤炭开采和洗选业固定资产投资完成额持续低位,仅18年末至19年有所增长。当前双碳背景下,煤炭行业长期预期较差。各省份十四五规划中,仅新疆、陕西(+0.6亿吨)、内蒙(+3亿吨)、贵州(+0.8亿吨)、甘肃(+0.52亿吨)目标产量较2020年底有增量,其他产煤省区并未对煤炭生产规模做增量规划,目标在于优化煤炭产能结构,继续退出中小落后产能。   2、产量 1-10月原煤累计产量329715.8万吨,同比增加4%。保供政策推进下,随着露天矿临时用地批复后产能释放以及产能置换的保供煤矿释放产量,10月原煤产量明显增加,已经高于去年12月保供下月度产量。截至10月下旬,国家矿山安监局审核出了153处符合安全增产保供条件的煤矿列入应急保供名单,可增加产能2.2亿吨/年,四季度预计增加产量5500万吨。从发改委公布的高频数据看,全国煤炭日产量也稳定在1200万吨左右,虽然冬季降雪会对煤矿生产以及运输造成一定影响,但从往年看影响有限,预计年末原煤月度产量将达到3.6亿吨以上,全年原煤产量超过40亿吨。 对于2022年,当前保供力度以及价格的政策限制仍在持续,预计供暖季结束前产量将维持同比高位。而一季度结束后,山西保供产能或将逐步退出,而内蒙古增产部分可按照核增手续申请转为永久产能,预计2022年在产产能在41.3亿吨左右,较2021年核增前增加1.5亿吨。前文也提到,2021年或将成文“十四五”期间产能投放的高点,后续煤炭产能边际增加的空间有限。   03 需求 1、发电量 动力煤需求60%在于发电,而发电量与宏观需求相关。从发电量增速与实际GDP的增速拟合可以看出,如果不考虑2015年的异常值,发电量弹性系数(发电量增速/实际GDP增速)近年来整体在0.6-1.2区间。通过每5年年化GDP与发电量平均增速,发现发电量弹性系数的波动存在一定的周期性,这里假设弹性系数为0.9左右。 根据各机构预测,假设“十四五”期间GDP平均增速为5-5.5%,那么根据弹性系数计算发电增速为4.5-4.95%,对应2022年发电量84600亿千瓦时左右。对于2022年,前文也提到,2021年发电量高增速的原因之一在于国内疫情控制好于国外,国外供给端未完全恢复叠加宏观放水刺激经济下,导致国内出口需求激增。而进入2022年,这些增量大概率将不可持续,当前出口订单也开始边际走弱。   发电结构方面,清洁能源,特别以风电、光伏为代表,虽近年来装机容量增速保持高速增长(2020年风电装机增速34.6%,光伏装机增速23.8%),但受制于发电环境的不确定性以及储能技术的瓶颈,新能源发电占比虽有上升但仍较低。近年来火电发电占比稳定在70%以上,而风、光发电占比从16年的4.2%上升至2020年的7.5%,2021年1-10月火电发电占比70.8%,水电15.2%,风、光9%左右。短期内用电结构难以发生扭转, “十四五”期间仍主要以火电为支柱。而由于火电气候环境依赖度较低,作为调峰发电,发电利用小时数较难直接预测,本文通过预测清洁能源装机容量计划以及发电小时数来计算火力发电预测值。 装机容量方面,水电2020年装机容量37016万千瓦,截至2021年10月为38452万千瓦,主要投产为乌东德和白鹤滩水电站。根据主要水电在建项目,2021年预计新增装机容量2826万千瓦,2022年新增525万千瓦,2024年新增200万千瓦,2025年新增316万千瓦。到2025年有望达到40883万千瓦。 核电2020年装机容量4989万千瓦,截至10月为5326万千瓦。根据主要核电机组规划, 2022年预计新增347.9千瓦,2023年新增306.8万千瓦。按照《中国2030年碳达峰研究报告》,到2025年核电装机容量有望达到7210万千瓦。 风电、光伏方面,国家能源局《关于2021年风电、光伏发电开发建设有关事项的通知》中提到落实碳达峰、碳中和目标,以及2030年非化石能源占一次能源消费比重达到25%左右、风电太阳能(9.95 +1.32%,诊股)发电总装机容量达到12亿千瓦以上等任务。根据中电联发布的《电力行业“十四五”发展规划研究》,风电、光伏“十四五”期间预期性发展目标为装机容量年均增速分别达到9.6%和10.8%。结合预测来看,这里假设2022年增速分别为9.6%和18.6%,2022年风、光装机容量分别为33560万千瓦和36416万千瓦。 从历史发电利用小时数看,火电长期而言利用小时数逐步降低,而清洁能源发电利用小时数整体较为稳定。假设发电结构中除火电外发电利用小时数与2020年相同,可以得到清洁能源发电量,2022年预计全社会发电量为84600亿千瓦时,那么火电发电量预计为59734亿千瓦时,占比70.6%。  从历史发电利用小时数看,火电长期而言利用小时数逐步降低,而清洁能源发电利用小时数整体较为稳定。假设发电结构中除火电外发电利用小时数与2020年相同,可以得到清洁能源发电量,2022年预计全社会发电量为84600亿千瓦时,那么火电发电量预计为59734亿千瓦时,占比70.6%。 2、需求 从国家统计局公布的煤炭年度消费量来看,往年火力发电耗煤量占煤炭总消费量大概在46%左右,近年占比有所提高至50%以上。而火电耗煤与火力发电量的比值及火电耗煤系数从4.6逐步下降至4幅近。通过占比和系数回撤煤炭的月度供应量以及火力发电量,可以看到月度供需缺口与样本库存数据的环比变化走势高度一致,绝对值也在可接受的误差范围之内。所以整体需求方面,我们通过火力发电的预测以及占比来刻画煤炭的整体供需情况。  整体来看,国内供应方面,2022年我国原煤年度产量预计41.15亿吨左右。而进口端不存在明显的积极性,且施行进口配额后主要起到调节国内供需的作用,这里假设全年进口量3.2亿吨,平均到每月。而需求方面,2022年火力发电量59734亿千瓦时左右,假设火电耗煤占总消费量的比重为52%,全年动力煤供需整体平衡。参照发电的季节性得到月度平衡表,整体与库存的季节性趋势相符,2022年动力煤或难出现大的趋势性行情,阶段性供需错配行情的概率较高。  04 展望 煤炭作为我国主要能源,是工业生产的原料,其供需和价格涉及到下游众多工业品的成本以及民生问题。2021年煤炭价格大幅上涨的时候,可以看到工业品整体价格在成本的推动下也出现了大幅上涨,而煤炭紧缺导致的电力紧缺最终致使部分地区出现限居民用电的情况,造成了不良的社会影响。9-10月开始,政策方面开始发力,一是通过政策增加煤炭供给的弹性,二是对价格直接干预,给市场情绪降温。 对于2022年,供需基本面来看整体上平衡,需关注季节性的阶段性供需错配行情。而经过2021年煤价的暴涨暴跌,虽然对价格的干预调控大概率将逐步放松,但在保供增产方面政策将更为灵活,政策赋予供应端较大的弹性,盘面而言区间运行的概率较高。 对于区间的判断,一方面在于长协价格。12月3日召开的全国煤炭交易会上,国家发改委公布了2022年煤炭长期合同签订履约方案征求意见稿,明确了“基准价+浮动价”的定价机制不变,5500大卡下水煤长协基准价为700元/吨,较此前上调31%,调整区间为550-850元/吨,每月一调。要求2021年9月份以来核增产能的保供煤矿核增部分按承诺要求全部签订电煤中长期合同。要求对发电和供热企业的长协覆盖率达到100%。从往年来看,长协基准价一般可作为盘面的底部区域。当前而言明年一季度保供力度预计持续,而需求持续不及预期已同比转付,在供需宽松的时候,发电和供热用煤100%长协覆盖的情况下也会造成煤源外溢,市场煤价格下行。 另一方面在于火力发电厂的盈亏平衡线,当煤炭价格大幅上涨导致电厂亏损时,便可能再次引起政策的干预,这里通过环渤海地区的基准电价推算煤炭价格的上限。假设按5500大卡,度电耗煤为320克,而煤炭成本占整体发电成本的比重为75%,那么按照0.38元/千瓦时电价计算,对应5500大卡动力煤的价格为890元/吨。 综上所述,预计动力煤盘面运行区间580-890。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);