近日消息,紫金矿业(02899)已同意收购加拿大锂盐商Neo Lithium所有已发行股份,总对价约9.6亿加元(约合49.6亿元人民币)。据悉,后者的核心资源Tres Quebradas Salar锂盐湖项目资源量700吨LCE(碳酸锂当量),储量130万吨LCE,未来年产能有望达到4万吨电池级别碳酸锂。 除了紫金矿业,今年下半年以来,宁德时代(300750.SZ)、赣锋锂业(01772)、金圆股份(000546.SZ)、天华超净(300390.SZ)等公司也正加速布局全球锂资源,而鞍重股份(002667.SZ)更是“跨界”进入这一热门赛道。 一、愈演愈烈地“抢锂”大战 1、宁德时代vs赣锋锂业 最早盯上新锂公司的中企其实并非紫金矿业,而是动力电池巨头宁德时代。2020年9月,宁德时代通过其子公司以每股普通股0.84加元的价格,认购超过1000万股新锂公司股份,总投资约858万加元(约合人民币4400万元),占新锂公司总股份的8%,成为该公司的第三大股东。2021年2月,新锂公司宣布完成3020万美元的定增,宁德时代再度以3.05美元/股的价格,投资260万加元(约合人民币1344万元),维持其对新锂公司8%的股权占比,持有1130万股。 在一年时间里,新锂公司的每股交易价格已从0.84加元暴涨到6.5加元,涨幅高达674%,宁德时代的两笔投资更是浮盈高达693%。彼时宁德时代是新锂公司的最大股东,持股比例还是8%。

2021年7月份,赣锋锂业曾发布公告称,公司将以每股3.60加元,交易金额不超过3.53亿加元的对价收购Millennial。Millennial在9月8日的声明中表示通知赣锋锂业,认为宁德时代的收购要约更具优势,并允许赣锋锂业在9月27日之前修改现有报价。但赣锋锂业最终选择放弃。随后,宁德时代帮Millennial向赣锋锂业支付1000万美元解约费。 2、紫金矿业VS宁德时代 日前,紫金矿业与加拿大锂盐公司Neo Lithium达成要约收购协议,紫金矿业拟以每股6.50加元收购Neo Lithium所有流通股,总对价约9.6亿加元(约合49.6亿人民币)。据了解,该锂盐公司核心资产是位于阿根廷的“3Q”锂卤水项目,项目中包含的盐湖,是目前全球品位第三高的盐湖卤水提锂项目,规模也能排到第七,在Neo Lithium做出了一系列工艺调整后,该盐湖已能生产出纯度为99.89%的电池级碳酸锂。 宁德时代曾以4400万元人民币的价格收购Neo Lithium 8%的股份,并成为其第三大股东。一年多以来,该公司股价较其收购成本涨幅已超5倍,紫金矿业在收购成本“贵了”673.8%的情况下毅然受够了宁德时代%。 3、其他卷入的矿企 除了上述巨头,金圆股份也加入了“抢锂”大军。 9月23日,金圆股份宣布拟收购辰宇矿业51%股权。辰宇矿业矿区内盐湖卤水资源可开采储量4448.4万立方米,氯化锂储量10.24万吨,氯化钾储量34.16万吨。 10月8日金圆股份称公司同意全资子公司金圆新能源与西藏阿里(120.38, 1.59, 1.34%)锂源矿业开发有限公司(简称“锂源矿业”)及其股东等共同签署合作框架协议,金圆新能源拟以现金和发行上市公司股票方式收购后者持有的锂源矿业60%股权。此次交易主要聚焦在锂源矿业旗下的革吉县捌千错盐湖采矿权,目前该盐湖初步估算氯化锂资源量约有16万吨。 鞍重股份则是“跨界”抢矿。公司于8月4日披露,拟以自有资金收购强强投资持有的江西同安51%股权。 二、巨头争相布局锂矿资源,锂的黄金时代到来了? 有“锂”走遍天下,无“锂”寸步难行,已经成为今年以来投资圈的通用段子。 此前华尔街见闻曾提到,由于美、中、欧今年均提出长周期碳中和目标,并且对新能源车提出渗透率指引,新能源车的需求持续增长。

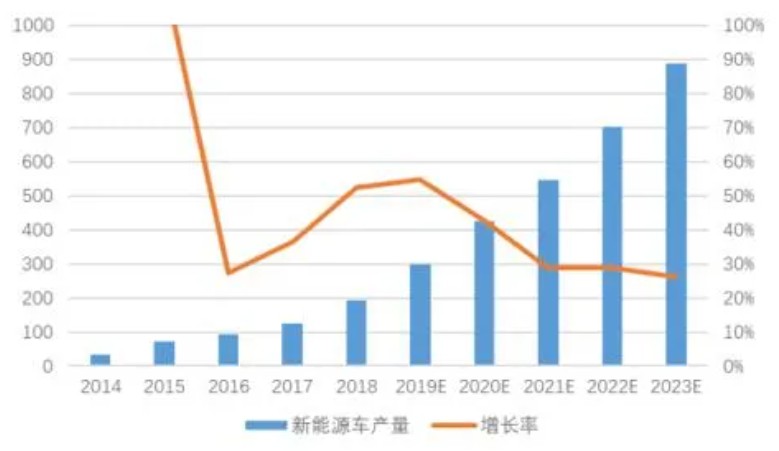

而新能源电动车的核心就是电池。其中,锂又是组成动力电池的核心金属元素,不管是三元锂电池,还是磷酸铁锂电池,亦或是代表着未来的固态电池,都离不开锂。每辆新能源电动车约需要9kg锂。新能源时代的锂,类似工业时代的石油,是战略级资源储备。 对于电动车替代燃油车的新世界,谁掌握了锂资源供应链,谁就将控制动力电池的未来。 1、库存、产能双紧,上游资源成为重中之重 在2018-2020年期间,由于传导机制影响,多个上游锂矿在2020年出现了经营困难并宣布停产整体锂资源供给没有新增,下游动力电池厂扩产带来需求锂资源大幅增长,供需矛盾继续加剧,下游企业对于锂矿的争夺只能愈演愈烈。 2、锂——不亚于石油的重要战略性资源 想象一下过去几十年中在燃油车为主力时“石油”的地位,就可以理解在新的能源背景下,“锂”资源的重要性了。 新浪财经曾报道称,预计锂电池行业对锂资源的总需求,在2021-2023年分别达到27.3万吨、37.6万吨、54.2万吨LCE。 相关机构表示,目前锂的紧俏或许只是新起点。从中期看,新能源汽车带动需求高速增长叠加供给释放缓慢,将加剧供给缺口,锂价上涨趋势不改;长期看,未来中国新能源汽车销量高速增长较为确定,锂、镍、钴、铜箔等需求高成长可期,锂矿受资源限制或持续出现缺口。 与此同时,行业判断,目前全球主要规划锂资源开发进度或难以匹配需求增长的速度和量级,且鉴于资源项目的复杂性,其实际开发进度不确定性较高。2021年至2025年,需求拉动下,锂行业供需或将逐步走向紧缺。 本文编选自公众号“矿业汇”;智通财经编辑:陈筱亦。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);