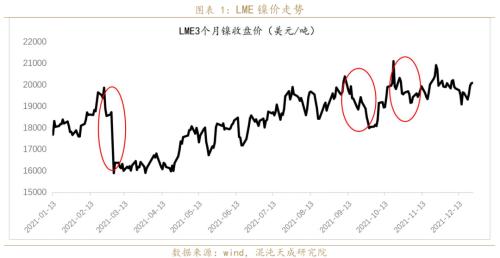

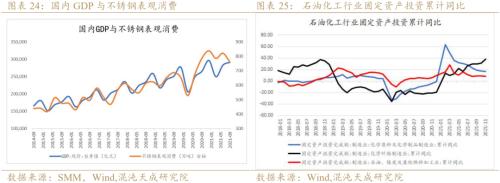

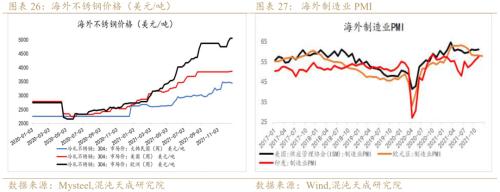

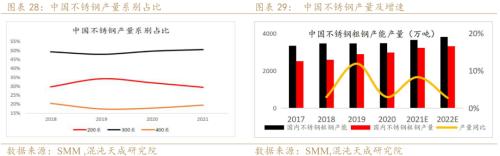

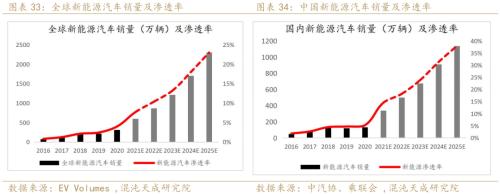

观点概述: 2022年镍价运行预计仍将是精彩的一年。 宏观上,国内与海外政策差异化明显,国内稳增长政策不断,海外在通胀压力下,货币政策收缩是大概率事件,美联储Taper加速,预期加息次数上升,当前看预期打的较足,一季度甚至上半年,美联储收紧加严的可能不大。另外需要注意的是,美联储政策并不是决定商品价格运行的全部,商品的供需占据重要位置。 供给端,2022年全球镍元素投产大年,主要贡献增量的仍在印尼,NPI、湿法中间品、高冰镍均有不小的计划投产,如果顺利投产预计带动全球原生镍大幅增长,预计2022年全球镍元素供应同比增18%至317万吨,当然是否顺利投产存在不确定的方面,印尼镍供给全球占比越来越高,资源保护主义及资源民族主义是阻碍低品位镍开发投产的重要因素。 需求端,不锈钢和新能源需求仍是拉动镍需求的主要方面,中国和印尼不锈钢潜在计划投产较多,国内稳增长环境下需求表现预期良性,海外仍有恢复空间。新能源汽车强劲增长势头大概率保持,预计2022年镍需求增速10%。 从平衡上看,镍元素的过剩主要发生在下半年,上半年基本处于供需平衡状态,而且过剩是建立在NPI大量投产顺利进行的基础之上,如果中间涉及印尼政策变动或因为其他因素影响,投产不及预期,过剩或不明显,甚至出现缺口,看似确定的过剩,实际存在潜在的不确定因素,这种背景下预计镍价难改“妖”性。 基于上半年镍元素基本平衡判断,且宏观压力尚且不大,预计震荡偏强运行概率较大,逢低做多思路为主,二季度过后,印尼的低品位镍开发政策变动情况,以及NPI、湿法中间品、高冰镍的投产是否顺利基本已有眉目,如果投产顺利,上半年冲高将是布空的时机,预计LME镍全年运行区间(16000,24000)美元/吨。 策略建议: 单边:波段操作,上半年逢低做多 套利:基于LME低库存,关注borrow机会 风险提示: 磷酸铁锂超预期挤占三元电池份额,需求不及预期 一 2021年镍价走势回顾:价格重心缓慢上移  2021年镍价整体重心上移。一季度随着疫苗的推广新冠疫情得到明显控制,市场信心恢复,推升通胀预期,有色金属集体上涨。3月3日因青山实业发布称其与华友钴业(108.22 -1.44%,诊股)、中伟股份(147.94 -1.67%,诊股)签订高冰镍供应协议,将当前定价分化的两条产业链融合,且青山长期规划产能巨大,镍价应声暴跌,约一周时间下跌幅度接近20%。 二、三季度,在全球经济复苏背景下,海外制造业持续回升,不锈钢需求表现强劲,新能源销量持续走高,不锈钢及镍盐原料双双紧缺下,镍铁分流高冰镍的担忧也得以缓解,强劲需求助力镍价水涨船高。9月,国内能耗管控趋严,镍下游企业均出现停产限产情况,需求的突然走弱导致镍价大幅下跌。 四季度,10月随着电力情况的缓解,下游企业逐步复产,而镍铁厂因能耗较高复产力度不及不锈钢,叠加印尼镍铁厂故障导致回流量减少,镍铁的上涨助推镍价突破21000美元/吨。10月21日发改委与证监会均提出多措并举抑制过度投机,维护期现货市场平稳运行,随后煤炭政策频出,受到动力煤崩盘的情绪影响,工业品整体大幅回调。11月下旬地产压力释放,市场情绪回暖,镍价反弹,但好景不长,随着镍价上涨及终端需求拖累,下游钢厂及硫酸镍企业均出现亏损停产情况,且随着变异新冠病毒奥密克戎出现,再度引发市场担忧,镍价回调。 二 供给:印尼计划投产较多,但存在政策风险 2.1 镍矿:预计2022年镍矿同比增加19.5%,但需关注印尼镍产业政策的变动 镍矿主要分为硫化镍矿和红土镍矿,硫化镍矿约占镍矿总储量约40%,由于开采历史久远,硫化矿储量逐步下滑,年产量较稳定,2021年受到疫情及事故影响,硫化矿产量同比下滑,而2022年受扰项目预期可以得到恢复,产量逐步回升,预期较2021年有4-5万镍吨增量。  随着NPI及镍的湿法中间品需求逐步提升,红土镍矿成为镍矿增量的主要方面。全球红土镍矿的供给主要来自印尼和菲律宾,随着印尼大量火法及湿法项目投产,对镍矿的需求量将大幅提升,预计2022年疫情干扰减退,且印尼镍矿内贸价稳步攀升,矿产利润丰厚,开采意愿强烈,预计2022年镍矿产量增量可以基本满足当地镍冶炼的新增产能。菲律宾2021年前三季度镍矿产量已与2021年全年基本持平,出矿量大幅攀升,在新矿禁令取消后,预计2022年菲律宾镍矿总产量可达4988.5万湿吨,较21年有2万金属吨增量。  2021年1-10月全球矿山镍产量为225.16万吨,同比增加11.82%。预计2021年全球镍矿产量将增加至274.8万吨,同比增9.9%。2022年全球镍矿产量预计将进一步提升,如果印尼镍项目按计划投产,同时菲律宾新矿禁令的解除贡献部分增量以及巴西新矿阿拉瓜亚镍矿的投入运营。预计2022年镍矿产量可达332万吨,同比增速预估为21%。  当然上述的预估是建立在印尼计划的NPI及湿法项目如期投产的状态下,从地区产能份额看,预计2022年印尼镍供给占全球镍矿供给的43%,另外快速的镍开发速度,将使得印尼镍矿的储采比快速下滑,深度挖掘资源,提高资源的价值需求或将逐步上升,资源保护主义及资源民族主义或阻碍或限制低品位镍产品的开发障碍,印尼能源和矿产资源部 (ESDM) 曾提议限制建设 2 类镍冶炼厂,即镍铁(FeNi) 和镍生铁 (NPI),密切关注印尼政策的变化,或许2022年实际增速不及预期高。  2.2 2022年NPI与中间产量将有显著提升 原生镍方面,由于硫化矿的原因,预计电解镍产量变化有限,增量的方面主要来自NPI和湿法中间品及高冰镍,因此我们重点考虑NPI和湿法中间品以及高冰镍的产量变动情况。 2.2.1 NPI:供给增量主要来自印尼,预计2022年 印尼NPI产量116.9万吨,同比增加31% 2021年全球最大的镍铁生产国印尼镍生铁产量预计全年可达89万吨镍,较2020年增加29.7万吨,增幅50.2%,其中出口至中国的镍铁量预计高达37.1万吨镍。受到疫情影响2021年的NPI投产进度放缓,预计2022年投进度将提升,总投产数量将达180条,除去转产高冰镍的部分,产量可增加至116.9万吨镍,增量27.9万吨,同比增加31%。  海外FeNi产量预计不会出现明显变化,一是近年无新增投产计划,二是NPI对FeNi的经济性优势显著,其产量的提升挤占了FeNi的需求。 受到能耗双控以及印尼NPI产量不断上升的影响,预计2021年我国中高镍铁全年产量为35万吨,同比减少16.7%,连续两年负增长。2021年菲律宾仍是我国镍矿主要供应国,其他国家增量有限,预计2022年镍矿进口量在4200-4500万湿吨。碳中和背景下高耗能环节镍铁预计持续受到抑制,印尼镍铁也不断投产爬产,增速大于中印不锈钢投产增速,且对标国内成本优势明显,因此预计国内中高镍铁产量与2021年大致持平。  2.2.2 湿法中间品及高冰镍:预计2022年MHP和高冰镍产量整体增量约18万金属吨 2021年全球汽车销量不佳的背景下,新能源汽车却独树一帜,产销均同比大增,受益于新能源的大力发展,硫酸镍的需求不断提升。由于印尼镍矿禁止出口,国内各生产商陆续在印尼建设湿法及高冰镍项目以满足不断增长的高需求。 2021年5月,第一条镍 HPAL湿法冶炼产线力勤OBI镍钴冶炼项目投产,年产氢氧化镍钴产品中镍金属量约3.75万吨、钴0.5万吨。淡水河谷印尼公司PT Vale Indonesia Tbk (INCO) 将重建 4 号炉,实现到2023 年每年生产 9万吨高冰镍的计划。据Mysteel调研,2021年淡水河谷印尼高冰镍产量预计为6.4万吨,低于往年产量,主要因为一季度计划外的检修工作。2022年计划产量仍低于年平均水平,约为6.5万吨。 在印尼项目顺利投产预期下,预计2022年MHP和高冰镍产量整体增量约18万金属吨。  2.2.3 电镍产量预计可恢复至疫情前水平 2021年受到疫情的冲击及能源紧缺、电价高企的影响,全球电镍产量缩减5万金属吨,其中诺里尔斯克镍业更是因为矿山渗水事故全年产量下滑近4万吨镍。国内电解镍产量多年来较为平稳。2022年电镍产量预计可恢复至疫情前水平,较21年增4-5万金属吨。  2.2.4 2022年全球原生镍产量将达317万吨,同比增18%。 据WMBS数据,2021年1-10月全球原生镍产量为229.18万吨,同比增加17%。其中中国原生镍产量较2020年同期增加7.5万吨,印尼2021年1-10月原生镍产量为71.25万吨,较去年同期增加41%。 预计2021年全球原生镍产量268万吨,同比增加10%。2022年生产受疫情干扰较2021年减小,叠加印尼NPI产能继续释放,高冰镍、湿法中间品项目加快投产,全年原生镍供应量将达317万吨,同比增18%。  三 需求:新能源汽车普及带动全球镍需求量上升 3.1 消费结构:不锈钢镍消费占比仍然最大,但电池行业用镍占比上升 据WBMS数据,2021年1-10月全球原生镍消费量为242.49万吨,同比上升28%,INSG数据显示2021年全球原生镍消费量将增至277.3万吨,2022年将增至304.4万吨。 全球原生镍的消费结构中,不锈钢所占的份额为73%,电池行业上升至第二位占比为9%,电镀位居第三占比为6%,合金铸造占比4%。  3.2 不锈钢:2022年全球不锈钢产量有望继续提升 2021年全球不锈钢产量预计5650万吨,同比增加11%。2021年中国不锈钢产量预计3231万吨,同比增加8%,印尼产量499万吨,同比增加87%。中印不锈钢产量占全球不锈钢产量的66%左右。 2022年全球不锈钢增量主要看中囯及印尼,不锈钢需求乐观预期下,中国产量预计继续稳步上升,印尼也将有200万吨的产能预期投产,在印尼强有力的扩张拉动下,预计2022年全球不锈钢产量同比增加3%至5820万吨。  2022年,在国内地产政策边际放松、财政部表示适度超前开展基建投资、石化投资保持高增速、老旧小区加装电梯的持续推进下,预计国内不锈钢需求将保持5-7%的增长。海外不锈钢价格依旧非常坚挺,制造业保持高景气,整体来看全球不锈钢需求仍有韧性。   3.2.1中国不锈钢粗钢稳步发展 预计2021年中国不锈钢产量3231万吨,同比增加8%。其中200系产量957万吨,同比减少0.31%。300系产量1637万吨,同比增加10%。400系产量636万吨,同比增加18%。 2022年新增产能的释放叠加印尼镍铁投产回流量将有所提升,镍铁不再如2021年一般紧张,预计全年产量同比增3%至3320万吨。2022年新增对原生镍的消费增量约7.2万吨。   3.2.2 2022年印尼不锈钢产量预计增速20% 预计2021年印尼不锈钢产量499万吨,同比增加83%。2022年印尼德龙及印尼青山产能将继续投放,预计全年产量同比增20%至600万吨。2022年新增对原生镍的消费增量约8万吨。  3.3 新能源汽车:2022年新能源汽车将继续保持高景气 3.3.1 全球新能源车销量保持高速增长,2022年增长率或达40%。 2020年10月发布《节能与新能源汽车技术路线图2.0》,明确规划了新能源车产业未来的发展路径:到2025年,新能车销量占总销量的20%左右;到2030年,新能车销量占总销量的40%左右;到2035年,实现汽车产业的电动化转型,节能汽车和新能源汽车销量各占50%。中国《关于完善新能源汽车推广应用财政补贴政策通知》发布,将新能源汽车补贴政策实施期限延长到了2022年年底,对新能源车销量增幅快速“转正”起到助推作用。 美国方面,当地时间8月5日,美国总统拜登在白宫与美三大车企CEO会见,并签署行政令:到2030年,美国电动车的销量要占乘用车总销量的50%。渗透率低意味着有更大的增长空间,2020年,美国新能源(4.16 +0.00%,诊股)汽车的渗透率仅为2%,新能源汽车的销量在2020年到2030年的年化增长率需要达到43%,才能实现新能源车渗透率50%的目标。21年1-10月美国新能源车销量达45.8万辆,同比翻倍,11月电车更是渗透率达到5.6%,创历史新高。美国消费者偏好 SUV、皮卡和经济型乘用车,随着美国新能源汽车扩大税收抵免的推进,以及高性价比电动皮卡的问世,预计21年销量可超60万辆,2022年美国市场有望带动整体新能源汽车的需求。 欧洲方面,当地时间7月14日,欧盟委员会正式推出了《欧洲绿色新政》,进一步明确了到2030年温室气体排放较1990年减少55%的目标,并计划在2050年实现碳中和。这一新政提出,2030年乘用车、厢式货车排放分别减少55%和50%;2035年新销售汽车均为零排放汽车,这意味,从2035年起,欧盟将禁售燃油车。 预计2022年全球新能源汽车销量可达900万辆,增长率在40%左右,美国为完成其电动车渗透率目标将对全球增速带来巨大拉动。   3.3.2全球新能源磷酸铁锂及高镍三元齐头并进 中国纯电动车以82%的份额占据新能源车的主导地位,国务院办公厅正式发布的《新能源汽车产业发展规划(2021-2035年)》中明确指出,到2035年,纯电动汽车成为新销售车辆的主流。而在新能源汽车消费占比第二的欧洲,新能源汽车渗透率连续数月超20%的情况下其纯电动汽车普及率却不及中国,对欧洲消费者来说,PHEV更吃香,机电一体化的方式自由方便,且不会改变他们以往的用车习惯,但随着PHEV补贴的退坡以及大型车企BEV车型的推进,未来全球纯电动汽车在新能源领域的占比将进一步提升。  2021 年10月,我国动力电池产量共计25GWh,同比增长154.79%。其中,三元电池产量9.2GWh,占总产量36.62%,同比增长66.76%;磷酸铁锂电池产量15.89GWh,占总产量63.26%,同比增长252.0%。磷酸铁锂电池已连续5 个月产量超过三元电池,且差距不断拉大。随着工信部在12月放宽对磷酸铁锂电池的能量密度要求,从而给更多企业参与竞争的机会。全球动力电池装机量分析,因能量密度补贴退坡,磷酸铁锂成本优势体现,10 月20 日,特斯拉公布了2021 财年第三季度财报时公布其所有标准续航版的Model 3 和Model Y 电动车型在全球范围内改用磷酸铁锂电池。海外新能源车市场磷酸铁锂应用虽比三元滞后但其份额也将逐步攀升。 三元正极材料方面,高镍三元能量密度高,续航里程更有优势。高镍三元自2016年开始导入,宁德时代(590.00 +2.51%,诊股)2019年开始大规模的应用,目前高镍体系已基本成熟,2021年8系占比约27%。12月工信部对三元材料的能量单体电池能量密度要求提高至≥210Wh/kg,电池组能量密度≥150Wh/kg,更是进一步推进高镍的发展。海外高镍正极起步较早,日本最为领先主要采用NCA路线,韩国高镍发展兼顾NCA和NCM811,同时正在加快超高镍电池(9系)的研发;另外松下CEO透露4680电池在技术上基本准备好商用量产,这也将进一步降低电池成本,更好地促进高镍发展。   3.3.3 新能源汽车增长带动硫酸镍需求 据SMM预测全球硫酸镍至2022年总产能将达到210万吨.中国硫酸镍产能92万实物吨,占全球产能的66%。近几年我国硫酸镍产量明显增加,2017年仅为6.95万吨金属量,2021年产量将达到28.79万金属吨,5年间产量增长4倍。预计2022年国内硫酸镍产量将达35-40万吨金属量,全球产量预计突破50万吨金属量。其中电池行业用硫酸镍占比由2018年的67%提高至2021年的89%,未来有进一步增加的趋势。  2021年由于新能源汽车需求爆发式增长,硫酸镍需求旺盛,而主原料湿法中间品的产能增速却不能相匹,消耗大量镍豆以补原料的不足。随着后续印尼的湿法中间品及高冰镍项目投产及爬产,硫酸镍原料供给压力将得到缓解,但仍需自溶镍豆以补足,全球角度看,预计22年中间品产量46万吨镍,硫酸镍对镍需求53万吨镍。  3.3.4 2021年全球新能源车领域镍消费增量约8万吨,同比增48% 综合全球新能源车销量、动力电池装机量、三元材料占比及三元高镍的发展趋势,预计2022年镍消费量同比增48%。  3.4 全球原生镍需求预计同比增长10%至309万吨 综合而言2021年预计全球原生镍消费量同比增长16%至280万吨。不锈钢方面,乐观预期下,随着新产能的投放,2022年中国不锈钢将保持大基数的中速增长,印尼不锈钢将有大幅增长。新能源汽车大势所趋,高镍三元份额也将进一步提升。镍其他传统消费领域也将稳步增长,整体需求预计同比增长10%至309万吨。  四 供需平衡与结论:预计过剩主要在2022下半年  2022年镍价运行预计仍将是精彩的一年。 宏观上,国内与海外政策差异化明显,国内稳增长政策不断,海外在通胀压力下,货币政策收缩是大概率事件,美联储Taper加速,预期加息次数上升,当前看预期打的较足,一季度甚至上半年,美联储收紧加严的可能不大。另外需要注意的是,美联储政策并不是决定商品价格运行的全部,商品的供需占据重要位置。 供给端,2022年全球镍元素投产大年,主要贡献增量的仍在印尼,NPI、湿法中间品、高冰镍均有不小的计划投产,如果顺利投产预计带动全球原生镍大幅增长,预计2022年全球镍元素供应同比增18%至317万吨,当然是否顺利投产存在不确定的方面,印尼镍供给全球占比越来越高,资源保护主义及资源民族主义是阻碍低品位镍开发投产的重要因素。 需求端,不锈钢和新能源需求仍是拉动镍需求的主要方面,中国和印尼不锈钢潜在计划投产较多,国内稳增长环境下需求表现预期良性,海外仍有恢复空间。新能源汽车强劲增长势头大概率保持,预计2022年镍需求增速10%。 从平衡上看,镍元素的过剩主要发生在下半年,上半年基本处于供需平衡状态,而且过剩是建立在NPI大量投产顺利进行的基础之上,如果中间涉及印尼政策变动或因为其他因素影响,投产不及预期,过剩或不明显,甚至出现缺口,看似确定的过剩,实际存在潜在的不确定因素,这种背景下预计镍价难改“妖”性。 基于上半年镍元素基本平衡判断,且宏观压力尚且不大,预计震荡偏强运行概率较大,逢低做多思路为主,二季度过后,印尼的低品位镍开发政策变动情况,以及NPI、湿法中间品、高冰镍的投产是否顺利基本已有眉目,如果投产顺利,上半年冲高将是布空的时机,预计LME镍全年运行区间(16000,24000)美元/吨。 |

|

|  |

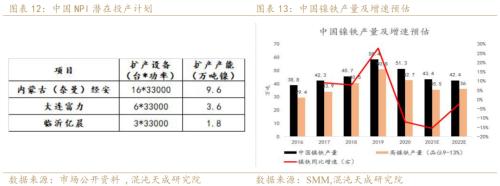

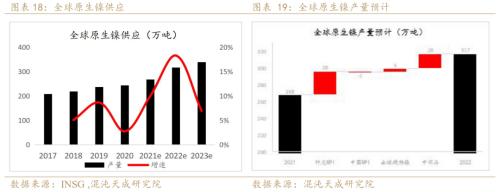

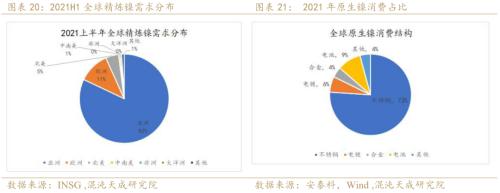

|