原标题:铜价重心下移但难回2020年以前水平 随着全球流动性收紧和经济增速放缓,2022年全球铜供需偏紧局面将逐渐趋缓,使铜价格重心下移,但因全球低库存或长期化、资源型国家谋求更多利益和全球碳减排持续推进,铜价将难以回到2020年新冠肺炎疫情之前点位。 持续性高通胀致流动性边际收紧 从2020年3月28日美国前总统特朗普正式签署2.3万亿美元的《冠状病毒援助、救济和经济安全法案》,到2021年3月11日美国总统拜登正式签署1.9万亿美元的《美国救援计划法案》,新冠肺炎疫情蔓延、供应链持续紊乱、巨额财政补贴和货币流动性泛滥导致美国实体经济供给端和需求端都出现持续性高通货膨胀。截至2021年11月,美国生产者价格指数PPI同比上涨9.6%且高于预期值9.2%和前值8.6%,创历史新高;剔除历史波动较大的食品与能源价格,核心PPI同比上涨7.7%且高于预期值7.2%和前值6.8%。美国个人消费支出价格指数PCE同比增长5.7%且高于前值5%,创1982年6月以来的最高水平;剔除历史波动较大的能源和食品价格后的核心PCE同比涨4.7%且高于预期值4.5%和前值4.1%,创1983年8月以来的最大涨幅,远超美联储2012年设定的2%通货膨胀目标。

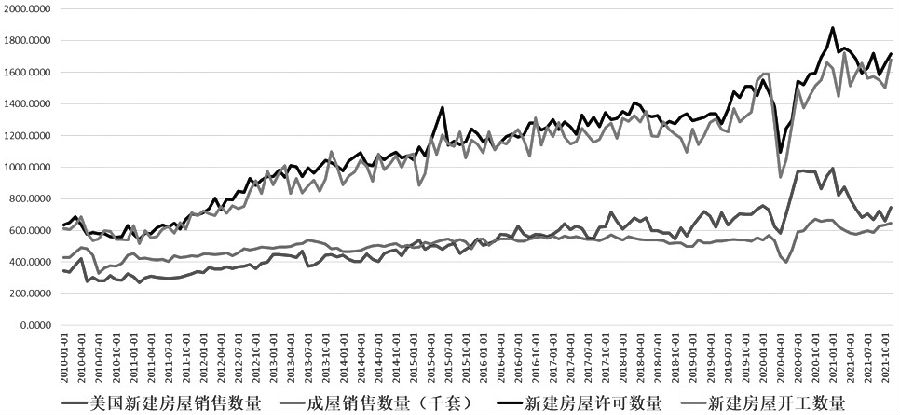

图为美国供给端与需求端的价格指数 根据美国11月消费者物价指数CPI各分项来看,能源和交通运输价格上涨是近期推动美国通货膨胀持续升高的主要因素,住房、服装、娱乐等价格上涨推升核心通货膨胀和服务业成本,表明造成持续性高通胀的成因比较广泛。 一方面,商品类价格大涨的原因是今年以来美国供需缺口处于历史高位。随着全球供应链逐步修复和物流效率提升,虽然供需缺口及PPI与CPI的“剪刀差”都呈现振荡收窄趋势,商品类价格缺乏继续大幅攀升的动力,但是供需预期缺口闭合和PPI向CPI充分传导都需要一定时间,高位波动的上下游商品价格对通货膨胀尚有一定支撑。 另一方面,服务类价格虽然已经修复至疫情前水平,但是仍然存在较强上升潜力。虽然美国11月失业率降至4.2%创疫情以来新低,但是美国11月劳动参与率为61.8%,与疫情之前超过63%的劳动参与率相比,仍有数百万人的距离;10月职位空缺率为6.9%,与疫情之前小于4.5%的职位空缺率相比,仍有较大差距;美国新增非农就业人数在8月、9月和11月均出现大幅不及预期的情况,11月暂时性和永久性失业人数边际减少趋缓且仍高于疫情前水平。这些都说明疫情间歇性反复负面影响劳动力人口返回就业岗位的积极性,甚至将使部分劳动人口永久性离开就业市场,导致美国11月平均工资同比增速仍高于疫情前水平。叠加持续上涨的房价向住房租金传导亦需要大约1年半,由此使服务类价格推动通货膨胀维持在高位。 综上所述,美联储误判通胀会因供需缺口收窄而逐渐回落,导致货币政策迟迟未能边际收紧。但是美联储主席鲍威尔在获得美国总统拜登提名连任后,改变了“暂时性通胀”的表述并明确肯定了高通胀的持续性,强调未来美联储的首要任务是遏制通货膨胀,并在12月议息会议后将每月缩债金额由150亿美元提高至300亿美元。而且点阵图显示2022年和2023年美联储分别有3次25个基点的加息,超出市场预期,说明美联储中短期流动性边际收紧的紧迫性已经充分,而这将使全球铜价持续承压。 欧美经济修复拉动铜消费增长 欧美主要国家2021年上半年经济复苏的强劲势头在三季度戛然而止。美国二季度国内生产总值GDP同比增速高达12.2%且环比增速达到6.7%,但是三季度GDP同比增速下降至不及5%,环比增速下滑至2.3%且低于预期值2.7%。英国二季度GDP同比增速超过24%,但是三季度GDP同比增速下降至6.79%。德国二季度GDP同比增速超过10%,但是三季度GDP同比增速下降至2.5%。法国二季度GDP同比增速超过19%,但是三季度GDP同比增速下降至3.4%。 究其原因除了受去年基数影响,疫情间歇性反复使美国、英国、德国和法国每日新增确诊与死亡人数保持高位,导致供应链危机难以迅速缓解而阻碍经济发展。美国耐用品消费、英国工业与建筑业环比增长对GDP贡献率都已经下降为负值,而欧洲因天然气管道“北溪二号”项目暂停和乌克兰东部局势恶化引发能源危机,法国工业生产指数自2021年4月冲高至44附近后开始逐步回落至10月已经为负值,甚至德国2021年四季度和2022年一季度可能连续出现国内生产总值环比负增长。 欧美经济修复驱动尚未完成,美国耐用品、非耐用品和服务的个人消费支出同比增速分别在2021年4月冲至高点79.88%、27.26%和23.46%后开始大幅回落至11月的18.09%、16.55%、11.69%,环比增速在2021年3月冲至高点15.63%、7.92%、2.28%后开始大幅回落至11月的-0.59%、0.55%、0.92%。英国、德国和法国居民最终消费支出同比增速分别在二季度冲高至20.66%、6.5%和13.4%后开始回落至三季度的2.65%、1.6%和1.0%。由此预计2022年欧美私人消费增速为3%。 从产能利用率来看,美国11月产能利用率已经修复至77.32%,比2019年同期高1.7个百分点;德国四季度产能利用率为85.2%,比2019年同期高2.5个百分点;法国四季度产能利用率为82.1%,比2019年同期低1.2个百分点。三者当前产能利用率距离近20年高点也仅差2至3个百分点,说明欧美主要国家产能利用率的提升空间已经有限。 从汽车销售数量来看,因全球性芯片短缺,美国汽车销售数量在2021年4月冲高至410.7万辆后开始回落至11月的258.3万辆。德国汽车研究院(CAR)12月21日公布的调查数据显示,2021年,德国乘用车产量预计为285万辆,仅为2017年的50%,也是1974年石油危机以来的最低年产量。考虑到2022年全球性芯片短缺可能逐步缓和,新能源汽车渗透率继续抬升,但因新能源汽车铜消费量占全球总消费量比例不及7%,预计2022年汽车行业拉动铜消费量同比增长1%。 从房地产业来看,因原材料价格高涨、平均工资持续上涨和供应链紊乱,美国新建房屋销售数量在2021年1月冲高至99.3万套后开始回落至11月的74.4万套;二手房屋销售数量在2021年1月冲高至66.6万套后开始小幅回落至11月的64.6万套;新建房屋许可数量在2021年1月冲高至188.3万套后开始回落至11月的171.7万套;新建房屋开工数量在2021年3月冲高至172.5万套后开始回落至11月的167.9万套。欧盟27国房屋营建同比增速在2021年4月冲高至35.4%后开始回落至10月的4.2%,环比增速在2021年3月冲高至3.2%后开始回落至10月的1.4%。考虑到欧洲和北美洲的铜消费量占全球消费量比例不超过40%,美国房屋建筑的铜消费量占美国总消费量不超过50%,预计2022年欧美房屋建筑业将拉动铜消费同比增长2%。因此,预计2022年欧美等国家经济拉动铜消费同比增长3%。

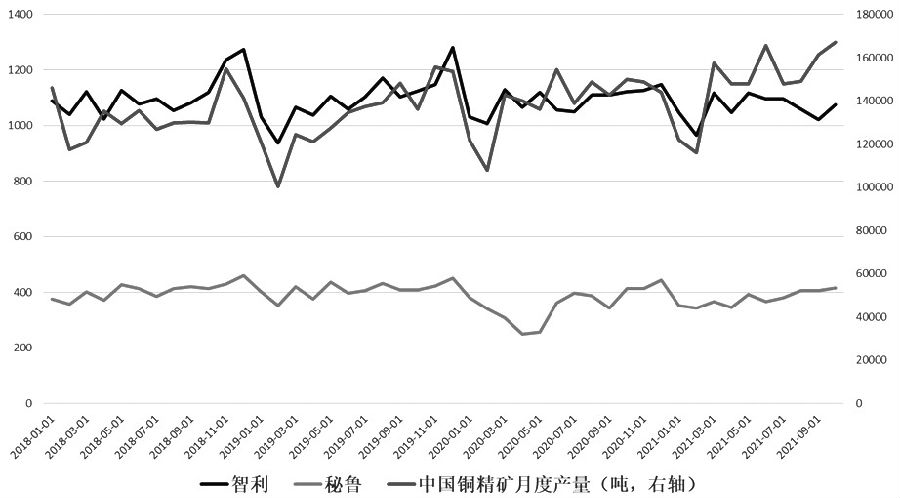

图为美国房地产业发展情况 铜供需偏紧局面将有所缓解 随着新冠肺炎疫苗快速普及,使新冠变异毒株致重病比例下降,南美洲疫情基本稳定下来,而且智利和秘鲁多数矿山的劳资谈判在政府积极介入调停下处于可控范围,这有助于铜矿产量回升。2021年铜价高涨刺激海外企业进行铜矿新建和扩建,这部分产能将在2022年逐步释放,预计因偏低基数而增产100万吨。 一方面因各类不可抗力(例如劳资纠纷、自然灾害等)而压缩的产量明年大概率将会复产,大约为30万吨;另一方面,新建或扩建铜矿项目竣工后预计带来70万吨增量(例如秘鲁Quellaveco铜矿预期增产33万吨,智利QuebradaBlanca铜矿二期扩建项目预计增产30万吨)。 总体来看,2022年新建或扩建铜矿产能将保持高增长,进而支撑铜矿产量增速出现阶段性高位3.8%。但是随着有色金属价格高涨和新能源行业快速发展,亦需关注资源型国家希望借机加强对本国自然资源控制或通过加税从矿业攫取更多利益,例如智利新总统GabrielBoric主张提高采矿业特许权使用费、秘鲁现任总统PedroCastillo希望提高采矿业税收、刚果金和印尼希望通过限制铜矿出口促进产业链本土化提升,这些不但干扰铜矿项目的产量和生产成本,而且影响远期矿山勘探开发的积极性,甚至诱使更多国家针对本国矿业采取类似措施而深刻改变全球产业链布局。

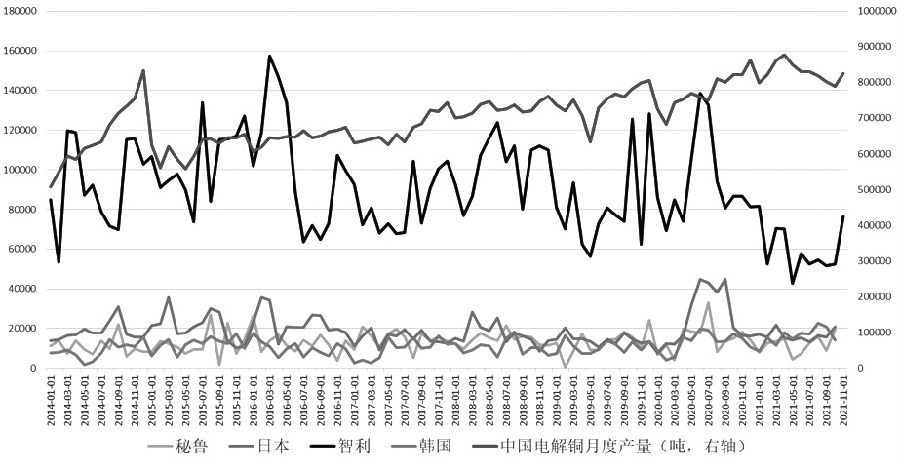

图为全球铜精矿主要生产国的月度产量 从再生铜来看,2021年,中国因废铜需求量迅速扩张而取消废铜进口配额,废铜进口金属量显著增长但仍小于废铜需求增速,叠加马来西亚因环保意识增强而提高进口再生铜原料标准、欧洲因绿色循环经济而考虑限制废铜出口,预计2022年废铜供需偏紧局面仍延续。 从精炼铜来看,全球持续推进碳减排而限制传统能源供给、清洁能源供给不足且欠缺稳定性引发能源危机,对铜的冶炼产生干扰,但是由于中国精炼铜产量前高后抬,国际铜业研究组织(ICSG)预计2021年全球精炼铜产量增速为1.7%,考虑到近年全球铜冶炼产能利用率仅为80%而不存在瓶颈,2022年全球精炼铜产量将增长3.9%。

图为全球精炼铜主要生产国的月度产量 新冠变异毒株影响全球供应链恢复 2022年美联储何时加息及次数仍需根据美国是否实现充分就业来决定,而是否实现充分就业亦是由美联储自身认定的。2022年11月8日将举行美国中期选举,具有强大政治根基的拜登及民主党需要相对宽松的货币政策,这将影响美联储选择加息时点及次数。资源型国家希望通过增加税负或限制出口而获取更多利益或促进产业链本土化,相关政策进展势必间歇性扰动铜价。欧美政府实施的“与病毒共存”政策成为新冠病毒持续变异的“温床”,偶发的新冠变异毒株势必影响全球供应链的恢复进展。 因此,如果2022年上半年美国供应链恢复不及预期,导致通货膨胀未能明显回落而继续负面影响民主党中期选举胜率,那么美联储可能在6月或9月开始第一次加息且全年进行两次25个基点的加息,该情况将使铜价上半年出现有限下跌,下半年更倾向于反弹,关注沪铜(70080, -160.00, -0.23%)价格57000点位支撑。如果2022年上半年美国供应链问题迅速解决,使高通货膨胀显著回落但就业市场仍存较大缺口,因民主党在明年11月8日中期选举前更希望保持宽松货币政策,美联储第一次加息可能推迟至明年12月且全年进行一次25个基点的加息,该情况将使铜价在明年上半年存在阶段性上涨机会。(期货从业资格证编号F03087656) |

|

|  |

|