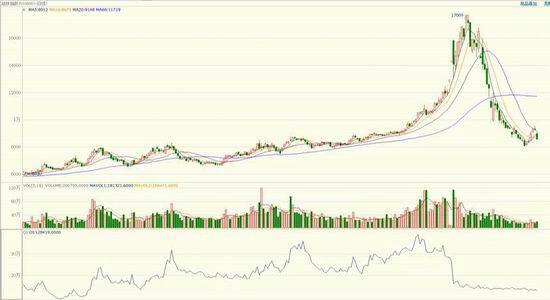

一、市场行情回顾 2021年硅铁(8730, 290.00, 3.44%)期货走势波澜壮阔。经历了1-8月中旬的大幅震荡之后,8月下旬开始硅铁期货主力合约从9000元/吨,大幅上涨至最高17950元/吨,短短两个月时间涨幅近1倍,但随后大幅下挫,截止2021年11月18日重新跌回9000元/吨以下。 我们认为2021年硅铁走势自身的供需影响可能并不是主要的影响因素和矛盾点。硅铁所代表的高耗能行业在2021年受到了政策面的较大影响,除了政策直接限产之外;由于其能耗在成本中占比大,动力煤(679, -1.00,-0.15%)价格上涨导致电力企业亏损,使得硅铁生产企业9、10月的电力不足,导致硅铁供给出现断崖下降。此外,资金在动力煤限仓之后转战硅铁,硅铁期货长期给出正套空间导致期现贸易商增加,资金面博弈极大影响了硅铁期货的走势。 从硅铁的期货持仓来看,2021年初硅铁的总持仓约为10万手,2020年最高持仓也仅为17万手,但是2021年后持仓震荡走高,市场呈现增仓涨,减仓跌的情况持续至8月底最高持仓达39万手,随后市场出现了减仓快速上涨的情况,伴随期货的暴涨,持仓回落至15万手的水平。硅铁月产量40-50万吨,但持仓最高达到超过4个月的产量,远超现货能够交付的产量。8月底的持仓情况,可以说如果硅铁持仓不退,价格可以不回归。但随着9月以及10月电力紧张,现货跳涨,期货持仓得以顺利高位离场。 图:硅铁期货主力日K线

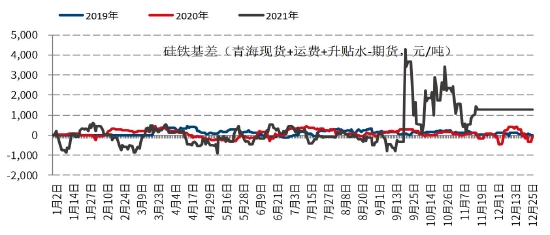

数据来源:博易大师 国信期货 硅铁现货价格2021年9月前跟随期货震荡走高,但涨幅一直不及期货,导致2021年11月中旬以前相当长的时间(46%的时间)硅铁的买现货抛期货的盈利窗口是打开的,有时候盈利窗口甚至超过700元/吨。我们认为,长期期货期现套利盈利,是因为资金比较看多硅铁导致的;而盈利的本身可以导致期现贸易商的扩张,进行买现货抛期货的操作,把现货做成库存,也导致现货的紧张程度加剧。 从钢厂钢招的价格来看,标志性钢厂的招标价格震荡走高,年初1月为7200元/吨,2月上升到7600元/吨,中途4月回落至6800元/吨,一路上涨至9月达到10600元/吨,10月突破前高达到16000元/吨,11月回落至10900元/吨。 硅铁在2021年出口价格亦一路走高,根据Mysteel的统计75A出口FOB价格从年初1325美元/吨涨至3950美元/吨,重新回落至11月底的2050美元/吨。出口征税从年初暂定的20%到5月1日重新回到25%,但并未影响硅铁出口的上升。 图:计算交割升贴水的硅铁基差(单位:元/吨)

数据来源:博易大师 国信期货 2021年锰硅(8458, 266.00, 3.25%)期货价格震荡后大幅冲高回落,1-8月锰硅期货多数时间在6700-8000元/吨之间震荡,8月底从7800元/吨最高涨至13335元/吨,涨幅超过70%,但低于硅铁涨幅。政策限产影响了年初内蒙锰硅的供给导致了价格的起伏。但8月底之后,锰硅期货明显增仓,由于锰硅和硅铁价差过大,市场开始推升锰硅。但后随着煤价回落,电力供应恢复,锰硅价格回到起涨位置。 锰硅虽然产量远高于硅铁,但由于能源在其成本中占比低于硅铁,资金对其追逐的热度略低,锰硅2021年持仓在12万至34万之间,在9月上半月的起涨位置有大幅增仓,但在10月下跌后持仓迅速回落。 图:锰硅期货指数日K线

数据来源:博易大师 国信期货 锰硅现货价格走势波动略小于期货,市场偶有期现套利机会,但总体窗口期和期现价差小于硅铁。标志性钢厂出价从2月起分别为7400元/吨,7350元/吨,6800元/吨,7250元/吨,7800元/吨,7500元/吨,7950元/吨,8650元/吨,12800元/吨以及9900元/吨。 图:计算交割升贴水的锰硅基差(单位:元/吨)

数据来源:博易大师 国信期货 二、供需分析 (一)政策面对锰硅、硅铁的影响 1月,被主管部门点名批评,内蒙古能耗双控加严,乌兰察布市铁合金限产限电。乌兰察布是锰硅主产区,锰硅受影响较大。硅铁主要集中在鄂尔多斯、乌海、包头、乌拉特地区等,未受影响。 2月4日,内蒙古发改委和工信厅发布调整部分行业电价政策和电力市场交易政策的通知,对合金有关的:其一是自备电厂按自发自用电量缴纳政策性交叉补贴,蒙西、蒙东电网征收标准分别为每千瓦时0.01元、0.02元(含税),其二是2021年铁合金征收标准为限制类每千瓦时0.1元、淘汰类每千瓦时0.3元,2022、2023年差别电价的加价标准,在现行水平的基础上分别提高30%、50%。其三是自2021年二季度起,甄别列入自治区落后产能的淘汰、限制类企业名单,电网根据名单和加价标准收取加价电费。 2月26日,内蒙古工信厅发布关于落实调整电力交易政策相关事宜通知,并附限制类及待认定特种铁合金企业名单,要求电力公司按名单停止相关企业用电参与电力市场交易,特种合金认定完毕后可恢复参与电力交易。对影响的合金企业来说,增加2-4分电费。 3月,内蒙能耗双控按季度考核,3月底未达标的地区和企业出现了集中减产。 4月7日,内蒙工信厅印发淘汰落后化解过剩产能计划通知:明确2021-2023每一年度具体计划,整合退出80%以上产能要安排在前两年。此文件与2月26日工信厅发布的调整电力交易政策事宜通知中公布的限制类企业明细一致。 4月16日,宁夏印发《2021年度能源消费总量和强度双控目标任务及重点工作安排》的通知。要求全区GDP能耗下降3.3%,能耗增量控制260万标准煤内。遏制两高项目盲目建设,淘汰落后和化解过剩产能。严格落实差别与惩罚性电价。其中其中石嘴山市能耗增量控制目标55万吨标准煤,单位GDP能耗降低目标-4%。中卫市能耗增量控制目标40万吨标准煤,单位GDP能耗降低目标-4%。 4月28日,国务院征税税则委员会关于调整部分钢铁产品征税的公告,自2021年5月1日起,调整部分钢铁产品征税,其中硅铁出口征税由20%调整为25%,上涨5%。 5月18日,内蒙锰硅主产区乌兰察布市工业和信息化局关于下达2021年5-6月份高耗能企业预算用电量的函。 7月开始内蒙古电网开始发布未来五天有序用电预报信息,影响了企业的供电和生产。 7月13日,宁夏自治区政府印发《自治区人民政府督查室关于开展全区遏制“两高”项目盲目发展专项督查的通知》 08月19日,宁夏自治区政府《自治区人民政府办公厅关于2021年上半年全区能耗双控目标完成情况的通报》 8月22日,宁夏节能和化解过剩产能工作办公室对今年以来能耗双控目标完成情况一级预警的宁东能源化工基地、石嘴山市、中卫市、吴忠市4个地区发展改革、工信部门主要负责人和全区能耗增量大的5家企业负责人进行约谈,并提出整改要求。 9月22日,陕西被上级视察,府谷能耗执行情况:18号通知企业限电60%,19号府谷县发函表示对第一批能耗双控重点调控企业采取停止生产供电措施,其中包括电石、铁合金、兰炭、金属镁企业,目前工厂已经停产。见《府谷县人民政府关于商请对府谷县第一批能耗双控重点调控企业停止供电的函》。 10月11日,青海省工信厅发布启动青海电网今冬明春有序用电方案的通知,从10月10日起启动,有序用电主要采取错峰、避峰、限电三种手段,最大调控负荷为227万千瓦,共分为四级,每一级对应不同限电比例。 11月5日,青海省能源电力保供办公室关于印发《青海电网今冬明春有序用电方案(修订)》的通知。 (二)硅铁生产利润 今年硅铁生产总体利润较好,多数时间用电网电生产有千元左右利润,这也导致了8月前硅铁产区即使屡次受到限电影响,但生产仍然保持了增长,在限电严重的9月底硅铁生产利润甚至接近万元。我们用硅铁自备电厂的生产为低值成本,峰值电费的生产为高值成本。过去几年硅铁价格多数处于高值成本和低值成本之间震荡,但是5月之后随着动力煤价格的暴涨,高低值利润出现扭转,峰电电费的生产成本反而远低于动力煤自产电的生产成本。随着10月硅铁价格的下跌,利润出现明显回落。10月硅铁成本出现较大变化,一方面动力煤冲高回落,一方面电费在10月中旬以后陆续开始抬升,硅铁部分地区成本突破万元,高利润不再,但自产成本在10月末随着动力煤的回落也逐渐下落。11月以后煤炭价格回归理性,电费回升,导致高低值利润回归常态。 图:硅铁高低值生产利润(单位:元/吨)

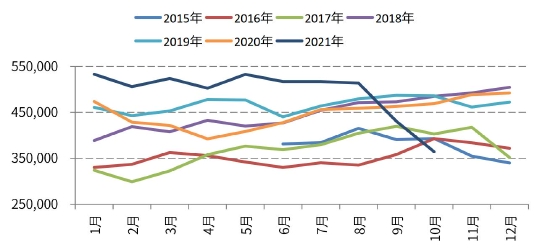

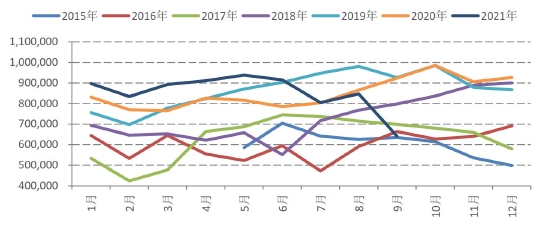

数据来源:Mysteel 国信期货 (三)硅铁总体产量 2021年硅铁的供给整体呈现前高后低的状态,前高的主要原因在于2020年底硅铁价格较高,给出硅铁生产利润,导致2021年初一直到8月都是同比增产的历史新高水平。虽然内蒙、宁夏等地出炉了一些限产政策,但对硅铁的生产影响不大,到了9月以后随着动力煤价格飙升,宁夏、陕西等地迅速降产,使得产量出现实质性减少。根据Mysteel的统计硅铁1-10月累计产量494万吨,累计同比增加12.4%。9月后缺电以及陕西、宁夏等地能耗“双控”限制了硅铁的产量。 图:硅铁产量(单位:万吨)

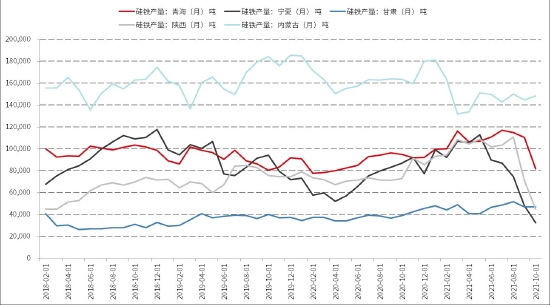

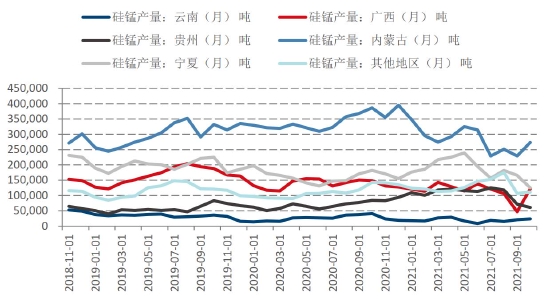

数据来源:Mysteel 国信期货 从分省产量来看略短周期的硅铁数据来看,3月内蒙能耗双控,因为内蒙以季度为考核目标,因此3月后硅铁内蒙产量明显回落,随后低位徘徊,宁夏在6月前一直处于产量扩张之中,7月开始抓能耗双控,导致7月以后产量明显减少。其余地区在9月后出现明显减产,10月减幅更大,总的来看1-8月硅铁产量还处于比较大的扩张之中,9、10月硅铁产量随着电力紧张产量大幅回落,预计11月随着电力缓解产量将有所恢复。 图:硅铁分省产量(单位:吨)

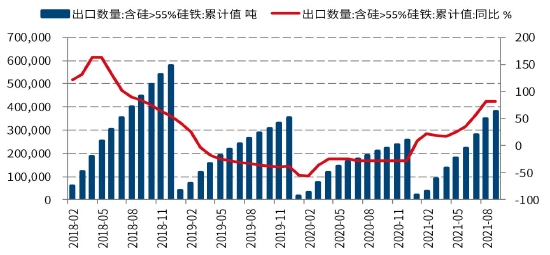

数据来源:Mysteel 国信期货 (四)硅铁需求 2021年硅铁出口明显上升,2021年初出口征税下调为20%,5月回升到25%。海外需求复苏导致硅铁出口大幅好转,根据海关数据,1-9月55%以上含硅量的硅铁出口38.2万吨,同比增加82.29%。硅铁出口需求的增长是硅铁价格前期走强的一块重要拼图。由于硅铁多为厂对厂销售,下游提前招标,上游订单生产,因此硅铁厂富余的产量多为出口销售以及卖给国内贸易商做仓单。硅铁9月前出口大增消耗了相当部分今年的富余产能。但9月底之后随着现货价格跳涨,硅铁出口价格飙升,预计会导致10月出口的受限。 图:硅铁出口(单位:吨、%)

数据来源:Mysteel 国信期货 金属镁是硅铁的第二大需求点,上半年金属镁产量增幅较大,但7月以后随着环保限产,镁锭产量增速有所下滑,9月产量达到谷底。2021年金属镁对硅铁的SMM数据显示,10月中国镁锭产量为6.39万吨,环比增加16.58%,同比下降0.47%,累计产量68.27万吨,累计同比增加7.26%。据SMM调研了解,10月随着主产区镁厂陆续点火复产,镁厂产量得到快速恢复,10月陕西地区当月开工率59%,较9月49%的开工率,上升10个百分点。受此影响,10月我国镁锭行业整体开工率为58.77%,环比增加16.58%,同比下降14.19%。从目前工厂的排产计划了解,除个别工厂下月存在检修计划,目前供应端整体开工趋于稳定,预计11月国内镁锭产量约为6.35万吨。 硅铁最大的需求在钢材端。2021年钢材产量前高后低,1-6月大幅增产,7、8、9、10月钢材出现明显减产,据国家统计局数据显示,2021年10月份,我国粗钢产量7158万吨,同比下降23.3%;10月份全国粗钢日均产量230.9万吨,环比下降6.1%;1-10月,我国粗钢产量87705万吨,同比下降0.7%。2021年10月份,我国生铁产量6303万吨,同比下降19.4%;10月份生铁日均产量203.3万吨,环比下降6.4%;1-10月,我国生铁产量73407万吨,同比下降3.2%。2021年10月份,我国钢材产量10174万吨,同比下降14.9%;10月份钢材日均产量328.2万吨,环比下降3.4%;1-10月,我国钢材产量112235万吨,同比增长2.8%。 图:粗钢产量(单位:吨、%)

数据来源:Mysteel 国信期货 总体来说,2021年前高后低,2022年预计粗钢受到政策和需求的影响会有所回落。预计硅铁需求萎缩5%-10%。 (五)锰硅供给 1月内蒙古能耗双控,鄂尔多斯煤化工、乌兰察布市铁合金被点名批评,乌兰察布市出台25000kva以下矿热炉限产限电措施,锰硅产量受到影响;3月内蒙能耗考核,产量再减,但由于盈利较好,6月前产量同比仍然保持增长,三季度以后锰硅产量回落明显,原因在于内蒙、广西等地因为电力紧张进行了夏季限电,9月后因为能源紧张,电力紧张,锰硅所有产区被迫减产。据Mysteel调查统计,10月硅锰产区121家生产企业,开工情况如下:10月全国综合开工率为:47.9%,较之9月增12.7%。全国10月产能1584791吨,产量716235吨,环比9月增11.6%,增74702吨。同比2020年10月产量(985732)减27.3%。1-10月锰硅产量839.8万吨,累计同比增加0.3%。 图:锰硅产量(单位:万吨)

数据来源:Mysteel 国信期货 从分省数据来看会更加清晰,内蒙产量在1月结束了此前的上升姿态明显回落至3月在4月、5月产量略有反弹之后,7月后产量重新回落。宁夏在上半年产量增大幅增长,但三季度后产量明显缩窄,其余地区在9月产量均明显回落。 图:锰硅分省产量(单位:吨)

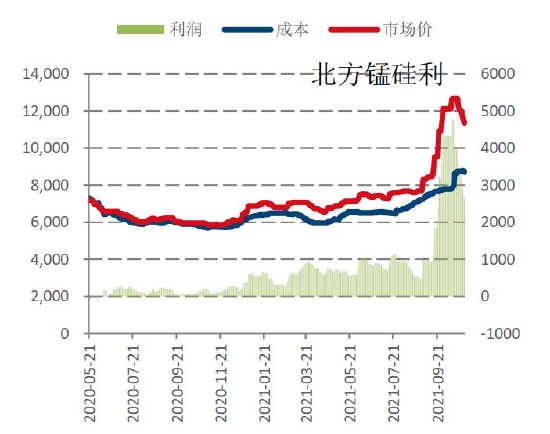

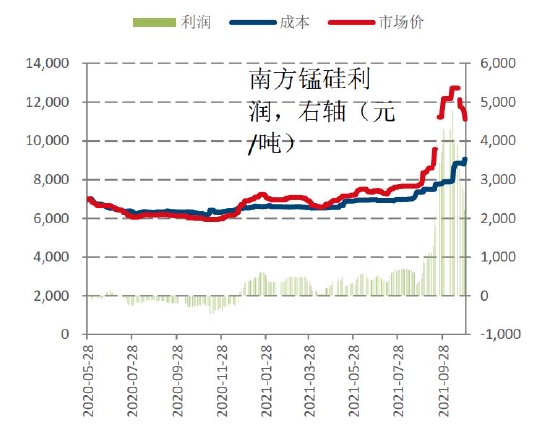

数据来源:Mysteel 国信期货 2021年锰硅利润较好,但不及硅铁生产利润,北方利润仍然好于南方,南方上半年利润在500元/吨附近,在7、8月在1000元以内震荡,但9月迅速蹿高,在10月初南北方利润扩大至4000元/吨附近,但随着锰硅价格的回落和电费回升,利润在10月末明显回落,至11月底部分地区生产出现亏损。 图:北方锰硅厂利润(单位:元/吨)

数据来源:WIND 国信期货 图:南方锰硅厂利润(单位:元/吨)

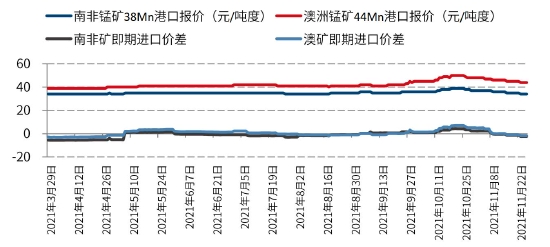

数据来源:WIND 国信期货 2021年锰矿进口利润总体而言不佳。由于政策面压制锰硅产能,导致锰硅的用矿量受到压制,锰矿商利润不佳。 图:锰矿进口报价及港口现货报价(单位:美元/吨度,元/吨度(右轴))

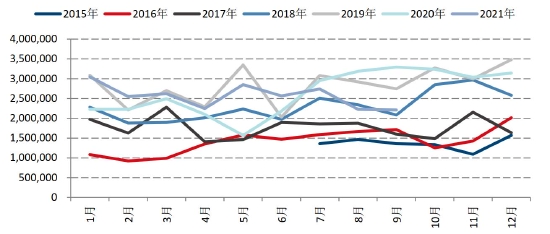

数据来源:Mysteel 国信期货 锰矿进口量总体处于偏低水平,但由于锰硅生产减少,锰矿进口并未成为市场的关键点和瓶颈所在。根据统计局数据,2021年1-9月锰矿进口量2306万吨,同比增加3.7%,增幅明显减少。7月进口量为274万吨,8月进口量大幅减少至222.6万吨,9月进口量为221.0万吨。我们认为锰矿进口量在280万吨为供需平衡点,则锰矿进口在7月前趋于供需平衡,但8、9月低于供需平衡位置。 图:锰矿进口量(单位:万吨)

数据来源:Mysteel 国信期货 锰矿港口库存过剩明显减少,今年锰矿出现了明显去库存,9、10月即使锰硅产量骤然减少,锰矿库存也没有出现明显累积。根据上海钢联的数据,截止2021年11月19日锰矿钦州港和天津港库存合计583.6万吨,同比下降12.8%。 图:锰矿库存(单位:万吨)

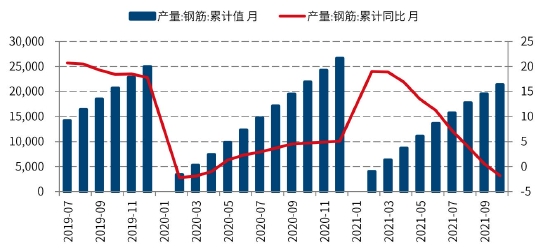

数据来源:Mysteel 国信期货 (六)锰硅需求 锰硅需求主要在炼钢行业,也有小部分用于铸造等。而炼钢行业中,锰硅用量最大的品种是钢筋,也就是我们经常说的螺纹钢(4354, 47.00,1.09%)。2021年1-10月我国钢筋产量累计21412万吨,同比减少1.8%;产量上半年大幅增长,但下半年受到政策限产影响大幅回落,其中7月产量2101万吨,同比减少12.5%;8月产量继续减少至2012万吨,同比减少16.1%;9月产量1769万吨,同比减少24.7%;10月产量1892万吨,同比减少20.6%。 图:钢筋产量(单位:吨、%)

数据来源:Mysteel 国信期货 锰硅的需求来看,由于钢材需求的回落和政策性限产,锰硅需求呈现前高后低的状态,预计2022年锰硅需求会出现一定的萎缩。 三、总结与展望 政策面是影响铁合金2021年行情的最重要因素;其次为市场的投机需求,主动备库去库;最后才是每个月的实际供需。 首先看政策因素。往年铁合金由利润调节产量,需要高值成本位亏损减产,高值成本位盈利扩产来调节,但2021年铁合金保持了较高利润,价格回落时未达到生产成本即回升,调节产量的主要因素转变为政策。生产端来说,年初内蒙限产,三季度宁夏能耗双控限产,随后陕西的限产,广西的限电,内蒙夏季限电,以及9月以后全面限产,铁合金主产区几乎无一幸免。从铁合金的成本来说,电费均占据成本的相当部分,其中硅铁最大成本就是电费,政策面对煤电的影响也影响了铁合金。2021年动力煤政策因素限产后价格飙升,导致发电成本剧增,电力企业严重亏损,使得9月、10月电力紧张,直接导致铁合金9月以后产量骤降伴随价格的飙升。在10月发改委价格司对动力煤价格开始干预后,随着动力煤产量的回升,电力紧张缓解,铁合金的产量回升伴随了价格的大幅回落。需求上,铁合金的主要需求方在钢厂,主要用于钢材冶炼。2021年初发改委工信部就对钢材产量立下目标,粗钢同比不超2020年。但实质上钢厂的减产发生在7月以后,9月后影响了铁合金的需求。 市场参与者对价格的预判和主动备库去库也明显影响了铁合金价

格的走势,钢厂、贸易商和生产商均会在上涨时尽量多保留库存,称为主动备库,下跌时少保留库存,称为主动去库,期货市场的持仓也是虚拟的现货库存,会影响现货的价格波动。由于资金对铁合金期货的追捧,期货市场铁合金价格常常升水现货,这导致贸易商进行买现货卖期货的操作就能无风险套利,使得期货在升水现货时,期现贸易商大量购进现货,期货做空套保,即使现货有库存也不会流入市场进行消耗;但是期货大幅贴水现货后,期现贸易商手中的库存则大量流入现货市场,同时期货平仓攫取基差变化的收益。2021年铁合金期货持仓均创出历史新高,硅铁期货持仓最高达到39万手,锰硅期货持仓最高达到32万手,均远超现货一个月产量,硅铁甚至超过3个月现货产量。如果期货持仓不减,接近交割月后,铁合金买方可以等交割拿货,但铁合金卖方现货是不可能拿出如此多的货交割的,这会使得定价权短期归于买方,期货出现持续上涨。铁合金期货大幅减仓之后,期货开始持续贴水现货,无资金助推期货向上,现货预期往下,市场跌跌不休。 2021年铁合金的实际供需为上半年供需双增,下半年7-8月硅铁供增需减,锰硅供需双减,9月后铁合金供需双减。从供需的缺口来看,实际9月前铁合金供需是没有缺口的,9、10月出现缺口。铁合金期货资金预判了铁合金的供需缺口,并在现货暴涨后,兑现离场。 展望2022年,首先政策面的影响仍然关键,但对价格的影响幅度应较2021年有所减弱。碳达峰”和“碳中和”将是很长一段时间的政策主线,那么煤炭的发电成本应长期高于风电等可再生能源的发电成本,才能导致煤炭在能耗中的占比下降,预计政策面对动力煤生产的管控将持续,铁合金企业则将面临电费成本中枢的明显上升。从成本支撑的角度来看,铁合金企业的成本将有所上移。我们认为硅铁成本或上升至7500-10500元/吨,成本底部较2021年的底部5000元/吨明显上升。锰硅由于锰矿价格因素变化影响成本较大,但预计锰硅的平均电力成本也会较2021年底部上升0.2-0.3元/吨。铁合金的产能也将受到严格限制,如宁夏严查“两高”新增项目,是对产能的限制。各地能耗“双控”将限制高耗能企业的用电量,则对铁合金的产量也会严格限制,预计2022年铁合金的产量将不超过2021年。但成本上升和产量受限未必会导致铁合金价格继续上涨,还需要看需求的变化。 由于政策面的影响,我们预估2022年铁合金产量不超过2021年,但市场层面的影响或导致2022年铁合金需求出现明显的下降。铁合金的主要需求在炼钢。2021年钢材产量前高后低,1-6月大幅增产,7、8、9、10月钢材出现明显减产,据国家统计局数据显示,2021年10月份,我国粗钢产量7158万吨,同比下降23.3%;10月份全国粗钢日均产量230.9万吨,环比下降6.1%;1-10月,我国粗钢产量87705万吨,同比下降0.7%。粗钢产量年末的下降主因是政策限产,但限产的同时,由于房地产市场萎缩,粗钢需求同样大幅下降,导致限产并未使得粗钢出现供需缺口,钢价反而回落。我们预计房地产在“房住不炒”的前提下,很难再现过去二十年的辉煌,地产商面临资金窘境,则房屋新开工减少会持续降低粗钢的需求。国家统计局数据,1-10月房屋新开工面积166736万平方米,下降7.7%。其中,住宅新开工面积123481万平方米,下降6.8%。预计钢材需求在2022年明显萎缩,加之粗钢限产持续,将导致粗钢明显减产,进而导致铁合金的需求下降5%-10%。 我们预计2022年铁合金将面临供需双减的格局,投机层面随着期现贸易商的增加以及市场对供需面的预判,期货不会出现类似2021年堆积持仓造成的大涨大跌的现象。我们预计2022年铁合金价格将重新回到高低成本之间震荡,高成本企业将时不时被击穿成本造成产量的波动从而调节市场的供需,铁合金的整体波动将明显减缓。 国信期货 李文婧 |

|

|  |

|

微信:

微信: QQ:

QQ: