摘要 新冠病毒“奥密克戎”变种的扩散让疫情充满不确定性,国外逐渐紧缩的货币政策,市场流动性缩窄将会导致美元指数偏强运行,从而限制油价上方空间,国内经济2022年以稳为主,整个宏观氛围制约商品市场上涨;2022年来看,当海外装置逐步稳定下来和新增产能的投放落地,又面临需求增速回落的窘境,进口依存度或重新回升,届时低价PE开始冲击国内市场的时候,其压力便会凸显而出,库存也会相应逐步累积。国内地产确定下行间接拖累需求,整体内需下滑的背景下旺季一旦结束,需求的支撑力度有限;2022年期货或呈现先抑后扬的态势,期现货价格依旧保持紧密,全年保持弱预期格局。 一、2021行情回顾 向下滑动可查看更多内容

2021年LLDPE期货全年呈现震荡上涨态势,截止12月14日日盘收市期货主力合约盘面最高价10325元/吨(10月11日),最低价7495元/吨(6月9日),整体上涨2830元/吨,涨幅37.76%。详细回顾如下: 一季度:石化库存低位及北美寒潮装置停产带来的上涨 2021年春节期间,国际原油大幅度上涨叠加美国德克萨斯州受到极寒天气影响,德州区域炼化装置大面积停电停产,导致乙烯供应中断,国内进口窗口关闭同时出口量激增,同时国内石化累库情况低于市场预期,供需基本面收紧,多重利好下LLDPE期货主力合约在3月份迎来第一次上涨。 二季度:出口窗口关闭去库放缓期价下跌 国外停产装置陆续恢复产量增加,出口窗口逐渐关闭,而国内整体去库节奏放缓叠加新装置顺利投产,供应相对宽松,下游订单疲软,价格整体呈现下跌态势。 三季度:成本端及旺季预期下,塑料震荡缓慢抬升 7-8月新装置投产推迟,市场供应压力减少,进口量持续减少,供需呈现相对紧平衡的态势,在成本端的支撑下期价震荡运行。9月初到国庆前后,因“双控”政策,高能耗高污染行业受到明显限制,国内煤化工装置停车降负有减产预期叠加成本端煤炭价格高企,期价上涨至2021年内最高10325元/吨。 四季度:快速拉伸后回调阶段 10月国庆假期后随着国家陆续出台干预煤炭价格,煤炭价格下跌,成本端坍塌带来期价下跌,11月份原油价格震荡波动剧烈,月末大幅回落,在一定程度上打击聚乙烯市场,除疫情影响运输以外加上冬奥会的影响,下游企业开工降负,需求进一步减少。供应方面,多套检修装置将在12月份开启,后期供应逐步增加,供应宽松预期强烈。因此四季度聚乙烯市场整体延续震荡下跌走势。 二、聚乙烯供需格局分析 向下滑动可查看更多内容 1、国内新增产能增速放缓,产量小幅抬升为主

截止2021年11月30日,2021年11月份国内PE累计产量2082.67万吨,较去年1-11月份增加12.99%,其中LLDPE1-11月国内产量879.48万吨,较去年1-11月份增加19.92%。整体数据显示产量仍处于抬升扩张的阶段。2021年PE产能预计2791万吨,2021年产能增速为18.97%,产能增速同比首次下滑。

2021年整体PE新投产产能预计490万吨,包括175万吨HDPE装置、225万吨全密度装置、40万吨LLDPE装置以及50万吨LDPE/EVA装置,其中HDPE装置占比最大,截止2021年11月,国内已投产能达430万吨,线性新投产能达235万吨,低压新投产能将达205万吨,而高压新投产能仅有50万吨,且都为LDPE/EVA装置。区域分布来看,新增投产装置主要集中在东北、华东、华南及华北地区。从品类来看,2021年低压全密度投产量较大,高压产量有限,全年价格高,线性相对偏强。

2022年来看,计划投产产能是370万吨,其中国内新增投产装置以HDPE和FDPE装置居多,其中2021年部分投产装置推迟至2022年,需要注意的是,2022年计划新增低压产能超过295万吨,低压供应仍旧较大,高压新增产能有限,预计明年供应仍处于偏紧态势。从投产时间上来看,主要投放量集中在明年的一季度、二季度。以上如均顺利投产的话,2022年又是一个产能释放的增长年,供应端扩张的情形是可以预见的,但线性相对投产产能有限。 2.国外产能多推迟至2022年,进口依存度或重新回升

2021年国外PE新投产产能计划在448万吨,截止2021年12月14日实际投产243万吨,其余均推迟至2022年。2021年国外新增投产装置以HDPE和LLDPE装置为主,从地域分布来看,全球新增装置多集中在亚洲东部地区以及部分亚洲西部地区,其他地区投产较少,北美、中东、南亚印度投产因疫情导致项目推迟。整体来看国外2021年新投延期装置230万吨集中释放在2022年1季度,新投装置集中释放在2季度以后,新产能投放贯穿全年。

截止到2021年10月份,中国聚乙烯进口量达到了1232.61万吨,同比下降20.26%。海关数据显示,2015-2020年期间,国内聚乙烯进口增速处于10%9%区间。整体来看中国聚乙烯自2015年以来进口量逐年递增,2020年达到近十年国内聚乙烯进口量高点,2021年较2020年进口量缩减。2021年进口增速明显下滑,主要因国外疫情叠加前期装置停产导致供应量减少,这也是导致国内今年PE供应量维持偏紧的原因。从进口的结构看,其中HDPE进口累计同比减少26%,LLDPE和LDPE减幅相对较小,PE进口主要减量大部分来自于HDPE。从进口利润来看,2021年国外市场极端天气及检修影响,供应偏紧可售货源有限,价格高于国内市场,内外价格倒挂进口套利窗口关闭。主要进口来源国方面,主要集中在中东地区(沙特、卡塔尔、阿联酋)、韩国、新加坡等国家,今年海外投产集中在韩国和中东地区,关注2022年亚洲地区等装置投产情况,北美地区预计在明年1季度难有增量。 从进口依存度来看,2015-2020年以来呈上升趋势并稳定在40%之上,逐步靠近50%。2021年因疫情及内外价格倒挂影响,进口依存度首次下滑。2021年因疫情及内外价格倒挂影响,进口依存度首次下滑。预计2022年,中国聚乙烯进口量依然保持增加趋势,整体依存度较高的情况短期难以改变,一方面从成本来看,随着货币紧缩政策的推出以及加息对于商品市场的打压,能源价格回落的背景下,国内行业相对成本较高,难以长期在价格方面对进口货源形成绝对优势;另一方面从产品结构和质量上来看,进口货源在质量和综合性价比方面优于国产货源,国内产生了对进口货源持续主动采购行为,当然风险点在于国外疫情控制不好扩撒及原油价格持续高位。 3.上游油制整体利润稳定,煤制企业利润不断被压缩

由于PE装置没有PP那么多元化,因此主要从煤制和油制两个板块来分析成本利润。2021年随着国内经济复苏大宗商品大幅上涨,全年油价稳步上涨的的情况下,油制利润相对比较稳定,截止11月份石脑油制PE生产企业毛利平均毛利在1932元/吨,全年来看油制利润一直处于盈利状态。而煤制企业随着成本端煤炭价格的上涨,利润不断被压缩,价格端的涨幅不及成本端,使得煤制生产企业利润不断下滑,甚至出现亏损,后期随着国家管控煤炭价格下跌利润才逐步回升,截止11月份煤制PE生产企业毛利平均毛利在-329元/吨。整体来看煤制PE生产企业,2019年开始随着现货价格回落利润不断下滑,最低至1000500元/吨区间。虽有下滑但2018-2019年整体利润高于石脑油制PE生产企业,在原油价格高位时煤制生产企业的利润还是比较好的。2020年随着大乙烯装置的产能上马,煤制企业的利润远低于油制企业,油制利润回归至2500-3000元/吨的高位,煤制由盈亏平衡位恢复至1500附近,2021年煤化工因成本端的价格上涨相对于油化工的比较优势明显下降,市场的多元化发展下,各种装置工艺将互相存在,相互制衡,油制烯烃成本的下降,刺激更多石油天然气化工项目上马,挤占煤化工产品市场。 后期来看随着国外逐渐紧缩的货币政策,市场流动性缩窄将会导致美元指数偏强运行,从而限制油价上方空间。上游生产企业的成本将维持在一个相对稳定的价格,利润难以持续高速增长,同时叠加新产能的投放,利润的蛋糕将被瓜分,预计2022年利润增幅会下降,上游在开工方面仍保持转产高附加值的品类为主。 4.低库存常态化对价格形成支撑,2022年关注库存是否累积

从2021年来看两油石化库存低库存常态化,是春节假期后国内PE市场价格大幅拉涨的一大重要因素,但在价格疯涨的背后,部分终端工厂开工并未完全恢复,同时下游对连续大涨的高价原料抵触心态渐起,石化库存在2月底出现窄幅累积,但整体水平仍低于往年水平,后伴随着石化继续主动去库,石化库存呈连续下降趋势,又进一步支撑生产企业价格走高。 从主流企业的PE库存情况来看,春节因素造成的累库,较2020年也减少了近40%。在产能不断扩大的背景下,上游库存在此水平相对压力不大。除去一些少量常态化库存外,不会主动累库,叠加一些预售模式,中间端的库存也不高; 从港口库存来看,国外疫情还未有效控制及供应量减少等因素,国外货物受影响进入国内的较少,对国内价格冲击非常有限,二季度港口库存稍有累积,之后港口库存保持稳步下降趋势,整体供应端给予市场利好支撑。 综合来看,库存由上向下传导,整体产业链库存均不高,这也是今年价格坚挺的主要原因。2022年来看,当海外装置逐步稳定下来和新增产能的投放落地,又面临需求增速回落的窘境,届时低价PE开始冲击国内市场的时候,其压力便会凸显而出,库存也会相应逐步累积。 5.下游需求季节性仍明显,政策性支撑需求增加

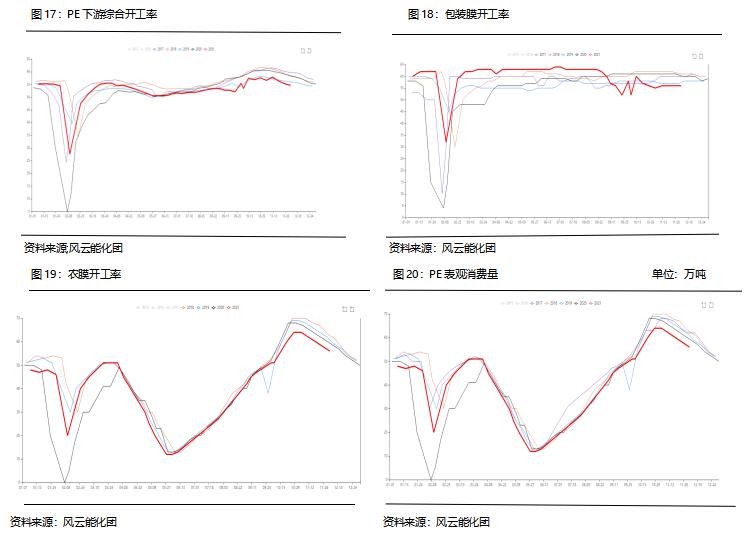

全年表观消费量来看,2-3月创下年内峰值后逐步回落,截至10月,PE表观消费同比2020年增速为-2%,需求小幅下滑,整体来看2021年PE需求存在刚需韧性。开工率来看,LLDPE下游农膜和包装膜开工率都维持稳定,包装膜开工率相对2020年略高但整体趋势基本相同,其中农膜开工率相对2020年略低,但整体趋势存在明显的淡旺季节性,PE管材2021年开工率出现两波明显拉升。 农膜来看,有着较为明显的季节性,全年开工率两波明显提升,地膜3-4月为传统旺季,开工率在旺季阶段逐步提升,棚膜90月为旺季,开工率大幅提升创下年内高位,后面随着旺季的结束,开工率开始逐渐走弱;包装膜来看,电商业务仍处于稳定发展阶段,截至2021年11月来看,除去春节期间开工率地位,3-9月整个开工率仍有小幅提升,9月之后开工率开始持续走弱。管材来看,2021年房地产周期数据下行导致今年建材类需求增速远远不及往年,从今年整体管材下游开工率来看,订单规模不及往年,下半年开工率上升主要原因是老旧小区改造对PE的暖水管需求有所提振。 展望2022年,春节后处于农膜的旺季需求阶段,预计下游开工率维持高位,但整体内需下滑的背景下旺季一旦结束,需求的支撑力度有限,又会回到供应逻辑去。另外需关注政策方面,一方面为减少“白色污染”,农用地膜厚度标准再次增加,一般农用地膜的厚度是0.004毫米,增厚后要求大部分农用地膜的厚度是0.006毫米,对LLDPE的需求有所增加;另一方面仍需持续关注“双控”政策对下游开工的影响。 6.国内外疫情防控分化,出口窗口打开

从宏观数据来看,截止到11月份,中国制造业采购经理指数(PMI)为50.1%,高于上月0.9个百分点,但随着我国经济景气水平逐渐回升,PMI重返扩张区间,出口整体表现平稳。 据国家统计局数据统计,2021年10月我国塑料制品产量为683.6万吨,同比下降1.1%;10月份我国塑料制品总产量为6521.5万吨,同比增加8.9%。塑料制品作为中国十大出口产品之一,虽然目前出口金额增速有所放缓,但整体继续保持稳步增长。这同时也说明随着疫情防控常态化,各国制造业企业也开始逐渐复工,尤其是欧美发达地区经济恢复速度逐渐加快。 2021年国外受困于疫情反复加上美国寒潮引发的装置不可抗力导致供给端始终无法完全修复,在一定程度上给中国市场带来了出口机会。塑料制品更是出口火热,2021年上半年,中国出口规模创下了历史同期最高水平,截止到2021年10月,出口量全年实现正增长,从出口利润来看,2021年整体也是处于历年较高水平。 展望2022年来看,一方面疫情充满不确定性,欧美等地疫情还在出现反复,而且新冠病毒“奥密克戎”变种的扩散也引发人们的担忧;另一方面欧美等国家的经济恢复也会对我国出口造成冲击,之前需求转移的订单会有所下降,但考虑到中国还代替了很多欠发达国家的市场份额,由于欠发达地区经济恢复缓慢,对国内的生产力依然存在一定依赖性,预计出口整体呈现缓慢下降态势。 三、2022年市场展望 向下滑动可查看更多内容

宏观:疫情充满不确定性,欧美等地疫情还在出现反复,而且新冠病毒“奥密克戎”变种的扩散也引发人们的担忧,随着国外逐渐紧缩的货币政策,市场流动性缩窄将会导致美元指数偏强运行,从而限制油价上方空间,国内经济2022年以稳为主,整个宏观氛围制约商品市场上涨; 供应:2022年来看国内计划投产产能是370万吨,其中国内新增投产装置以HDPE和FDPE装置居多,计划新增低压产能超过295万吨,低压供应仍旧较大,高压新增产能有限;国外PE新投产产能计划在667万吨,其中包含2021年新投延期装置230万吨集中释放在2022年1季度,新投装置集中释放在2季度以后,新产能投放贯穿全年; 需求:全球需求2022年将随着欧美等国家的经济恢复,之前需求转移的订单会有所下降,出口量预计减少,国内地产确定下行间接拖累需求;2022年春节后处于农膜的旺季需求阶段,预计下游开工率维持高位,但整体内需下滑的背景下旺季一旦结束,需求的支撑力度有限; 期货市场:2022年期货或呈现先抑后扬的态势,期现货价格依旧保持紧密,全年保持弱预期格局。具体价格预估区间在7500-9700元/吨。(价格以LLDPE期货主力连续价格为基准) |

|

|  |

|

微信:

微信: QQ:

QQ: