摘要: 宏观方面,从美国支出法案的通过和中国稳经济增长的预期来看,我们应该对中期经济形势保持乐观,但南非变种病毒的威胁叠加欧洲本就严重的疫情,短期内悲观与恐慌情绪蔓延,导致铜价承压。 供需方面,目前全球依旧处于低库存状态,且仍未出现较为确定的库存拐点的迹象,致使现货升水保持较高位。不过,考虑到新冠疫情的影响,这对于铜价的支撑较为有限。 从市场来看,当前恐慌情绪较重,VIX指数大涨,美国债利率大幅下行,大宗商品全线溃败,短期内市场难以形成强大的做多力量。 综合来看,短期内疫情发酵带来的利空将使得铜价承压,但中长期来看,经济复苏仍是主基调,铜的需求增长前景依旧存在,我们坚持中期铜价不悲观的观点,建议积极关注此次回调创造的低点入局机会。 策略建议: 在前区间中枢69000元/吨以下价格水平逢低逐步轻仓买入,止损可考虑66000元/吨附近。 不确定性风险: 新变种病毒影响超预期 一、行情回顾 2021年11月,铜价呈现震荡走强的特征,自10月中旬见顶回落之后,于10月底、11月初企稳,随后整体上呈现震荡走强特征,最高涨至72000元/吨上方。最后,由于南非疫情的影响,出现了大幅回调,主力合约逼近69000元/吨。 二、价格影响因素分析 1、国内宏观 中国人民银行授权全国银行间同业拆借中心公布,2021年11月贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。以上LPR在下一次发布LPR之前有效。至此,LPR已经连续19个月保持不变。 中国银保监会发布数据显示,前10月,我国各项贷款新增17.9万亿元,同比多增783亿元。其中,制造业贷款新增2.3万亿元,超去年全年增量。 国家统计局:1―10月份,全国规模以上工业企业实现利润总额71649.9亿元,同比增长42.2%(按可比口径计算),比2019年1―10月份增长43.2%,两年平均增长19.7%。1―10月份,采矿业实现利润总额8639.0亿元,同比增长1.78倍;制造业实现利润总额59300.4亿元,增长39.0%;电力、热力、燃气及水生产和供应业实现利润总额3710.5亿元,下降19.7%。 2、国外宏观 新冠疫情担忧又起,新冠病毒出现新的变异毒株,市场避险情绪快速上升。 美国政府联合多国抛储,国际油价快速回落,通胀预期冲高回落。 美联储主席获连任,美联储鹰派预期加强,美联储会议纪要显示美联储提前加息的可能性。 欧洲经济景气度尚可,但疫情形势再次恶化,使得美元表现强势。 总的来说,油价大幅波动引导通胀预期快速变化,欧洲疫情担忧推升美元大幅走强,新冠Omicron变体再度引发市场担忧,不过目前这一病毒变异影响力仍待进一步确认,而美联储后续缩债加息进程的不确定性仍然较高,大宗商品大幅波动的环境或将持续。 3、基本面 3.1 精铜生产放缓 图1:铜精矿冶炼费(单位:美元/吨)

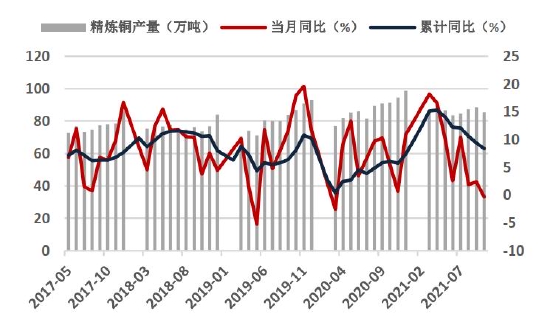

数据来源:WIND、中信建投期货 图2:精炼铜产量(单位:万吨)

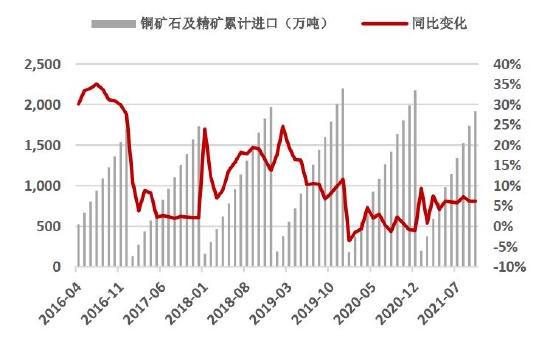

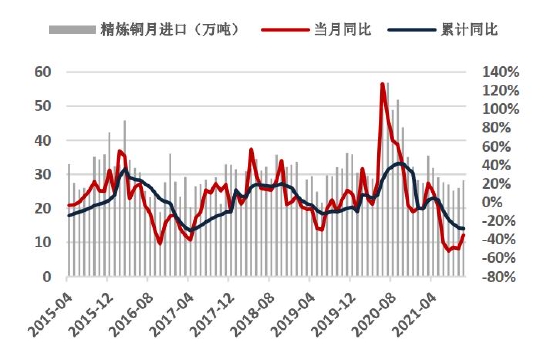

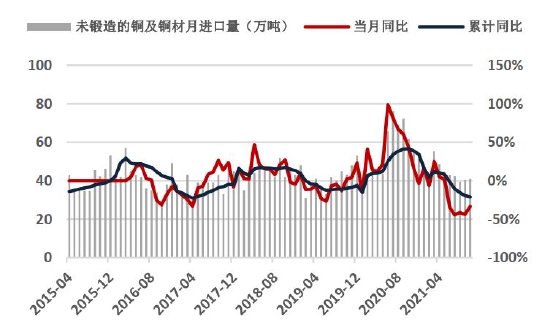

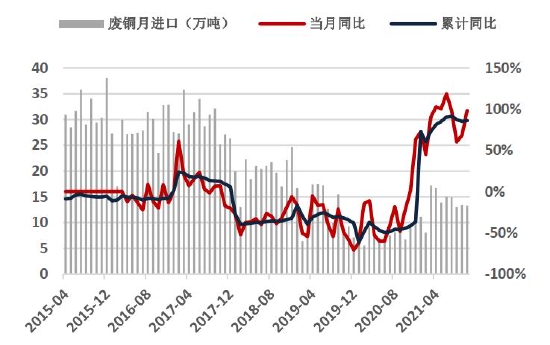

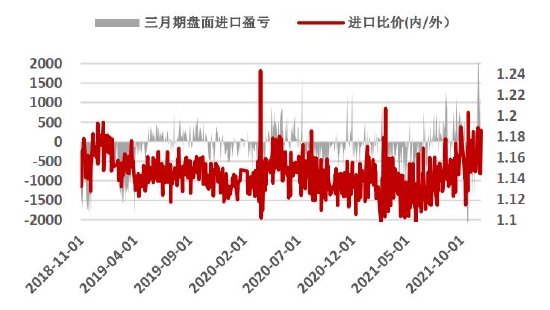

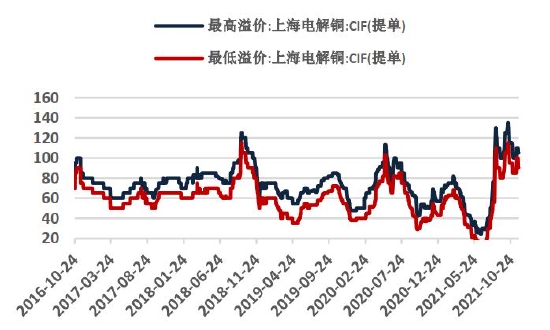

数据来源:WIND、中信建投期货 就国家统计局的数据来说,1-10月累计产量861.6万吨,同比增长8.4%。单月增速已为负,9月产量下滑0.3%,累计增速较上个月回落1个百分点,但与往年同期或全年增速相比均处在较高水平。铜精矿冶炼费较年初显著回升且基本稳定在2019年的水平,进一步上行的动能减弱,表面铜矿供应增加的速度已放缓。综合来看,10月精铜生产放缓是受限电影响,铜矿供应整体上稳定,11-12月预计增速会有所恢复。 3.2 进口萎靡,比价回升有望提振进口 1-10月,铜精矿进口增长6.18%,与上月数据持平,高于2020年,但低于2018-2019年,矿端进口趋稳;铜及铜材方面,进口同比大幅减少,1-10月累计减少幅度达到28.35%,连续5个月保持较大幅度的缩量;其中,精炼铜进口降幅更大,1-10月累计减少28.35%;废铜方面,由于政策改变的影响和国内需求的旺盛,废铜进口继续大幅增长,1-10月累计增长86.26%,增速小幅回升,10月增速继续增加近30个百分点到98%。从今年5月份以后,铜内外比价持续回升,进口窗口打开,预计未来进口增速将回升。 图3:铜精矿进口量(单位:万吨)

数据来源:WIND、中信建投期货 图4:精铜当月进口量(单位:万吨)

数据来源:WIND、中信建投期货 图5:未锻造铜及铜材进口累计值(单位:万吨)

数据来源:WIND、中信建投期货 图6:废铜进口量(单位:万吨)

数据来源:WIND、中信建投期货 图7:进口铜盈亏及比价

数据来源:WIND、中信建投期货 图8:到岸升贴水(单位:美元/吨)

数据来源:WIND、中信建投期货 3.3 低库存仍有支撑 LME库存持续去化,目前库存仅有8.4万吨,已正式向2021年一季度的低点发起挑战。国内方面,铜库存已经降至历史低位,进一步去化的动能降低,预计将维持低位运行。受国内供需偏紧和LME去库影响,现货升水保持坚挺,对铜价形成支撑,预计能促使铜成为受南非变种病毒影响最小的品种之一。 图9:全球铜库存(单位:万吨)

数据来源:WIND、中信建投期货 图10:LME铜升贴水(单位:美元/吨)

数据来源:WIND、中信建投期货 3.4 关注稳经济举措和变种病毒的威胁 房地产投资依旧持续回落,且在地产行业不景气的情况下,后周期的家电消费亦受到影响,包括空调业在内的铜消费大户均有明显走弱的迹象。数据显示,空调产量累计增速已经降至12.3%,冰箱产量累计增速降至0.3%,洗衣机增速降至12.4%。不过,目前房地产监管已经出现较明显的边际放松迹象,预计明年整体能够保持稳定,不至于拖累太多。 汽车方面,缺芯的限制依然较大,导致整个汽车行业增速放缓。10月广义乘用车销量下滑幅度达到14.1%,累计增速降至8.7%。目前汽车行业的现状是燃油车颓势、新能源汽车强势,预计整体上对铜需求的减量并不大。 电网方面,10月投资增速改善,1-10月重回正增长,累计增加1%。年底指标考核临近,投资和订单有所加速。 当前全球市场面临的一个重大风险是南非变种病毒,如果其严重程度甚于Delta病毒,那么经济复苏必将受到影响,对于大宗商品的需求极为不利,这是未来1-2周需要重点关注的点。 另一方面,无论是美国的支出法案,还是中国稳经济的措施,都有利于未来的预期,促使市场不至于过度悲观。 图11:电网基本建设投资完成额及同比(单位:亿)

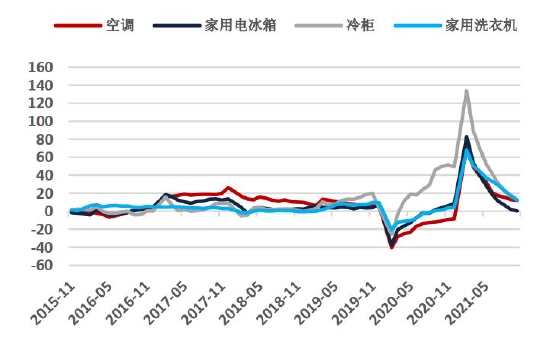

数据来源:WIND、中信建投期货 图12:房地产开发投资额及同比(单位:万亿)

数据来源:WIND、中信建投期货 图13:家电产量累计同比(单位:%)

数据来源:WIND、中信建投期货 图14:汽车产销量及同比(单位:万辆)

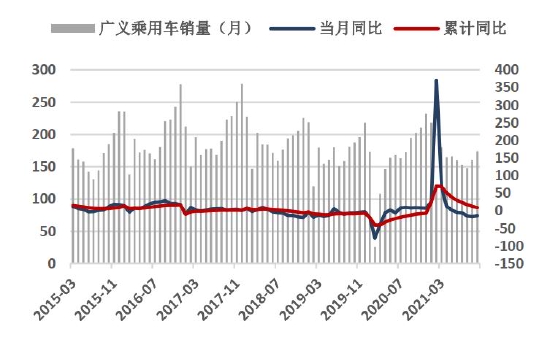

数据来源:WIND、中信建投期货 中信建投期货 张维鑫 |

|

|  |

|