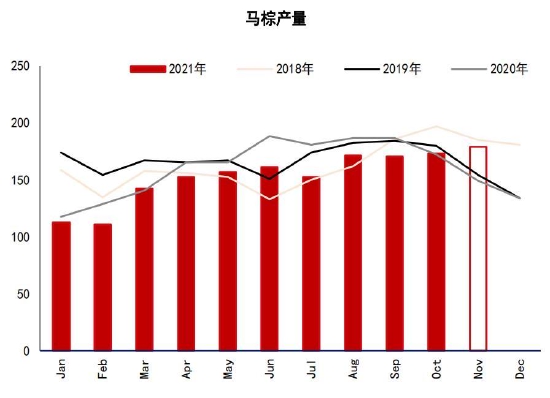

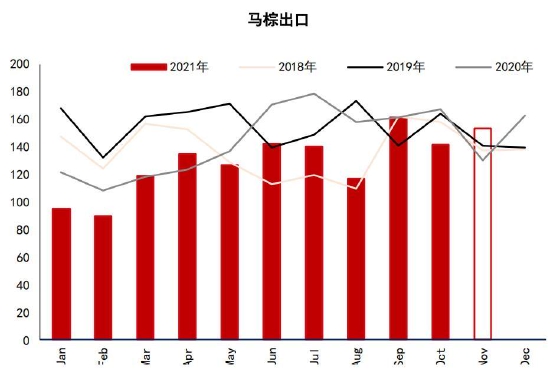

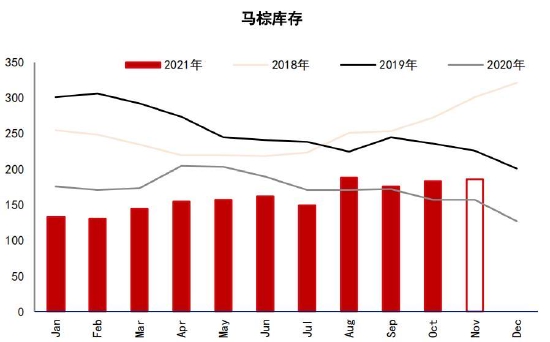

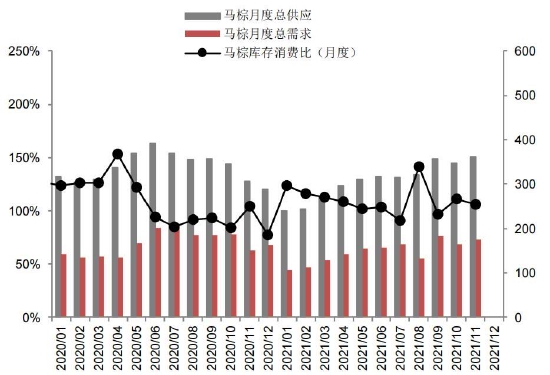

核心观点: 11月国内三大油脂高位回调,但整体趋势上维持高位震荡。一方面近端偏紧的供应和偏低的库存抑制价格屡次的回调幅度,另一方面需求无亮点同时远期增产的预期令盘面存在较大的上行阻力。从盘面上来看,棕榈(8366, 4.00, 0.05%)油领涨油脂,棕榈油>菜油>豆油。其中豆棕油价差自2017年后再次出现价差负值的情况,主要原因是棕榈油由于新冠疫情导致劳工短缺,产量超预期下降,印度降税增加进口,棕油供需持续偏紧。而美豆则是丰产,豆油预期供应压力增大;目前从高频数据来看进入11月份,马棕产量小幅增加,但增幅有限。出口仍保持良好,限制库存的累积,从而支撑盘面的价格。目前国内油脂低库存高基差的问题仍旧没有解决,月差结构呈现back结构,表明现货强势。三大油脂整体库存偏低,叠加四季度是传统油脂消费旺季,整体油脂供需偏紧。原油价格暴跌导致成本支撑力度减弱,不过基本面限制后期跌幅,预计油脂后期将维持高位震荡局面,P01暂观望。 一、油脂供应 1.马来棕油11月库存变化仍存变数 MPOB11月数据:10月棕油产量172.58万吨(环比+1.3%,同比+0.07%),出口141.79万吨(环比-12%,同比-15%),消费23万吨,月末库存183万吨(环比+4.4%,同比+16.57%)。MPOB:1-10月累计产量1503万吨(同比-7.87%);累计出口1267.76万吨(同比-12%)。 马棕产量

数据来源:MPOB、信达期货研发中心 马棕出口

数据来源:MPOB、信达期货研发中心 马棕库存

数据来源:MPOB、信达期货研发中心 马棕库存消费比

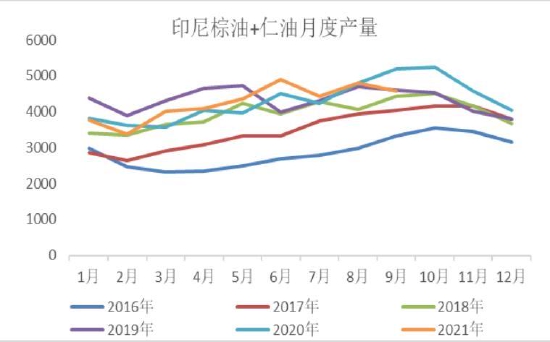

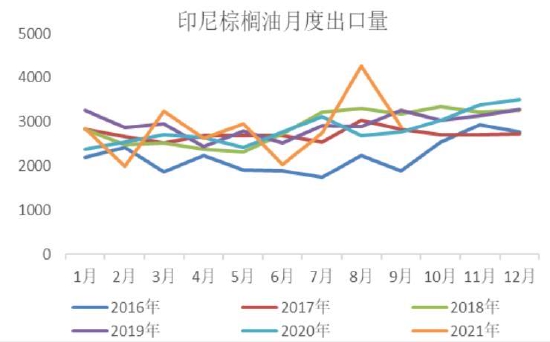

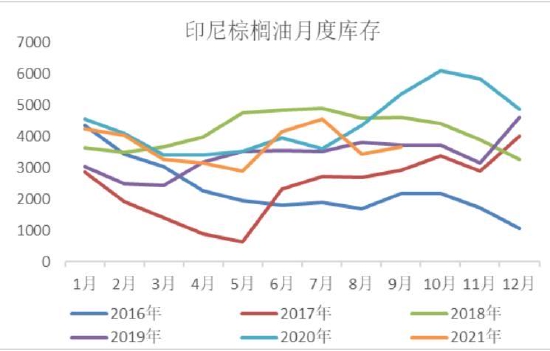

数据来源:MPOB、信达期货研发中心 2.印棕9月库存消费比走高,印马基差保持高位暗示近期产量不佳 印尼棕榈油协会(GAPKI)发布的数据显示,9月份印尼棕榈油库存为365万吨,比8月份的343万吨提高6.4%。9月份棕榈油出口量为289万吨,低于8月份的427万吨,因为对最大的两个买家印度和中国的出口降低,对马来西亚和欧盟的出口也有所减少。9月份产量为457万吨,低于8月份的462万吨。9月份国内消费量为147.5万吨,高于8月份的146.5万吨。其中用于生产生物柴油的用量为62.2万吨,高于8月份的56.9万吨。食用量降低到了67.2万吨,低于8月份的71.8万吨。 印尼棕榈油产量

数据来源:GAPKI、信达期货研发中心 印尼棕榈油出口

数据来源:GAPKI、信达期货研发中心 印尼棕榈油库存

数据来源:GAPKI、信达期货研发中心 印尼棕榈油库存消费比

数据来源:GAPKI、信达期货研发中心 3.生物柴油分流,阿根廷豆油出口供应减少 标准普尔全球普氏分析预计,阿根廷2021年的生物柴油出口量将从2020年的65万吨增至90万吨,产量同比增12.4%,至130万吨。对生物柴油的强劲需求最终会使部分大豆

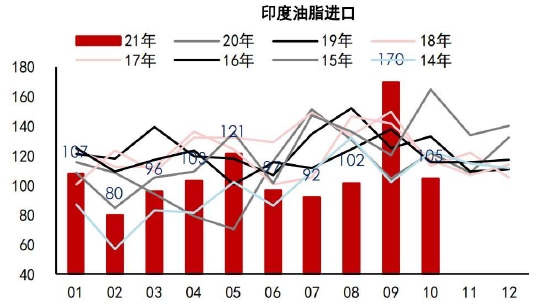

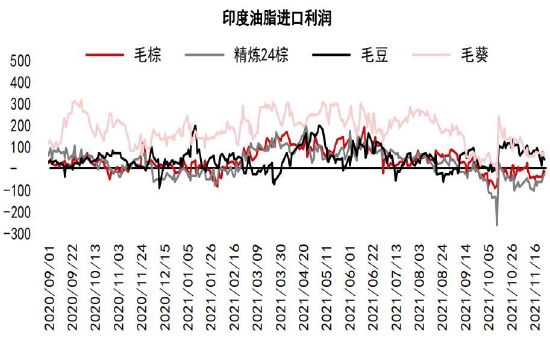

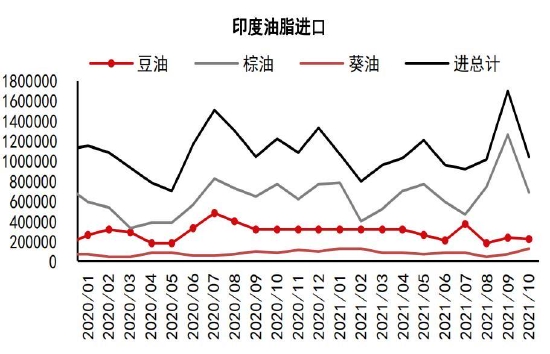

油供应转向当地生物柴油生产商,阿根廷豆油出口供应减少,这从不断走高的基差以及与巴西基差的差距缩窄可以得到验证。根据标普全球普氏分析的数据,巴西预计2021年将生产600万吨生物柴油,去年为566万吨。巴西国家能源政策委员会(CNPE)表示,第82场生物柴油竞价交易会上的生物燃料掺混率已经从早先的13%下调到10%。 二、油脂需求 1.印度降低油脂进口征税,进口利润与进口量密切相关 印度下调植物油进口征税,毛棕油进口征税从24.75%下调至8.25%,精炼棕榈油的实际征税从35.75%下调至19.25%,毛葵油毛豆油进口征税从24.75%下调至5.5%。精炼植物油进口征税由35.75%下调至19.25%。维持菜籽油进口征税在38.5%。从202年10月14日生效,到2022年3月31日结束。10月印度进口:油脂104.6万吨,环比-38%。其中葵油进口11.7万吨,环比-35%;豆油进口21.7万吨,环比-8%;棕油进口69万吨,环比-45%。2021年1-10月累计进口:油脂1072万吨,同比-2%。其中,葵油144万吨,同比-30%;豆油275万吨,同比-11%;棕油693万吨,同比+20%。其中精炼棕油67.6万吨,同比+286%。 印度油脂进口量

数据来源:印度农业部、信达期货研发中心 印度油脂进口利润

数据来源:印度农业部、信达期货研发中心 印度油脂进口分品种

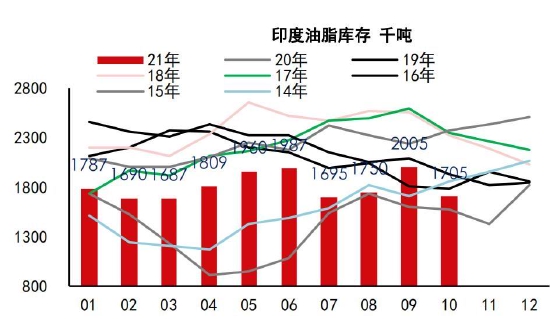

数据来源:印度农业部、信达期货研发中心 印度油脂库存

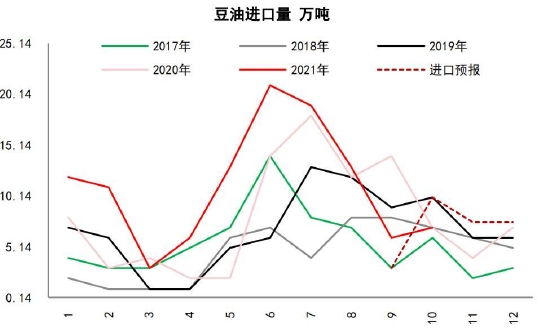

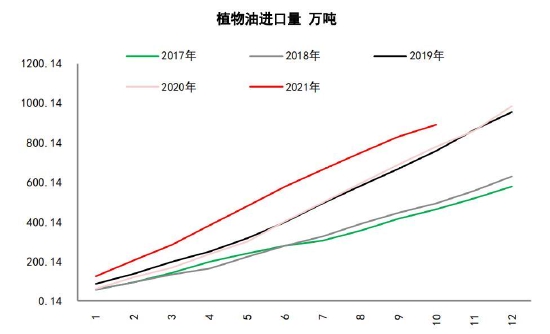

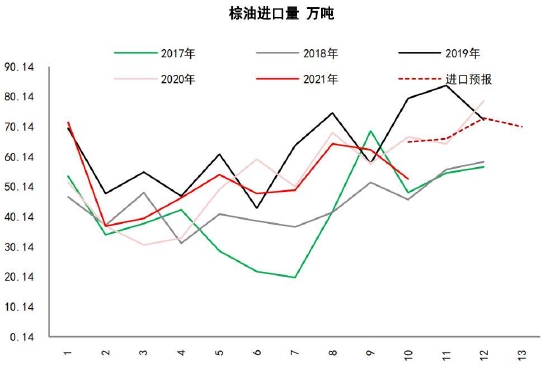

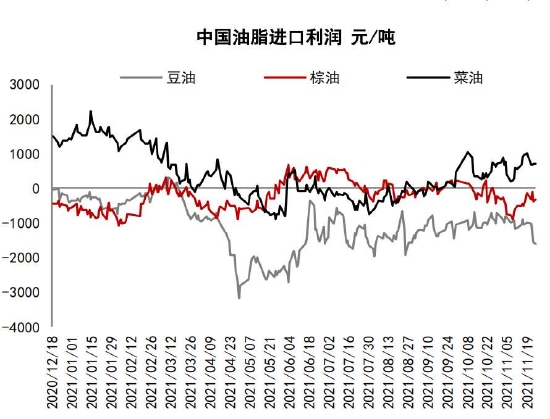

数据来源:印度农业部、信达期货研发中心 2.中国油脂进口预报环比增,进口利润差限制同比増幅 10-12月豆油进口预报依次为10万吨、7.5万吨、7.5万吨。预报累计值环比-34%,同比-38.9%。10-12月棕油进口预报依次为66万吨、73万吨、70万吨。预报累计值环比+19%,同比-0.5%。2021年1-10月中国累计进口棕榈油524.4万吨,同比+4%。1-10月累计进口豆油111万吨,同比+32%。1-10月累计进口植物油891.3万吨,同比+15%。10-12月豆油+棕油进口预报累计值环比+9.5%,同比+2.6%。 豆油进口量

数据来源:wind、信达期货研发中心 植物油进口量

数据来源:wind、信达期货研发中心 棕榈油进口量

数据来源:wind、信达期货研发中心 中国油脂进口利润

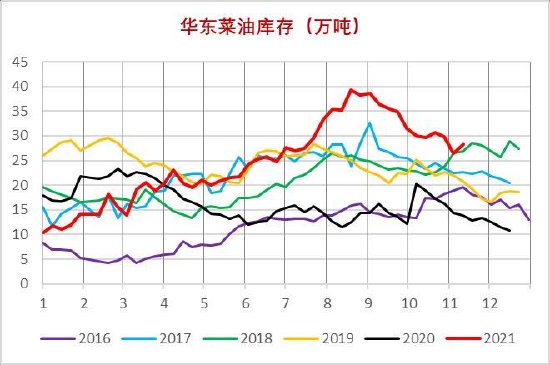

数据来源:wind、信达期货研发中心 三、油脂库存:库存整体处于偏低水平,对于价格存在支撑,短期或维持震荡偏强格局 豆油库存

数据来源:wind、信达期货研发中心 菜油库存

数据来源:wind、信达期货研发中心 棕榈油库存

数据来源:wind、信达期货研发中心 三大油脂库存

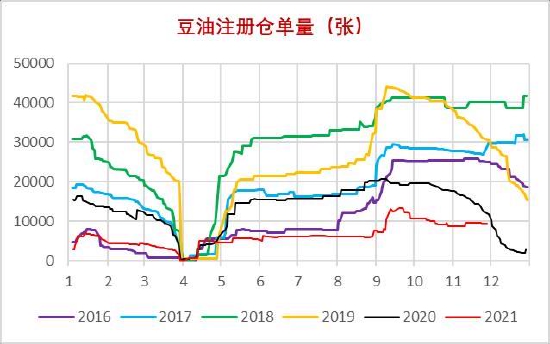

数据来源:wind、信达期货研发中心 四、油脂仓单:油脂仓单量环比快速减少 豆油注册仓单

数据来源:wind、信达期货研发中心 菜油注册仓单

数据来源:wind、信达期货研发中心 棕榈油注册仓单

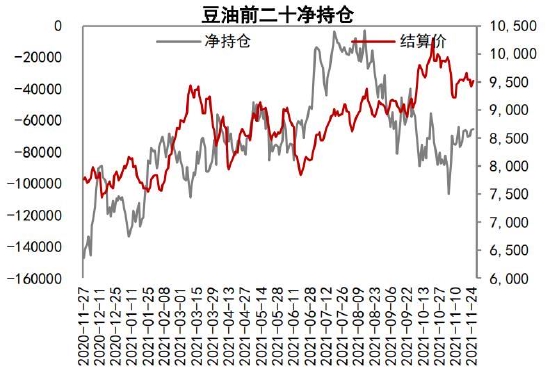

数据来源:wind、信达期货研发中心 五、持仓:菜油棕榈油净多持仓持续增长 豆油前20净持仓

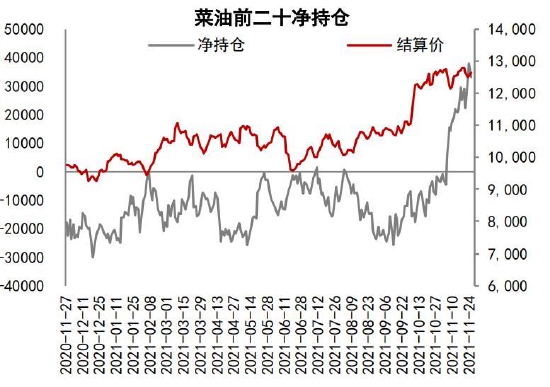

数据来源:wind、信达期货研发中心 菜油前20净持仓

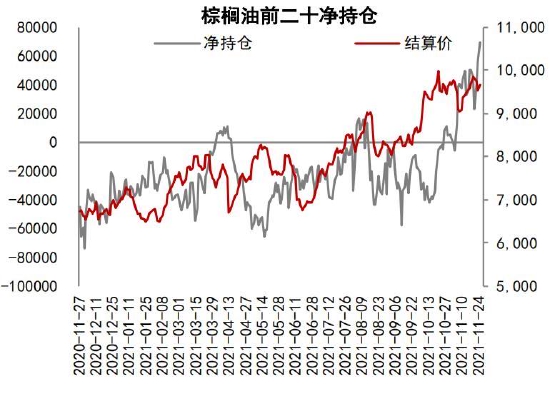

数据来源:wind、信达期货研发中心 棕榈油前20净持仓

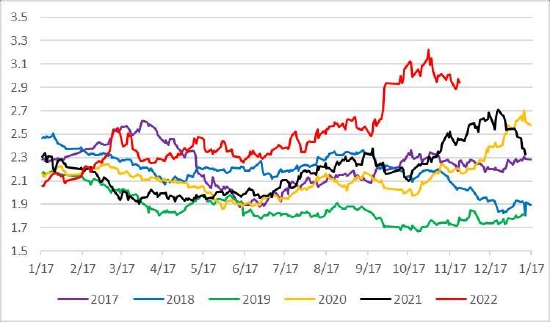

数据来源:wind、信达期货研发中心 六、波动率:油脂波动率见顶回落 油脂波动率

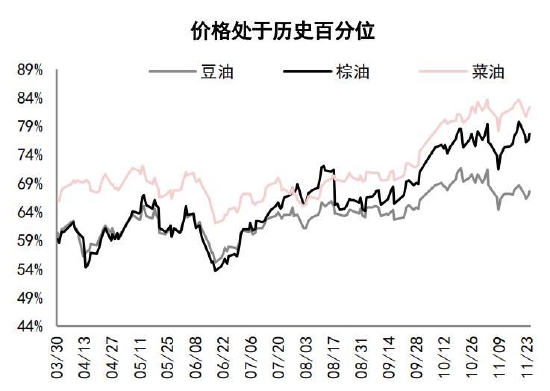

数据来源:wind、信达期货研发中心 油脂价格百分位

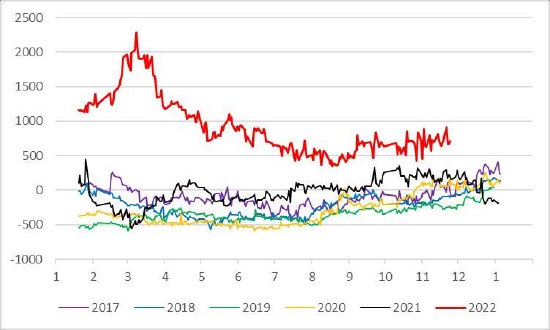

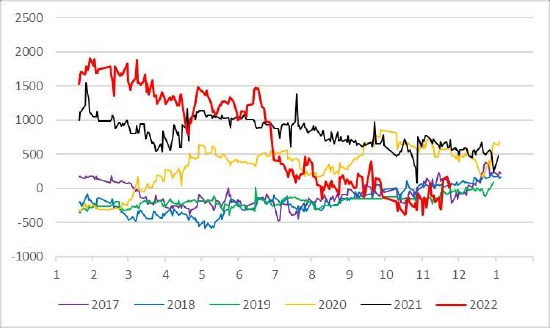

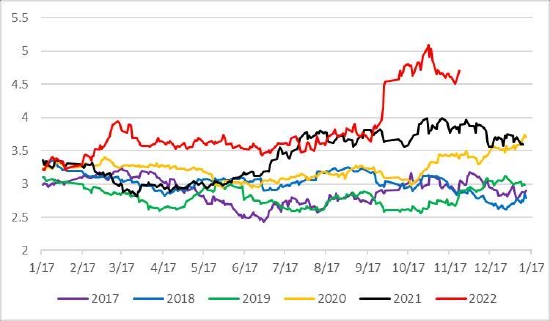

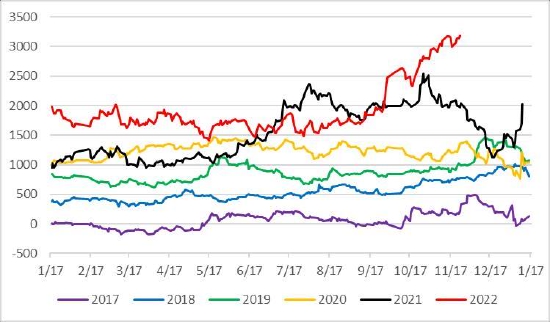

数据来源:wind、信达期货研发中心 七、基差:油脂仍旧处于高基差,现货依旧强势 豆油1月合约基差

数据来源:wind、信达期货研发中心 菜油1月合约基差

数据来源:wind、信达期货研发中心 棕榈油1月合约基差

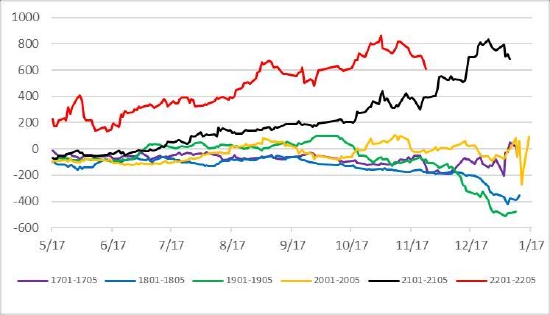

数据来源:wind、信达期货研发中心 八、价差:四季度是油脂消费旺季,油脂正套逻辑仍将持续 豆油1-5价差

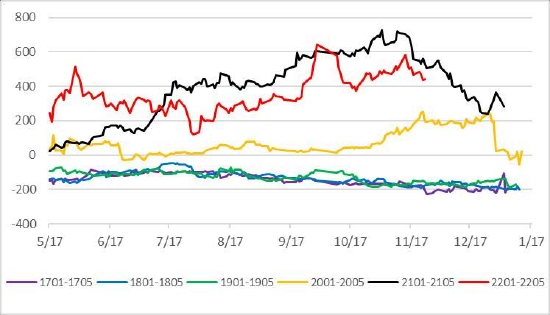

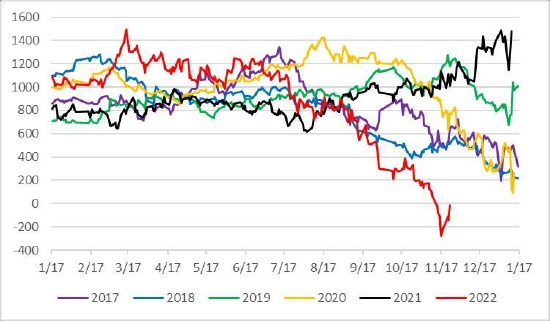

数据来源:wind、信达期货研发中心 菜油1-5价差

数据来源:wind、信达期货研发中心 棕榈油1-5价差

数据来源:wind、信达期货研发中心 跨品种价差:豆棕价差触底反弹,或可布局做扩05豆棕价差 1月豆油豆粕(3242, 1.00, 0.03%)比价

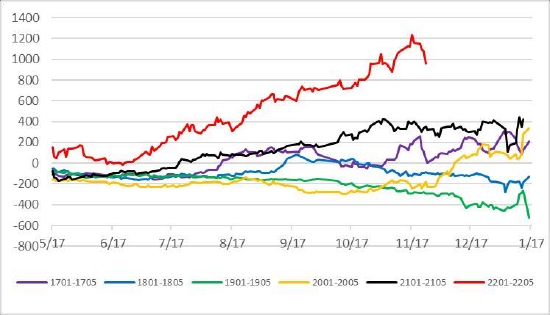

数据来源:wind、信达期货研发中心 1月菜油菜粕比价

数据来源:wind、信达期货研发中心 1月菜油豆油价差

数据来源:wind、信达期货研发中心 1月豆油棕油价差

数据来源:wind、信达期货研发中心 九、技术分析 棕榈油2201日度图表

棕榈油01合约技术形态上呈现一个双顶的态势,一旦价格跌破前期低点8700,那么未来价格或将加速下跌,短期棕榈油价格波动较为剧烈,暂时观望。 信达期货 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);