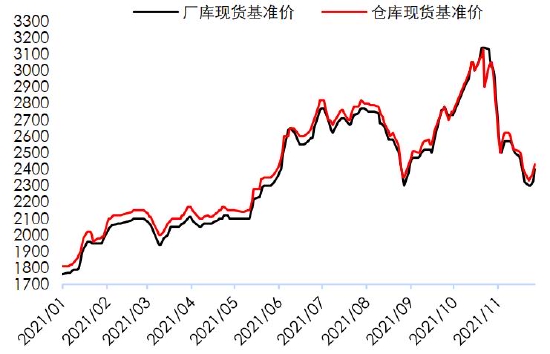

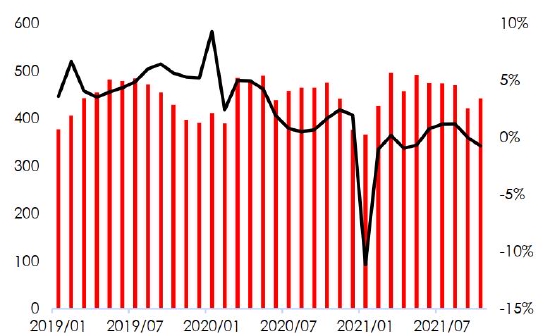

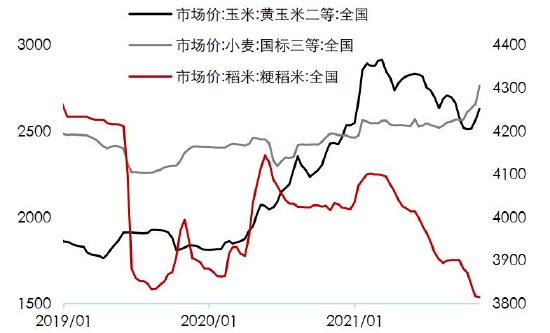

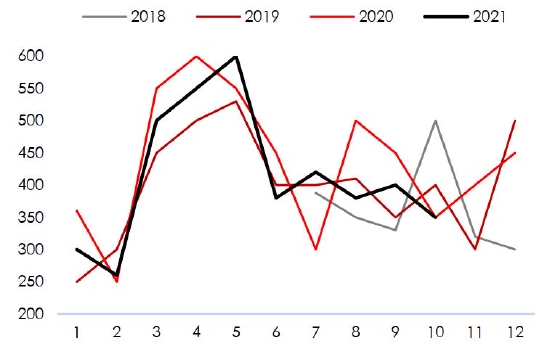

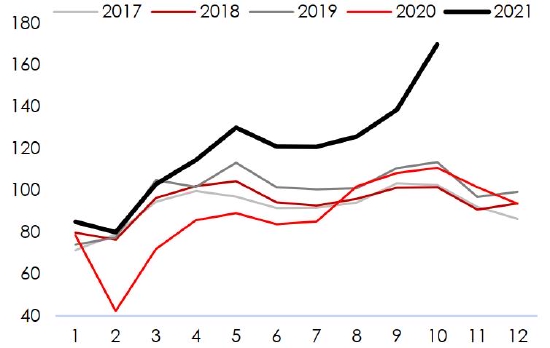

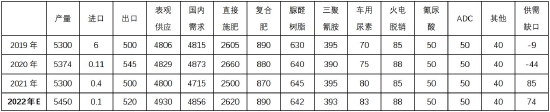

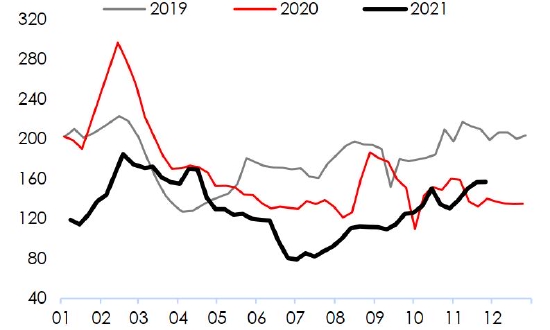

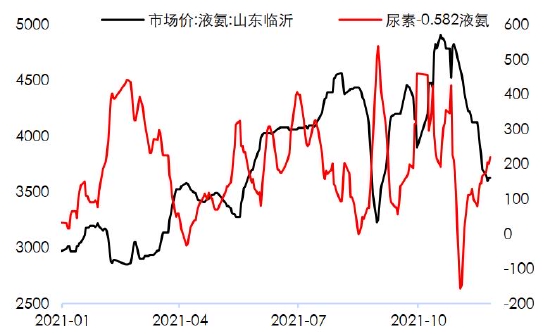

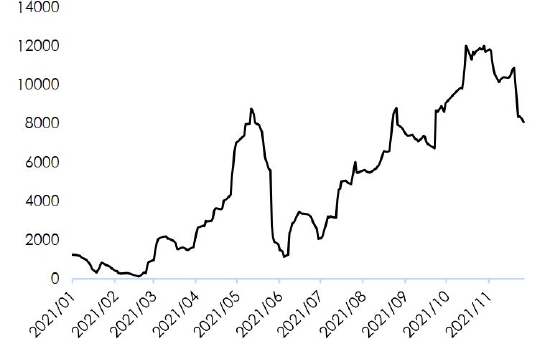

报告要点: 2022年尿素供需大概率重回过剩,大周期或走完,预期价格表现承压。上半年供应弹性和出口法检或抑制尿素反弹空间,谨慎乐观对待,年中出口放开或有一波内外价差回归反弹,下半年弱需求和供应增长下,价格或向下寻求估值支撑。 摘要: 2022年国内尿素产能增速仍有5%,且海外尿素高利润或刺激供应回升 2019年以来,国内尿素产能投放低位回升,主要是2021年推迟以及产能置换。根据我们的跟踪,2022年国内产能增速恢复到5%左右的水平到7670万吨附近的水平。同样2021年海外疫情导致了装置延后叠加高利润刺激,2022年产能大概率也相对偏多。整体2022年的产能压力仍不可忽视。 2021年因高价和高波动抑制农业需求,2022年仅有一定恢复 2021年尿素价格大涨大跌,下半年农业和工业需求都受到了一定程度抑制,出口也因为法检而断崖式下跌。我们认为2022年会有一定恢复,首先农业终端的需求是相对刚性的,尿素价格回调后,农需或有一定修复,不过考虑到预期悲观,中下游可能仍是主动去库状态,且有机肥料供应持续增加,整体农需增量应该不大;其次是三铵和胶板需求或难言增长,房地产后周期需求虽有韧性,且出口也不会明显下降,但缺乏增长驱动;最后是出口,6月出口法检或放松,下半年出口会有一定提振,但上半年仍有承压,全年出口恢复有限。 持续几年落后产能淘汰和置换后,尿素整体成本下移,估值重心会有下移 尿素边际供应主要是固定床;而从2016年开始,尿素就整体产能结构就在逐步变化,高成本高能耗高污染的装置逐步被技改和升级,导致原料结构的变化,带来了尿素行业成本重心的下移,也提升了尿素供应的弹性,尿素下方边际支撑或有下移。 供需承压,尿素或有望震荡向下寻求支撑 2021年尿素从供需定价转变为估值定价,2022年预期也可能是先供需定价后估值定价。上半年虽然国内尿素工农需求集中释放,但考虑到法检继续限制出口,以及国内产能释放和供应恢复,尿素价格应该会有反弹,但空间可能受限。而进入下半年后,出口放开或能带来短期反弹,内外价差迅速回归,但随着国内外供应增量逐步兑现,且国内需求逐步进入淡季,而房地产引发工业需求相对承压,整体压力再增加,届时价格或再次回调,寻求估值或者供应端支撑。 操作策略:上半年需求和出口放开推动,下半年供需矛盾承压,尿素或先扬后移,价格重心下移,寻求估值端支撑,价格运行区间或为1600-2500,操作上先多后空。 跨期策略:5-9偏正套,9-1偏反套 风险要素:煤炭价格大幅波动 一、2021年尿素大周期叠加能耗双控,价格大涨大跌 2021年年初到2021年7月,尿素受需求拉动(后疫情恢复周期下,国内出口需求大增,工业需求增强较快,且农业也正好是全球大扩种,国内外供需状况均较好,且上半年出口集港高于往年),而供应受限(国内进入产能淘汰和置换周期,供应没有增量,且海外投产受到疫情影响也是被迫延后),导致供需错配,库存快速去库至低位运行,价格持续上涨。 到了8月后,虽然当时发改委开始着手从政策上打压尿素价格,但直到供需宽松,价格才开始出现回落,而到了9月后,能耗双控逐步扩大化,尿素上游合成氨也是高能耗产品,叠加动力煤(683, -15.00, -2.15%)价格大涨和限仓的影响下,黑色资金外溢,导致尿素价格持续跟涨动力煤,当时流化床的成本已超过了固定床,成本推动是当时的核心逻辑。 直到10月中旬后,两个大的利空因素落地,价格大幅回落,一个是出口法检,出口被关闭,一个是发改委价格法下压煤价,同时督促增产,导致煤价坍塌,整个煤化工包括尿素价格大幅回落。如下图所示: 图表1:尿素现货基准价格走势对比

资料来源:卓创 中信期货研究部 图表2:尿素主力合约基差走势

资料来源:卓创 中信期货研究部 图表3:尿素企业库存

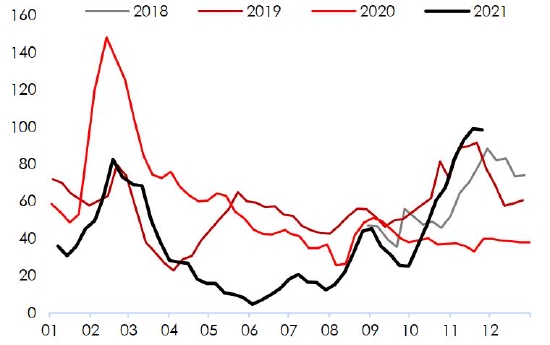

资料来源:卓创 中信期货研究部 图表4:尿素集港也是明显高于往年,尤其是3、4月

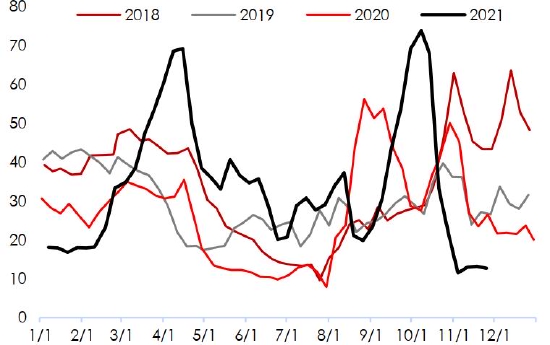

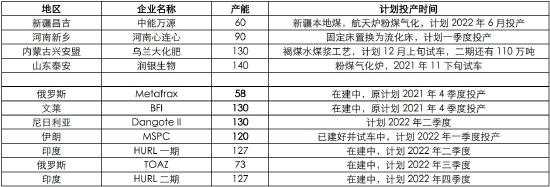

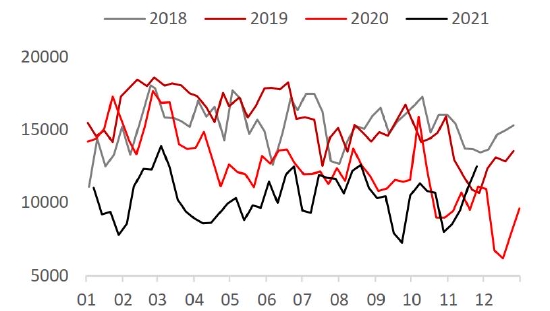

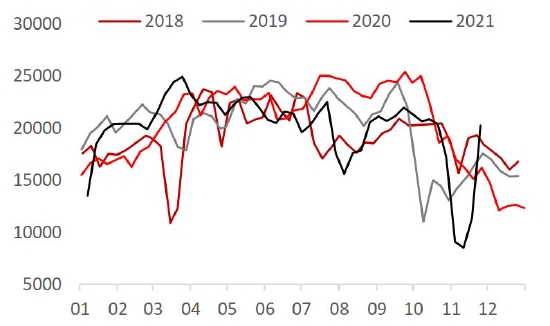

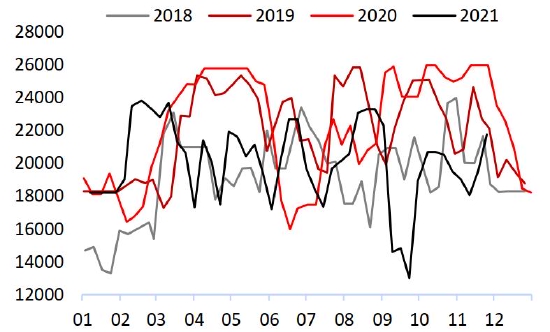

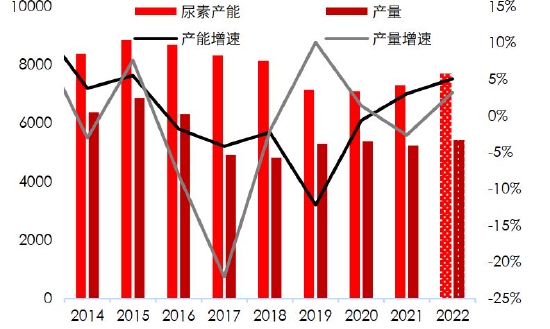

资料来源:卓创 中信期货研究部 二、2022年国内尿素产能增速仍有5%,且海外尿素高利润或刺激供应回升 尿素供应去看,我们仍是从增量供应到存量供应及其弹性去分析。 首先是增量供应这块,2022年我国尿素供应增速或继续抬升,增量一方面是本身就有新投计划要落地的,另外就是置换产能的投放周期,我们整体评估下来,2022年尿素产能增速提升至5%。新投的主要是新疆昌吉中能万源二期60万吨尿素,乌兰大化肥120万吨尿素;产能置换的有河南心连心90万吨航天炉和润银生物140万吨(同时淘汰40万吨),虽然这部分产能多在四季度有试车,但正常运行大概率要到2022年,合计总产能370万吨。海外疫情延后了投放节奏,且由于我国出口法检至少要到5、6月份,而上半年又是北半球的欧美需求旺季,海外价格高企应该是大概率事件,如此可能会加快海外新产能的投放,且据采集的资料显示,海外尿素新产能计划还是较多的,上半年存在投放可能的就有430万吨,关注投放进度。另外2022年可能还需要关注的是合成氨装置的投产周期,合成氨是尿素的上游,这个也会给尿素带来间接压力,如下图所示: 图表5:2022年国内外新产能预期

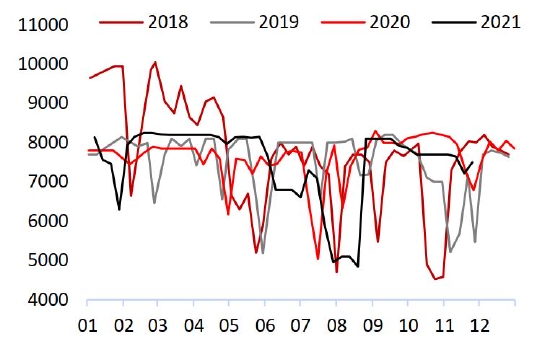

资料来源:新闻采集 中信期货研究部 其次是存量供应这块。2021年存量供应水平是不高的,考虑到2021年新增产能以及淘汰落后产能,产能基数还是有增加的,但由于能耗双控和煤炭紧张的影响,尿素整体供应水平是偏低的,截至2021年10月的尿素产量供应增速为-0.74%,累计平均开机率为68.42%,稍低于2020年的同期。如下图所示: 图表6:国内尿素月度产量(实物量)

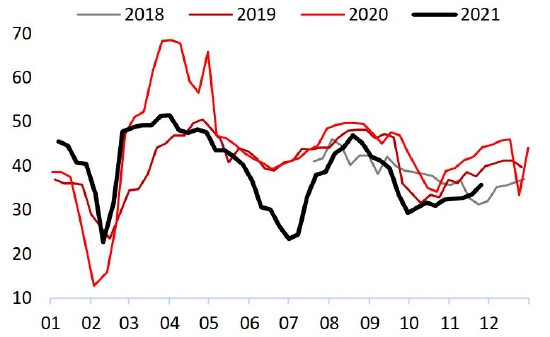

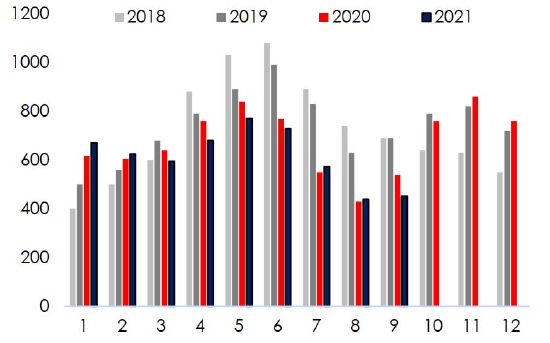

资料来源:隆众 中信期货研究部 图表7:国内尿素开机率

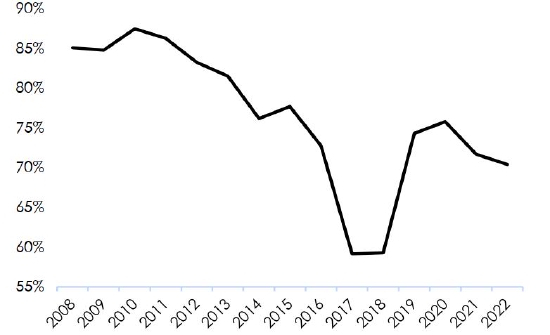

资料来源:卓创 中信期货研究部 2021年尿素开工偏低主要是产能置换和能耗双控带来的,基本上几大核心的煤制尿素产区的开工都是这几年开工的低位,包括山东、河南和山西多少都有产能置换的因素影响,内蒙主要是双控的影响,如下图所示: 图表8:山东尿素日产量季节性

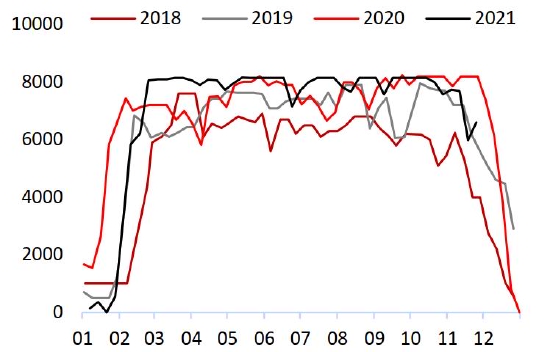

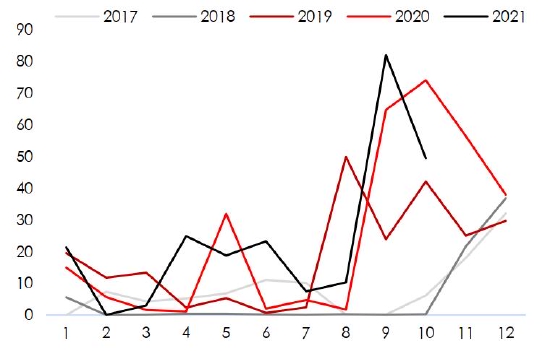

资料来源:Wind 中信期货研究部 图表9:河南尿素日产量季节性

资料来源:卓创 中信期货研究部 图表10:山西尿素日产量季节性

资料来源:Wind 中信期货研究部 图表11:内蒙尿素日产量季节性

资料来源:卓创 中信期货研究部 图表12:四川尿素日产量季节性

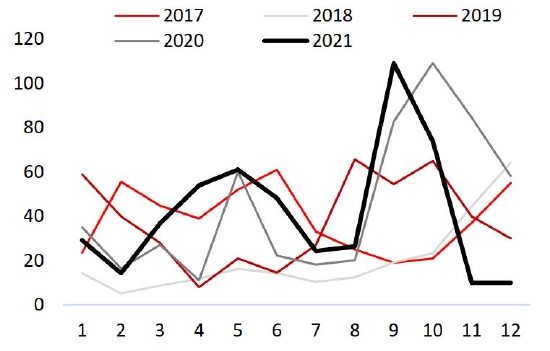

资料来源:Wind 中信期货研究部 图表13:河北尿素日产量季节性

资料来源:卓创 中信期货研究部 而2022年这些因素的影响或有所弱化。国内尿素产能淘汰从2015年后逐步开始了,每年基本上都有100万吨的产能退出,从这几年落后产能淘汰去看,河北已退出550万吨的落后产能,其次是河北和河南,分别是300和250万吨左右的产能,包括贵州、四川、湖北、湖南等多地累计都有150万吨左右的产能淘汰,合计已淘汰2725万吨的产能。2020年8月河南省《关于下达2020年工业行业淘汰落后产能目标任务的通知》,要求确保在12月底前淘汰到位,在河南省内厂家的积极配合下,任务已顺利完成。2018年,山东省政府也发布了《关于加快七大高耗能行业高质量发展的实施方案》,其中要求固定床气化炉淘汰率达到90%以上,尿素生产企业固定床气化炉全部予以淘汰,洁净煤气化占合成氨总产能的比重由目前(2018年)的37%提高到90%左右。落后产能淘汰的同时应该也会伴随着有效产能开工率的提升,只是这两年疫情和双控使得开工率未看到明显回升。不过2022年我们认为这部分弹性依然会在,进而给盘面带来边际上的压力,虽然不一定会促使价格持续弱势,但可以限制尿素的反弹空间。 综上所述,2022年尿素的供应弹性较大,一方面是国内外尿素产能仍在陆续投放中,国内主要是前期淘汰产能后的置换投产,且是扩产的,另外就是甲醇(2535, -47.00, -1.82%)和其他化工品也副产合成氨,且化工2022年也是投产周期,这使得2022年的液氨压力也在增加,这个也会给尿素带来边际压力;另一方面就是海外新产能仍在逐步释放,2021年疫情继续推迟投放,但海外价格高企且紧张的情况下,尿素产能投放的预期是在增强的,或会弥补中国限制出口的这部分量,但一旦下半年出口放开,尿素生产的连续性会使得下半年的压力增加;第三方面就是2021年双控限制了煤制尿素的开工,虽然2022年双控还是会在,但力度无疑会有下降和缓和,因此这个会使得整体尿素开工有恢复空间。因此整体我们认为2022年的尿素供应会有较大程度的增长,当然这个并没有考虑利润对价格的影响。如下图所示: 图表14:国内尿素产能利用率

资料来源:卓创 中信期货研究部 图表15:2022年我国尿素产能和产量预估

资料来源:卓创 中信期货研究部 三、高价和高波动抑制农业需求后,2022年或有一定恢复 2021年尿素价格大涨大跌叠加双控政策的影响,国内尿素工农业需求压力是比较大的,从供需平衡去看,2021年的需求是下滑的,主要是在下半年,不论是工业还是农业需求都是。 不过从总量上去看,2022年需求环比应该还是会有一定恢复,但我们只能说是修复,2021年高价化肥对农民的种植积极性应该还是有影响的,而且2021年的农产品价格仍相对平稳,化肥价格未能传导下去,因此这会大幅减弱2022年农民的种植积极性,政策上要么给农民补贴,要么继续打压化肥价格,使得农民积极性得到修复,整体而言,我们认为需求会有恢复,但力度有限,如下图所示: 图表16:近年玉米(2689, -6.00, -0.22%)、小麦和水稻价格走势

资料来源:Wind 中信期货研究部 图表17:蔬菜今年价格表现偏好

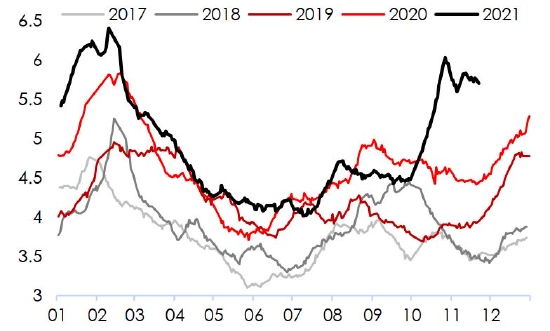

资料来源:卓创 中信期货研究部 图表18:水果价格表现一般

资料来源:Wind 中信期货研究部 图表19:CPI-PPI新低,下游压力极大

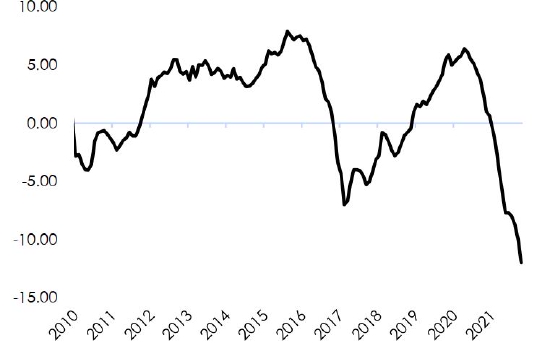

资料来源:卓创 中信期货研究部 尿素的需求节奏应该会延续,季节性和刚性依然非常明显。且考虑到2021年冬储积极性偏低,导致春耕的需求可能偏强,季节性会有所增强。因此3-5月需求韧性会比较强,届时有望对价格形成支撑,库存也会出现拐点。如下图所示: 图表20:尿素国内农业用肥时间表

资料来源:卓创资讯 中信期货研究部 图表21:尿素消费季节性对比

资料来源:Wind 中信期货研究部 图表22:复合肥消费季节性

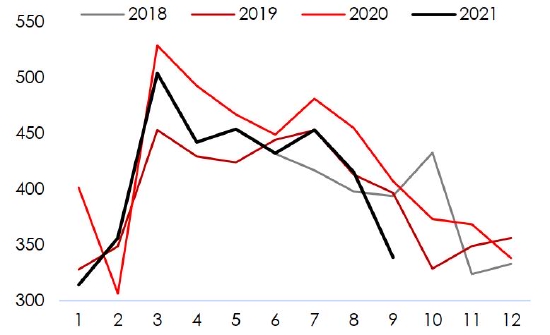

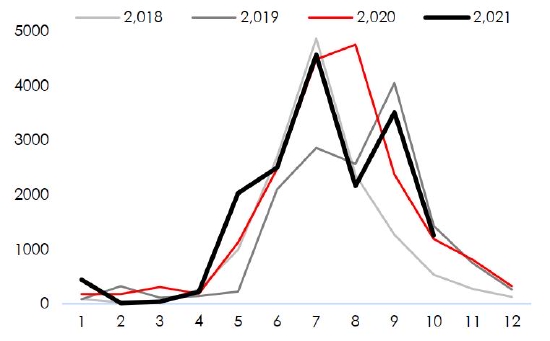

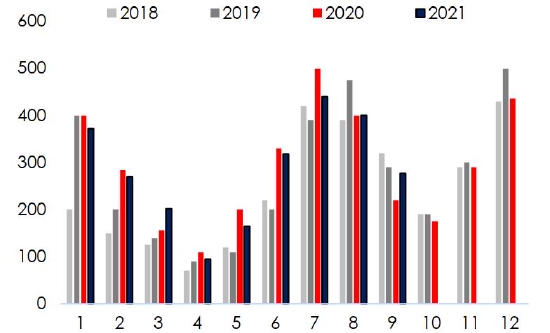

资料来源:卓创 中信期货研究部 工业需求的季节性也较为明显。工业需求主要包括复合肥和胶合板以及三聚氰胺。2021年复合肥受到低利润和双控的影响,整体开工处于同期低位,虽然季节性还在,但对价格的影响偏弱的。考虑到2021年四季度复合肥库存明显偏低,不排除春节前后的补库需求会释放,届时给价格带来反弹支撑;另外就是三聚氰胺和脲醛树脂,这两个品种的需求重点是板材,直接跟房地产后周期相关。虽然从政策上去说,竣工端和销售端或有一定修复需求,但从大周期去看,房地产已然进入下行周期,因此尿素的工业需求上半年或有支撑,但下半年可能边际下滑,全年需求或难言支撑。如下图所示: 图表23:复合肥开机率季节性走势

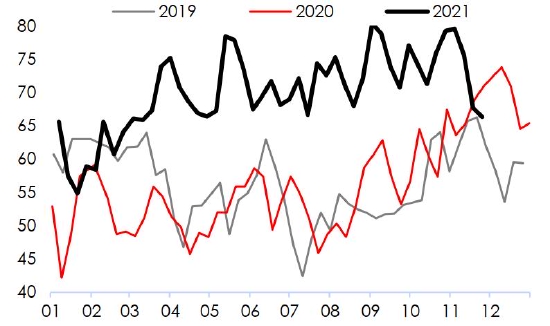

资料来源:Wind 中信期货研究部 图表24:复合肥库存

资料来源:卓创 中信期货研究部 图表25:家具景气指数

资料来源:Wind 中信期货研究部 图表26:三聚氰胺开工率

资料来源:卓创 中信期货研究部 且从房地产后周期的相关数据去看,2021年相比2020年有所修复,整体维持正增长水平,且竣工数据不错;另外就是房屋销售数据中,期房销售占比虽有下滑,但占比依然比较高,因此只要2022的贷款等政策有所放宽,后周期的需求韧性依然较强。但政策如果持续压制,需求就会承压下去,因此我们对2022年尿素的工业需求偏谨慎。如下图所示: 图表27:房地产竣工和销售面积

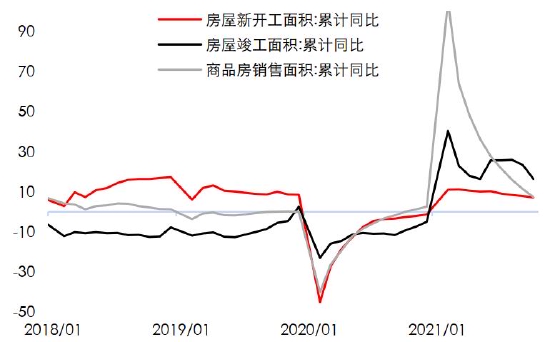

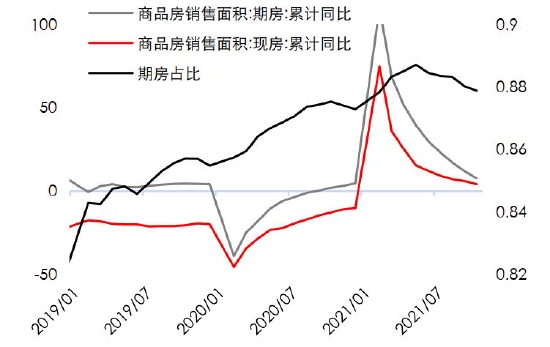

资料来源:Wind 中信期货研究部 图表28:期房占比高位,房地产后周期需求仍有韧性

资料来源:卓创 中信期货研究部 最后是出口需求,2022年6月前后,尿素出口有放开预期,这个对2022年价格会有比较大的影响,一方面会直接提振国内现货价格,另一方面是使得内外价差快速回归,出口量迅速放大,抹平内外套利的空间。虽然到时候要看放开的节奏如何,但期货盘面还是反映预期的,因此盘面会先行,基差会走弱。 但因为上半年出口仍被限,叠加国内供应回升,虽然春节后的上半年需求会有明显增长,但价格也会受到限制,同时考虑到北半球欧美区域也是需求旺季,因此内外价格劈叉力度会再次增加,这也会增加放开后的反弹力度。如下图示所示: 图表29:印度降水量

资料来源:Wind 中信期货研究部 图表30:印度尿素月度销量

资料来源:卓创 中信期货研究部 图表31:我国尿素对印度的出口量

资料来源:wind 中信期货研究部 图表32:印度尿素库存

资料来源:wind 中信期货研究部 图表33:我国尿素出口季节性

资料来源:wind 中信期货研究部 图表34:2021年印度招标情况

资料来源:wind 中信期货研究部 但进入下半年后,出口或取决于海外需求的状况,由于我国出口法检政策或持续到旺季结束,那么印度供应应该是不足的,因此上半年印度的库存应该是处于低位,印度存在补库需求,下半年需求或相对旺盛,需求值得期待。但如果印度自给自足计划在2022年有所兑现,且疫情扰动也下降,那印度国内的需求缺口可能有所缩窄,依然存在不确定性。 从整体需求端去看,2022年的农业需求或有一定恢复,但考虑到扩种周期和预期影响,或难到2020年的水平,且脲醛树脂和三聚氰胺相关的工业需求可能会相对承压,出口需求上半年仍被抑制,出口放开后会有一个强支撑来修复内外价差,而下半年要看印度本身供应的情况,需求应该是值得期待的。因此整体去看,尿素2022年内需疲软,下半年印度有补库需求,但要看本国和海外的供应情况。如下图所示: 图表35:2022年尿素平衡预估

数据来源:中信期货研究部 结合库存去看,2021年下半年尿素工厂库存快速积累至同期历史新高,但港口和复合肥库存依然非常低,整体库存水平到2020年同期水平,预计到12月仍会维持累库状态,因此带入到2022年的库存水平是比较高的。且上半年供需同增,而出口限制持续,那上半年的需求旺季应该不缺,因此去库力度可能相对偏慢。下半年会重新累库,尽管有出口的缓解,叠加持续的供应兑现,预期库存仍有积累预期。如下图所示: 图表36:尿素工厂库存

资料来源:Wind 中信期货研究部 图表37:尿素总库存(工厂+港口+复合肥)

资料来源:卓创 中信期货研究部 四、当前尿素相对估值偏低,但绝对估值偏高,下方仍有空间 尿素从绝对估值水平去看,截稿前尿素现货和现货价格2300附近,2021年的低位在1600附近,因此当前价格还是不低的。 不过相对估值去看,价格是偏低的,目前尿素生产是亏钱的,因此尿素价格能否继续下行,一个是看供需过剩是否兑现,一个是无烟中块价格是否回到2020年的1000上下波动了,这无疑会打开液氨和尿素的下方空间。如下图所示: 图表38:尿素现货固定床利润

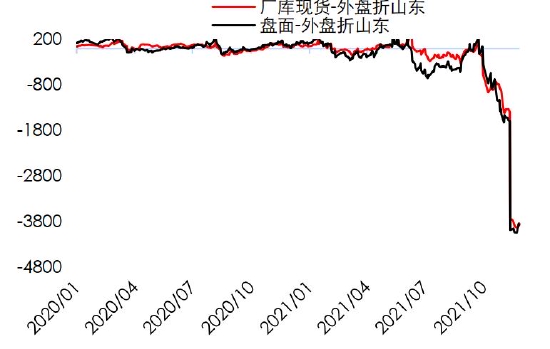

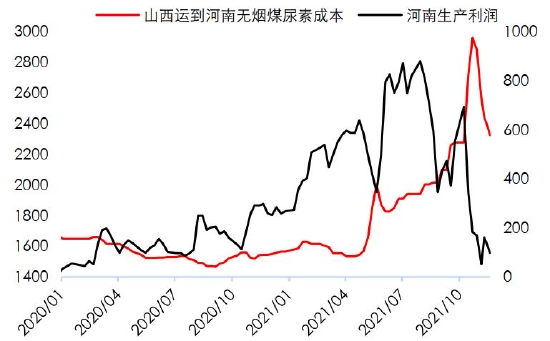

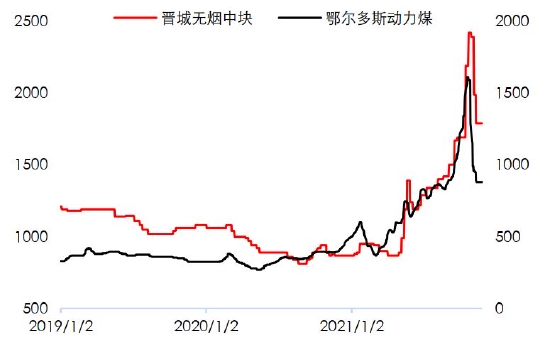

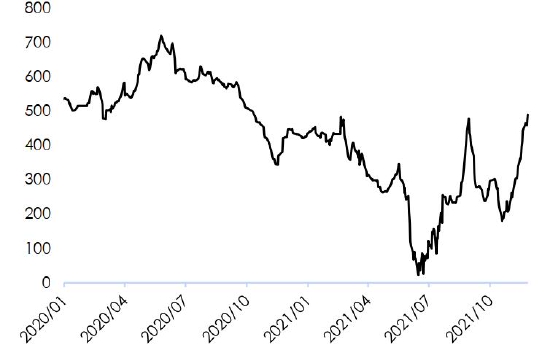

资料来源:隆众 中信期货研究部 图表39:尿素流化床成本和利润

资料来源:wind 中信期货研究部 图表40:无烟中块与煤炭价格走势对比

资料来源:隆众 中信期货研究部 图表41:国内液氨价格以及与尿素的价差

资料来源:wind 中信期货研究部 另外从下游和相关品去看的话,尿素的估值也是偏低的,四季度下游复合肥利润逐步恢复,三铵利润维持高位,国内大幅倒挂海外,且液氨几个下游中,尿素的估值是最低的,因此从其他角度去看,尿素的估值都偏低的。如下图所示: 图表42:复合肥利润

资料来源:隆众 中信期货研究部 图表43:液氨部分下游价格涨势不及液氨

资料来源:wind 中信期货研究部 图表44:三铵加工费

资料来源:隆众 中信期货研究部 五、供需承压,尿素或震荡向下寻求支撑 2021年尿素从供需定价转变为估值定价,2022年预期也可能是先供需定价后估值定价。上半年虽然国内尿素工农需求集中释放,但考虑到法检继续限制出口,以及国内产能释放和供应恢复,尿素价格应该会有反弹,但空间可能受限。而进入下半年后,出口放开或能带来短期反弹,内外价差迅速回归,但随着国内外供应增量逐步兑现,且国内需求逐步进入淡季,而房地产引发工业需求相对承压,整体压力再增加,届时价格或再次回调,寻求估值或者供应端支撑。 操作策略:上半年需求和出口放开推动,下半年供需矛盾承压,尿素或先扬后移,价格重心下移,寻求估值端支撑,价格运行区间或为1600-2500,操作上先多后空。 跨期策略:5-9偏正套,9-1偏反套 风险要素:煤炭价格大幅波动 中信期货 胡佳鹏 黄谦 颜鑫 |

|

|  |

|

微信:

微信: QQ:

QQ: