摘要: ⚫12月,铁矿(675, -22.00, -3.16%)石2205合约低位震荡概率大。供应方面,四大矿山发运相对平稳,国产矿产量有所回落;需求方面,近期地产端金融政策边际放松,终端需求预期向好提振了市场信心,投机需求有所恢复,铁矿石价格迎来反弹。但12月铁矿石需求端仍然受到环保限产政策的压制,加上终端需求逐步进入淡季等因素,本轮反弹幅度有限。因此,在基本面宽松格局不变的情况下,铁矿石盘面价格仍将受到压制,走势将以震荡偏弱为主。 ⚫截止11月25日,铁矿石主力01收盘价为611.5元/吨,05合约收盘价为608.5元/吨,价差3元,已从高点120元大幅收敛。展望后市,01合约在终端需求淡季因素影响下难以走强,05合约则可能在地产需求修复预期下走势相对偏强。应持续关注1-5反套空间。 ⚫核心因素评定表

注:“★★★”主动推涨型因素或主动打压型因素;“★★”支撑型因素或阻力型因素;“★”背景型因素。 一、行情回顾 11月,铁矿走势整体表现为触底反弹。11月上旬,铁矿石延续了10月底震荡偏弱的走势,至11月18日,铁矿石主力合约价格低至509.5元/吨。从基差角度来看,尽管盘面持续贴水,但期货仍保持紧密联动,期货价格在体现基本面的基础上更反映了市场对未来的预期。11月初铁矿石延续加速积累的趋势,港口库存以每周320万吨左右的速度迅速积累。在钢厂铁水产量持续下滑的情况下,铁矿石需求骤降,价格迅速下跌。 11月下旬,钢厂月度产量数据创下新低,钢厂供应端面临的政策压力有所缓解。加之前期原料价格不断下跌,钢厂即期利润得到改善,市场预期12月钢厂可能迎来集中复产。此外,由于当时的铁矿石价格已经远低于国产矿生产成本线,铁矿也存在较强的成本支撑。在终端需求环境改善、金融政策矫正的影响下,市场信心得到提振,铁矿石价格迎来反弹。 整体上,11月铁矿石供应端仍维持相对偏稳的发运状态,主要矛盾仍集中在需求端。从目前政策端对钢厂的限产要求来看,我们认为限产最严的阶段已经过去,在铁矿石价格企稳,钢厂库存偏低的背景下,12月铁矿石需求或有修复,盘面价格将以区间震荡为主。 图1:铁矿石主力合约价格

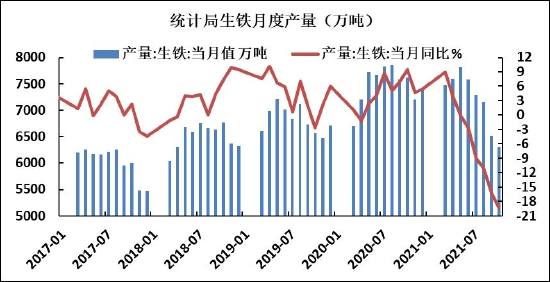

资料来源:博易大师,海证期货研究所 二、需求端:铁矿石需求见底 2021年1-10月份,中国生铁累计产量为7.34亿吨,同比下滑3.2%。11月以来,钢厂铁水产量延续下滑态势,铁矿石港口库存迅速攀升至1.5亿吨水平,对盘面价格形成较大压力。此外,建材成交低靡,螺纹价格持续下跌也导致整个黑色产业链情绪悲观。 11月下旬,随着建材价格低位企稳,终端采购意愿逐步回升。全国建材成交量的回升使得钢材供需矛盾减轻,钢厂库存重回下降趋势。另一方面,央行三季度货币政策提及“发挥好结构性货币政策工具牵引带动作用”也释放出一些积极信号,缓解了前期由房地产市场降温带来的悲观预期。 图2:中国生铁累计产量

资料来源:Mysteel,海证期货研究所 图3:普氏指数

资料来源:Mysteel,海证期货研究所 截止11月19日,全国钢厂高炉产能利用率为58.69%,环比上升0.1%。由于钢材价格持续下跌,高炉生产利润一度接近负值,钢厂存在主动检修的动机。随着原料价格下跌,钢厂即期利润明显改善,在减产压力减轻的背景下钢厂将迎来复产。 图4:全国钢厂高炉产能利用率

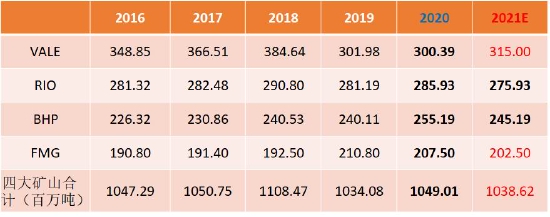

资料来源:Wind,海证期货研究所 三、供应端:矿山发运保持平稳 主流矿方面,截止11月19日,力拓发往中国铁矿石总量约2.24亿吨,同比减少4.27%;必和必拓发往中国铁矿石总量约2.17亿吨,同比减少3.13%;FMG发往中国铁矿石总量约1.45亿吨,同比减少0.68%;淡水河谷发往中国铁矿石总量约2.45亿吨,同比增加2.94%。澳洲、巴西发运延续回落趋势。 图5:四大矿山总发货量

资料来源:Wind,海证期货研究所 巴西方面,北部系统由于受到破碎机安装的影响,产量同比有所缩减。东南部系统主要包含Itabira,Minas Centrais和Mariana等矿区,得益于无人驾驶的推广,东南部矿区产量同比增加较为明显。目前淡水河谷仍在从巴西尾矿坝灾难中恢复,铁矿石价格大幅波动将对淡水河谷产能恢复进程产生影响。2021年11月29日淡水河谷将公布2022年产量、资本支出和其他财务指引,该指引的中点值可能低于分析师的平均预期。 澳洲方面,由于海外铁水产量明显恢复,三大矿山发往中国比例明显降低,必和必拓三季度发往中国比例为83.7%,同比下滑2.8%;力拓三季度发往中国比例为79.1%,同比增加1.1%。目前矿山营运状况良好,从三大矿山产能投放的进度来看,未来仍有一定增产空间。 总体来看,今年淡水河谷生产经营持续恢复,尽管四季度淡水河谷存在复产低于预期的可能,我们认为这并不会打断其产能恢复的节奏,年度发运量仍将高于去年。必和必拓和FMG虽然在三季度财报中上调了新财年目标,但考虑到2020年两者产量均达到了较高水平,预计产量增长空间有限。展望明年,钢厂仍将在“碳达峰,碳中和”政策压力下执行限产,铁矿石供需宽松的局面有望延续。 通过汇总计算,我们预测2021年四大矿山的产量为10.39亿吨左右,同比约有1%的减量。 图6:四大矿山产量预测

资料来源:Wind,海证期货研究所 国产矿方面,截止10月份,国产矿的产量为8.23亿吨,同比增长11.5%左右。下半年以来钢厂严格限产,国产矿竞争力有所下降,国产矿产量同比增速回落。 从产能利用率数据来看,国产矿开工率明显下滑。截止11月19日,全国126家矿山企业的产能利用率为57.49%,仍处于快速下滑的趋势中。在铁矿石供需宽松的基本面下,国产矿开工率难有回升。 图8:国产矿山产能利用率

资料来源:Mysteel,海证期货研究所 “十四五”期间,随着国产铁矿资源开发力度的加大,我国有望在“十四五”末初步建立起比较安全可靠的铁矿资源保障体系,“保资源安全”这一痛点问题将有所突破。 图9:国产矿产量

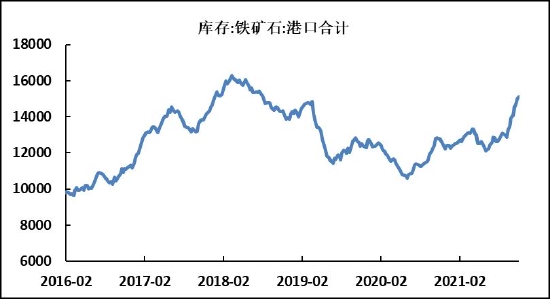

资料来源:Wind,海证期货研究所 四、库存端:港口库存快速积累 铁矿石库存重点关注港口铁矿石库存和钢厂铁矿石库存。截止11月23日,铁矿石港口库存为1.52亿吨,保持累库趋势。近期港口库存中枢从1.30亿吨上升至1.50亿吨的位置,铁矿石延续供需宽松的格局。 图10:铁矿石港口库存(万吨)

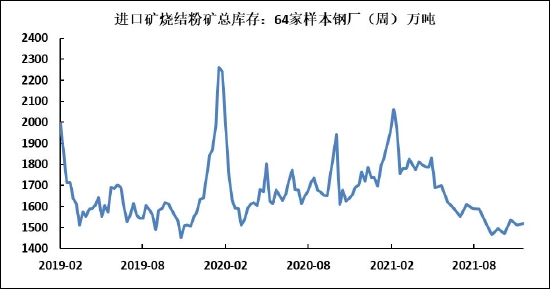

资料来源:Wind,海证期货研究所 最新数据显示,全国钢厂进口铁矿石库存总量为1518.56万吨,环比增加7.35万吨;烧结粉总日耗44.59万吨;库存消费比34.06,进口矿平均可用天数27天。 图11:钢厂进口矿烧结矿总库存(万吨)

资料来源:Wind,海证期货研究所 五、十二月份操作策略 (1)波段操作 12月,铁矿石2205合约低位震荡概率大。供应方面,四大矿山发运相对平稳,国产矿产量有所回落;需求方面,近期地产端金融政策边际放松,终端需求预期向好提振了市场信心,投机需求有所恢复,铁矿石价格迎来反弹。但12月铁矿石需求端仍然受到环保限产政策的压制,加上终端需求逐步进入淡季等因素,本轮反弹幅度有限。因此,在基本面宽松格局不变的情况下,铁矿石盘面价格仍将受到压制,走势将以震荡偏弱为主。 (2)跨期对冲操作 截止11月25日,铁矿石主力01收盘价为611.5元/吨,05合约收盘价为608.5元/吨,价差3元,已从高点120元大幅收敛。展望后市,01合约在终端需求淡季因素影响下难以走强,05合约则可能在地产需求修复预期下走势相对偏强。应持续关注1-5反套空间。 海证期货 石头 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);