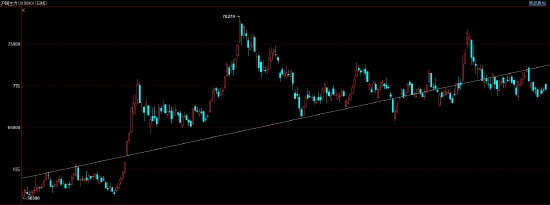

摘要: 央行春节前再度放水的可能性较低,预计12月至明年一季度国内资金面和政策面偏向稳定,国内经济大概率维持在当前情况,处于蓄势阶段。正逢淡季,预计铜基本面不会出现较大波动。 11月欧美疫情再度上升,近期公布的美欧经济和就业数据不及预期,预计12月欧美经济数据仍然承压。考虑到当前全球能源供应充裕,原油价格大跌的情况下,预计有色金属等其他大宗商品价格也会回归较为稳定的格局。 全球宏观基本面回归平淡,市场对中国央行降准和定向降息的消息也反应平淡。冬季北半球经济放缓,新兴市场国家近两年受到疫情打击较大对全球经济贡献大幅下降,中期全球宏观基本面中性偏弱。而供需方面现货端需求对铜价下方形成托底支撑,预计中期沪铜(69910, -50.00, -0.07%)大概率延续当前区间震荡行情。沪铜上方压力75000,下方支撑67000。 一、行情回顾 2021年6月至10月铜价一直在趋势线附近运行。8月下旬沪铜一度跌穿中期上行趋势线,10月冲高回落再度回到中期趋势线附近,目前趋势不明确,伦铜则是更为明确的震荡形态,铜价中期走势偏向中性。

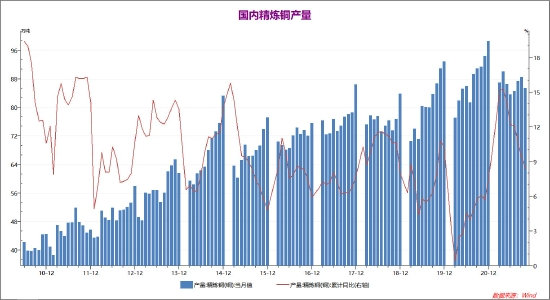

10月下旬国家政策持续平抑煤炭和能源价格,铜价快速回落。G20峰会后全球主要经济体对当前的货币、通胀和减排等方面达成共识,能源危机情绪基本结束,宏观基本面回归稳定,市场回归产业面。供需方面,国内外铜库存创新低,现货端保持高升水支撑铜价,印尼将逐步禁止矿石出口的消息一度刺激铜价大幅反弹,但11月下旬新型变异病毒“奥密克戎”对市场情绪形成较大打击,铜价再度回到7万点下方。整体而言,全球宏观基本面回归平淡,市场对中国央行降准和定向降息的消息也反应平淡。冬季北半球经济放缓,新兴市场国家近两年受到疫情打击较大对全球经济贡献大幅下降,中期全球宏观基本面中性偏弱。而供需方面现货端需求对铜价下方形成托底支撑,预计中期沪铜大概率延续当前区间震荡行情。沪铜上方压力75000,下方支撑67000。 二、影响因素分析 1、宏观层面趋向中性,现货端存在一定支撑 2021年国内铜产量延续高位,前4个月同比2021年产量大幅上升15.3%,再创历史新高。5月开始国内铜产量较去年同期小幅下降,10月限电影响国内铜产量小幅下降,1-10月国内铜产量累计同比上升8.4%。国内现货端铜供应存在一定的压力,利好铜价。

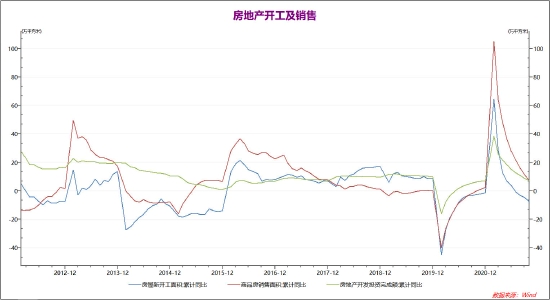

相对于2019年,2021年1-10月国内房地产新开工面积下降10%,房地产销售面积上升7.3%,房地产开发投资完成额上升14%。国内房地产行业景气度较高。另一方面,中国恒大债务问题基本确定走向资产重整,官方定性个体案例可以接受,不影响国内房地产行业整体走向。在全面降准和定向降息的支撑下,预计房地产行业将在中期维持稳定走势。

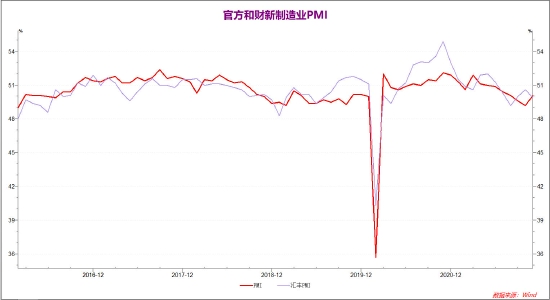

2021年11月官方制造业PMI升至50.1重回50上方,财新制造业PMI意外回落至49.9.官方和财新制造业PMI走势分化,但均保持在50的临界点附近。说明国内制造业企业仍然面临较大的经营压力,但在国家平抑大宗商品上涨势头的情况下,情况开始好转,预计未来3个月国内制造业将基本保持当前水平。

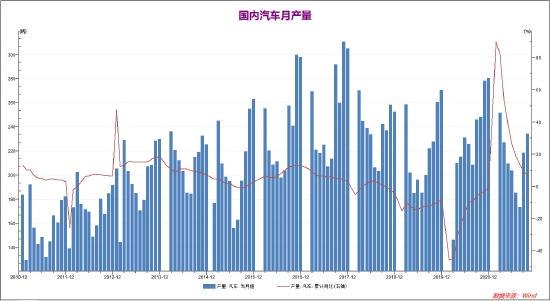

2021年1-10月国内汽车产量大幅上升,同比2020年大幅上升7.1%,较19年同期约上升2.7%。国内汽车行业整体情况小幅乐观,但二季度国内汽车产销量较一季度下降,10月产量与去年同期接近,预计21年全年总产量可能较20年保持稳定。

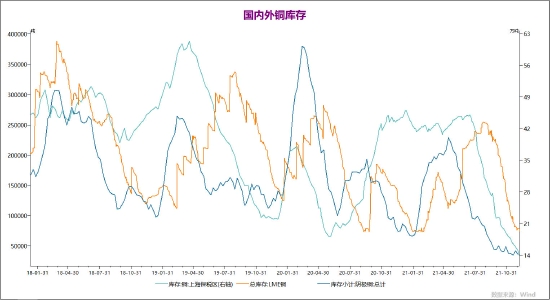

全球能源危机影响下,国外部分炼厂面临停产风险。10-11月国内外铜库存均持续下行。沪铜和保税区铜库存11月再度下降创数年来新低,而伦铜库存有色持续下降。12月伦沪铜库存和保税区铜库存继续下行创出近期新低,现货端对铜价存在较强支撑。

2021年10月欧洲能源危机导致大量现货厂商囤积库存,现货铜价大幅强于期货铜价,外盘大幅强于内盘,国内现货升水也大幅上升最高超1000点。10月中下旬开始能源供应得到保障,市场情绪缓和,现货端紧张情况明显好转,11月下旬开始国内铜现货升水大幅下降。国内市场逐步进入淡季,外盘走势可能强于内盘。

2、国家政策托底,国内经济稳定运行 中国11月财新制造业PMI49.9,前值50.6,预期50.5。中国11月官方制造业PMI50.1,预期49.6,前值49.2。中国10月规模以上工业企业利润同比增长24.6%,前值增长16.30%。 12月6日晚间,央行公告称,2021年12月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率为8.4%。此次降准为全面降准,共计释放长期资金约1.2万亿元。 支农、支小再贷款自2021年12月7日起下调0.25个百分点,下调后3个月、6个月、1年期再贷款利率分别为1.7%、1.9%、2%。这是时隔一年多人民银行再度下调支农、支小再贷款利率。 中国11月官方制造业PMI升至50.1略超50的临界点,而财新中国制造业PMI则意外回落至临界点下方的49.9。11月官方和财新制造业PMI再度出现走势分化,但均在临界点附近,表明国内制造业情况基本稳定,前期原材料紧张带来的压力减小。 在宏观政策调控之下,10月下旬全球能源和大宗商品价格出现了大幅回落,这也对国内经济带来了较为积极的影响,10月-11月国内制造业情况好转,制造业PMI回升,保持在50的临界点附近。10-12月国内资金面小幅宽松,四季度人民银行碳减排支持工具和煤炭清洁高效利用再贷款将持续发力支持国内产业转型升级,12月初央行再度宣布全面降准0.5%和定向降息,国内资金面得到支持,后续小微企业有望恢复活力。 展望中期(3-6个月),央行春节前再度放水的可能性较低,预计12月至明年一季度国内资金面和政策面偏向稳定,国内经济大概率维持在当前情况,处于蓄势阶段。相应的,正逢有色金属淡季,预计铜基本面将不会出现较大波动,很可能继续运行在当前震荡行情中。 3、疫情再度来袭,全球经济存在压力

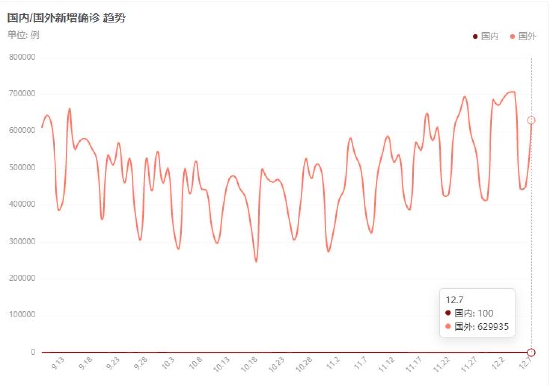

美国11月非农就业人数增长21万大幅不及预期,预期为55万,前值为53.1万,创下今年以来的最小增幅。总就业人数仍比去年2月的疫情前水平少390万左右,即2.6%。美国11月Markit制造业PMI终值:58.3;预期:59.1;前值:59.1,创2020年12月以来新低。美国10月贸易帐录得-671亿美元,创1月以来最小贸易赤字。 欧元区三季度GDP同比终值3.9%,预期3.7%,初值3.7%。欧元区11月份制造业采购经理指数报58.4,初步数据为58.6。欧元区12月ZEW经济景气指数26.8,前值25.9。 进入冬季,11月欧美疫情再度上升,11月底新型变异病毒“奥密克戎”更是导致大量国家关闭入境。近期公布的美欧经济和就业数据不及预期,预计12月欧美经济数据仍然承压。市场情绪受到一定压力,同时通胀继续高企对有色金属短线走势产生较大压力。但从中长期看,新一轮疫情将很难带来大的负面影响,各国货币政策预期也趋于稳定。考虑到当前全球能源供应充裕,原油价格大跌的情况下,预计有色金属等其他大宗商品价格也会回归较为稳定的格局。 三、后市展望 在宏观政策调控之下,10月下旬全球能源和大宗商品价格出现了大幅回落,这也对国内经济带来了较为积极的影响,10月-11月国内制造业情况好转,制造业PMI回升,保持在50的临界点附近。10-12月国内资金面小幅宽松,四季度人民银行碳减排支持工具和煤炭清洁高效利用再贷款将持续发力支持国内产业转型升级,12月初央行再度宣布全面降准0.5%和定向降息,国内资金面得到支持,后续小微企业有望恢复活力。 展望中期(3-6个月),央行春节前再度放水的可能性较低,预计12月至明年一季度国内资金面和政策面偏向稳定,国内经济大概率维持在当前情况,处于蓄势阶段。相应的,正逢有色金属淡季,预计铜基本面将不会出现较大波动,很可能继续运行在当前震荡行情中。 进入冬季,11月欧美疫情再度上升,11月底新型变异病毒“奥密克戎”更是导致大量国家关闭入境。近期公布的美欧经济和就业数据不及预期,预计12月欧美经济数据仍然承压。市场情绪受到一定压力,同时通胀继续高企对有色金属短线走势产生较大压力。但从中长期看,新一轮疫情将很难带来大的负面影响,各国货币政策预期也趋于稳定。考虑到当前全球能源供应充裕,原油价格大跌的情况下,预计有色金属等其他大宗商品价格也会回归较为稳定的格局。 10月下旬国家政策持续平抑煤炭和能源价格,铜价快速回落。G20峰会后全球主要经济体对当前的货币、通胀和减排等方面达成共识,能源危机情绪基本结束,宏观基本面回归稳定,市场回归产业面。供需方面,国内外铜库存创新低,现货端保持高升水支撑铜价,印尼将逐步禁止矿石出口的消息一度刺激铜价大幅反弹,但11月下旬新型变异病毒“奥密克戎”对市场情绪形成较大打击,铜价再度回到7万点下方。整体而言,全球宏观基本面回归平淡,市场对中国央行降准和定向降息的消息也反应平淡。冬季北半球经济放缓,新兴市场国家近两年受到疫情打击较大对全球经济贡献大幅下降,中期全球宏观基本面中性偏弱。而供需方面现货端需求对铜价下方形成托底支撑,预计中期沪铜大概率延续当前区间震荡行情。沪铜上方压力75000,下方支撑67000。 弘业期货 张天骜 |

|

|  |

|

微信:

微信: QQ:

QQ: