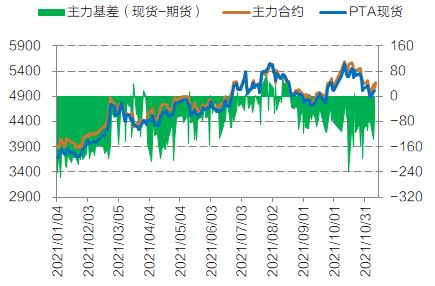

主要结论 2021年受原油端成本推动及供需改善带动库存去化的影响,PTA(4870, 54.00, 1.12%)市场整体震荡上行。 供应看:2022年预计新增产能1230万吨,投产时间集中在上半年,市场供应过剩矛盾进一步加剧,未来解决途径一方面是通过持续低加工费环境倒逼落后产能出清、主动压缩PTA市场供应,另一方面是海外供需失衡带动PTA及下游聚酯出口,但需要关注反倾销调查潜在风险。 需求看:出口是拉动2021年聚酯表需高增长的重要驱动力,2022年聚酯市场维持平稳扩张,产能增速预计在8%-10%左右,低于上游PTA扩能速度,投产节奏的差异将加大产业链错配矛盾,上游利润有望继续向聚酯让渡,而海外疫情反复导致供应链恢复缓慢,国内依靠产业链的强大优势,聚酯出口市场仍然可期。 成本看:近年大炼化陆续投产,国内PX供应缺口收窄,市场自给率显著提升,PX裂解利润被大幅压缩。2022年PX及PTA均处于投产高峰,且PX计划新增产能当量更高,市场供应维持偏宽松,但鉴于PXN价差已处低位,且两者投产节奏上存在差异,PXN价差仍有阶段性修复可能,但成本端的波动更应关注油价走势。 总结及建议:2022年PTA扩能压力不减,需求端延续恢复性增长,出口仍是重要需求增量来源,市场供应环境整体偏宽松,成本端PXN价差有修复预期但油价单边驱动减弱,预计2022年PTA维持在4200-5800区间震荡,操作上依据成本滚动操作,关注事件型驱动机会。 风险提示:海外疫情反复、产业链装置投产情况。 一、2021年行情回顾 2021年受原油端成本推动及供需改善带动库存去化的影响,PTA市场整体震荡上行,全年走势可大致划分为两个阶段。 第一阶段:1-7月单边震荡上行。一方面国际油价持续上行,油化工产品成本重心被动抬升,期间PX原料折算PTA生产成本提升了1500元/吨,成本端也成为驱动市场上行的核心因素;另一方面在终端纺织服装出口及内销同比高增长加持下,聚酯及织造开工持续高位运行,下游需求端表现较好,而3月份后PTA工厂的高检修率使得供应端呈现持续收缩态势,得益于供需端持续改善,期间PTA连续6个月实现去库,期间PTA呈现单边震荡上行走势。 第二阶段:8月至今市场区间震荡。8月份油价短暂回调后重拾升势,四季度布伦特原油创下近三年新高,但此时成本传导在芳烃环节受阻,PX裂解价差显著收窄抵消了油价上涨,PTA成本持续在4300-4600区间波动。与此同时,受江浙等主产区限电影响,下游聚酯及织造开工大幅滑坡,需求端较上半年明显走弱,PTA工厂虽有停车减产但持续时间不长,市场供需转弱并再度累库。在强成本及弱供需交织影响下,8月份后PTA市场转为区间震荡走势。 图1:PTA期现基差

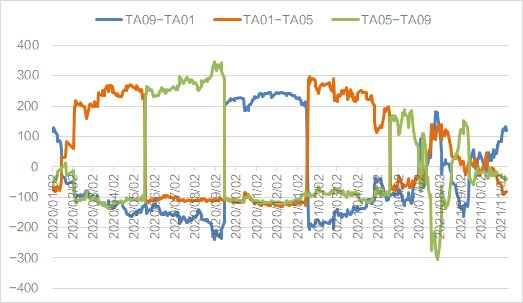

数据来源:wind,国信期货 图2:跨期价差

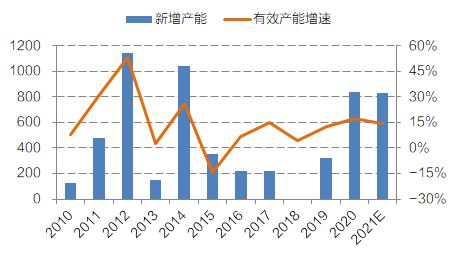

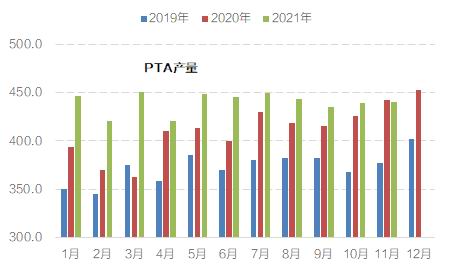

数据来源:wind,国信期货 二、2022年供应分析 1.PTA行业持续扩能 截止11月底,2021年PTA新增产能830万吨,名义产能达到6526万吨,同比增长14.6%。其中,福建百宏于1月底投产,盛虹2#于3月初投产,逸盛新材料1#于7月初投产。不过,由于新装置投产时间及3月份后行业整体降负的影响,2021年PTA产量预计约5278万吨,同比增长6.9%,全年PTA产量增速仍明显低于产能增速。 图3:新增产能及增速

数据来源:WIND 国信期货 图4:月度产量

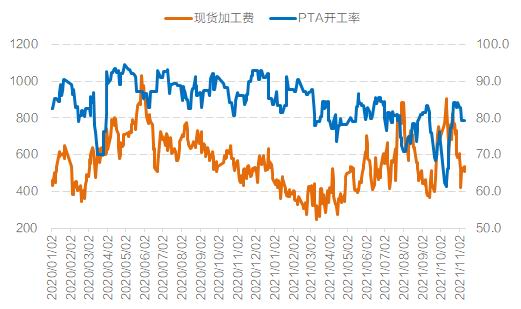

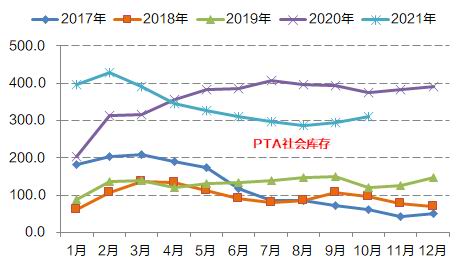

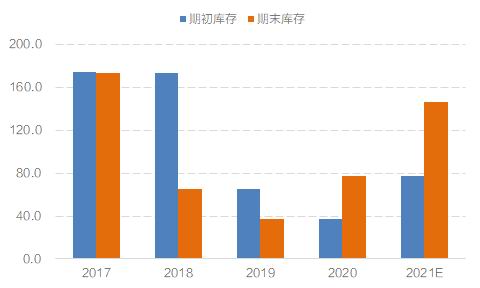

数据来源:WIND 国信期货 2021年PTA市场呈现降负荷、降库存、降加工费的市场格局,这也是行业扩能周期大背景下的市场必然结果。年初PTA社会库存继续高位累积,而新产能的释放进一步加剧了供应端过剩压力,PTA加工费随之被持续压缩并创下近5年月均新低,在上述压力驱动下,3月份起PTA工厂启动持续密集检修操作,供应端的持续收缩助力PTA社会库存从2月份最高429.2万吨降至8月份的286.2万吨,但9月份国内限电措施的出台使得市场供需再度失衡,PTA社会库存重新开始累积。 图5:PTA负荷及加工费

数据来源:WIND 国信期货 图6:PTA社会库存

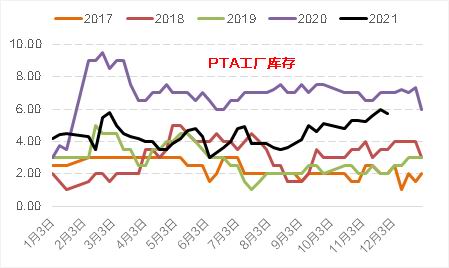

数据来源:WIND 国信期货 从结构来看,目前PTA工厂库存已逼近2月底的年内高点,而交易所仓单也在9月份集中注销后重新快速攀升,当前注册仓单及有效预报折合存库量已接近77万吨。自去年初以来,PTA期货价格持续升水现货,正是得益于有利的基差结构,市场卖出套保盘数量激增,而期货仓单“蓄水池”的作用又极大减轻了现货流通市场的压力,PTA期货市场为产业健康平稳发展保驾护航。 图7:PTA工厂库存

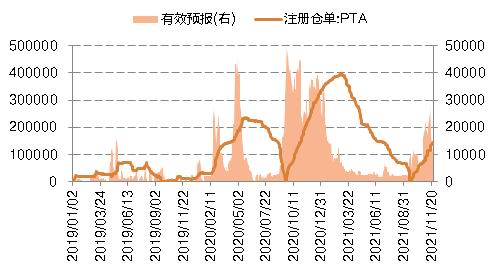

数据来源:WIND 国信期货 图8:PTA仓单

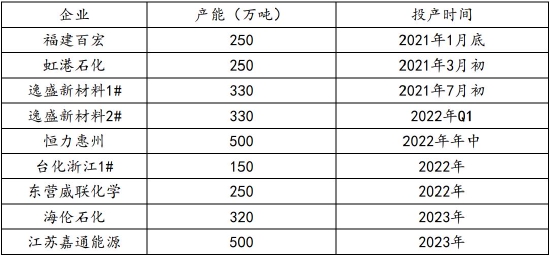

数据来源:WIND 国信期货 本轮PTA扩能周期起始于2019年,而2022年仍是投产高峰,全年预计新增产能1230万吨,其中逸盛新材料2#计划1季度投产,恒力惠州500万吨装置计划年中投产。本轮新增产能多为行业龙头企业,具有装置单套产能规模大、技术先进等鲜明特征,考虑到新装置都拥有较完善的产业链上下游配套,故厂家在投产进度上较为确定,新产能投放对市场冲击仍然较大。 表1:2021-2023年PTA扩能计划

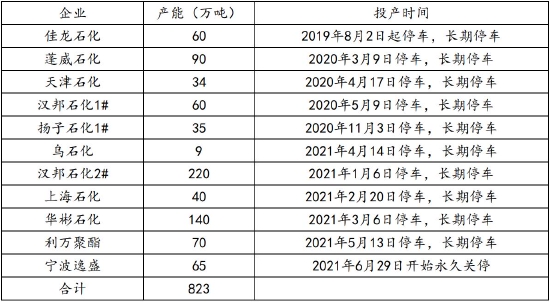

数据来源:卓创资讯 国信期货 2.低加工费倒逼落后产能出清,出口缓解国内供应压力 在扩能周期大背景下,叠加新冠疫情外部冲击,2020年PTA行业重新走向过剩,而今年供应压力进一步加剧,行业开工率及加工费显著下滑。由于PTA终端消费增长平稳,而供应端扩张仍在加速,短期产能矛盾可能继续放大,未来解决途径一方面是通过持续低加工费环境倒逼落后产能出清、主动压缩PTA市场供应,另一方面是海外供需失衡带动PTA及下游聚酯出口放量。 随着过剩压力显现,2019年以来PTA长期停车装置明显增加,其中2020年、2021年分别新增停车产能219万吨、544万吨。这些长期关停产能主要是100万吨以下的老旧装置或缺乏产业链上下游配套,而关停则都是因为生产长期亏损,在行业快速扩能及持续低加工费环境下,这些停车产能短期内几乎没有复产的可能,未来也势必会彻底退出市场。 表2:PTA停车产能统计

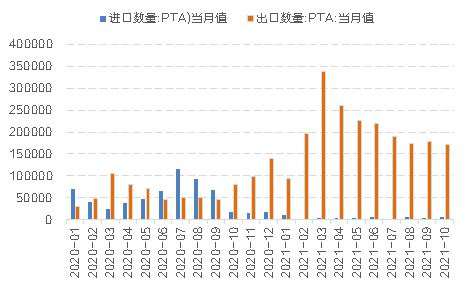

数据来源:卓创资讯 国信期货 出口显著放量也是2021年PTA市场的重要特征,3月出口量创下历史新高达33.87万吨,卓创预计2021年度出口量有望达到238万吨,同比大幅增长181%。今年出口放量主要是海外供需出现较大缺口,一方面是全球经济复苏带动下游需求快速增长,另一方面低迷的加工费及疫情导致海外装置停车、压缩了市场供应。中长期看,由于海外PTA装置规模普遍不大,且多数缺乏完整配套,其市场竞争力明显弱于国内生产商,而在国内扩能压力下,海外部分装置也将被迫淘汰,全球供应结构调整有利于出口市场的拓展,但也面临反倾销调查的潜在风险。 图9:PTA加工费及开工率

数据来源:WIND 国信期货 图10:PTA月度进出口

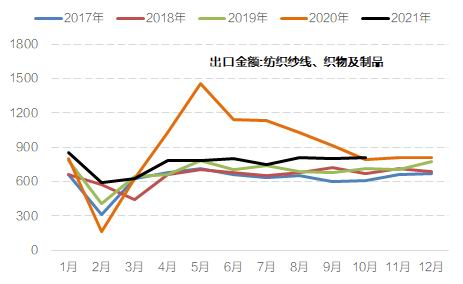

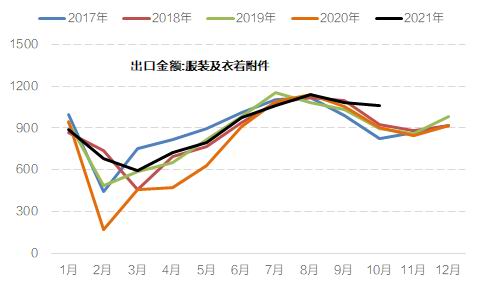

数据来源:WIND 国信期货 三、2022年需求分析 1.终端需求延续恢复性增长 海关数据显示,1-10月纺织制品及服装衣着出口16609.1亿元,同比下降1.33%,较2019年同期增长7.61%,其中纺织纱线、织物及制品出口7621.3亿元,同比下降16.0%,较2019年同期增长11.90%,服装衣着出口8987.8亿元,同比增长15.80%,较2019年同期增长4.22%。今年纺织品及服装出口分化明显,纺织制品出口受去年高基数影响同比下滑,而服装衣着出口则在海外需求恢复及低基数支撑下实现高增长,尤其是10月份服装出口创下近年历史最高,这主要是市场担心海运费上涨及海外滞港问题,四季度外贸订单提前下达所致,但随着需求提前透支及越南等东南亚地区出口回升,11-12月国内服装衣着出口预期环比回落。 图11:纺织品出口增速

数据来源:wind,国信期货 图12:服装出口增速

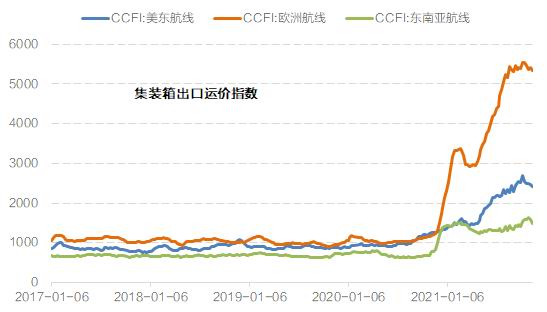

数据来源:wind,国信期货 国内方面,1-10月国内服装纺织品类零售额10861.0亿元,同比增长17.4%,较2019年同期增长2.23%。从数据来看,得益于去年低基数效应,上半年国内终端纺织品消费保持高速增长,但7月起单月销售增速明显回落,部分月份甚至低于去年同期。这一方面是因为部分地区居民线下消费行为受到疫情散点爆发出行限制影响,另一方面是长达近两年的新冠疫情降低了居民收入增长预期,进而影响到整体边际消费意愿及能力。 此外,9月份以来江浙地区严厉的限电措施冲击市场,织造行业开工率出现断崖式下滑,10月底后限电部分放松,织机企业负荷明显回升但仍未恢复到限电前的水平,同时也低于往年同期。目前来看,随着国内动力煤(712, 11.00, 1.57%)大幅增产,电力供应紧张局面明显缓解,限电导致的停工现象有望逐步减少,但年底终端需求季节性转淡,叠加后续春节假期因素,织造行业开工率继续提升的空间整体受限。 图13:集装箱出口运价指数

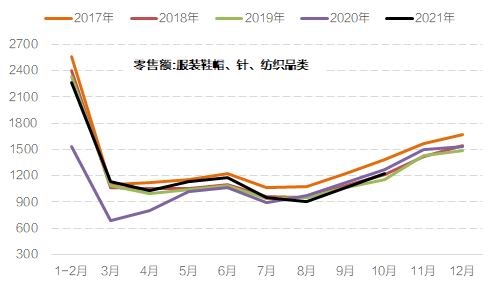

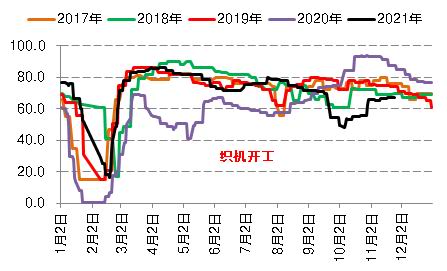

数据来源:wind,国信期货 图14:国内纺织服装月度零售

数据来源:wind,国信期货 目前出口市场的关注点仍在海运费用及欧美滞港问题,今年高昂的海运费用的确影响到了部分低附加值商品出口,尤其是在下半年,而欧美地区因转运能力引发的滞港问题既增加了终端消费成本又降低了货源流转的效率。随着疫苗接种率普及,上述问题有望在2022年得到边际改善,但具体仍需视疫情实际控制情况而定。国内终端市场预计延续复苏增长态势,限电影响在在国内电煤供应增加后陆续解除,织造行业生产有望逐步恢复正常。 图15:织机开工率

数据来源:wind,国信期货 图16:坯布库存

数据来源:wind,国信期货 2.竞争优势明显,聚酯出口仍然可期 截止11月底,聚酯有效产能(剔除长期产能)6618万吨,新增315万吨,同比增长5.0%,行业年度开工率约85.9%,尤其是上半年聚酯开工持续高位运行,高开工也带动聚酯产量高增长,1-10月国内聚酯累计产量为4819.6万吨,同比增长12.1%。 图17:聚酯产能及增速

数据来源:WIND 国信期货 图18:聚酯月度产量

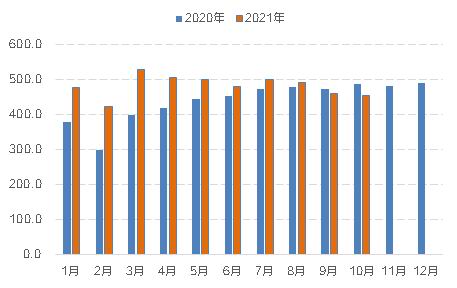

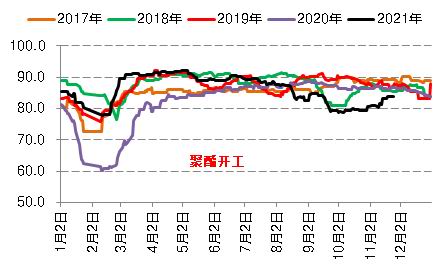

数据来源:WIND 国信期货 高产量、高利润是今年聚酯行业运行的重要特征。具体来看,得益于终端需求增长,上半年聚酯开工持续高位运行,8月份后因限电及订单回落行业负荷明显下滑,同时在上游利润让渡及工厂针对性的销售策略下,今年聚酯行业加工利润创下近年来最好水平,尤其是四季度加挂利润大幅扩张。其中,长丝POY、FDY、短纤、切片及瓶片品种年度毛利分别为465元/吨、345元/吨、113元/吨、401元/吨、152元/吨。 图19:聚酯开工率

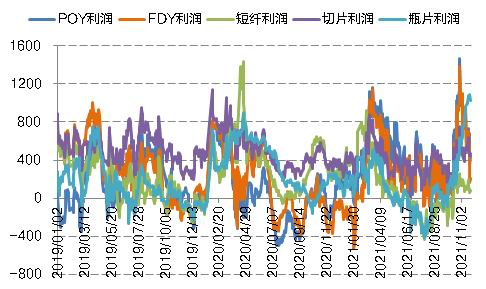

数据来源:WIND 国信期货 图20:聚酯利润

数据来源:WIND 国信期货 出口是拉动2021年聚酯表需高增长的重要驱动力,1-10月涤纶长丝、涤纶短纤累计出口量76.97万吨、75.58万吨,同比增长20.48%、19.87%。年内海外疫情多次反复,供应链修复进度缓慢,聚酯市场存在供需缺口,而国内依靠产业链的强大优势实现原料、半成品及成品出口的高速增长。 图21:聚酯涤丝出口(吨)

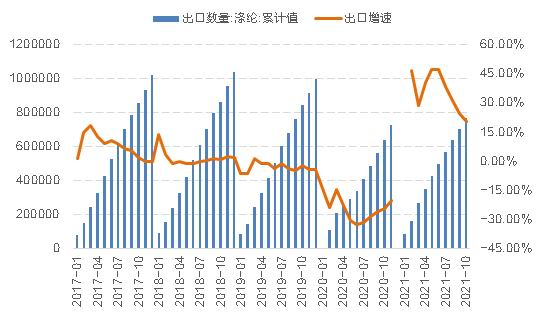

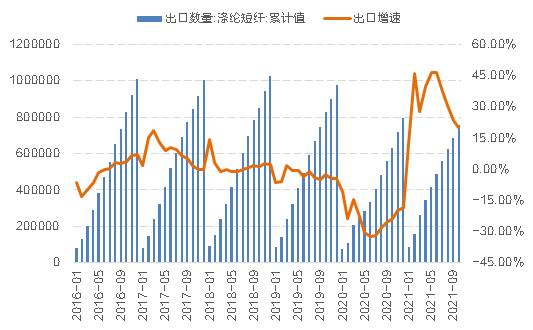

数据来源:WIND 国信期货 图22:涤纶短纤出口(吨)

数据来源:WIND 国信期货 进入2022年,聚酯市场维持平稳扩张,产能增速预计在8%-10%左右,低于上游PTA扩能速度,投产节奏的差异将加大产业链错配矛盾,上游利润有望继续向聚酯让渡,而海外疫情反复导致供应链恢复缓慢,聚酯出口市场仍然可期。 四、2022年成本分析 1.PX持续扩能、自给率显著提升 2019年以来,恒力及浙石化等民营炼化项目陆续投产,国内PX产能迎来井喷式增长,2019年、2020年分别新投产660万吨、500万吨。伴随新产能的快速释放,国内PX供应缺口逐步收窄,市场自给率显著提升,而进口量也自2019年起呈现逐年下降趋势。 截止目前,2021年国内PX新增产能355万吨,同比增长13.9%,总产能跃升至2908万吨。具体来看,中化泉州80万吨/年装置于1月初投产(2020年12月底投料),浙石化二期1#250万吨/年装置于7月底投产,恒力石化1套225万吨/年装置10月份扩能至250万吨/年,而浙石化二期2#250万吨/年装置计划今年底或明年初投产。产量来看,卓创预估2021年PX产量2227.0万吨,同比增长13.5%,PX进口1336.0万吨,同比下降3.6%,进口依存度进一步回落至37.5%。 图21:PX产能及增速

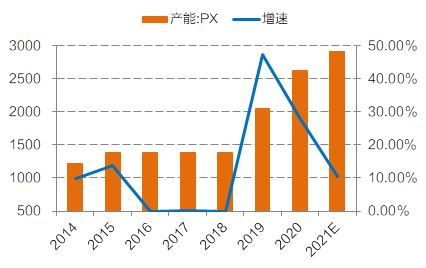

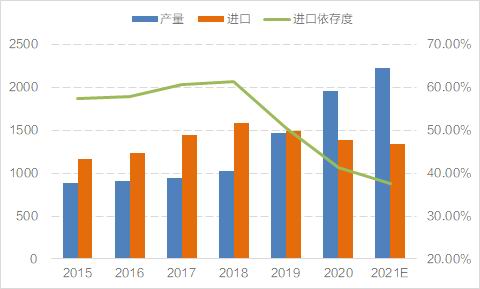

数据来源:WIND 国信期货研究咨询部 图22:PX产量及进口

数据来源:WIND 国信期货研究咨询部 展望2022年,国内PX市场将迎来投产高峰,计划新增产能1090万吨,可满足约1660万吨PTA产能的原料需求。具体来看,浙石化二期2#250万吨装置初步计划2022年初投产,其他装置投产时间可能集中在下半年或年底,建议重点关注盛虹石化、广东石化等大型一体化项目投产进度。 表3:2021-2022年PX投产计划

数据来源:卓创资讯 国信期货 2.低利润环境下,成本主导PTA价格波动 新冠疫情反复冲击经济,出行旅游受限拖累油品需求恢复,其他需求亦受收入预期制约,故今年全球原油需求仍未恢复到疫情前的水平。不过,受OPEC+限产及伊朗制裁影响,加之寒潮、飓风等不可抗力因素,原油供给端提升更为缓慢,故自2020年三季度以来原油供应持续存在缺口。正是在此环境下,2021年原油价格单边震荡上行,布伦特期货价格创下2018年10月以来新高。而在油价强势拉动下,石脑油及PX价格跟随上行,进而直接抬升了PTA生产成本,油价也成为推动2021年PTA上涨的核心驱动力。 图23:全球原油供需

数据来源:WIND 国信期货 图24:上游市场价格

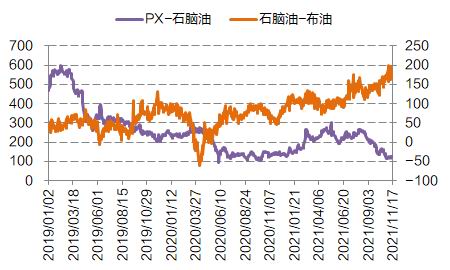

数据来源:WIND 国信期货 近两年PX装置集中投产,国内产量随之快速提升,供应缺口明显收窄,加之疫情对需求端拖累,PX供应转向宽松累库,PXN价差也2019年初的近600美元/吨压缩至2020年最低100美元/吨附近。今年初因国内减产及春节进口延迟,二季度亚洲装置集中检修,上半年PX供应改善库存去化,PXN价差随之稳步修复,并一度突破300美元/吨,但9月后PXN价差又被压缩120美元/吨历史低位水平。近两年持续的低利润已引发部分亚洲地区老旧装置长停或降负运行,未来这些落后产能将不可避免被逐步淘汰。 从数据来看,2022年PX及PTA均处于投产高峰,且PX计划新增产能当量要高于PTA,故国内PX供需环境将偏宽松的格局,但鉴于当前PXN价差已压缩至低位,且两者在投产节奏上也存在差异,PXN价差仍有阶段性修复预期,但向上空间要看实际供需改善情况。此外,PTA成本完全依赖于原料PX,而PX价格又于油价联动性较强,尤其是在当前裂解价差处于绝对低位环境下,油价的波动在很大程度上左右PTA成本。进入2022年,当前原油绝对价格已然不低,而需求端仍受到疫情反复影响,油价预计将结束单边上涨行情,市场大概率转为区间震荡。 图25:炼化裂解价差

数据来源:WIND 国信期货 图26:PX社会库存

数据来源:WIND 国信期货 五、结论及建议 供应看:2022年预计新增产能1230万吨,投产时间集中在上半年,市场供应过剩矛盾进一步加剧,未来解决途径一方面是通过持续低加工费环境倒逼落后产能出清、主动压缩PTA市场供应,另一方面是海外供需失衡带动PTA及下游聚酯出口,但需要关注反倾销调查潜在风险。 需求看:出口是拉动2021年聚酯表需高增长的重要驱动力,2022年聚酯市场维持平稳扩张,产能增速预计在8%-10%左右,低于上游PTA扩能速度,投产节奏的差异将加大产业链错配矛盾,上游利润有望继续向聚酯让渡,而海外疫情反复导致供应链恢复缓慢,国内依靠产业链的强大优势,聚酯出口市场仍然可期。 成本看:近年大炼化陆续投产,国内PX供应缺口收窄,市场自给率显著提升,PX裂解利润被大幅压缩。2022年PX及PTA均处于投产高峰,且PX计划新增产能当量更高,市场供应维持偏宽松,但鉴于PXN价差已处低位,且两者投产节奏上存在差异,PXN价差仍有阶段性修复可能,但成本端的波动更应关注油价走势。 总结及建议:2022年PTA扩能压力不减,需求端延续恢复性增长,出口仍是重要需求增量来源,市场供应环境整体偏宽松,成本端PXN价差有修复预期但油价单边驱动减弱,预计2022年PTA维持在4200-5800区间震荡,操作上依据成本滚动操作,关注事件型驱动机会。 风险提示:海外疫情反复、产业链装置投产情况。 国信期货 贺维 |

|

|  |

|