原标题:对近期油脂油料关键问题的梳理 来源:CFC农产品研究 核心问题的捕捉一直是我们投研的关键一步,找对问题就答对了一半,找问题的过程一方面依赖对于市场主要矛盾的捕捉,另一方面源自头部客户不间断的路演过程中的思考灵感。本文主要表述当下油脂油料市场的三个关键问题: 01-结合nopa月度库存变动情况,归纳海外油粕比变动规律 02-巴西对美国大豆

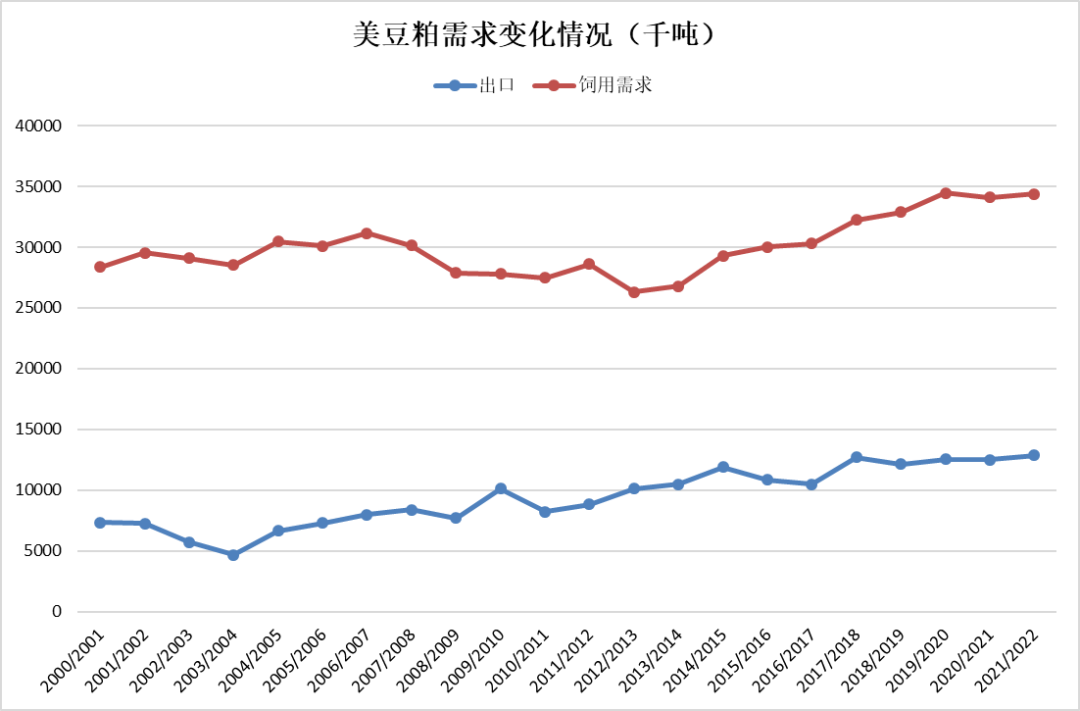

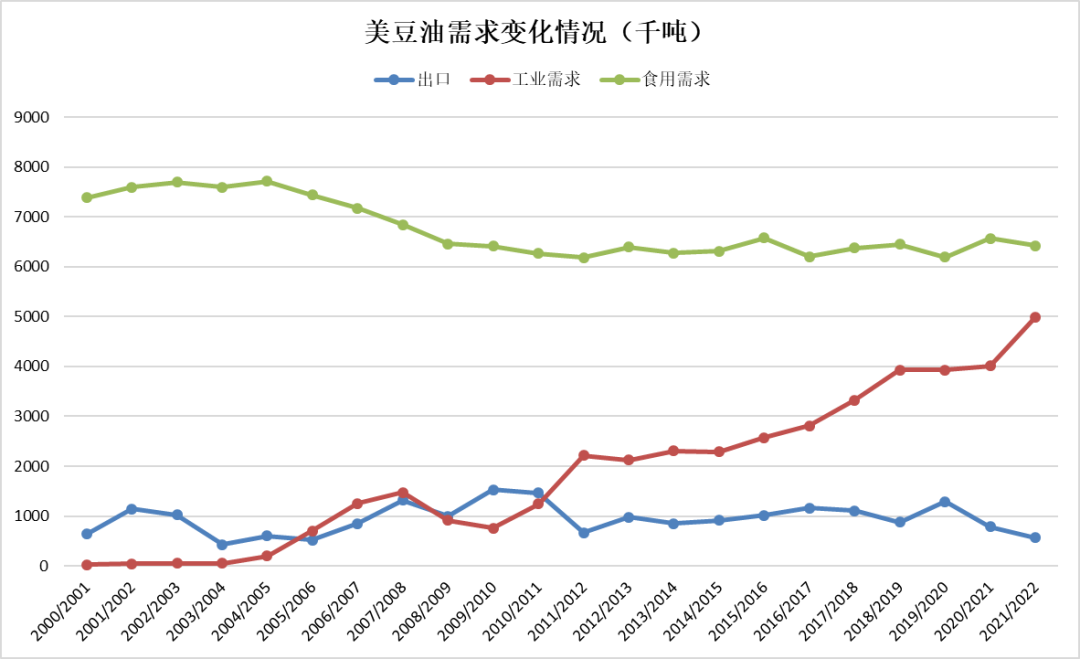

定价权的争夺,基于其出口份额显著增加 03-月间价差对现货基差的套保效率研究 一、从NOPA月度库存看海外油粕比变动规律 无论在中国还是美国,豆油与豆粕(3219, 47.00, 1.48%)比价关系的核心均在于大豆压榨驱动,底层逻辑在于油与粕需求对比。由于油厂在计算压榨利润时会综合油与粕的收益,这使得油厂开机的驱动并不固定为油或粕。当油厂面临油与粕二选一的局面时,需求较好、价值占比较高的产品会比较容易占据压榨主导,另外的压榨产品就容易进入被动累库状态引发价格走弱,从而导致油粕比产生较强的趋势性。长周期内的油粕比驱动取决于油与粕需求增速差异,需要立足于相关行业变化,但直接的体现在于库存变动。 与国内豆油及豆粕的自产自销有所差异,美豆油及美豆粕有相当一部分用于出口。正常年份下,美豆粕出口占总需求比重在27%左右,美豆油出口占总需求比重在10%左右,但国内需求仍占据主导。作为植物蛋白的主要来源,豆粕大多用于养殖中饲料蛋白的添加。随着经济水平的发展及居民收入的增长,食物中动物蛋白占比得以相应提升,催生出养殖行业较旺盛的饲用豆粕需求,这在欠发达地区表现尤为明显。 然而,作为早早步入发达国家行列的美国,其人均肉食消费在全球数一数二,人均肉类消费增速放缓令其近几年的豆粕需求步入瓶颈期。与豆粕需求类似,油脂的食用需求也主要受人口及人均消费影响,且油脂摄入作为饮食中被控制的项目,其人均消费增长空间较蛋白质更为有限,因而美豆油的食用需求早早在2008年前后就已进入瓶颈期,近些年的出口增长也十分乏力。

来源:USDA,中信建投期货

来源:USDA,中信建投期货 与豆粕需求不同的点在于,豆油食用需求增长虽然乏力,但仍有工业需求可以仰仗,而机器“吃油”的效率是要远胜于人的。受益于美国生物柴油的扩张,2010年以来的美豆油工业需求增长迅猛,关键的转折点源自2007年EPA修订通过的RFSII。 该法案确立了美国燃料供应中生物燃料的逐年添加要求,首次提出包括生物质柴油在内的四种生物燃料类型,于2010年落地首份可再生燃料掺混方案,并在随后的每年里提出对未来一年各类生物燃料的掺混量要求。为鼓励掺混商的积极性,美国恢复了2009年底失效的1美元/加仑的生物柴油税收抵免,极大地促进了近些年来美国生物柴油行业的发展。在政策刺激下,2009-2011年间美豆油工业需求增长迅猛,推动这期间美盘油粕比快速走升。然而,随着生物柴油产量增长放缓,叠加印尼棕榈(8152, 158.00, 1.98%)油大幅扩产,2012年后的美盘油粕比最终以高位回落而收场,并在随后的几年里维持底部区间徘徊,直到今年初再度受到美国可再生柴油政策的刺激。  来源:Wind,中信建投期货

今年初,拜登政府激进的减碳目标及对生物燃料的政策支持引人遐想,石油巨头及大粮商们纷纷入场布局可再生柴油产能扩张,2021-2024年的在建产能计划超过40亿加仑/年,几乎是现有产能的5倍。在此背景下,市场对美豆油的生物燃料需求前景十分看好,且预期美豆油工业需求将在未来几年首度超过食用需求,这推动美盘油粕比升至历史性高位。然而,疯狂炒作之后,相关利益集团的游说令拜登政府陷入摇摆,并最终以EPA削减2020-2021年可再生燃料掺混量而收场。在最新的掺混方案中,虽然生物质柴油的掺混义务并未像可再生燃料总量般出现追溯性下调,但2022年的增幅仍明显低于市场预期,可再生燃料题材炒作的进一步降温令油粕比从高位继续回落。

EPA的可再生能源掺混方案对比来源:EPA,中信建投期货  来源:EIA,中信建投期货

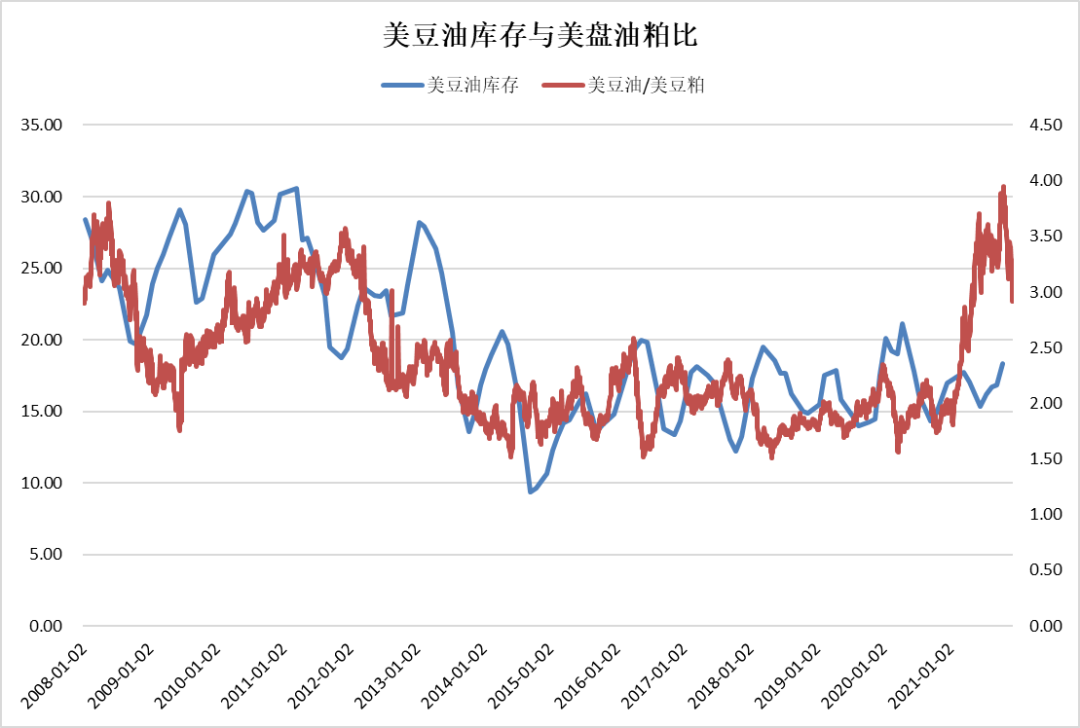

不过,在植物油偏紧的供应、历史高位的价格及相关利益集团的游说压力下,虽然EPA可再生燃料掺混方案的公布姗姗来迟,但在持续偏低的美豆油生物燃料投料量下,市场对美国可再生柴油题材的降温已经早有预期,这反应在美豆油6月的见顶及随后美盘油粕比的回落。看起来事态似乎在向2012年油粕比的大跌发展,但与2012年不同的是,“双碳”背景下美国的减排压力更大,未来数年美国可再生柴油的发展将会更为紧迫。此外,在连续多年增产后,印尼的油棕整体树龄将步入老化期,难以维持旺盛的单产水平,而在全球蛋白粕需求限制油籽压榨增长的背景下,未来的全球植物油产量增量可能难以满足工业需求增量,这预计将对油粕比起到托底的作用,油粕比的重心应较2021年前有所抬升。 然而,行业的发展往往是长期的过程,我们很难对其进行及时的追踪并指导中短期的交易。但正如前文所述,油粕比变动的底层逻辑在于油与粕需求增速的差异,当油厂面临油与粕二选一局面时,需求较好、价值占比较高的产品将容易占据压榨主导,另外的压榨产品就容易进入被动累库状态,因而豆油或豆粕的库存变动将是最直接的体现。  来源:Wind,NOPA,中信建投期货

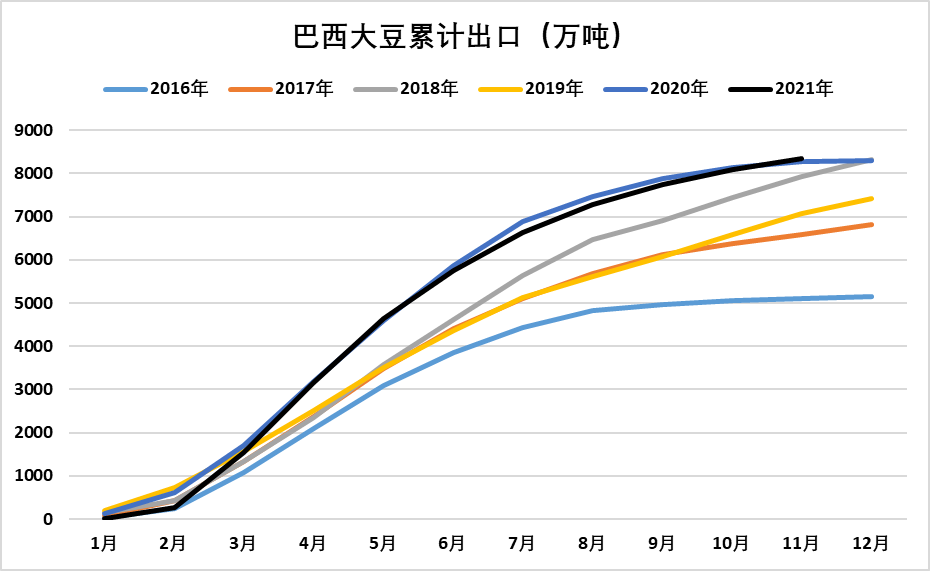

我们利用美国油籽加工商协会NOPA的美豆油库存数据,做与美盘油粕比的走势,可以很直观地发现美盘油粕比与美豆油库存走势大体呈现反向变动的关系。今年1-6月,旺盛的生物燃料投料需求及偏低的大豆压榨量令美豆油库存持续回落,支撑美盘油粕比强势;但随着7月以来美豆油生物燃料需求回落,美豆油库存开始触底回升,并对美盘油粕比走势形成压制。这期间,油粕比走势受到美豆油库存变动的直接影响,但底层驱动仍在于可再生柴油需求。这意味着在后续美盘油粕比的交易中,我们可以将美豆油库存变化作为油粕比走势的指征。结合当前的美豆油情况,我们预计在美豆油停止累库之前,美盘油粕比可能都难有好表现。 二、巴西vs美国-大豆定价权争夺战 南北美在大豆出口上的你争我抢,是新季美豆收获以来需求端的主题。截止11月底,巴西大豆年度出口已经完成了8340万吨,超越了2018年创下的年度出口纪录。而从目前港口排船看,12月完成200万吨以上的出口也并无压力,即2021年巴西大豆出口有望达到8500万吨。  来源:巴西商贸部

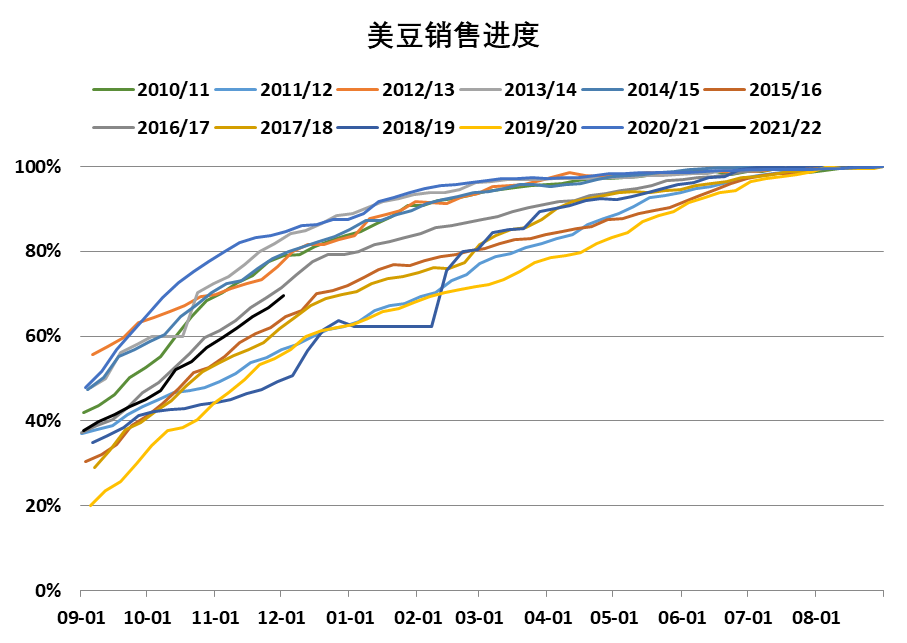

巴西出口的爆发和今年的丰产息息相关,无论是Conab统计的1.37亿吨还是USDA给出的1.38亿吨,都体现了巴西大豆产量进入了爆发期。产量的提升也使得可供出口数量大大提升,这是至今为止的窗口能超越过往年份全年出口的基础。在巴西大豆争夺下,美豆出口受到了严重打压。本市场年度至今美豆销售只完成了3900万吨,对比往年来看进度是中等偏低的。  来源:USDA

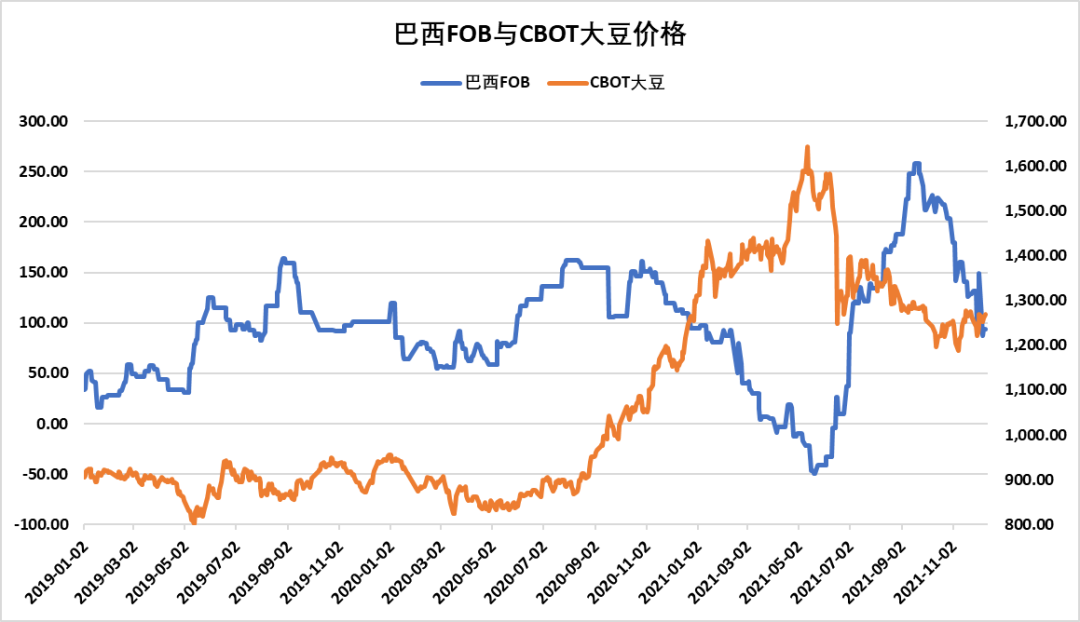

这引发了一种声音,即随着南美尤其是巴西大豆成为国际市场的主角,大豆的定价权能否实现从美国向南美的转移,目前来看这种想法并不现实。 虽然巴西大豆产量自2017年就超越美国,但CBOT市场才是大豆最主要的交易和定价平台。目前大豆的国际贸易均以CBOT大豆价格+产区升贴水的模式进行,而一个不断被验证的事实是,CBOT市场价格主要反映的是美豆的供需关系而不是全球的状况。 在这种情况下,巴西国内的供需引发的价格波动只能体现在其升贴水报价上。巴西FOB和CBOT价格关系是这一情形的良好注脚,两者相关程度有限,且CBOT的价格上涨跌更容易引发巴西FOB价格的反向波动。  来源:Wind

巴西大豆对CBOT价格有限的影响,使得巴西产业寻求新的合约定价路径。 第一个尝试是在CBOT市场推出南美大豆专属合约。2020年9月21号,CME集团推出了南美大豆期货合约(South American Soybean futures),其标的就是巴西桑托斯港口的大豆FOB价格。 但是上市之后,CBOT南美大豆期货合约并不活跃。以12月10日的数据为例,当日全部合约的总成交仅有148手,而最近的4个合约当前持仓在30手-230手不等,与每日持仓成交均是几十万级别的CBOT美豆合约形成鲜明对比。合约的不活跃意味着其对南美价格的反应程度刻画有限,同时南美大豆合约价格也很难对现货市场产生实质影响。 在CBOT南美大豆合约的失败使得巴西开始了新的尝试。巴西证券交易所运营商B3公司从今年11月29日开始面向巴西农业企业推出巴西大豆期货合约,该期约参考了桑托斯港出口价格以及标普全球普氏核算的价格(以美元计价)。巴西大豆期货的看涨期权和看跌期权也在同日上市交易。但是,立足于巴西金融体系下的合约能在全球市场产生多大影响,还是一个未知数。 总的来说,从目前现状出发,巴西大豆还未能出与美豆争夺定价权的能力,市场定价依旧是以美豆为基准。 但机会也在酝酿当中,大豆作为标准化程度较高的品种,不同地区的大豆在品质上其实并无区别。在商业社会,标准化产品定价基本是由能够提供最大量的产品/能提供最低价产品的供应方所决定,在这一点上,巴西大豆处于绝对优势当中。  来源:USDA

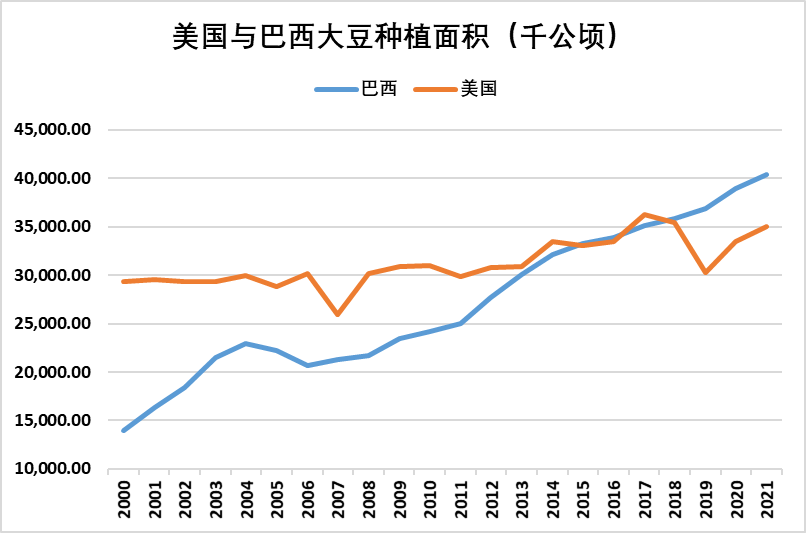

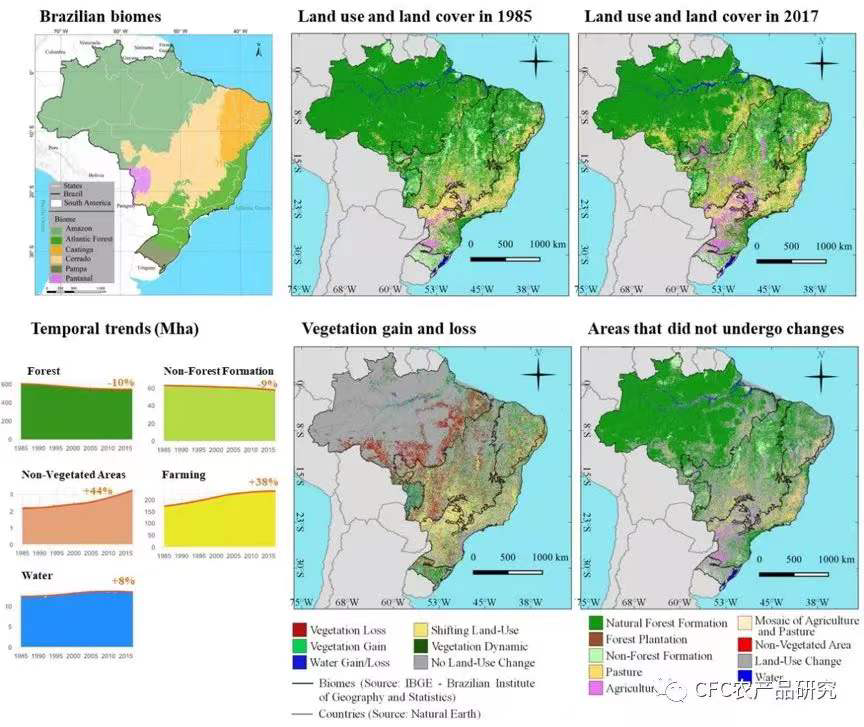

巴西在2018年正式成为大豆种植面积第一大国,产量也坐上第一的宝座。近几年一个明显趋势是,美国种植面积已经趋于稳定,在其早已越过刘易斯拐点的情况下,劳动力很难回流农业,影响面积增减的只是不同作物间的竞争。 与此相对,巴西种植业则仍旧在快速增长期。无论是亚马逊雨林还是塞拉多草原,跨国农业综合体的进入保持了对其的快速开发,耕地面积的增长仍有极大潜力。  来源:MDPI,中信建投期货

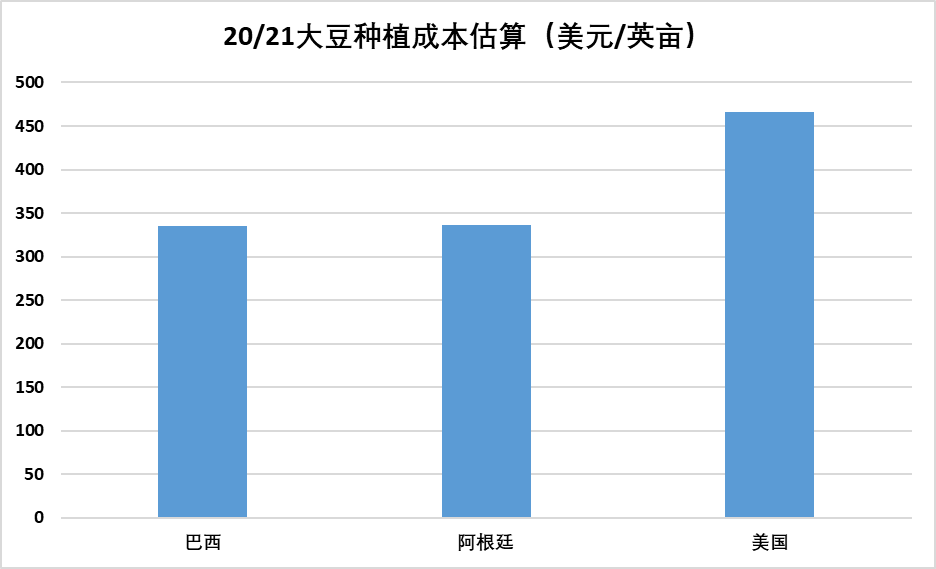

资源禀赋的不同使得南美大豆在全球大豆产量中的占比将变得越来越高,同时在大豆的全球贸易中占据越来越重要的地位。与此同时,巴西种植成本也为巴西大豆争夺定价权提供了优势。  来源:USDA,Conab,中信建投期货

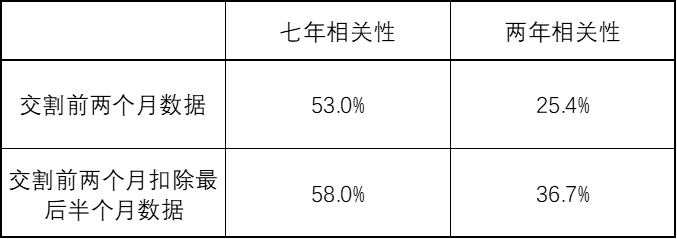

相较于美国,南美的大豆种植成本更为低廉。虽然过去几年巴西大豆单产不及美豆,但近两年巴西在种植、管理水平上的提高使得其单产水平持平至超越美国。而较低的人力成本和土地价格,都使得成本端南美大豆是更有优势的一方。 因此对于大豆这一标准化品种,巴西无论是在供应量还是成本上都更有优势。从长线发展看,随着巴西大豆在全球市场占据的份额越来越重,定价权转移的基础似乎也将形成。 然而,简单的供需关系定价只存在于完全开放自由的市场模型当中,且假设参与竞争的双方地位相当。现实生活中,农业是每个国家都无法放任自由的产业,而定价权的争夺比拼的是制度和资本的力量。 作为国家安全的保障,美国对农业的重视和投入非常高。重视一方面体现在其对农业面面俱到的补贴上,美国政府针对农业有三种补贴方式,包括农业风险保险(ARC)计划,价格损失保险(PLC)计划和营销援助贷款(MAL)计划,用来补贴生产商播种和收获期间供需变化而导致的利润损失。 重视表现的另一方面,是美国对国外消费市场的开拓。其依靠施压强行打开墨西哥玉米(2695, 1.00, 0.04%)市场,摧毁占墨西哥农业产值60%的玉米产业的故事还历历在目,这无疑是近代史上西方靠坚船利炮打开新兴市场的又一次重演。 回到大豆产业,美国的制度和资本优势同样存在。虽然大豆是一种接近标准化的产品,但差异是可以制造出来的。美国大豆行业长期推行一个概念,即由于巴西大豆的生产涉及到对热带雨林等自然资源的破坏,其生产过程显然是造成了更多的碳排放(森林吸收的碳少了)的,而美国大豆生产产生的碳排放相比之下更少,因此美国大豆是更环保的。这一讲法的谬误在于,相较于南美,美国只是率先完成了从草原丛林到耕地的开发过程,两者是过去时与现在进行时的区别。但与这一概念配套的环保认证体系,很可能成为未来南北美竞争中的武器。 资本的力量同样不容忽视。强大的金融资本力量加持下,美国坐拥最成功的的农产品交易市场。而在现货领域,美豆的定价体系和贸易体系同样是完成且成熟的。巴西大豆的种植和贸易体系虽然也在不断建立和完善,但细究起来,还是以美国资本为主的财团通过农业综合体的形式为主导进行的。不仅是体系,巴西大豆种植所使用的转基因种子与配套使用的农药等也主要是从欧美种业公司进行购买,美国资本对其的渗入是上上下下的。 因此,虽然巴西依赖土地劳动力等资源禀赋能够扩大其大豆市场份额,配套的交易场所也在完善,但其他方面的落后并不能通过市场手段进行弥补。只要大豆还是美国主要的农作物品种,美国对其的定价权的控制就不会放松,而美国在制度和资本上的布局是未来争夺中的有利武器。从这个角度去看,巴西获得大豆定价权的唯一可能是美国对这一品种的放松,这在近些年可能是难以实现的。 三、月间价差对现货基差的套保效率研究 产业最沉重的时刻是应对基差和单边价格的双杀,单边价格大幅下挫尚有期货卖出套保可以保全,但基差的敞口套保一直是个很尖锐的问题,这个问题在近两年的油脂油料现货市场更为敏感,在单边价格回落的过程中,市场自然买兴阑珊,补库存意愿的降低也顺势加速了基差的下跌。下游的基差多头是尚有压榨厂转移出来的风险,且通常需要冒3-10个月不等的基差波动风险,套保方式的寻找也一直是我们探讨的重点。 临近交割月的豆油基差与月差走势存在较多不一致的地方,这意味着使用月差反套对冲基差下跌风险可能陷入期货及现货的双重亏损。二者走势的分化在近月基差不收敛的情况下表现尤其明显。这其实也很好理解,只有在近月基差收敛时,近月的现货价格才能不断贴近期货近月合约价格,此时期现基差与近远月价差走势才能呈现较好的一致性。 若因产业与资金在近月上的逻辑存在较大分歧,资金迟迟不肯向远月移仓将使近月合约继续走资金逻辑,而现货价格则在产业主场上走产业逻辑,基差与月差走势将出现较明显的分化。随着棕榈油国际化的深入及期货市场保证金规模的快速提升,近几年以棕榈油为首的油脂市场投机度得到不断提升,资金大量涌入一定程度上对产业资金实力形成了削弱,对产业套保及月差等操作提出了较大挑战。 和豆油相比,临近交割月的豆粕基差与月差走势的趋同性比较强。在过去的7年当中,大部分合约的基差与月差似乎走势一致,同时基差与月差绝对值也相差不远。 仔细研究两者发生大幅背离的情形,可以发现几乎每次基差与月差的背离都发生在交割月前的最后半个月。和豆油情况类似,彼时也正是交割月合约大幅减仓换月的主要时段,若因产业与资金在近月上的逻辑存在较大分歧,两者走各自的逻辑容易带来价格的劈叉。  来源:WIND,中信建投期货

通过计算所有合约基差和月差的相关性,可以发现长期来看,基差和月差相关性仅有53%,即虽然两者存在相关关系,但相关性中等偏弱。而近两年25%的相关性则说明最近两年基差和月差基本不相关。和直觉不太一样的是,扣除掉交割月前最后半月数据的情况下,虽然长短期相关性有所提升,但相关关系未发生实质改变。 因此,对于豆油产业来说,基差和月差劈叉的情形经常出现,用后者去保护前者的方法行不通。对于豆粕来说,两个数据相关性虽然较豆油有所提高,但长期数据上看用月差只能保护一半的基差头寸。而最近两年两者相关性显著下降,用月差进行保护的方法实际是充满着博弈色彩,现货基差的变动预期会提前在月间价差上注入,因此基差套保的时机选择非常依赖于对后期基差的提前预判,并以此在对应的月间价差上抢跑。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);