原标题:全球糖市或步入调整周期 期货日报 2021/2022榨季食糖产量基本已经明朗,整体来看,供给端继续得到改善,但是受限于宏观以及疫情形势多变,糖价波动加大,较难走出趋势性流畅行情,不过下行空间有限。从主产国来看,“双峰拉尼娜”现象可能损及巴西2022/2023榨季产量,叠加明年巴西总统大选,因而需要持续关注天气以及宏观方面消息;印度方面,受有利天气及价格提振,2021/2022榨季产量将继续保持一定高位,但是预估300万—350万吨食糖被乙醇替代,因而糖产量预计在3100万吨,后期关注新榨季相关政策扶持;泰国方面,2021/2022榨季降水将有一定恢复,产量较上榨季预计恢复1%。

A 全球供给: 2021/2022榨季持续改善 2021年国际糖市走势回顾 具体来看,2021年原糖期货走势可以分为三个阶段: 第一阶段,行情整固,蓄势待发阶段。1月至4月初,ICE原糖期货价格运行区间为14—17美分/磅。巴西3月进入开榨季节,前期巴西干旱导致对甘蔗生长的影响逐渐体现,糖厂推迟开榨,加上天气导致压榨量低于市场预期,糖市总体呈现偏多格局。印度新冠肺炎疫情加剧,影响食糖出口进度,加之当时糖价使印度出口失去利润,其出口放缓。 第二阶段,主力上涨阶段。4月中旬到8月上旬,ICE原糖期货价格运行区间为14—20美分/磅。巴西中南部2021/2022年度甘蔗压榨量降至2012/2013年度以来最低水平,因降水量低于均值影响甘蔗作物生长。另外,由于能源价格强劲,巴西部分糖厂开始削减糖产量转向乙醇生产。国际机构开始调低原糖过剩量,供给端出现较大改善。 第三阶段,振荡滞涨阶段。8月下旬到12月,ICE原糖期货价格运行区间为18—21美分/磅。此阶段,国际糖市由于缺乏进一步利多消息,叠加能源价格走软,原糖期货价格在19—20美分/磅附近盘整。由于下方支撑较强,糖价下跌空间有限,但是又缺乏进一步基本面消息,走势较为纠结,前期天气炒作也告一段落。11月中旬后,叠加后期的南非出现新冠肺炎新型变异毒株,糖价陷入调整期。

图为ICE11号原糖期货价格走势 糖市供给缺口逐渐扩大 今年以来巴西天气问题持续发酵,叠加后疫情时代全球宏观消费复苏,供给缺口逐步呈现收敛态势。进入8月,由于巴西天气风险加剧,7月霜冻叠加干旱,使得糖产量下滑超预期,因而进入8月糖市供给出现小幅缺口,后期缺口逐步扩大。 从机构数据来看,3月15日,英国贸易公司Czarnikow的预估报告显示,2021/2022年度全球糖产量或出现300万吨的过剩。进入6月,2021/2022榨季供给缺口进一步收敛,Czarnikow的预估数据显示,2021/2022年度全球食糖供应过剩量为150万吨,而2020/2021年度过剩量为270万吨,因主要生产区产量增加。2021/2022年度巴西中南部地区的糖产量估计为3560万吨,同比下降约6%。减产主要受到巴西甘蔗收成中观察到的状况影响。进入8月,机构LMC对2021/2022年度糖市供应缺口的预估为100万吨。而进入11月,国际糖业组织(ISO)预测,2021/2022年度全球糖市供应缺口为255万吨。报告预计全球2021/2022年度糖产量为1.7047亿吨,预计2020/2021年度全球糖市年末库存为9325万吨,低于上年度的9674万吨。 另外,机构StoneX在12月1日的报告中表示,由于印度将更多甘蔗用于生产乙醇,且巴西产量下降,2021/2022年度,全球糖市场供应形势预计将恶化。StoneX表示,原糖需求将连续第三年超过产量,预计供应短缺180万吨,较其10月预估的缺口扩大100万吨。

表为2021/2022榨季全球食糖供需缺口预估(单位:万吨) B 巴西:榨季进入尾声,经济艰难复苏

图为11号原糖价格与美元兑巴西雷亚尔汇率走势对比 巴西产业结构严重失衡,工业制造业发展相对落后,实体经济“空心化”,经济基础脆弱且“三高”问题突出,再加上科技发展和创新能力不强,巴西经济可持续增长能力不足。2020年遭受新冠肺炎疫情打击后,巴西政府推出多项政策,意图通过降低税收和增加投资等举措来提振巴西经济。随着接种疫苗人口比例逐渐提高,巴西新冠肺炎疫情趋缓。巴西经济部预测,2021年,巴西GDP将增长5.1%,并表示2022年巴西经济仍可能会受到疫情影响,但经济活动会逐渐恢复,GDP或增长2.1%。 巴西中南部的甘蔗种植面积占全国甘蔗种植面积的88.51%,其中圣保罗占比全国种植面积的52.69%,所以糖厂多集中于中南部。中南部糖产量占全国总产量90%,东北部只有10%。巴西甘蔗产业具有较大灵活性,糖厂在食糖和乙醇之间的生产比例可以保持1000万吨的灵活度,所以在这种灵活度的前提下,巴西的最终产量主要由糖醇比决定。 自去年原油价格暴跌后,榨糖糖醇比从35%提升至46%以上。今年随着原油价格上涨,叠加巴西生物燃料价格高企,为满足日益增长的需求,糖醇比榨季累计小幅度下调至45%附近。2021/2022榨季于4月正式开始,较去年同期延后,因巴西中南部的甘蔗作物长势受到干旱天气的不利影响,通常每年的3月巴西中南部开始新榨季的甘蔗压榨,但是今年多数糖厂到4月才开始压榨。进入榨季的巴西持续受极端天气影响,干旱叠加霜冻使得今年的甘蔗产量呈现大幅下滑,本榨季甘蔗的蔗龄也更老,前期持续的干旱使得翻兜(新植蔗)的进度落后。巴西近期降雨接近正常值,糖料生长有一定恢复,但是降雨量难以弥补前期干旱造成的甘蔗减产。最新数据显示,巴西中南部地区糖厂11月上半月压榨甘蔗1255.2万吨,同比下降38.36%;产糖62.6万吨,同比下降49.7%;乙醇产量同比下降36.9%,至7.41亿升。糖厂使用39.23%的甘蔗产糖,上榨季同期为41.87%。中南部已累计压榨甘蔗5.17亿吨,同比减少11.8%;累计产糖3184.1万吨,同比减少15.44%。 考虑到今年冬季拉尼娜天气,以及甘蔗前期受长期干旱和霜冻的影响,预计巴西中南部2022/2023榨季甘蔗产量恢复有限。

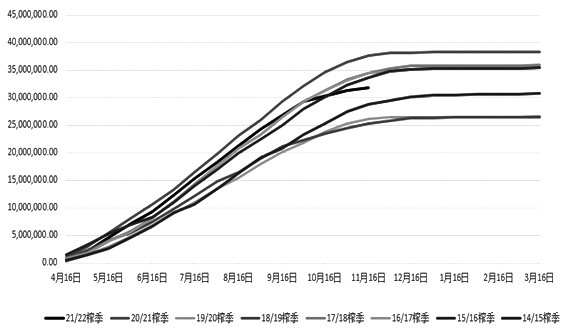

图为巴西中南部累计产糖量(单位:万吨) C 印度:产量增幅有限,关注燃料乙醇情况 印度的产糖区主要集中在北方邦、马哈拉施特拉邦和卡纳塔克邦三个地区。印度糖厂协会(ISMA)表示,印度2021/2022年度糖产量预计在3100万吨,基本持平于2020/2021年度的3090万吨,其中包括分配给乙醇生产的340万吨糖。据ISMA预测,北方邦2021/2022年度糖产量为1190万吨,马哈拉施特拉邦产量为1210万吨,卡纳塔克邦产量为487万吨,其他邦产量总计546万吨。印度2021/2022年度甘蔗的种植面积约为545万公顷,较2020/2021年度种植面积扩大3%。马哈拉施特拉邦2021/2022年度甘蔗种植面积约扩大11%,北方邦面积微增0.21%,卡纳塔克邦面积增加4.19%。而消费方面,消费量预计为2650万吨,2021/2022榨季的期初库存预计为870万吨,再加上700万吨出口量,2021/2022年度的期末库存在600万—650万吨。 印度在最近几年的丰产之后,目前正努力应对巨大的库存。得益于国际糖价大幅上涨以及出口补贴的帮助,印度2020/2021榨季糖出口量创下720万吨的历史新高,同比增加120万吨,并由此将过剩糖库存降至约830万吨的近3个榨季低点。根据ISMA的数据,2021/2022年度印度糖产量预计为3100万吨,而该协会还估计,下榨季的总出口量为600万吨。相比之下,2021/2022榨季的出口量超过700万吨,而且大多是在补贴的帮助下出口的。补贴通常是在国际价格低于国内市场价格时发放的,印度政府对于下一年度的补贴决定将在晚些时候公布。目前印度糖厂2021/2022年度已经签订出口糖300万吨。 D 泰国:天气恢复,2021/2022榨季小幅增产 泰国2020/2021榨季于3月31日结束甘蔗压榨,共计压榨甘蔗6665.88万吨,同比减少11%,产糖757万吨,同比下降8.5%,为2009/2010榨季以来最低水平。 下一榨季糖产量或恢复,但过程不太顺利。2020年10月泰国降水逐渐恢复,2021年1—10月,泰国北部和中部主产区降水量分别较长期平均水平偏高16%和10%,加上蔗农收益上涨,甘蔗收割面积预计同比增加20%至152万公顷,预计糖产量恢复至950万—1000万吨的水平,同比增加200多万吨。之前美国农业部(USDA)的农业专员曾预计,泰国2021/2022年度食糖产量将恢复到1060万吨,较2020/2021年度因干旱骤降的产量大幅增加40%。泰国国内食糖消费预计将在2021/2022年度小幅回升,至250万吨,出口估计达到1045万吨。这一增长与2022年全球经济的复苏预期是一致的。尽管甘蔗耕种面积减少了约9%,但由于良好的天气条件提高单产,泰国的甘蔗产量预计在2021/2022年度增至9000万吨。另外,最新的行业预估泰国2021/2022年度甘蔗产量为8880万吨,较上年度增加1%。 泰国2020/2021榨季出口量同比大减。泰国外贸部数据显示,2021年10月泰国出口食糖43.52万吨,同比增加4.65万吨,其中出口原糖22.82万吨、出口白糖

3.5万吨、出口精制糖17.45万吨。泰国2020/2021榨季累计出口食糖367.97万吨,同比上榨季的800.55万吨减少432.58万吨,降幅为54.04%。其中累计出口原糖144.2万吨、出口白糖27.15万吨、出口精制糖196.62万吨。随着产量复苏,2021/2022榨季在原糖价格较好的情况,泰国出口量或回暖。 E 展望:最大变数来自疫情与能源价格 2021/2022榨季,由于印度将更多甘蔗用于生产乙醇,且巴西产量下降,机构StoneX预计从10月起的2021/2022年度,全球糖市场供应形势预计将恶化。需求将连续第三年超过产量,预计供应短缺180万吨,较10月预估的缺口扩大100万吨。 从主产国方面来看,目前巴西中南部2021/2022榨季生产高峰期已过,受天气等方面影响,累计产糖3184.1万吨,同比减少15.44%,“双峰拉尼娜”再次得到确认,将从四季度延续至明年春季,可能损及2022/2023榨季产量,叠加明年巴西总统大选,因而需要持续关注天气以及宏观方面消息。印度方面,受有利天气及糖价提振,2021/2022榨季糖产量将继续保持一定高位,但是预估300万—350万吨食糖被乙醇替代,因而产量预计在3100万吨,后期关注新榨季相关政策扶持力度以及印度出口进度。泰国方面,2021/2022榨季降水将有一定恢复,产量预计恢复200万吨水平。总体来看,2021/2022榨季食糖产量基本已经明朗,糖价走势最大变数来自疫情与能源价格,但总体而言2021/2022榨季供需缺口最大,而2022/2023榨季供需缺口存在收敛可能。 |

|

|  |

|

微信:

微信: QQ:

QQ: