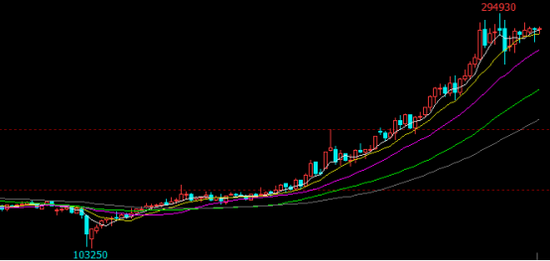

静悄悄的,沪锡(282020, -4710.00, -1.64%)翻倍了,可能这样的慢涨很难引起大家的注意。但在近几个月普跌的行情中,沪锡成功地守住了之前的涨幅,比有色老大铜强得多,背后究竟是什么原因呢?

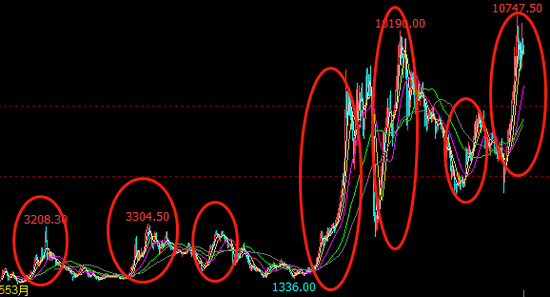

放大跨度,以有色一哥铜为例,回顾一下40年的有色史。有色史其实就是宏观史。铜在40年内有7次较大的上涨: 1,78—80年初。80—82年美国经历着难以容忍的失业率暴增,一度达到10%,82年83年一波量化宽松将失业率按住,此时的利率高达10%,80年的时候一度达到15%。正常的套路是:失业、放水、加息,货币政策一团糟,铜从80年开始6年没有什么起色; 2,87—89年。这波是高失业率下降过程中,量化宽松的延后作用,开始上涨是在放水后的2年才开始的,结束也对应延后2年。高通胀直接迎来长达3年的高息压制,而加息几乎与铜的上涨是同时的; 3,94—95年。一波小反弹,完美的宏观经济模型,先是失业率上升,尾声进入量化宽松的经济刺激,紧接着尾部迎来通货膨胀,与此同时是长达6年的加息并维持较高利息。三步走如同锁链一般,如影随形; 4,03年中—06年中。铜最可怕的上涨,也是08年经济危机的伏笔。失业率增加和印钞是同时发生的,尾部承接铜的上涨,同时加息跟随,可一点也没能按住疯狂的物价。按照之前延迟2年的时点,05年三季度之后通货膨胀就应该结束了,而铜的疯狂才刚开始,一直暴涨到一年以后,在此期间铜暴涨了一倍有余。出来混总要还的,这不,08年金融危机全没了;

5,09—10年。金融危机之后复苏,这波纯属放水操作,利率几乎为0,长达6年的量化宽松舍我其谁,不用说经济脱离实体,迎来5年阴跌; 6,16—17年。我国供给侧改革牛。量化和加息并存,本身周期性不明显; 7,去年开始的大牛市。不是说好了要退出QE么?怎么M1和M2增速还是老高的。失业率创新低,这样的大环境,有色比其他板块强势也是说得过去的。 也就是说,锡作为有色的一份子有宏观经济做背书,上涨是不足为奇的,可涨这么多就有其自身原因了。 首先,我国锡的产量占全球的一半左右,消费占全球的43%,进出口量相对较少。锡在我国有60%用于焊料,也就是用于焊接电子产品,还有15%用于化工。锡的长期上涨就是要从电子产品消费大增说起。

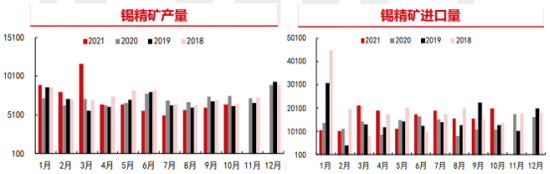

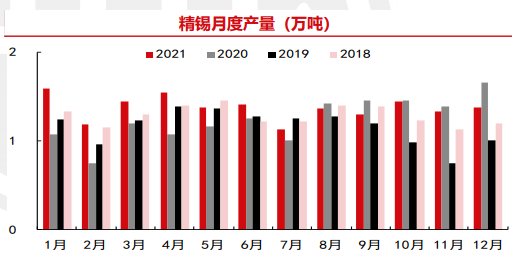

10月全球半导体销售额488亿美元,同比增长25%,1-10月累计同比增长23.3%;世界半导体贸易统计协会预计,在去年增长6.8%之后,全球半导体市场的规模,在今年的增长率将达到19.7%,远高于去年,市场规模则将达到5272亿美元。10月镀锡板产量11万吨,同期持平,1-10月累计同比增长11%;10月手机出货量3358万部,同比增加28%,1-10月累计同比回升12%。 是不是疫情把大家憋坏了,在家疯狂玩手机、打游戏……当然还有居家办公。这只是脑补了一下画面,但是数据为证,这样的增长,加上疫情影响供给,带来的缺口十分巨大。脑海里突然闪过一个词:口红效应。 另外,光伏装机也需要用到焊接的锡料,大概能贡献5%—8%的需求量。 看一下供给端吧。 我国10月锡精矿产量6435金属吨(无杂质),同比下降14.3%,1-10月累计产量63842金属吨,同比持平。10月锡矿进口2万实物吨(含杂质),同比增长79.8%,1-10月锡精矿进口约15.9万实物吨,同比增长27.9%。

世界金属统计局(WBMS)最新报告显示,2021年1-9月全球锡市场供应短缺1400吨。2021年9月精炼锡产量为2.94万吨,消费量为2.86万吨。

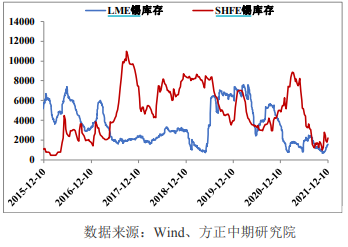

库存:

12月10日,上期所锡期货仓单较前一交易日减少4吨至914吨。截止12月10日上期所锡库存为2197吨,较上周增加435吨。目前两库都处于低位,也反应出全球锡的短缺。 总之,在美国QE还没有明显退出和经济复苏依然持续的背景下,有色金属可能依旧保持较强的态势。锡的强势主要来源于电子产品需求的快速复苏,在疫情反复下,电子产品的需求较难萎缩,未来可能仍有供需缺口。 ■文章部分数据来源于方正中期期货、中信期货、WBMS、Wind、SMM,仅供参考,不代表本平台及所在机构观点,据此入市风险自负。期货市场有风险,投资需谨慎! (牛钱网) |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);