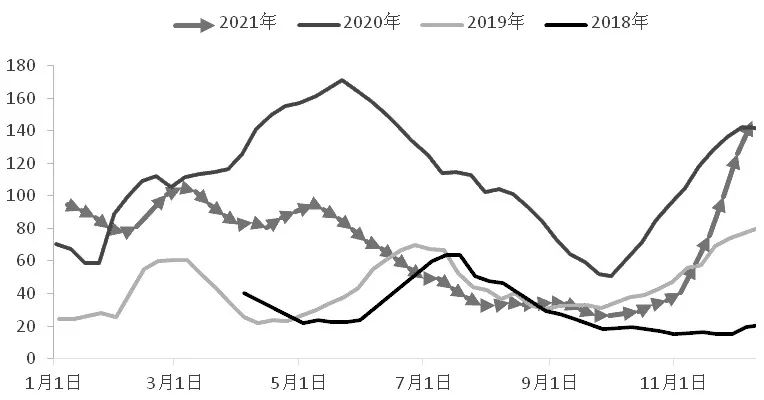

期货日报 受成本下降、供应增加和库存累积影响,10月以来纯碱期现价格出现大幅回落,期货价格较高位回落超1200元/吨。展望后市,我们认为,纯碱期货价格或将呈现短期偏弱、中期偏强的走势。在弱现实和悲观情绪影响下,短期纯碱价格将承压运行,等待碱厂降价去库后或将企稳;中期纯碱价格走势取决于需求端的指引,在光伏玻璃(1789, -25.00, -1.38%)投产的带动下,2022年纯碱需求有望继续增加,价格仍有上行可能。 原燃料价格回落 纯碱的生产成本中,原盐、液氨、动力煤(692, 7.00, 1.02%)成本占比较高。10月10日以来,在稳价保供的一系列措施下,动力煤期货、现货价格出现明显回落。截至12月9日,郑商所动力煤期货合约ZC2201收盘价为808元/吨,较10月高点1982元/吨下跌1174元/吨;秦皇岛港动力煤现货价格为1090元/吨,较10月高点2592元/吨下跌1502元/吨。其间液氨价格也出现明显回落,华北地区液氨现货价格从5000元/吨下跌至3700元/吨左右,下跌1300元/吨。受到原燃料价格下跌影响,纯碱生产成本从高点回落,氨碱装置生产成本下跌至最新的1935元/吨,联产装置生产成本跌至最新的2354元/吨。后期动力煤现货价格下跌概率仍然较大,纯碱生产成本或仍有小幅的下行空间。 供应提升致库存累积 受到动力煤供应增加和价格下跌影响,10月以来各地陆续取消有序用电等双控措施,纯碱供应出现显著回升。截至12月9日当周,国内纯碱整体的开工率为83.19%,较10月初提升近10个百分点。其中氨碱法开工率为90.42%,联产法开工率为75.27%,较10月初都提升近10个百分点。目前纯碱周度产量为59.20万吨,较10月初增加近7万吨;其中重碱产量31.73万吨,轻碱产量27.47万吨,较10月初出现明显的增加。在供应增加和下游抵触情绪的影响下,近期纯碱厂库库存也出现了显著增加。截至12月9日当周,纯碱生产企业库存为146.79万吨,较10月初的26.58万吨增加120.21万吨,逼近去年的库存高点。受到高供应和高库存的利空影响,纯碱生产企业的库容和现金流可能面临压力,现货降价的可能性逐渐增强。 当前纯碱生产利润较高,近两周安排的检修计划较少,纯碱企业维持高开工率的动力较强。但12月下旬个别碱厂可能退出生产,届时开工率和产量有望下降。另外,受到当前的高库存的压力影响,后期纯碱开工率或将小幅下降,叠加现货降价后下游补库,纯碱生产企业库存可能触顶回落。  图为纯碱厂家库存(单位:万吨)

高价抑制下游需求 前期受到厂家库存较低的利好支撑,纯碱现货价格创下历史新高,下游利润大幅缩水,从而对需求产生了负反馈。近期纯碱现货价格在高库存的利空影响下出现回落,但仍然维持较高水平,且明显高于期货盘面价格和下游玻璃企业的心理预期价格,下游需求表现仍然较差,采购积极性较弱。近期玻璃企业主要以消耗前期购买的原料库存为主,部分企业从交割库进行补库。预计迫于高库存的压力,短期纯碱现货价格或将出现进一步的下跌,价格跌至低位后下游采购积极性将逐渐回升。但市场预期部分高龄生产线有冷修的计划,若高龄生产线如期实施冷修,将造成纯碱需求减少,纯碱需求的损失量可能在50万—100万吨。 光伏玻璃投产带来支撑 业内人士预计,“十四五”期间我国年均光伏新增装机70G—90GW,未来光伏装机将带动光伏玻璃需求的提升,也将带动国内光伏玻璃的产能增长。据数据统计,2021年1—9月国内光伏玻璃新增产能共计16310T/D,且隆众预计年内仍有产能投放,预计年内新增产能在10000T/D左右,但近期光伏玻璃产能投放进度较慢,年内未完成投放的产能可能推迟至2022年。另外,根据玻璃生产企业公布的产能投放计划,2022—2023年国内光伏行业新增产能较大,传统光伏玻璃厂商信义光能计划投产4条1000T/D产线、福莱特计划投产5条1200T/D产线、中建材桐乡和凯胜二期计划投产2条产线,浮法玻璃企业旗滨集团和南玻也将进军光伏玻璃产业,预计各投产5条产线。保守估计未来两年国内光伏玻璃每年投产的量将在20000T/D,有望为纯碱带来的增量需求至少在100万吨/年,有望为纯碱现货价格提供较强的支撑,并带动期货价格低位反弹。 受到成本下降、供应提升、库存累积等多重利空影响,纯碱期货价格大幅下跌。短期纯碱价格或将承压运行,现货价格仍有下跌空间,待碱厂去库后价格或将企稳。中期纯碱的交易将回到需求端的核心逻辑,12月个别纯碱生产企业有望退出生产,2022年纯碱产量有望小幅下降,叠加光伏玻璃投产带来的增量需求,纯碱价格短期下跌后未来或仍有上行空间,但需密切关注浮法玻璃产量缩减的潜在利空。(作者单位:中信建投期货) 本文内容仅供参考,据此入市风险自担 |

|

|  |

|

微信:

微信: QQ:

QQ: