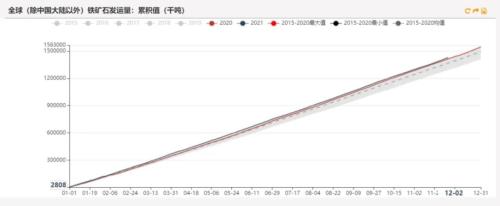

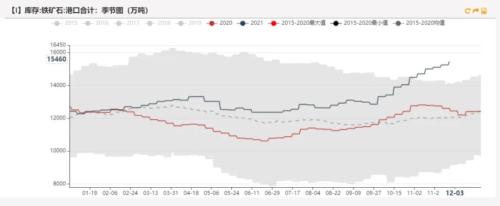

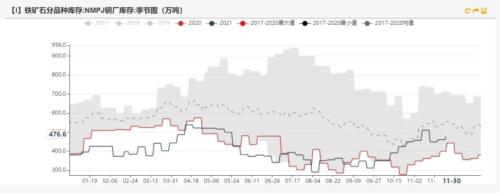

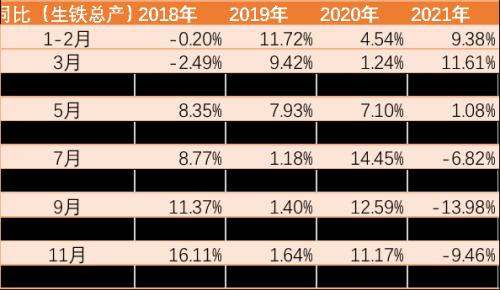

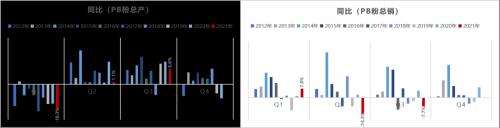

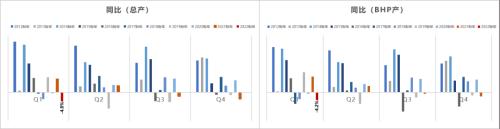

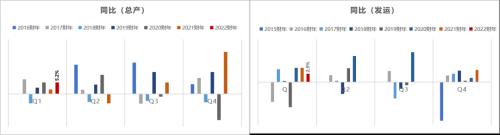

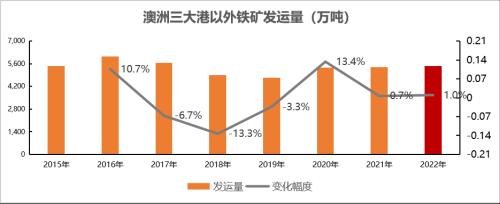

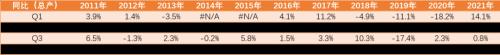

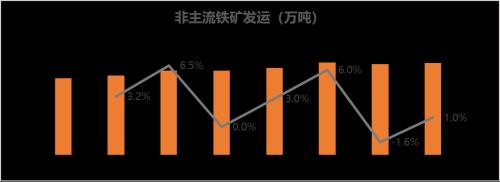

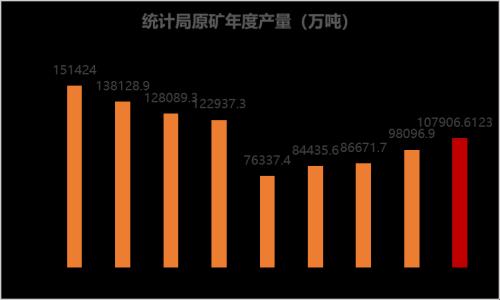

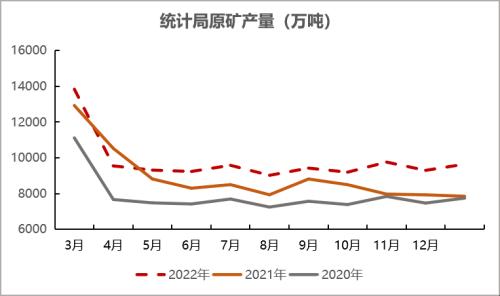

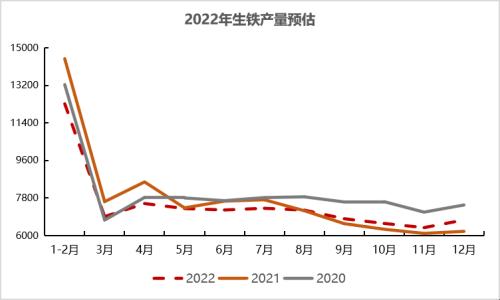

总结 供应:供应端我们预计全球发运增量在2000万吨左右,主要的增量来自四大矿。其中我们预计Vale增1000万吨,FMG增350万吨,BHP增400万吨,对Rio Tinto我们做持平处理。也就是说,2022年铁矿供应宽松是最确定的。 需求:需求端我们对生铁产量做出悲观的预测,全年生铁产量降3%。当然,目前粗钢政策还不明确,但是Q1限产是确定的,后期生铁产量或因为政策导致月间波动加大。我们需要重点关注政策的变化。 策略:2022年我们大方向看空铁矿石,总体逢高做空为主。但需重点关注限产政策、钢厂高利润和宏观利好带来的波动。 风险点: 1、政策因素带来的需求不确定; 2、钢厂高利润下的中高品矛盾逻辑重归; 3、宏观因素利好。 数据来源:大商所官网、天风期货研究所 2021年行情回顾 2021年铁矿行情主要矛盾在需求  数据来源:大商所官网、天风期货研究所 供应端回顾之全球铁矿发运 据路透数据,至12月2日全球铁矿累积发运量年同比增1%。其中澳洲铁矿发运同比持平,巴西铁矿发运同比增5.7%,非主流国家发运同比降1.8%。从全球发运来看,2021年全球总体增量在1400万吨左右。    数据来源:Reuters、天风期货研究所 供应端回顾之中国进口 从统计局的进口数据来看,进口量随市场而变,在3月份达到全年同比峰值18.85%,与之对应的是同比+11.61%的生铁产量。虽然在7月份由于压港等因素,进口量同比下滑21.43%,但是价格并未反应成利多因素,可见市场主要的交易矛盾点在需求。   数据来源:Reuters、天风期货研究所 供应端回顾之港口库存 港口总库存在9月末开始加速累库,至12月初累库幅度达2600万吨,目前港口库存早已突破历史高位,至1.55亿吨。 港口库存结构性矛盾在10月初得到逐步的缓解,但目前NMPJ的库存仍不在高位,需要我们在2022年重点关注。    数据来源:Reuters、天风期货研究所 需求端回顾之生铁产量 2021年生铁产量在3月份达到同比增11.61%,为全年最大同比增量,此后在限产政策下6月份同比开始下滑,9月份创最低同比产量。我们认为生铁产量是铁矿价格暴跌的主要因素,对于明年生铁产量我们依旧不看好。   数据来源:Reuters、天风期货研究所 2022年行情预判 供应端四大矿山之Rio Tinto产量情况 至Q3力拓累计产量2.04亿吨,同比降818.7万吨幅度3.86%;累计销量为2.5亿吨,同比降584.9万吨幅度2.29%。力拓在Q3季度报告中对皮尔巴拉指导发运量由原来的3.25-3.4亿吨下调至3.2-3.25亿吨,主要受到疫情影响下劳动力有限、新老矿代替和文化遗产冲突影响。考虑到2022年疫情仍在影响,并且新老矿山交替仍在进行,我们对力拓在2022年产量不给予增量考虑。    数据来源:矿山报告、天风期货研究所 供应端四大矿山之Rin Tinto PB粉产销 考虑到PB粉在市场中的流动性,我们对其进行重点关注。数据来看, PB粉产量在2021年Q2、Q3同比分别增1.1%和6.6%,但是其销量在Q2、Q3同比分别下降14.3%和7.7%。    数据来源:矿山报告、天风期货研究所 供应端四大矿山之BHP 2021财年,BHP 100%股权总产量完成2.84亿吨,同比增304.4万吨幅度1.08%。BHP产量完成2.54亿吨,同比增537.5万吨幅度2.17%。其南坡矿在今年5月份便已出产,预计在3年内达到满产8000万吨,换算到2022年增量预计在2200万吨左右,但是其2022财年发运指导目标较2021年只上升了200万吨。另外我们考虑到其杨迪矿区在2022财年Q1产量下降657万吨幅度35.7%。故我们对BHP2022自然年产量增量预测在1000万吨左右,发运量预估增量在400万吨左右。    数据来源:矿山报告、天风期货研究所 供应端四大矿山之FMG FMG 2021财年完成产量1.86亿吨,同比增9.3百万吨幅度1.1%;其发运量完成1.82亿吨,同比增4.1百万吨幅度1%。其铁桥项目预计在2022年12月出产,产能2200万吨。如此我们在对其2022年做产能做持平预测。但是我们注意到FMG在历年发运指导完成度都是以指导发运量上沿完成,考虑到其优秀的完成度,并且其2022年指导发运量上沿在1.85亿吨,同比增3百万吨,故我们对其2022年发运量预测增量在350万吨左右。    数据来源:矿山报告、天风期货研究所 澳洲非主流矿山发运考虑 2021年9月份,据外媒报道澳大利亚Venture Minerals宣布因铁矿石价格下滑停产,GWR宣布西澳大利亚C4铁矿采矿区停止作业30天。我们发现9月份普氏62%指数跌至94美元/干吨,西澳至青岛(BCI-C5)运费在20美元/吨左右,同时9月末澳大利亚三大港外铁矿石发运大幅下跌,不符合季节性规律。据此我们预测澳大利亚非主流矿山成本或在80美元/吨附近,加上运费因素干扰,当普氏价格跌到90美元/干吨附近时,发运会受到影响。据路透数据2021年澳洲三大港以外铁矿石发运至12月3日累计量为5150万吨,年同比增171万吨幅度3.43%。2020年发运量为5364.7万吨,预计2021年发运量在5400万吨附近,年同比增0.7%。考虑到非主流矿山受到政治、疫情和成本等因素影响波动较大,我们对2022年澳洲非主流发运量做年同比增2%的预测即5508万吨,同比增108万吨。   数据来源:矿山报告、天风期货研究所 供应端四大矿山之VALE 至Q3,Vale完成产量1.39亿吨,同比增4万吨。 根据Vale产能恢复计划,在2022年预计其Torto大坝产能增加1700万吨和Gelado项目产能增1000万吨,北部系统项目产能增加1000万吨,总产能增加在3700万吨左右。当然其产能和产量是两码事,并且受到价格、运输、劳动力和政府相关法律影响,产量是否能增3700万吨,我们需继续观察。另外,Vale在12月份发言将指导产量目标由原来的3.3-3.5亿吨调整至3.2-3.35亿吨,减少1000-1500万吨,年同比增加500-1500万吨。但其CEO在投资者大会中明确表示,淡水河谷的产能仍能达到3.41亿吨,即年同比较2021年指导产量上沿增2100万吨。当然考虑到Vale修改指导产量目标频繁我们预计其2022年产量增量或在1000万吨左右.    数据来源:矿山报告、天风期货研究所 非主流国家矿山发运考虑 因为受到政治、疫情、劳动力和成本等诸多因素影响,我们对非主流国家主要做路透的发运数据考虑。并且非主流国家受到政治和疫情的影响较主流国家更严重,其虽有产能投放计划,但是流产的可能性也大大增加。 至2021年12月3日,非主流国家累计发运2.95亿吨,年同比降520万吨幅度1.73%,预计全年完成发运量在3.22亿吨左右,较2020年降500万吨左右。我们认为非主流国家2020年3.27亿吨的历史高位发运主要得益于世界生铁产量上升,年同比增0.61%。这其中中国的生铁产量年同比增7815.9万吨,在2021年我们的生铁产量降幅达到3.4%万吨时,非主流发运降幅为500万吨左右。 自2012年以来,非主流国家年发运呈上升趋势,在2020年达到同比增6%,虽然我们预计2022年铁矿石价格不会再有2020和2021年的辉煌,但是考虑到政策支持等因素,我们对2022年非主流国家铁矿发运做年同比增1%的预测。   数据来源:Reuters、天风期货研究所 国产矿产量预估 对于国产矿我们以统计局数据为准,因为受到冬季安全检查等一系列影响因素,我们对接下来两个月产量分别做以1%下降的预估。即2021年国产矿原矿产量9.81亿吨,同比增1.14亿吨幅度13.2%,折算精粉产量为2.94亿吨左右。考虑到政策因素等影响,我们对2022年国产矿产量做出同比增10%的预测。对于月度产量,考虑到2022年Q1有限产等因素,而2021年3月份产量超常规发挥,故我们用2020年比例,对2022年月度产量做出预测。    数据来源:Mysteel、天风期货研究所 中国月度进口 2021年我们月度进口量受到压港等因素影响,月间波动幅度较大。若接下来两个月进口量分别在9272万吨和9315万吨,2021年全年进口11.2亿吨,年同比减4990万吨幅度4.26%。我们在对生铁产量做了降3%的悲观预测,那么相应的我们对进口量也做降3%的预测,即2022年全年进口量10.9亿吨,全年降3361万吨。 2022年我国进口量或依旧会受到压港等因素影响,并且进口量下降的可能性很大。如此按照我们的预测,2022年全球除中国外铁矿石发运增量在2000万吨左右,也就是说2022年铁矿供应过剩是最确定的。   数据来源:Reuters、天风期货研究所 中国生铁产量预估 至2021年10月份,生铁累计产量为7.34亿吨,累计同比降763.4万吨,幅度1.03%。如果剩下的两个月生铁产量分别以6100万吨和6200万吨来计,全年生铁产量8.57亿吨,同比降3046万吨幅度3.4%。如此我们分别以全年平控、降1%、降2%、降3%来预测。 今年以来,政府一系列政策可见国家将铁元素留在国内的信心,故我们对明年的生铁产量做悲观预测,明年全年同比降2571万吨幅度3%。   数据来源:Reuters、天风期货研究所 全球生铁产量 全球生铁产量除去中国外产量自2月份出现较大的反弹后平稳,我们预计2022年受到疫情等因素拖累,海外生铁产量不会出现大幅的上升,故我们对明年生除去中国外铁产量做持平预测,也就意味着铁矿分流效应减弱。    数据来源:Reuters、天风期货研究所 平衡表 我们认为2022年铁矿供应过剩是最确定的,需求端的变化是我们关注的重点。因目前的政策尚不明确,并且Q1还有冬奥会的限产,生铁的产量月间的波动可能会加大。   数据来源:Reuters、天风期货研究所 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);