核心观点 11月初动力煤(680, -5.00, -0.73%)是整个商品市场当之无愧的风眼,以煤为原料的煤化工品种,以电为动能的有色金属,加上存在一定替代关系的炼焦煤(1916, -84.00, -4.20%)及其下游的焦炭(2873, -43.50, -1.49%)和成材。所有人的关注点就一个问题:底部在哪里?所以,对动力煤底部的测算就成了11月上半月的头等大事。先是从电煤平衡推算动力煤合理区间,再是从政策底来推算动力煤的现货价格。我们测算的结果是动力煤会在800-900区间内见底,市场最终的走势也验证了这一观点。 当下动力煤处于一个向上有政策风险,向下有需求支撑的状态。向上动力煤价格基本顶部就在1000附近,因为超过这个价格电厂就会面临亏损。在电厂已经亏损近半年的现实情况下,现货不太可能再次大幅突破1000,上方面临极大的政策风险,多头信心不足。向下动力煤在四季度价格很难大幅低于800,因为四季度是用煤旺季,且今年的拉尼娜现象更加增加了市场对取暖需求的预期。虽然当下北方港口煤炭库存已经接近往年正常水平,但不可否认的是前三季度留下的供需缺口仍然是不可忽视的风险因素。从盘面上我们也能看出,动力煤期货的波动率在逐步缩小,上影线和下影线出现的概率大大增加,走势以震荡为主。 我们认为接下来12月动力煤将在800-1000区间内维持震荡,操作上可逢低买入01合约,逢高止盈。鉴于政策风险较大,为尽可能规避隔夜风险,可日内操作。另外,考虑到换月带来的流动性问题,中下旬1月合约交易价值将逐步下降。因此,本策略只适合12月上半月。给出以上建议的原因有二:一是前期期货大幅杀跌,利空大多已经在盘面上反映完毕。当下处于需求旺季,处于底部的市场,一旦有利好消息就会借机反弹。二是现货价格基本维持在1090左右,短期受基本面支撑大幅下跌可能性不大。当下,1月合约的基差率仍有20%之多,随着交割月临近,基差收敛就只能以期货上涨的形式实现。 风险点:新型变异病毒影响超预期,降雪对北方煤炭运输影响超预期。 一、行情回顾 政策VS需求,期现震荡寻底:虽然经历了10月疯狂的过山车行情之后,动力煤在11月逐渐进入冷静期,波动随之缩小。主导市场行情的依然是政策风险和需求预期。上半月动力煤价格延续10月的跌势,来到800的底部区间。随后,在需求端不断释放回暖信号的基础上,下半月开始了一波缓慢的回升。但临近11月末,受价格调控机制出台预期以及新型变异病毒引起的恐慌导致,市场再次杀跌,两日基本抹去下半月的涨幅。 图1:动力煤01合约走势

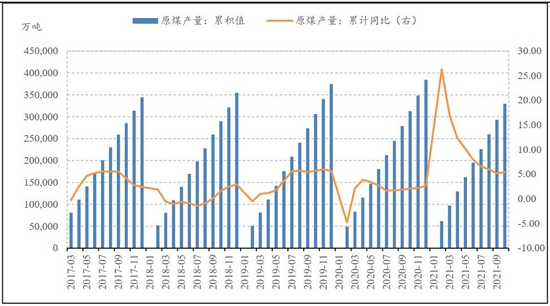

数据来源:Wind、信达期货研发中心 二、供给持续回升 据发改委消息,目前全国日均煤炭产量已经达到1200万吨,为历史最高水平。经过8月以来各方面的努力,保供政策取得了极大的成果,煤炭供给受限问题逐步得到解决。随着新增产能的释放,煤矿地质环境改善,预期动力煤的供给将维持高位。但冬季北方降雪可能会对产地、港口的运输造成一定困扰。 1.动力煤产量 1-10月原煤产量增速回升:1-10月原煤累计产量32.97亿吨,累计同比增长5.43%,较前月有所回升。产量上升主要受相关部门大力保供影响,核增产能逐步释放,预期后续供给仍将维持高位。 图2:原煤产量及增速

数据来源:Wind、信达期货研发中心 2.煤炭进口 2021年1-10月累计进口煤及褐煤数量2.58亿吨,累计同比增长1.74%,年内首次翻红。10月进口煤及褐煤数量2694万吨(-594),环比下降18%,同比增速96.21%。 图3:进口煤及褐煤累计同比变化

数据来源:Wind、信达期货研发中心 图4:进口煤及褐煤季节性图

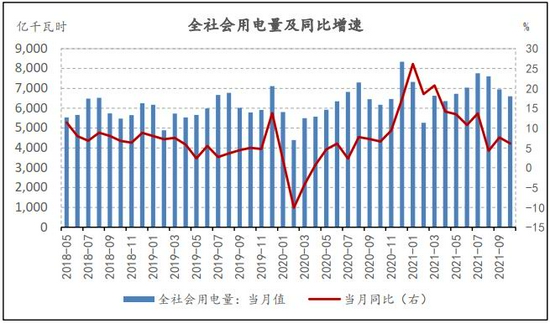

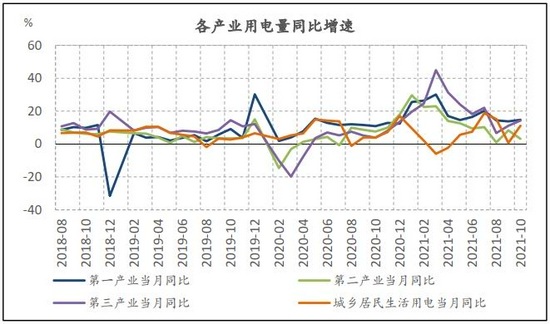

数据来源:Wind、信达期货研发中心 三、动力煤需求持续高增长 10月部分地区新能源出力不足的现象仍是困扰当下能源危机的一个重要因素,另外拉尼娜现象导致气温下降,取暖需求提前释放。预计后续火力发电、热力需求均会上升。 1.火力发电 2021年1-10月全社会用电量同比增速收窄:从全社会用电量来看,2021年1-10月全社会用电量68254亿千瓦时,累计同比增长13.18%,较前月有所收窄。一方面受能耗双控影响,各地限电,限制了工业用电的增长。另一方面,居民用电需求下降。但随着11月北方各地气温下降,取暖需求上升,而且四季度火电本身也就面临增加出力的压力,预计火力发电将持续高增长。 图5:全社会用电量

数据来源:Wind、信达期货研发中心 图6:各产业用电量同比增速

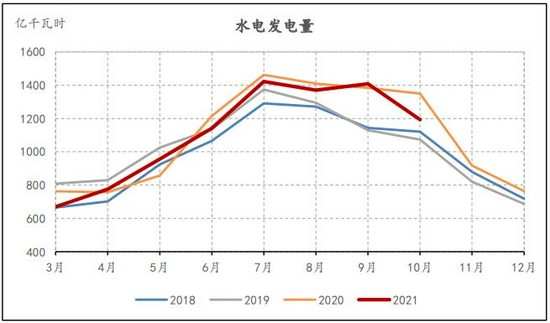

数据来源:Wind、信达期货研发中心 水电季节性下降,同比低于去年:1-10月份水电发电量10222亿千瓦时,累计同比下跌2.13%。但相较于用电需求的增速,水电今年明显出力不足。 图7:水电发电量偏低

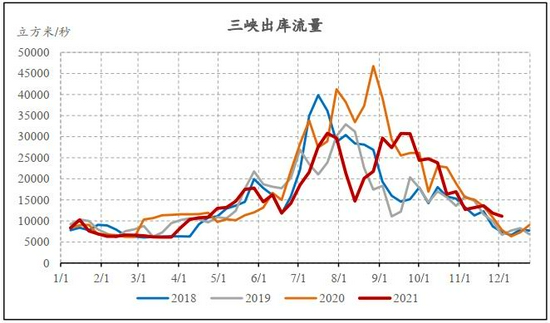

数据来源:Wind、信达期货研发中心 图8:三峡出库流量季节性图

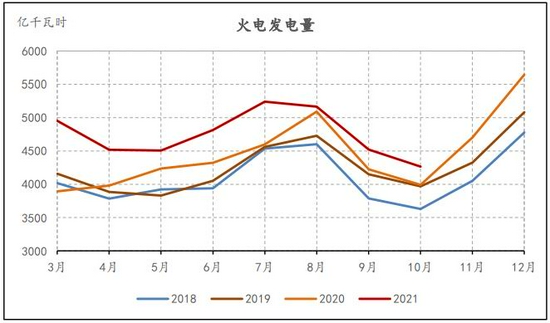

数据来源:Wind、信达期货研发中心 火力发电淡季不淡,同比上升:2021年1-10月火力累计发电量47556亿千瓦时,同比增长12.34%,10月当月火电发电量4264亿千瓦时,环比下降5.7%,同比增加6.83%。10月属于用电淡季,四季度大概率会迎来冷冬,火电的压力也将重新面临挑战。 图9:火电发电量同比上升

数据来源:Wind、信达期货研发中心 图10:火电发电量持续处于历史同期高位

数据来源:Wind、信达期货研发中心 四、库存处于历史低位 1.产地库存 动力煤产地库存回升:在政策强力保供之下,各主产地全力生产。据发改委消息,当前全国煤炭日均产量已经达到1200万吨。与之对应的产地库存终于迎来一波上升,达到正常水平。 图11:动力煤生产企业库存

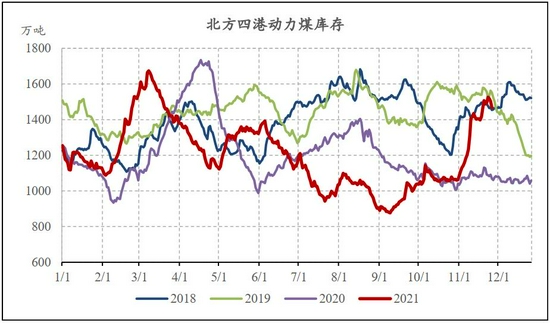

数据来源:Wind、信达期货研发中心 2.港口库存 随着核增产能释放、保证煤炭运输、打击非法囤积等一系列保供政策的出台。北方四港动力煤库存在9月见底回升,11月更是快速回升到往年正常水平。今年受拉尼娜现象影响,冷冬将增加取暖需求,因此也需关注后续库存去化速度。 图12:北方四港动力煤库存略有回升

数据来源:煤炭资源网、信达期货研发中心 五、结论 当下动力煤处于一个向上有政策风险,向下有需求支撑的状态。向上动力煤价格基本顶部就在1000附近,因为超过这个价格电厂就会面临亏损。在电厂已经亏损近半年的现实情况下,现货不太可能再次大幅突破1000,上方面临极大的政策风险,多头信心不足。向下动力煤在四季度价格很难大幅低于800,因为四季度是用煤旺季,且今年的拉尼娜现象更加增加了市场对取暖需求的预期。虽然当下北方港口煤炭库存已经接近往年正常水平,但不可否认的是前三季度留下的供需缺口仍然是不可忽视的风险因素。从盘面上我们也能看出,动力煤期货的波动率在逐步缩小,上影线和下影线出现的概率大大增加,走势以震荡为主。 我们认为接下来12月动力煤将在800-1000区间内维持震荡,操作上可逢低买入01合约,逢高止盈。鉴于政策风险较大,为尽可能规避隔夜风险,可日内操作。另外,考虑到换月带来的流动性问题,中下旬1月合约交易价值将逐步下降。因此,本策略只适合12月上半月。给出以上建议的原因有二:一是前期期货大幅杀跌,利空大多已经在盘面上反映完毕。当下处于需求旺季,处于底部的市场,一旦有利好消息就会借机反弹。二是现货价格基本维持在1090左右,短期受基本面支撑大幅下跌可能性不大。当下,1月合约的基差率仍有20%之多,随着交割月临近,基差收敛就只能以期货上涨的形式实现。 风险点:煤炭价格区间调控政策超预期。 信达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);

【开户政策收藏】:政策一:品牌期货公司,公司最低手续费(交易所手续费+1分起!);政策二:炒单及大资金享高比率手续费返还(加客服详询);政策三:可申请交易所保证金比率;政策四:享价格199元/年论坛prime会员资格论坛精华贴免回复查阅。

【开户政策收藏】:政策一:品牌期货公司,公司最低手续费(交易所手续费+1分起!);政策二:炒单及大资金享高比率手续费返还(加客服详询);政策三:可申请交易所保证金比率;政策四:享价格199元/年论坛prime会员资格论坛精华贴免回复查阅。