报告要点 预计2022年国内再生铅产量将进一步提升,环比将提高30-35万吨至418万吨左右。需求来看,随着海外疫情缓解和供应端修复,铅锭出口强力拉动格局难以延续,铅酸蓄电池受汽车和电动车需求支撑,预计维持温和增长态势,注意小电池使用比例增加以及锂电池的持续替代问题。 摘要: 主要观点:铅锭供应方面,原生铅产能收缩增速回落。2022年再生铅产量将进一步提升,环比将提高30-35万吨至418万吨左右。需求来看,随着海外疫情缓解和供应端修复,铅锭出口强力拉动格局难以延续,铅酸蓄电池受汽车和电动车需求支撑,预计维持温和增长态势,注意小电池使用比例增加以及锂电池的持续替代问题。 核心逻辑: (1)从流动性上看:11月美联储宣布缩减购债规模,逐步退出QE,按当前节奏最终结束的时间大概率在明年6~9月之间,但近期美国通胀超6%,消费数据坚挺,不排除美联储加快Taper的可能性,将结束购债的时间从明年6月提前至3月。 (2)供应端:2022年预计海外铅矿生产有望温和增长,国内并无新增产能。铅锭供应方面,原生铅增速回落,叠加产能收缩,2022年预计原生铅产量在325万吨左右。由于前期产能扩张,预计2022年再生铅产量将进一步提升,环比将提高30-35万吨至418万吨左右。 (3)消费端:初端消费来看,铅酸蓄电池受下游需求支撑,预计维持温和增长态势。终端来看,汽车销量有望维持环比增长的态势,2022年汽车销量预计达到2600万辆,同比增速可达5%左右,或可提振铅酸蓄电池需求。电动自行车预计2022年产量达到4100万辆左右,年增速约15%,尽管增长态势良好,但需要注意小电池使用比例增加以及锂电池的持续替代问题。 整体来看,近几年精铅供应过剩的情况收窄,预计2022年全球精铅虽仍存供应过剩预期,但将较2021年明显下降。短期来看,海外强消费可提振铅锭需求,给铅价支撑,但中长期来看,锂电池替代趋势不可逆。我们预计2022年沪铅(15700, 250.00, 1.62%)均价将降至1.4万,沪铅波动区间估计在1.25-1.55万。 投资建议:可保持偏空思路。 风险因素:锂电替代效应增强;再生铅增产超预期;终端需求大幅下滑。 一、2021年铅市场回顾:宽幅震荡,弱于板块 2021年铅价呈现宽幅震荡态势,但整体运行重心处于历史偏低中枢,且铅价表现明显弱于有色板块。我们将铅价全年运行走势分为四个阶段。 第一阶段:年初-3月中旬,年初国内供需错配推动以及拜登提出1.9万亿美金刺激,对有色板块形成明显提振,内外铅价也企稳走高。3月随着美国十年期国债收益率的攀升,宏观情绪迅速切换,加上节后国内铅供需偏弱,铅锭库存持续累积,以及海外铅大幅交仓累库,内外铅价双双下行。 第二阶段:3月下旬-8月中旬,4月以来通胀预期走强,美元走低,欧美经济加速复苏,铅价从低位持续反弹,5-6月国内大宗商品价格调控,铅上有高库存压制,下有海外经济复苏和成本支撑,整体呈震荡局势。 第三阶段:8月下旬-10月中旬,铅回归基本面主导,再生铅产能加快释放的基础上,8月底国内消费迅速转弱,海外也转入季节性消费淡季中,铅价承压下行。 第四阶段:10月由于海外电力成本上涨,Nyrstar公司宣布将削减旗下欧洲三家冶炼厂50%的锌产量。此外,嘉能可也宣布对德国、西班牙、意大利冶炼厂实施错峰生产,具体减产量暂未公布。供给端的减少引发全球有色金属价格大幅上行,带动铅价上行,情绪消退后再次下跌。 图表1:2021年铅价宽幅震荡 单位:元/吨,美元/吨

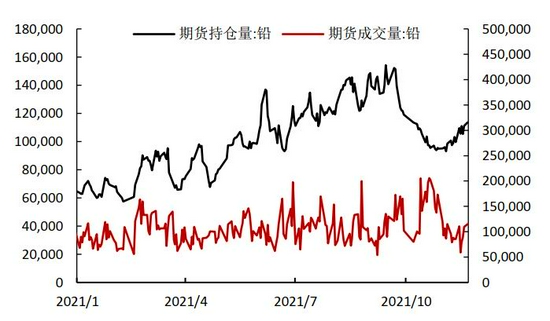

资料来源:Wind SMM 中信期货研究部 图表2:沪铅持仓先扬后抑 单位:手

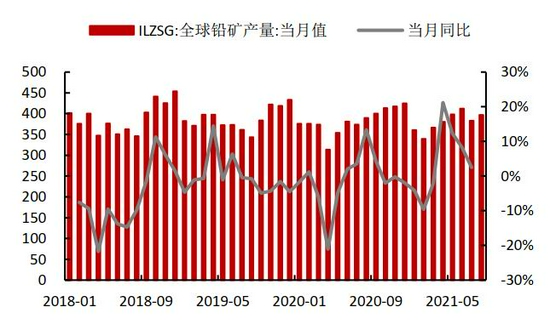

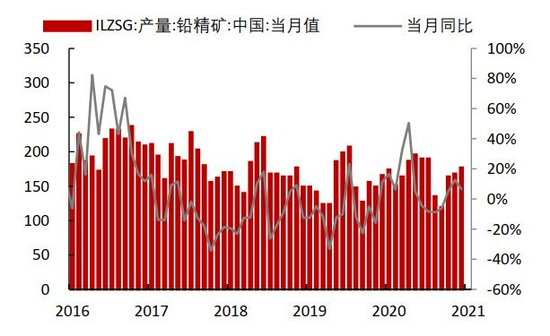

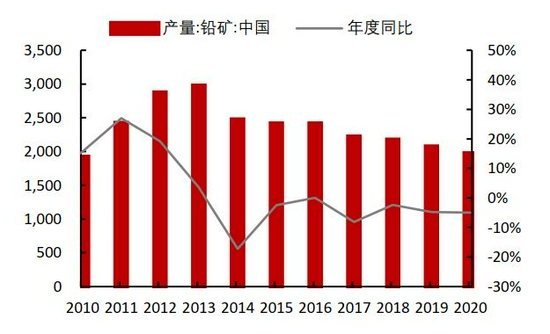

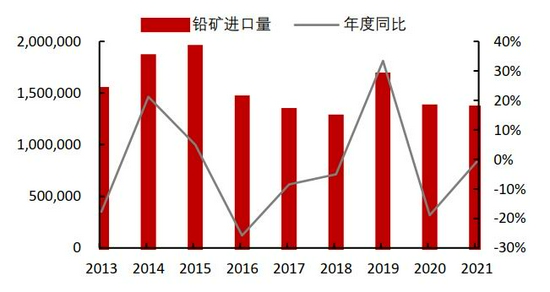

资料来源:Wind SMM 中信期货研究部 二、2022年铅市场观点和核心逻辑 (1)从流动性上看:11月美联储宣布缩减购债规模,逐步退出QE,按当前节奏最终结束的时间大概率在明年6~9月之间,但近期美国通胀超6%,消费数坚挺,不排除美联储加快Taper的可能性,将结束购债的时间从明年6月提前至3月。但当前美国疫情尚未结束、就业尚不充分、供应链瓶颈仍在,美联储对加息的态度可能较为暧昧。 (2)供应端:2022年预计海外铅矿生产有望温和增长,国内并无新增产能。铅锭供应方面,原生铅增速回落,叠加产能收缩,2022年预计原生铅产量在325万吨左右。由于前期产能扩张,预计2022年再生铅产量将进一步提升,环比将提高30-35万吨至418万吨左右。 (3)消费端:初端消费来看,铅酸蓄电池受下游需求支撑,预计维持温和增长态势。终端来看,汽车销量有望维持环比增长的态势,2022年汽车销量预计达到2600万辆,同比增速可达5%左右,或可提振铅酸蓄电池需求。电动自行车预计2022年产量达到4100万辆左右,年增速约15%,尽管增长态势良好,但需要注意小电池使用比例增加以及锂电池的持续替代问题。 整体来看,近几年精铅供应过剩的情况收窄,预计2022年全球精铅虽仍存供应过剩预期,但将较2021年明显下降。短期来看,海外强消费可提振铅锭需求,给铅价支撑,但中长期来看,锂电池替代趋势不可逆,铅价中枢延续下移。 三、铅矿:2022年海外矿端温和增长,国内需求替代缓解偏紧格局 上半年海外铅矿一季度的矿端淡季过去之后,呈上升修复趋势,根据ILZSG数据,3-6月份全球铅矿月度产量同比增长21%、12%、8%、5%。分国家来看,俄罗斯铅矿产出呈现了增长,但秘鲁、墨西哥、印度、土耳其等产出量均不同程度地下降。其中疫情是海外产出和运输受限的主要原因之一,尤其是秘鲁的疫情干扰压力较大。2021年下半年,随着新增产能的持续投放,矿端产出温和持续回升,今年海外矿山产量增加20.5万吨。 从国内铅矿供应来看,一季度国内铅矿生产处于季节性淡季中,主要为天气和春节因素的影响。二季度和三季度国内矿产量环比持续修复,但同比增速有限,这与国内锌矿产出不及预期的原因相类似,主要因为去年出台新的资源税,矿山新产能投放的难度较大,其次供应端的干扰压力增加,内蒙古能耗双控和云南限电,均对当地铅锌矿山生产形成了限制。近几年国内环保形势趋严,今年更是出台碳中和战略,矿端受压制难有新增项目,原有的不合规小矿山被淘汰,老矿山品位下降,致使矿端持续偏紧。根据ILZSG数据,我国近五年铅精矿产量未有增长,2020年产量较2016年萎缩18%。 从国内加工费来看,除了疫情期间需求回落引致加工费上升之外,近些年铅矿加工费持续处于低位,但随着再生铅的替代,加工费或可止跌回升。 总的来看,2022年预计海外铅矿生产有望温和增长,国内废料利用替代偏紧缓解。海外来看,一方面随着全球疫情常态化,疫情显著干扰矿端影响的可能性较小;另一方面2021年投放的产能预计将提升2022年的产量。国内来看,虽然2022年国内并无新增产能,主要为现有产能的提升,但由于再生铅对原生铅需求的替代,预计国内矿端偏紧格局或有松动,铅矿进口量趋稳也可证明。 图表3:全球铅矿产量自年初开始修复 单位:千吨,%

资料来源:Wind ILZSG 中信期货研究部 图表4:全球铅矿产量增速转正 单位:万吨,%

资料来源:Wind ILZSG 中信期货研究部 图表5:国内铅矿产量自年初逐渐修复 单位:千吨

资料来源:Wind ILZSG 中信期货研究部 图表6:近五年国内矿产量持续减少 单位:千吨

资料来源:Wind ILZSG 中信期货研究部 图表7:今年矿端加工费持续下行 单位:美元/吨,元/吨

资料来源:Wind ILZSG 中信期货研究部 图表8:铅矿进口量处于低位 单位:吨

资料来源:Wind ILZSG 中信期货研究部 图表9:2020-2021年海外矿山产量增减情况

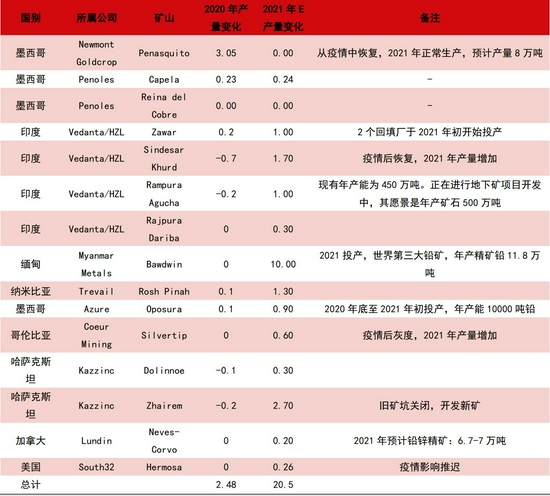

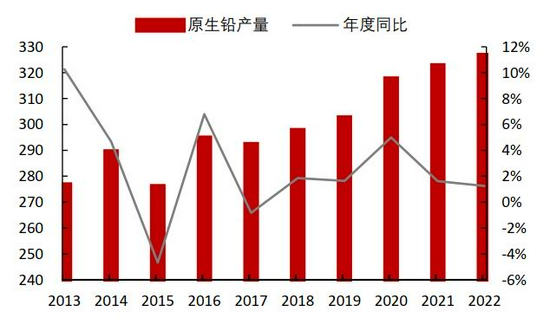

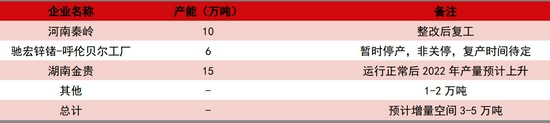

资料来源:Wind SMM 中信期货研究部 四、铅供应:2022年原生铅增量有限,再生铅产量再创新高 1.原生铅:产能持续收缩,产量增速放缓 2021年一季度原生铅产出同比增量较为明显,主要为低基数以及铅矿加工费支撑相对明显;二季度产出同比增量明显收窄,主要为4-5月份炼厂集中检修,以及内蒙古能耗双控,叠加云南限电政策下,区域性铅冶炼生产部分受限。三季度国内原生铅炼厂检修和复产并现,7月份内蒙古两家大型企业复产,但河南、云南、湖南等地区限电限产影响略超预期,截止9月底,据SMM统计,限电共影响了湖南、广东、广西、安徽、江苏等多个地区,其中对湖南、广东、广西等地区的原生铅的影响量500-600吨/天。此外,8月中旬内蒙古驰宏呼伦贝尔出现了重大安全事故,其铅锌冶炼均停产。今年新增产能主要体现在,湖南福嘉、个旧达明威,以及驰宏呼伦贝尔和广西生富将配套电解铅工艺。 四季度供暖季环保限产政策趋严,叠加集中检修,10月原生铅产量已经出现大幅下滑,后续扰动持续产量受限,2021年预期产量可以达到321万吨。从年度产量来看,虽然自2017年原生铅持续增产,但增速回落,叠加产能收缩,2022年预计原生铅产量在325万吨左右。 图表10:原生铅产量逐年增加增速下降 单位:万吨

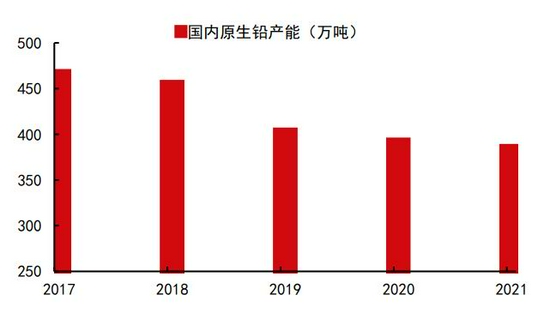

资料来源:Wind ILZSG 中信期货研究部 图表11:原生铅产能持续收缩 单位:万吨

资料来源:Wind ILZSG 中信期货研究部 图表12:2021-2022年原生铅冶炼企业预计增减产情况

资料来源:SMM 中信期货研究部 2.再生铅:产能持续扩张,产量再创新高 2021年期间,国内再生铅产出前低后高态势明显,国内再生铅产量同比明显增加。据我的有色网数据,1-10月国内再生铅产出量累计为296万吨,累计同比大幅增加近90万吨。一方面,去年由于疫情影响,产量基数较低;第二方面,2020年四季度集中投放了部分新产能,在今年获得进一步释放。 从产能投放来看,2021年二季度安徽华鑫、河南永续、东邦新投产进一步释放,三季度辽宁特力、宁夏晨宏继续投放,导致整体产能基数的不断抬升,达到历史高点。2022年再生铅新增产能预计将达139万吨,2022年大概率投产的产能约100万吨,具体统计情况见下图。由于产能上限走高,虽然我国废电瓶处理能力逐年递增,预计到2022年废电瓶处理能力将达到1667万吨,但是电池报废量却远不及需求的增速。中长期再生铅的开工将更多取决于废电瓶原料的保障的程度,短中期则受到再生铅冶炼利润水平的影响,再生铅供应弹性较大。 从再生铅利润来看,当前废电瓶原料持续偏紧,因此在铅价下跌过程中,废电瓶价格往往比铅价抗跌。故再生铅生产利润维持小幅盈亏的状态,也将为常态。今年来看,再生铅利润理论值在上半年持续下滑至负值,这导致了上半年产量偏低,下半年企稳回升,随着10月海外炼厂因能源问题大幅减产,铅价大幅提升,再生铅利润修复,供应也出现回升。我们认为,由于整体产能基数的抬升,往后即使再生铅供应阶段性收缩,但产出仍将维持于相对的高位。 从环保政策来看,环保整改对国内部分区域的再生铅生产形成一定限制。今年贵州台江工业园区进行了整改,涉及产能40万吨,生态环境部对河南、江西、安徽、云南等8个省份开展环保督察工作,期间对再生铅产出影响量超过2万吨。今年在“碳达峰、碳中和”政策背景下,环保、限电等干扰因素持续存在,预计2022年力度或有增强。 我们预计2022年再生铅产量将进一步提升,环比2021年将提高30-35万吨至418万吨左右。 图表13:再生铅产量3季度出现下滑 单位:万吨

资料来源:Wind ILZSG 中信期货研究部 图表14:再生铅产量持续大幅增长 单位:万吨

资料来源:Wind ILZSG 中信期货研究部 图表15:再生铅利润在10月转正 单位:元/吨

资料来源:Wind ILZSG 中信期货研究部 图表16:再生铅对原生铅替代偏强 单位:元/吨

资料来源:Wind ILZSG 中信期货研究部 图表17:2022年再生铅新增与复产的产能统计 单位:万吨

资料来源:Wind ILZSG 中信期货研究部 3.进出口:2022年强出口局势不可持续 2021年中国铅进口量大幅下降,同时出口走强。上半年基本以净出口为主,但3月出口已经显现出偏强态势,自7月以来精炼铅转为净出口之后,出口持续走强,10月份精炼铅净出口达到将近2万吨,再创历史新高。预计全年净出口量将达到6万吨以上。今年下半年出口强势主要因为海外消费持续修复,但供给端的恢复较慢,国内供需格局偏弱于海外,进口窗口多数时间处于关闭状态,自7月起铅对周边亚洲国家的出口盈利窗口打开,但由于海运问题,放量有所滞后。 2022年海外的高需求不可持续,精炼铅的出口强势会有所扭转。当前内外比值走低至极值,且已有上修趋势,预计铅出口盈利窗口2021年四季度还会维持打开,国内铅呈现向外流出走强,但受铅蓄电池消费趋势影响,明年整体趋势会有扭转。 图表18:今年铅价持续内弱外强格局

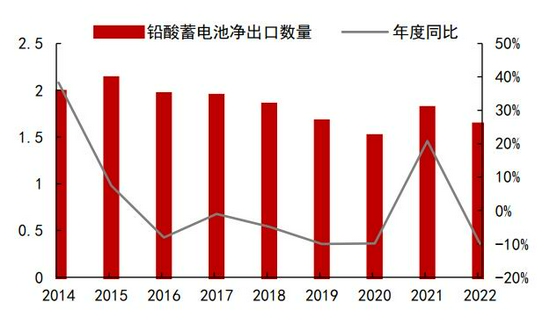

资料来源:Wind ILZSG 中信期货研究部 图表19:年内铅进口多为亏损状态 单位:元/吨

资料来源:Wind ILZSG 中信期货研究部 图表20:国内精炼铅下半年转为净出口 单位:万吨

资料来源:Wind ILZSG 中信期货研究部 图表21:今年全球PMI持续位于荣枯线上

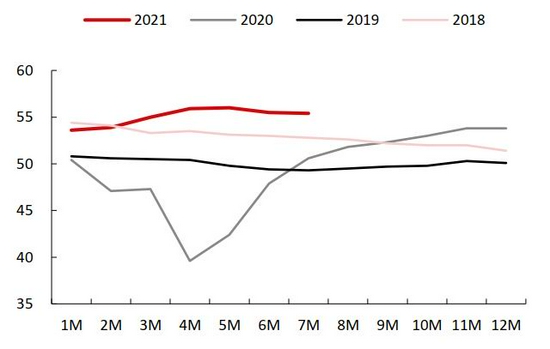

资料来源:Wind ILZSG 中信期货研究部 五、铅消费:2021年蓄电池产量增加,2022年锂电替代趋势不可逆转 1.初端消费:2022年铅蓄电池产量温和上升 今年国内铅蓄电池产量增长幅度较为可观,至9月份铅蓄电池产量累计为1.76亿千伏安时,累计增长为15.9%。四季度铅蓄电池企业开工仍延续高位,预计全年铅蓄电池产量达到2.35亿千伏安时,年增幅3.4%左右。 从锌锭消费来看,一季度铅蓄电池产量偏高,同时电池企业提前对原料铅锭进行充分补库。进入二季度,国内电池消费切入淡季,叠加前期补库较高,铅锭需求偏弱,8月中旬以来,国内铅蓄电池企业月度开工率缓慢上涨,内销温和上升。 出口方面,1-9月电池累计出口1.38亿只,同比增6.35%,其中启动型铅酸蓄电池同比增27.9%。2021年海外财政和货币政策仍相对宽松,一二季度欧美等海外发达国家汽车产销恢复,加上东南亚地区电池产能回归比较缓慢,今年对中国的电池以及配单订单的出口需求增加。2022年海外经济有见顶隐忧,预计汽车产销量增速有限,但汽车缺芯情况缓解,预计因缺芯抑制的需求还有释放。因此,2022年海外出口对国内铅蓄电池的拉动维持偏强性。 图表22:前三季度国内铅蓄电池产出减少4.3% 单位:千伏安时

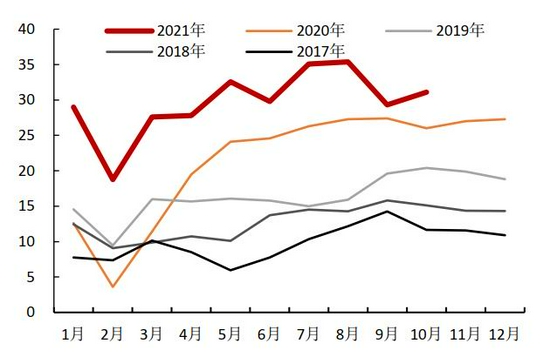

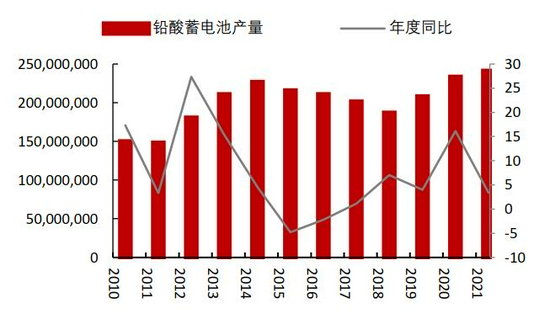

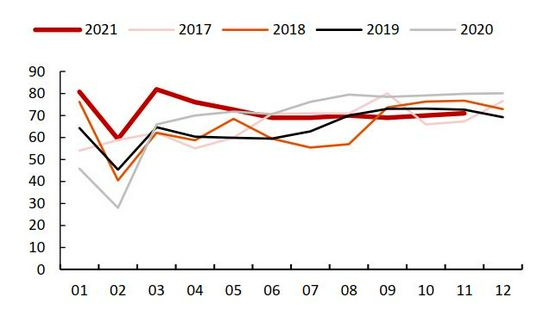

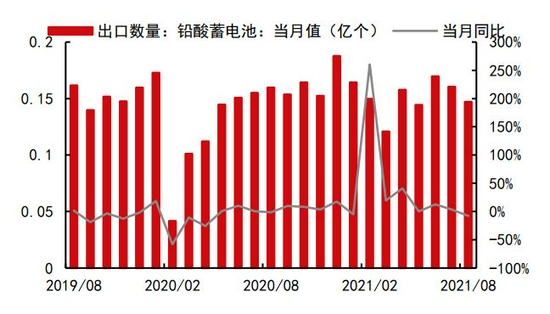

资料来源:Wind ILZSG 中信期货研究部 图表23:铅酸蓄电池总开工率先扬后抑 单位:%

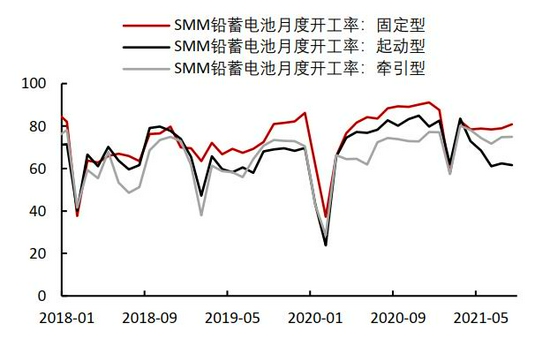

资料来源:Wind SMM 中信期货研究部 图表24:前三季度各类型电池开工率均偏低 单位:%

资料来源:Wind SMM 中信期货研究部 图表25:前三季度铅蓄电池库存天数偏高 单位:天

资料来源:Wind SMM 中信期货研究部 图表26:今年铅蓄电池出口强劲 单位:亿个

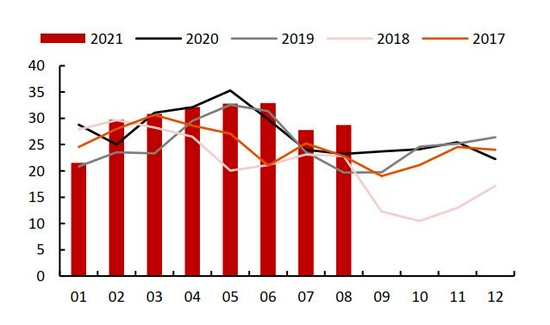

资料来源:Wind SMM 中信期货研究部 图表27:二三季度铅蓄电池出口走强 单位:亿个

资料来源:Wind SMM 中信期货研究部 2.终端消费:2022年锂电替代趋势不可逆 2021年国内铅终端消费表现有所不同。整体电池终端消费表现以稳为主,并未超出预期。2022年预计电动车保有量和汽车产销量修复支持未来铅消费延续增势,叠加5G技术高速发展,全球通信基站数据相比往年明显提升,以及摩托车市场解禁,也让铅消费市场获得弹性增量。 汽车消费方面,今年国内汽车产销形成上半年强劲下半年偏弱格局。1-5月份国内汽车产量和销量同比增幅均超过36%。其中1-5月国内新能源汽车产量累计为102.0万辆,累计同比增速高达238.9%。但5月以来受芯片短缺影响,国内汽车产销量同比和环比均出现一定的下滑。1-10月份国内汽车产量和销量累计分别为2091、2097万辆,同比增幅仅超过6%。9月以来芯片短缺情况的边际改善、国际疫情形势逐渐好转以及工厂复工复产,汽车市场已经止住下跌趋势。四季度汽车芯片紧缺已有所缓解,汽车产销的拐点或以达到,汽车销量有望维持环比增长的态势。2022年汽车需求有望修复,销量预计达到2600万辆,同比增速可达5%左右。 电动自行车方面,由于新国标的强制性要求,我国电动自行车行业带来巨大的存量替换需求。根据中国自行车协会预计2022年国内电动自行车保有量可达到4亿辆。从数据来看,2021年1-8月,全国自行车制造业主要产品中,两轮脚踏自行车完成产量3412.2万辆,同比增长9.7%;电动自行车完成产量2388.8万辆,同比增长19.5%。8月,全国两轮脚踏自行车完成产量433.4万辆,同比下降11.0%;电动自行车完成产量381.0万辆,同比下降4.1%。预计全年产量达到3583万辆左右,年增速约20%。尽管全年产出增长态势良好,但需要注意小电池使用比例增加以及锂电池的持续替代问题。目前锂电池成本的下降和安全性的上升,预计未来替代性增强。 图表28:前三季度汽车销量偏低 单位:万辆

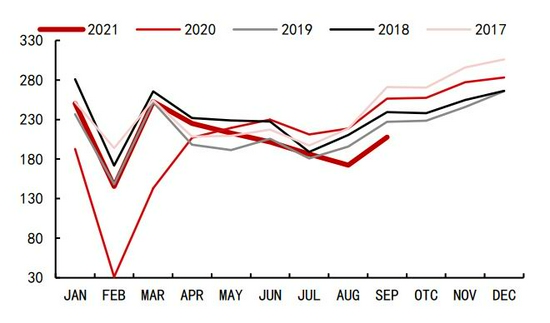

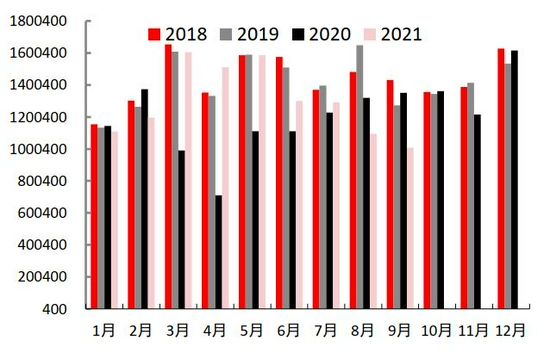

资料来源:Wind SMM 中信期货研究部 图表29:汽车销量稳中有增 单位:万辆

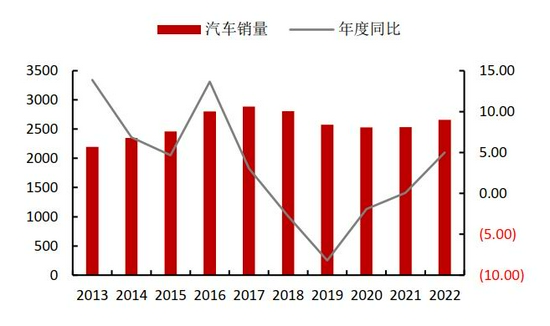

资料来源:Wind SMM 中信期货研究部 图表30:电动自行车产量稳重有升 单位:万辆

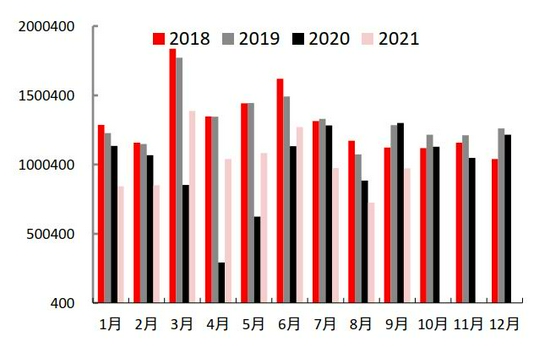

资料来源:Wind SMM 中信期货研究部 图表31:移动基站设备大幅下滑 单位:万射频模块

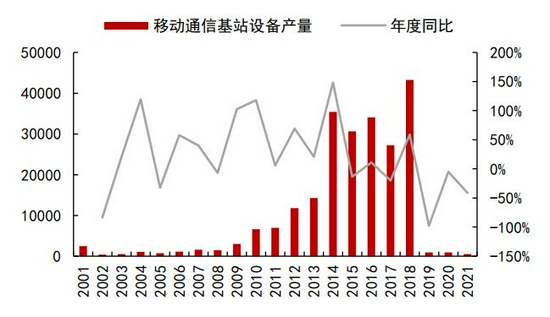

资料来源:Wind SMM 中信期货研究部 图表32:美国汽车产量因缺芯下滑 单位:万辆

资料来源:Wind SMM 中信期货研究部 图表33:欧洲汽车产量出现修复 单位:万辆

资料来源:Wind SMM 中信期货研究部 六、库存:2021年海内外持续去库,2022年去化趋势或有扭转 国内铅锭库存于一季度上半段小幅下降,主要为春节前电池企业原料集中补库所带动。一季度下半段至三季度,国内铅锭基本呈现为持续累库的过程,上半年沪铅期货近月端也基本维持小Contango结构,显示了高库存对现货端和近月端的压制。四季度以来库存持续下行,但国内消费季旺季不旺,主要是强劲出口带动。海外消费修复,但供给端偏弱,导致今年LME铅库存持续下行,并维持于相对低位。 对于2022年,国内方面,原生铅和再生铅产出将延续释放增长趋势,随着海外经济见顶,强劲出口不可持续,消费前景仍谨慎。因此,2022年国内铅锭可能会转为累库趋势,库存再次恢复高位态势,并可能持续压制国内铅价表现。2022年海外铅上半年供需将双双增长,整体库存变动预期暂不十分明显,待供给端修复偏强,消费走弱,库存或可回升。 图表34:四季度国内铅锭库存持续去化 单位:万吨

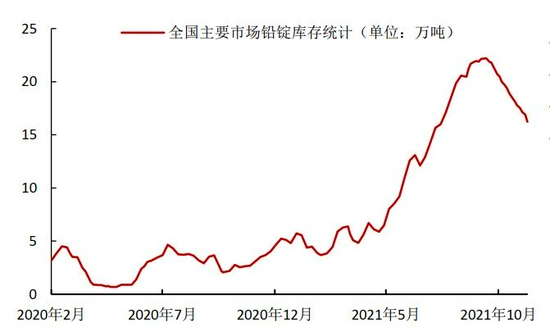

资料来源:Wind SMM 中信期货研究部 图表35:LME库存今年大幅下行 单位:吨

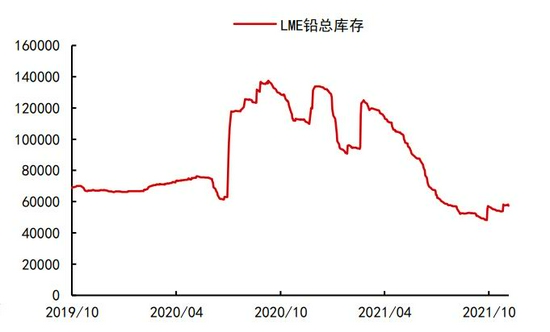

资料来源:Wind SMM 中信期货研究部 中信期货 沈照明 |

|

|  |

|

微信:

微信: QQ:

QQ: