一、行情回顾 10月份,郑州尿素主力2201合约整体呈冲高回落走势。上旬在供应偏紧和成本提升带动下,期价屡创新高。持续上涨的原料价格提升尿素等下游企业的生产成本,引发社会各方面的强烈反应,10月19日,国家发改委公布信息,经研究将依据价格法,对相关产品价格实施干预措施。同时高层也对榆林市、秦皇岛港等地煤价进行政策性压制,信息公布后原料价格大幅下行。成本端的松动,引发下游产品的价格下跌,尿素市场情绪急速转弱,主力合约期价自3357元/吨一线回落,跌幅接近30%。

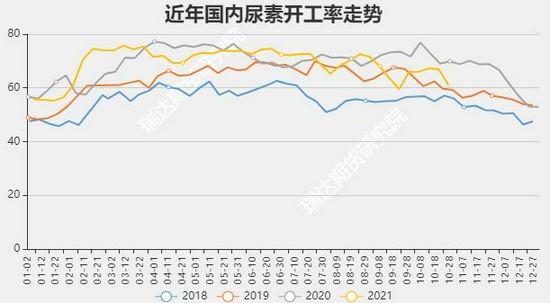

来源:博易大师 瑞达期货研究院 二、基本面因素分析 1、尿素市场供应状况分析 1.1 尿素产能产量和开工情况 供应端来看,据隆众资讯统计,2021年9月国内尿素产量421.76万吨,环比下降10.6%,同比减少9.28%。今年新增产能仅有湖北三宁化工、九江心连心两套装置合计132万吨/年的产能投产,此前市场预期安徽昊源和山东瑞星新产能可能在下半年投产,但考虑到能耗双控和秋冬环保限气限产,能否如期投产存在较大不确定。 从日产情况看,据隆众资讯统计,截止10月28日当周,国内尿素周均日产13.55万吨,较9月同期增加0.57万吨,较去年同期减少1.32吨;周均尿素开工率在61.04%,较9月同期增加1.46%,较去年同期减少8.82%。即将进入秋冬季节,环保限产和天然气限气叠加下,预计日产量或难有明显提升。

来源:wind 瑞达期货研究院

来源:wind 瑞达期货研究院 10月份以来,合成氨价格整体偏强,一方面受山东环保、内蒙双控、陕西全运会等影响,局部地区装置检修相对集中;另一方面,在政策的背景下,部分厂家装置临时故障、检修等自身情况减量,整体供应量缩减明显。截止10月28日,河北地区合成氨价格上涨至4838元/吨,较9月同期上涨5.5%。因氨价利润明显高于尿素价格,企业存在转产行为,导致尿素产量难有明显提升。

来源:wind 瑞达期货研究院 从成本端来看,由于国内尿素生产以煤炭为主,今年以来受煤炭价格走高影响,尿素成本大幅走高。虽然8月煤炭保供政策落地明显提速,煤炭供应已经有所增加,但10月份随着北半球冬季的临近,加上近日中国大部分地区的气温都出现了骤降,进一步激起了市场对于即将到来的冬季期间缺电情况可能会加剧的预期,动力煤(840, 12.00, 1.45%)价格不断刷新历史新高。10月19日下午,国家发展改革委组织重点煤炭企业、中国煤炭工业协会、中国电力企业联合会召开今冬明春能源保供工作机制煤炭专题座谈会,研究依法对煤炭价格实施干预措施,10月22日上午,国家发展改革委价格司召集中国煤炭工业协会和部分重点煤炭企业开会,研究制止煤炭企业牟取暴利、保障煤炭价格长期稳定在合理区间的具体政策措施,对煤炭价格形成一定压制。 虽然10月中旬以来动力煤期价大幅下跌,但煤炭现货仍显紧张,部分地区工厂的原料供应仍未恢复到正常水平,厂家成本依然较高。国内冬季存在限气预期,往年西北11月、西南12月逐渐限气。但今年11月初开始西北、西南地区气头装置将进入季节性检修,天然气制尿素的开工率将会有明显的下降。后期天然气制尿素装置的限产叠加各地区淡储的采购,将使得国内尿素供需维持紧平衡态势。 1.2 尿素库存 库存方面,隆众数据显示,截止10月27日当周,国内尿素企业库存回升至62万吨,较9月同期增加32.37万吨,较去年同期增加15.19万吨。港口库存方面,截止10月21日当周,国内主要港口尿素库存30.3万吨,较9月同期减少13.55万吨,较去年同期减少7.95万吨。10月份国内供应环比明显提升,叠加出口预期的下移使国内上游企业被动持续累库。不过目前市场预收订单环比稳定,叠加淡储的逐步加量,国内上游库存压力有望逐渐缓解。

来源:隆众资讯

来源:wind 瑞达期货研究院 2、尿素市场供应状况分析 2.1 农业需求 尿素下游需求主要分为农业需求和工业需求,其中农业需求占比较高,直接施用做氮肥,占比在50%以上,主要的作物是水稻、玉米(2641, -19.00, -0.71%)、小麦和果蔬。目前农业处于需求淡季,对尿素支撑作用减弱,不过临近年末,需重点关注淡储计划对尿素需求的影响。 2.2 工业需求 据隆众资讯统计,截止10月28日当周,复合肥装置开工率在32.87%,较9月同期提高2.2%,较去年同期下降3.2%。从各主流地区来看,其中湖北、河北地区,装置开工率继续回升,主受部分前期停车的中小型企业装置陆续恢复重启及个别大企业开工率提升影响;东北地区随着生产旺季的临近,重启及开工率提升企业有所增多,但负荷还有待进一步提高;苏皖地区受限电及秋季肥需求减少拖累,当地装置开工率有所下降;山东地区因冬储推进缓慢,且上游原料居高不下,生产积极性不高,企业多继续维持低负荷运行状态。后期随着冬储预收的推进,企业生产积极性逐步提高,企业装置开工率有望进一步回升。

数据来源:隆众资讯 三聚氰胺来看,国内三聚氰胺开工率逐步提升。截止10月28日,国内三聚氰胺开工率在81.27%,较9月同期提升15%。10月底前河南金山、河南骏化有复产计划,开工率将继续提升。近期价格创年内新高,虽有出口市场支撑,但内需冷清,加重业者观望情绪。不过三聚氰胺预计仍会持续明显的景气周期,供应端的减量将会给三聚氰胺较高的利润去维持开工率。

数据来源:隆众资讯 2.3 尿素出口情况分析 从出口情况看,据海关统计,2021年9月我国尿素出口量为109.15万吨,环比增加317.79%,同比增加31.75%。其中,9月份对印度出口量为82万吨,环比增加696%。印度和我国同为人口大国与农业大国,对于基础肥的需求偏刚性。今年印度疫情更加严重,印度工厂不能正常运转,已经影响到其国内尿素产量,印度尿素缺口今年将有扩大趋势。9月份的出口大幅超预期,主要因8月底的印标出口货源叠加十一国庆节期间的印标传言使部分货源集中港口提前到9月份报关。十一假期间尿素国际市场有明显的涨幅,叠加印度公布招标,出口大幅顺挂带动市场出口的积极性。10月26日晚间,印度发布新一轮招标公告,最晚船期12月10日,投标截止11月1日。但因法检政策出台,后期尿素出口基本阻断,此次招标对当前国内尿素市场暂无明显影响,国内尿素出口预期也将大幅下移。

来源:wind 瑞达期货研究院

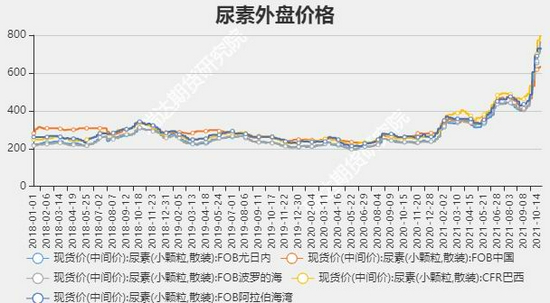

来源:wind 瑞达期货研究院 当前美湾、东欧、中东及中国等地尿素价格共振上行。Wind数据显示,截止10月27日,FOB中国现货价格在632.5美元/吨,较9月同期上涨36%;FOB波罗的海现货价格在763美元/吨,较9月同期上涨61%;CFR巴西现货价格在795美元/吨,较9月同期上涨49%。随着全球天然气紧张的进一步发酵,预计全球将会有更多的尿素工厂被迫停产,尿素的供应端可能会急剧收缩,从而助力尿素价格再创新高。

来源:wind 瑞达期货研究院 三、尿素市场行情展望 供应端来看,进入秋冬季节,往年西北11月、西南12月逐渐限气,但今年11月初开始西北、西南地区气头装置将进入季节性检修,天然气制尿素的开工率将会有明显的下降。后期天然气制尿素装置的限产叠加各地区淡储的采购,将使得国内尿素供需维持紧平衡态势。需求端来看,目前农业处于需求淡季,对尿素支撑作用减弱。工业需求方面,随着冬储预收的推进,复合肥企业生产积极性逐步提高,企业装置开工率有望进一步回升。而三聚氰胺预计仍会持续明显的景气周期,供应端的减量将会给三聚氰胺较高的利润去维持开工率。出口方面,虽然全球天然气紧张的进一步发酵,全球将会有更多的尿素工厂被迫停产,尿素的供应端可能会急剧收缩,从而助力尿素价格再创新高。然而法检政策出台,后期尿素出口基本阻断,国内尿素出口预期也将大幅下移。11月份国内尿素期价运行重心预计有望回升,但空间也可能较为有限。 瑞达期货 林静宜 |

|

|  |

|