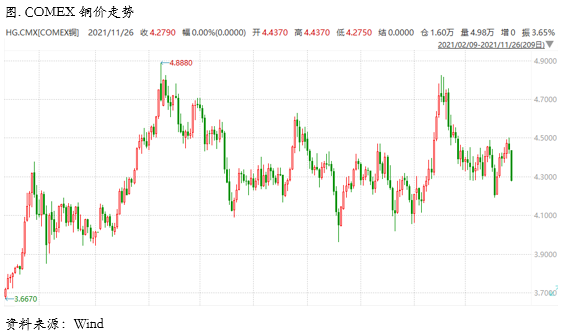

文 | 对冲研投研究院 1 上周COMEX铜市场回顾 上周COMEX铜价冲高回落,前半周走出显著反弹,市场情绪明显从此前的risk off中复苏,推升铜价反弹至4.5美元/磅水平,但周五在新型变种病毒爆发之后市场情绪突变,风险资产大幅下挫,铜价也承压回落,回吐了周内大部分涨幅。目前对于新型病毒后续的可能影响仍然需要观察,但是从目前已知的情况看其综合影响力未必会比Delta爆发时更强,因此可能并不认为其对铜价会带来非常严重的冲击,相反如果该病毒被证实并不会导致重症和死亡率的增加,反弹有可能会对铜价的下跌带来一定修正。

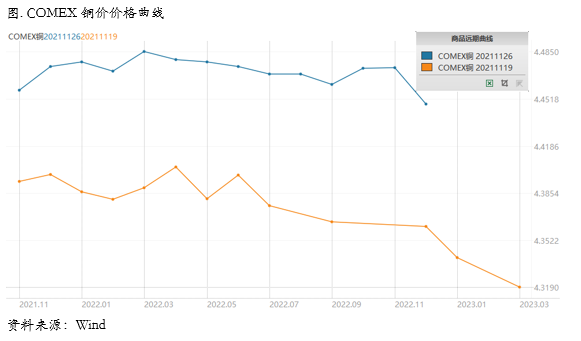

上周COMEX铜价格曲线较此前向下位移,价格曲线近端的back结构转变为contango结构,主要在于近期北美地区的精炼铜显性库存有所增加,有主要的市场玩家在向美国地区搬货,市场开始担忧全球精炼铜库存后续可能已经见底。不过我们认为低库存的状态大概率还是会持续,只是短期内对价格曲线近端带来了一定扰动,也是对消费的一种考验。基于这种考量我们认为contango结构的持续时间不会太长,价格曲线可能还是会维持在back状态下的时间更多,因此还是可以考虑在合适的时候进行borrow头寸。

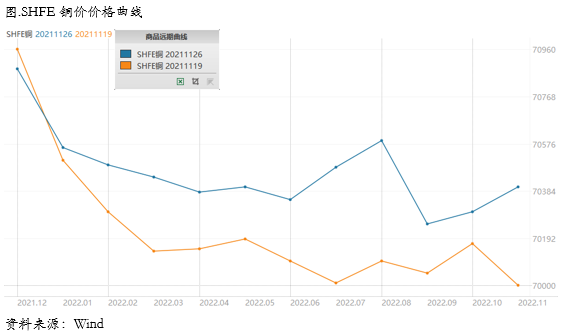

2 上周SHFE铜市场回顾 上周SHFE铜价先扬后抑,前半周国内工业品整体走出反弹格局,主要在于国内将在一定程度上放松地产相关信贷的传言被不断坐实,市场情绪明显回升,地产相关信贷的放松可能有助于社融见底回升、信贷脉冲重新向上,因此铜价也受到一定提振。但是现货市场在价格上周后出现明显的疲软,升水显著收敛,市场情绪不高,并且周五在海外负面情绪的冲击下也出现了明显下跌。我们认为铜价在此前消化了第一波信贷宽松信号带来的推升之后,需要重新进入调整等待新的指引,海外变种病毒的变化也会对其带来一定的扰动,不过低库存的问题可能暂时仍然难以解决,因此维持高位震荡的概率不小。 上周SHFE铜价格曲线较此前整体位移向上,价格曲线近端继续维持back结构,但是back结构有所收敛。现货市场在此前出现超过2000元/吨的历史性高位水平之后,上周升水开始快速回落。历史性的高升水与本身就存在的缺口,以及近期关于进口货增值税发票开具延期的问题都有密切关系。但是上周进口铜开票的问题开始部分缓解,进口货源逐渐流入国内,平抑了市场升水。当然,目前国内库存仍将在低位徘徊,在精铜紧张的同时,目前国内废铜供应仍然紧张,并且目前在精铜绝对价格回落之后,废铜供需重新变得紧张,同时国内冶炼企业在组织货源出口至海外,也会利于国内去库。沪铜(70160, 300.00, 0.43%)整体仍将维持back结构。

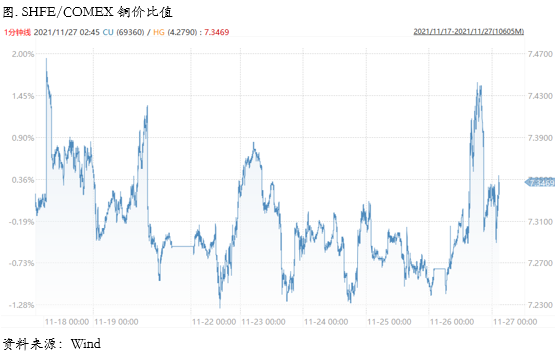

3 国内外市场跨市套利策略 上周SHFE/COMEX比价运行重心震荡运行,此前有所显露的反套逻辑暂时又归于平静。。我们一直看好反套头寸,但是之前的比价并没有很好的体现反套头寸的逻辑,反而是海外库存持续去化,使得内外并没有一个很强的驱动。不过目前因为国内库存矛盾的进一步加剧,库存低位和升水高位的情况有望持续,这或将对一直较为纠结的比价带来一定的更加清晰的驱动。

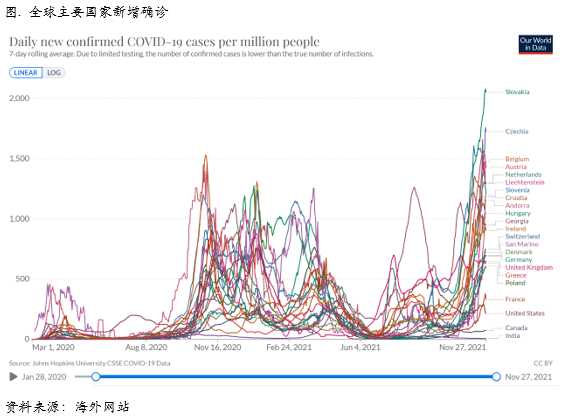

4 宏观、供需和持仓,铜市场影响因素深度分析 宏观海外方面,北京时间2021年11月26日,WHO命名新冠状病毒变种Omicron,全球资本市场巨震。风险类资产全面回调,全球主要股指普遍跌超2%,布油跌超10%,铜价也出现幅度不小的回调,与此同时避险类资产普遍上行。新型变种病毒的出现是否会对市场交易逻辑带来影响,或者对货币政策的节奏带来调整? “病毒风险’边际上行,是否会反过来抑制‘通胀风险,还是会让两者共振增强?“是一个值得思考的课题。在我们的基线中,我们认为全球“通胀风险”主要来自于需求相对于供给的过度扩张,我们预计供给对需求的追赶在2022年会加速,“通胀风险”会逐步得到释放,前高后低的特征有一定的市场共识。

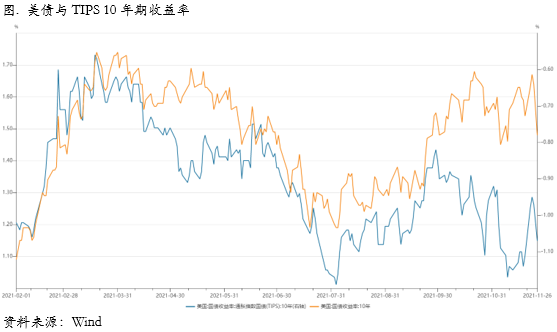

立场上,我们倾向于认为当前“病毒风险”的边际上行,通过对大宗商品价格的阶段性抑制,在边际上会加速“通胀风险”的释放,这意味着我们或在2022年1季度不得不调低增长预期的同时,也同样调低通胀预期;因此从供需时、空错配纠偏的角度来看,“病毒风险”边际上行反而可能会增加通胀“软着陆”的概率;这进一步意味着,以联储为首的发达经济体各央行边际上转“鸽”的机遇期的出现,考虑到当前市场围绕2022年联储Taper是否提速,加息1次还是2次的争论,我们认为Omicron株的出现边际上缓解了“通胀风险”的同时,也边际上 降低了联储被动加息的概率。因此,我们前期认为的Taper在2022年二季度结束,9月或12月加息一次的基线边际上反而因此得到一定强化。 而对于美国的财政方面,前期BBB法案或以1.2-1.4万亿美元的缩水规模,最终在明年2季度前交付;当前来看,“病毒风险”的上升虽然存在缓和“通胀风险”的可能性,但却在病毒政策、国境政策,包括上述由于全球治理系统性缺位的问题变得更加紧迫,从而倒逼出来的中美潜在的合作等方面提供给保守派更多的标靶来攻击。因此通盘考量,我们认为拜登政府“治理失败”的风险点从“通胀风险”向“病毒风险”转移,但加权期望值却或不降反升,反而或不利于BBB法案顺利交付。

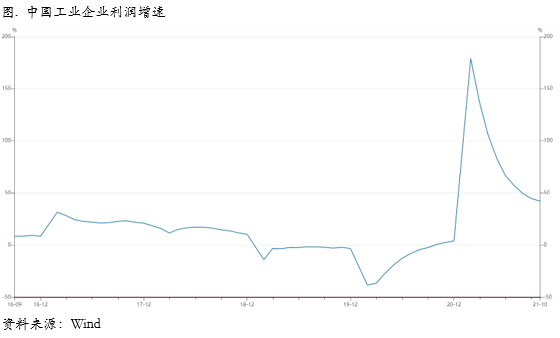

宏观国内方面,2021年1-10月份,全国规模以上工业企业利润总额同比增长42.2%,两年平均增长19.7%,仍处于近年来同期较高水平;从边际变化看,10月份规上工业企业利润两年平均增长26.4%,较9月份大幅提高13.2个百分点,创下3月份以来新高。

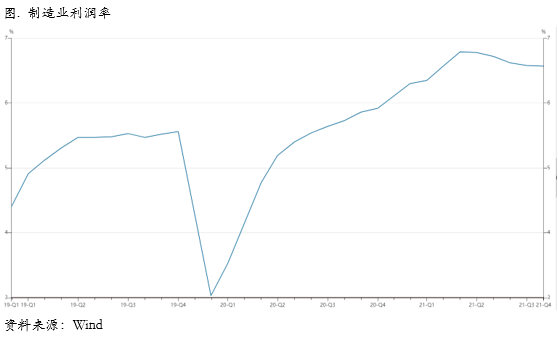

一、从量、价、成本三因素框架看,生产加快、成本压力有所缓解和价格上涨共同支撑工业企业利润增速回升,且后者仍是主要贡献力量。此外,2019年基数偏低也有利于本月工业企业利润两年平均增速走高。 二、分行业看,上游对中下游的挤占加剧,行业间盈利分化仍未改善。从利润占比看,1-10月上游采矿业、原材料制造业利润占全部工业的比重为42.5%,较1-9月份再度大幅提高1.2个百分点,同期除医药制造外的下游消费品制造业利润占比继续创下新低,降至14.5%。从利润增速看,受生产资料价格高位运行和保供稳价政策推动能源生产加快影响,10月份采矿业、原材料制造业利润增速分别较上月分别加快51.7、18.4个百分点,增幅明显快于全部工业;相比之下,受成本抬升和需求走弱的拖累,1-10月份中游装备制造业和下游消费品制造业利润两年平均增速,分别较1-9月份回落1.2和1个百分点。 三、预计工业利润回升难持续,四季度呈温和放缓态势。一是本轮全球经济复苏周期被拉长和今冬天气可能偏冷将推升能源需求,预计四季度工业品出厂价格(PPI)还将维持在10%以上的水平,继续对工业利润形成一定支撑。二是中下游企业仍面临较大的成本压力,加之上游高耗能行业面临的供给约束以及工业生产、房地产投资放缓的状况,预计工业利润两年平均增速将边际放缓。

四、受益于逆周期调节政策加码、低碳转型背景下技改投资和重大工程投资提速,本月工业企业资产、负债增速均提高较多,国企资本开支率先回暖。此外,受去年同期低基数效应和生产加快、需求走弱影响,本月工业企业产成品库存增速反弹较多,但仍不会改变本轮补库存周期已步入尾声大趋势。 |

|

|  |

|

微信:

微信: QQ:

QQ: