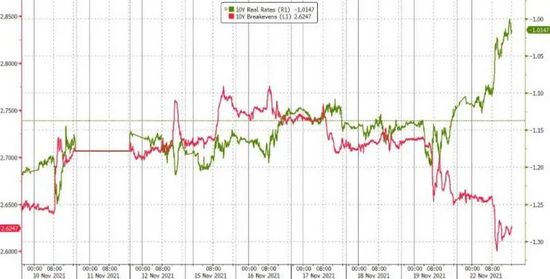

美银首席投资官认为,2022年“股票上涨,债券无处可去,美联储无所作为”。 美银美林首席投资官Michael Hartnett最近几个月以来对来年的市场显得越来越悲观,认为明年市场会遭受一系列冲击,而其中最重要的是“利率冲击”。 Michael Hartnett在本周的报告中表示,2020年是成长之年,2021年是“通胀冲击”之年,而2022年是“利率冲击”之年。在鲍威尔重新提名美联储主席之时,美国的实际利率已经大幅且陡峭地上升了。

Michael Hartnett认为,虚拟货币、信贷和美股在经历了18个月的丰厚回报之后,2022年预计会经历非常低、甚至是负收益的年景,而且资产价格波动也将回归。 美银美林的分析师和经济学家对美国2022年的经济增长预测乐观,同时认为通胀将高于市场共识水平,但会在未来12个月后下降。

整体来看,美银美林认为美联储将在2022年加息3次。而摩根士丹利则认为,美联储在2022年不会加息,因为疫情还会导致数次封锁,10年期美债收益率在明年底大约为2%。美银美林则表示,美元与黄金在明年同涨,原油

将在明年二季度见顶,大约达到117美元每桶。 Michael Hartnett将2022年展望分为三种情景: 一、最有可能出现的基准情景:保本 2021至2022年的投资背景,类似于60年代末70年代初的早期滞胀。在高预算赤字的背景下,通货膨胀和利率从长期低位且稳定的交易区间突破。上个世纪60年代末至70年代的“滞胀”赢家,是房地产、大宗商品、波动性交易、现金、新兴市场;输家是债券、信贷、股票、科技,所有这些最终都陷入了困境。作为对比,Michael Hartnett认为当前的情景类似于1969-1971年时期。 Michael Hartnett确定,2020年是通货膨胀和利率的长期低点;债券市场的最后两个重大转折点是1966年、1980年。2020年是由华尔街到主街的社会和经济转变、放松管制到干预、全球化到孤立主义等等一些列社会经济变化的分水岭,疫情只是社会变化的加速器。 他还表示,21世纪20年代,波动性和大宗商品的长期牛市将开始,而股票和信贷的牛市将结束,预计美元将在2022年达到峰值。他提醒投资者要注意现金、商品、股票和债券平均各占四分之一的“永久性投资组合”,因为一个更大的多元化回报时代就要开始了。 对于2022年,Michael Hartnett认为“股票上涨,债券无处可去,美联储无所作为”。事实上,美银美林的牛市和熊市指标并未暗示立即出现“空头”机会,但与2018年一样,这种情况可能会迅速改变。资产价格对央行流动性的敏感性,在过去十年中一直非常高,全球流动性逐渐减少(G20国家2020年向全球经济注入的流动性只增长了8.5万亿美元,2021年为2.1万亿美元,2022年仅为0.1万亿美元)。 与此同时,美银的全球每股收益增长模型在6月达到了40%的峰值,目前约为30%,预计2022年上半年每股收益将进一步减速至10%以下。Michael Hartnett 写到,“因此,我们看跌,相信保本将在未来一年成为一个主题”。 二、乐观情景:美联储可能将利率降至负值 乐观情景有诸多现成因素:5000年来的最低利率,自雷曼兄弟倒闭以来的1000次降息,自新冠疫情以来的32万亿次政策刺激(每小时央行资产购买达到8.4亿美元)、全球股市在18个月内上涨60万亿美元、GDP>10%、CPI>5%、房价>20%、50年来最大的工人短缺等等,这一最非常规的周期极不可能遵循常规路径。 还有一种可能,美联储在2022年上半年明确决定将实际利率保持为负值,因为“美联储不可能让美国财政部破产”。 三、悲观情景:美联储强硬 到目前为止,最大的下行风险是,即使华尔街因对工资与价格螺旋上升的担忧而纠偏,美联储仍持强硬态度;此外,发达国家债市波动导致更广泛的波动。更极端的情景包括虚拟货币崩盘,更激烈的地缘政治事件发生等等。 基于以上观点,美银美林认为应该这样交易:

宏观方面:做多美元、波动率、做多优质、防御性产品,如必须消费、电信、制药;做多石油、能源等。 反向交易:做多GT30和黄金(收益率曲线反转/衰退)、做多新兴市场、做多长期综合招聘/综合招聘服务、押注中国和小盘价值,押注商品市场的长期收入流、做空纳指。( Wind资讯)

|

|

|  |

|