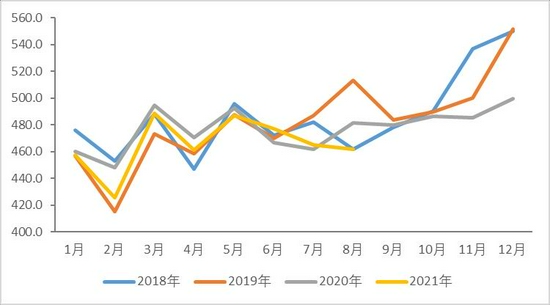

第一部分 市场篇 一、行情回顾 10月铜市波动加大,铜价大幅冲高后又快速下跌。伦铜价格最高涨至10452.5美元/吨。 铜价上涨受到两方面的作用,一是海外能源危机引发市场担忧,10月13日,全球最大的锌生产商之一Nystar表示,由于电价上涨以及与碳排放相关的成本上升,将欧洲三家冶炼厂减产50%,受此影响,锌期货价格创出新高,对铜冶炼厂减产的担忧也支持了铜价的上行。二是铜市的逼仓。铜基本面的主要矛盾是低库存,截止到10月底,国内社会库存10.25万吨,全球库存只有46万吨。海外矿山罢工、湿法铜产量下降等因素导致三季度铜矿产量不及预期,国内限电、冷料紧缺、环保、物流等原因导致精铜供应紧张。在低库存的背景下,LME铜强势逼仓,LME cash-3month最高到了1103.5美元/吨,注销仓单比例达到92.2%,LME库存不断降低。极端的逼仓行情,使精铜进口亏损扩大到7600元/吨,部分冶炼厂开始着手出口,市场对于供应端的担忧加重,现货升贴水拉升至420-540元/吨。 10月18日铜价冲高后开始调头大幅回落。分析来看,一是第三个星期三前铜市逼仓结束。二是中国发改委连续9日连发28文谈及煤炭价格,出台保供稳价措施,煤炭价格相继跌停,市场对供应端的担忧缓解,开始关注需求端下滑的逻辑,有色金属悉数回落。 二、铜市展望 铜市有很强的宏观属性,在疫情后的宽松货币政策和财政政策支持经济恢复后,通胀成为市场最大的问题,目前已经有多个发展中国家加息,发达国家基本也处于加息和退出宽松政策的边缘。市场聚焦11月4日美联储议息会议,美国失业率已经下降至4.8%,但是美国通胀还是在5.4%的高位,11月份缩债的概率比较大。从历史上行情来看,历次牛市都是以海外央行终结宽松的货币政策结束的,这成为铜转势的最大关注因素。 基本面上,上半年低库存成为市场最大的支持,这与供应不如预期有很大关系,海外铜冶炼厂减产、智利湿法铜产量下降,另外智利罢工、中国冶炼厂受到限电影响、海外能源危机,这些都给供应造成影响。展望年底,铜矿罢工问题已经得到解决,矿山产量将得到恢复,四季度新矿投产顺利,供应端最紧张的时期已经过去,但是欧美消费面临下行风险,国内消费非常疲软,供需格局有望扭转。 技术上看,铜价构筑第二个头部,估计铜价在高位充分震荡后将会再次测试9000美元的支撑位,我们认为11月份铜价的反弹将成为很好的沽空机会。 图1:LME铜走势

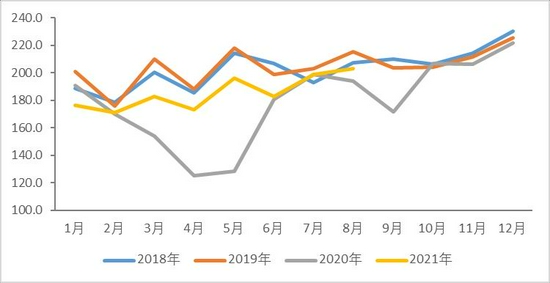

数据来源:银河期货、SMM 图2:美元指数走势

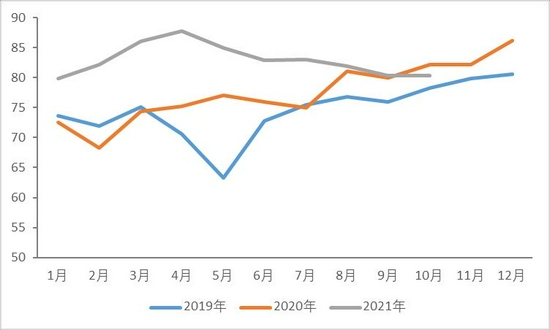

数据来源:银河期货、SMM 图3:国内社会库存(万吨)

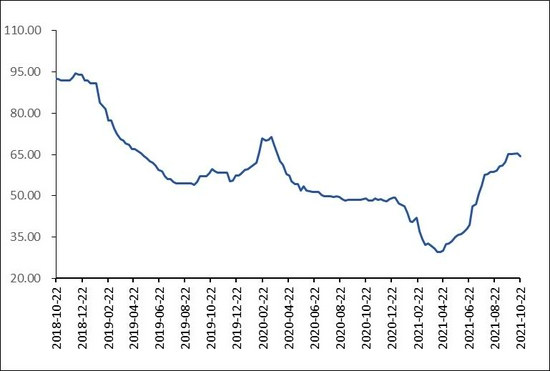

数据来源:银河期货、SMM 图4:全球库存(吨)

数据来源:银河期货、SMM 图5:LME铜库存和注销仓单(美元/吨)

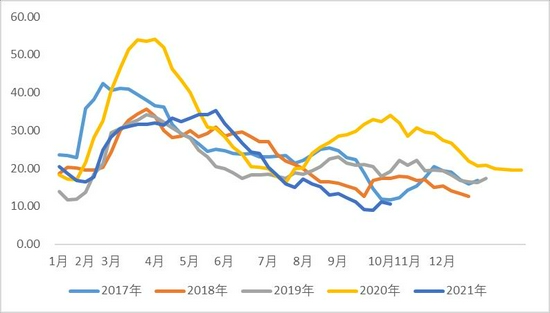

数据来源:银河期货、wind 图6:LME铜升贴水(美元/吨)

数据来源:银河期货、wind 图7:铜进口盈利(元/吨)

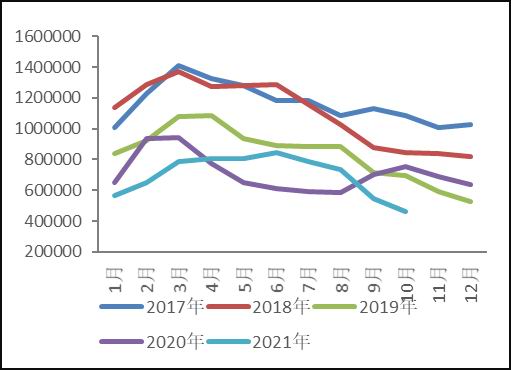

数据来源:银河期货、wind 图8:铜现货升贴水(元/吨)

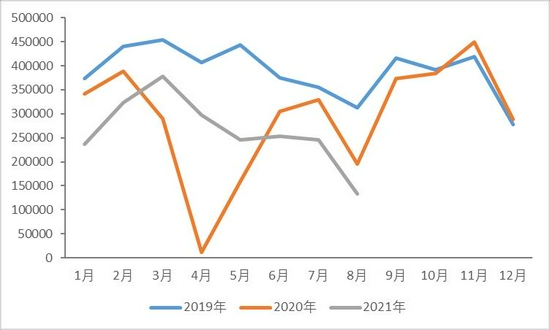

数据来源:银河期货、wind 第二部分 供应面分析 一、下半年供应增长不及预期 1、海外铜矿和湿法铜产量受到影响 今年下半年市场最大的特点是供应不如预期。ICSG数据显示,2021年上半年全球铜矿产量增长4.9%,精矿产量增长约6.4%,溶剂萃取电积(SX-EW)下降约1.5%。 目前底三季度矿山报告陆续发布,整体来看产量不及预期。英美资源、BHPB、MMG、力拓、淡水河谷等产量均录得负增长。从智利和秘鲁的产量数据来看,还没有恢复到2019年的水平。智利湿法铜产量减少、以及一些主流矿山品位和运营问题,限制了铜矿产量增幅。 与此同时,智利众多矿山由于劳工合同谈判引发罢工。其中BHPB下面的Escondida铜矿从6月份开启劳资合同谈判,8月13号签订新的集体合同,其2020年产量为118.5万吨。Codelco旗下智利Andina铜矿从8月中旬开始罢工,9月初结束,其2020年产量为18.4万吨。Caserones铜矿进行了1个月的罢工。另外10月份淡水河谷17.27万吨的Salobo铜矿由于火灾影响了传送带,其位于巴西帕拉州的萨洛博矿的铜精矿生产暂停1个月。五矿资源Las Bambas铜矿因为附近Chumbivilcas省的社区抗议影响了供应物流。 图9:智利铜矿产量(千吨)

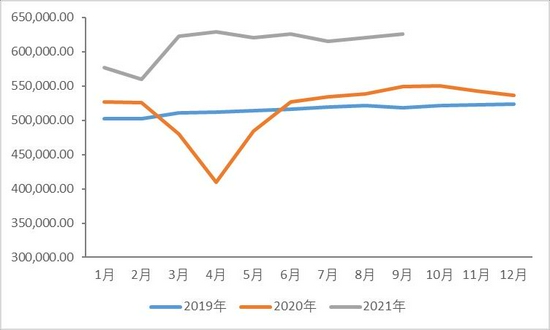

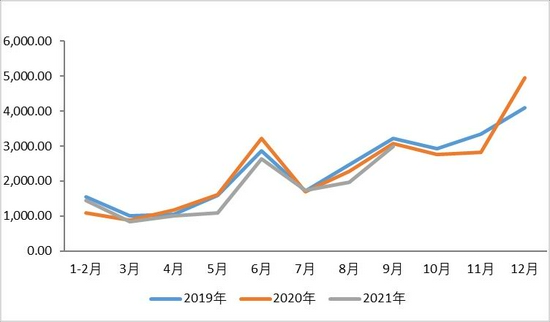

数据来源:银河期货、SMM 图10:秘鲁铜矿产量(千吨)

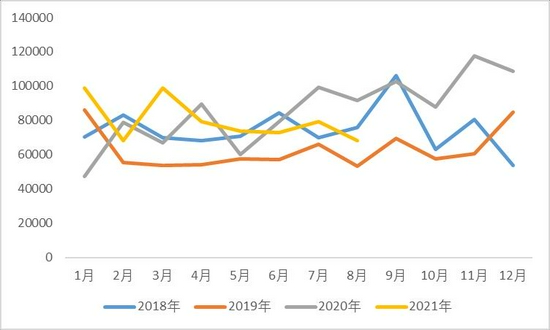

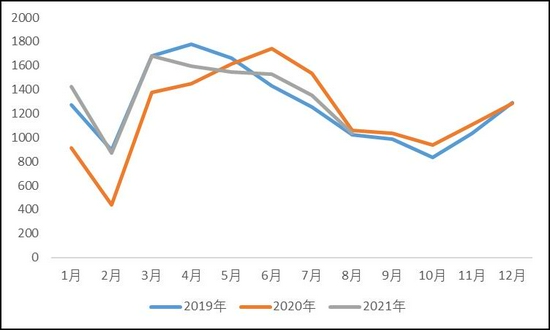

数据来源:银河期货、SMM 2、中国冶炼厂受到限电、环保、物流、检修等因素影响 9月SMM中国电解铜产量为80.29万吨,环比降低2.0%,同比增加0.4%。预计10月国内电解铜产量为80.3万吨,环比基本持平,同比减少2.3%。9月份以后产量开始出现缩减,主要原因是限电、冷料紧缺加上环保方面的影响。 进入九月份以后,国内限电规模扩大,从原先的广西、云南等地区扩展到了东部江苏、安徽、广东、天津、山东等地区,江苏、安徽等地的冶炼厂开始降低开工率。广西地区三家冶炼厂限电影响仍然在持续,影响产能约85万吨;云南地区两家冶炼厂也受到波及,涉及产能约62万吨/年,九月份共下滑产量约6000吨左右。江苏张家港联合铜业中秋以后受到限电的影响,开工不足30%,共影响产能30万吨,共影响产量约1万吨,安徽铜陵中秋以后也受到限电影响,影响产能110万吨,但是产量受到影响不大,共0.25万吨。山东冶炼厂也收到限电通知,但是企业反应整体来看对产量影响不大。 进入10月份以后,江苏地区限电影响在持续,张家港联合铜业开工率在50%左右,预计影响产量1-1.5万吨,安徽铜陵可能继续减产0.5万吨,广西等地区冶炼厂产量会有恢复,距离完全恢复还需要时间。后期随着河南地区开始限电,冬奥会东北地区开启能耗双控政策,以及进入冬季以后,用电量增加,河南地区冶炼厂、葫芦岛宏跃也可能有减产的风险。 图11:国内精铜产量(万吨)

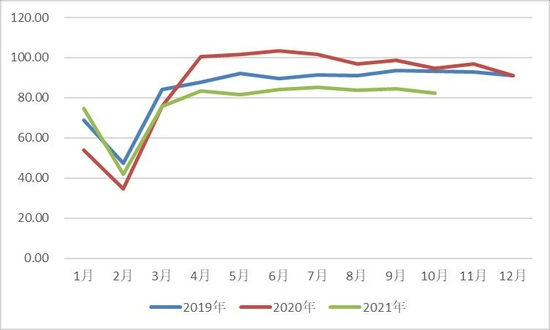

数据来源:银河期货、SMM 图12:现货TC(美元/吨)

数据来源:银河期货、SMM 图13:粗铜进口量(万吨)

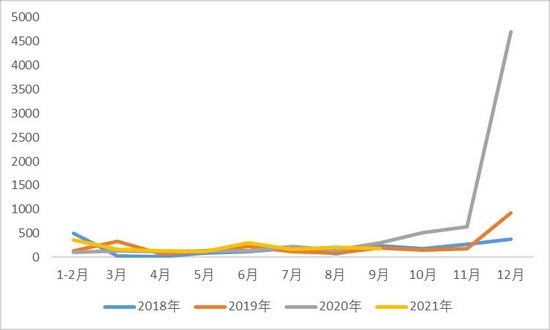

数据来源:银河期货、SMM 图14:粗铜加工费(元/吨)

数据来源:银河期货、SMM 现在冷料比较紧缺,一方面是因为南非发生暴乱,德班港口拥堵。赞比亚是中国第一大粗铜进口国,赞比亚是一个内陆国家,需要通过德班港口将铜出口到海外,因此我国粗铜进口量减少,粗铜加工费已经降到了900-1200元/吨,进口粗铜加工费下降到了140-160美元/吨。江铜旗下的和鼎铜业计划10月份减产5000吨,实际上张家港联合铜业的减产,也有冷料紧缺的影响。 除此之外,受到环保政策的影响,大冶9月份减产1.3万吨左右,10月份产量尚不能完全恢复。 表1:国内冶炼厂减产情况

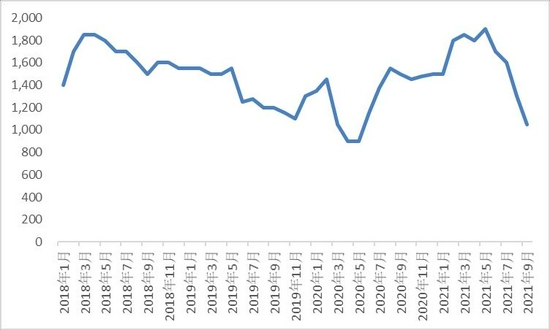

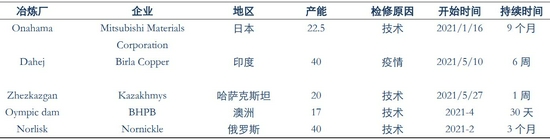

数据来源:银河期货 3、海外冶炼厂生产受到影响 前三季度海外冶炼厂干扰比较多,三菱材料的Onahama工厂由于外部系统的供氧出现问题,开工率下降至70%左右,一直持续到9月份。印度疫情肆虐期间,Dahej冶炼厂因为疫情影响检修六周时间。BHPB下面的Olypic dam冶炼厂4月份开始检修,持续时间为1个月。俄镍下面的Norlisk冶炼厂从2月份开始,因洪水暂停运营,5月份以后已经恢复。 表2:2021年海外冶炼厂减产情况汇总

数据来源:银河期货 二、未来供应恢复和增长预期占主导 根据Freeport三季度财报显示,Grasberg铜矿地下转向地上开采项目扩建顺利,预计今年增量在24万吨左右,BHPB三季度Spence铜矿扩张项目自去年12月份有产出后,今年产量也一直在释放,预计年底满产,预计今年增量在7.6万吨左右,紫金旗下卡莫阿铜矿在7月份已经开始出口铜精矿和粗铜,该矿山计划今年生产8-9.5万吨的铜精矿,佩吉铜金矿于6月份进入试生产阶段,10月份正式投产,预计2021年正式生产精矿含铜4-5万吨。5月秘鲁的mina justa也已经完成调试工作,并开始全面投产。该矿预计在2021年生产约10万吨铜。Panama铜矿今年增仓10万吨左右。预计四季度供应端增长预期占主导。 精炼端来看,国内南国、大冶等产量逐步恢复,方圆10月下旬点火以后,预计12月份有精铜出炉;海外冶炼厂检修期过去以后,预计也有产量释放。供应端最紧张的阶段已经过去。 第三部分 消费面分析 一、欧美主要消费行业增长不如预期 今年海外经济复苏,消费继续回升,主要发达国家来看,美国房地产仍维持高速增长,耐用品消费火热,欧洲房地产回到疫情前的水平,房地产和耐用品消费成为海外铜消费增长的主要来源。但国外国汽车的产量和销量都未回到疫情前,尤其是5、6月份开始汽车芯片短缺的事件开始升级,导致海外汽车大量减产,欧美汽车产量同比降幅达到两位数,这使海外铜消费回升幅度受到影响。 海外耐用品和房地产消费高速增长的原因在于货币政策和财政政策刺激,9月7日美国取消财政补贴,11月4日利率会议上可能会开始减码,流动性政策收紧以后,海外消费可能面临下滑的风险。 图15:美国耐用品新增订单(季调)(百万美元)

数据来源:银河期货、wind 图16:美国零售和食品服务额(百万美元)

数据来源:银河期货、wind 图17:美国成屋销售折年数(季调)(万套)

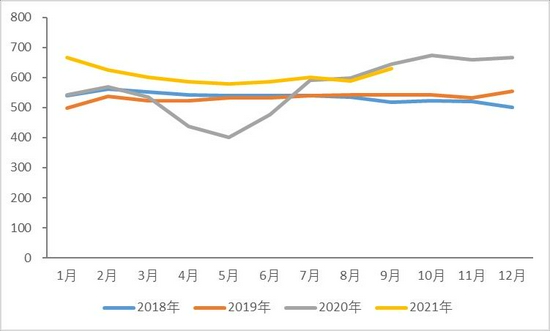

数据来源:银河期货、wind 图18:欧元区19国:营建产出:季调

数据来源:银河期货、wind 图19:美国汽车销售(季调)(千辆)

数据来源:银河期货、wind 图20:德国汽车产量(辆)

数据来源:银河期货、wind 二、高铜价抑制国内消费 进入10月份以后,消费开始显著下滑,这与高铜价有直接关系。 高铜价对消费的抑制作用非常明显,价格在70000元/吨以上下游接单意愿开始变差,尤其是76000元/吨左右的位置上,电缆及铜杆消费极为清淡。中秋节以后,限电的规模扩大,每个地区限电的政策都不一样,如溧阳地区,从一开始的开五停二,升级为开四停三;河南巩义地区开三停四,山东聊城地区能耗指标降为原先的一半,对下游的生产构成冲击。11月限电的力度还是很大,我们调研到的部分铜杆及铜管企业反映11月的产量会降为原先的一半。 另外恒大事件后地产订单走弱,限电对中下游造成明显的影响。,11月份以后,限电对下游的影响将会扩大,而且终端疲弱的态势将持续下去,11月份消费同比可能下滑5%以上。 1、电网投资不如预期 今年电网预算比去年增2.7%,但是大宗商品价格上涨已经严重超出电网预算,所以电网下单的意愿不足,前九个月电网投资下降0.3%,而且由于大宗商品价格上涨的原因,实际上的交货量下降。 图21:电线电缆开工率(%)

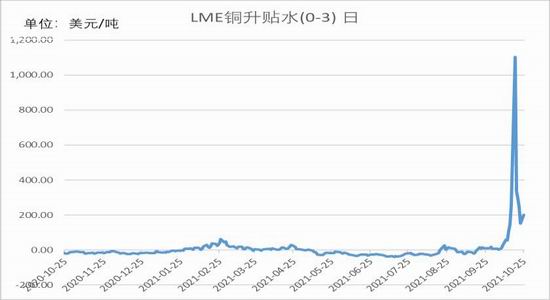

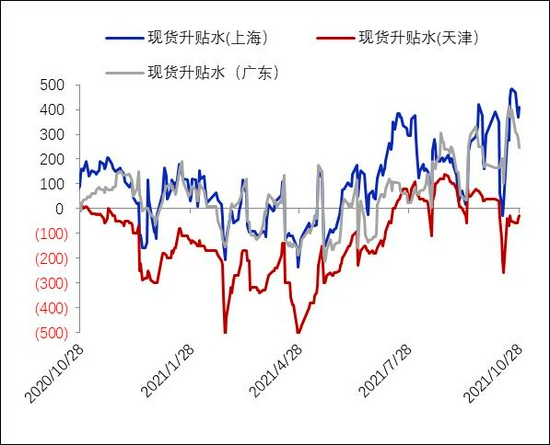

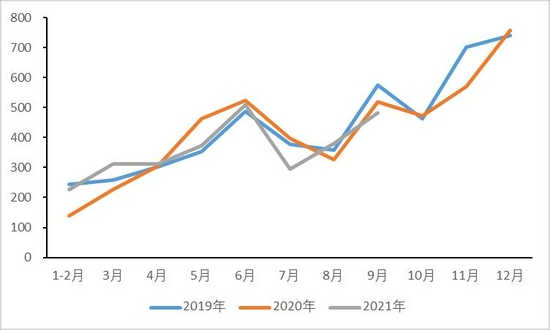

数据来源:银河期货、wind 图22:电网投资完成额(%)

数据来源:银河期货、wind 2、房地产竣工下降 恒大事件以后,电缆企业接单谨慎,地产类订单下滑。从宏观的角度来看,全国新房商品住宅销售面积已经创2016年以来历史新低,此外土地市场房企拿地积极性降低,市场预期下降、未来会传导到房地产竣工,对铜消费构成压力,恒大事件加速了地产类订单的下滑。 图23:商品房销售面积(万平方米)

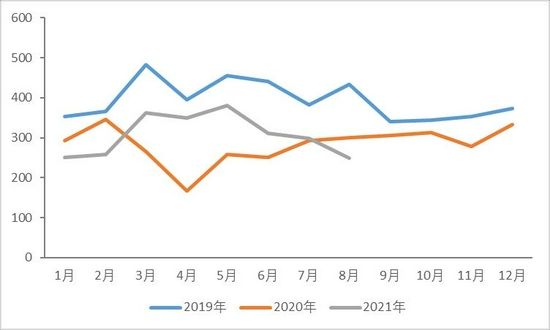

数据来源:银河期货、wind 图24:土地购置面积(万平方米)

数据来源:银河期货、wind 3、空调及汽车产量低于19年同期水平 空调产量出现下滑,一方面是季节性的原因,目前正处于空调的销售淡季,另外一方面家电消费与商品房销售相关,一般来说,商品房销售领先家电消费一年,商品房销售下滑,未来会拖累空调消费。汽车由于芯片短缺的影响减产,未来6-12个月,汽车芯片供应将保持比较紧张的状态。 图25:空调产量(万台)

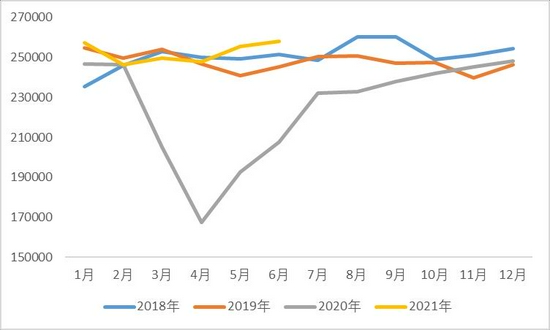

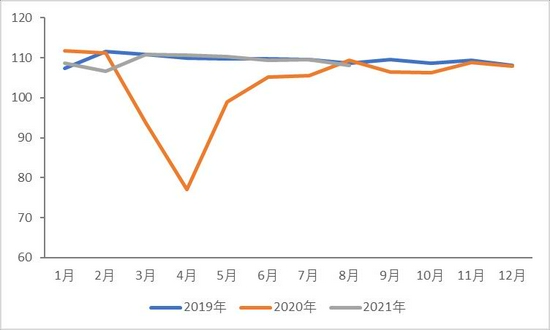

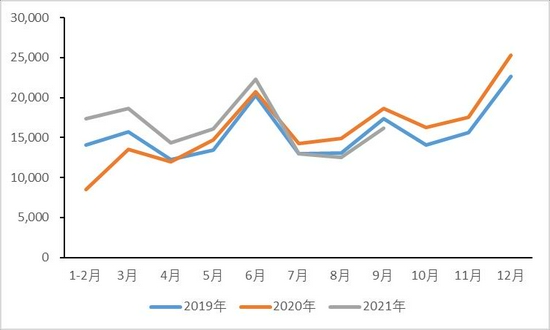

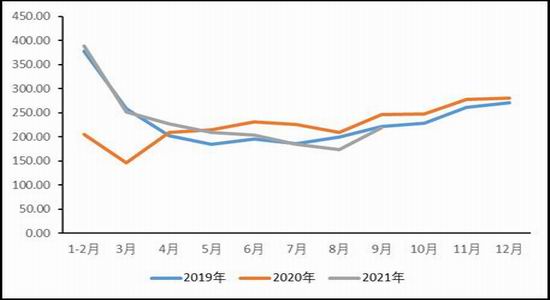

数据来源:银河期货、wind 图26:汽车产量(万台)

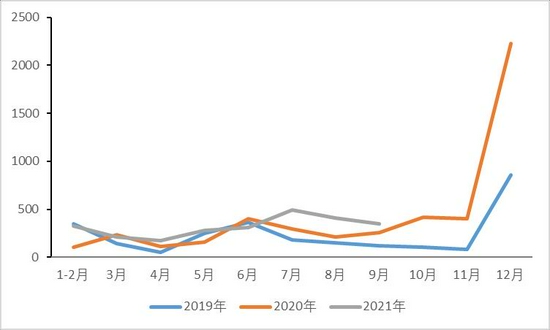

数据来源:银河期货、wind 4、新能源消费仍然良好 在碳达峰和碳中和的大方针下,新能源汽车和绿色能源作为新兴产业处于良好的增长势头。 今年新能源产量不断创新高,前9个月产量达到228万量,同比增长172.5%,全年产量将远高于计划的250万辆,估计可能会达到300万辆。 绿色能源上,今年光伏装机量继续创新高,不过风能订单可能会下滑,2019年5月国家发改委印发《关于完善风电上网电价政策的通知》,提出自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴;先前已核准但未在2021年底前完成并网的项目,国家不再补贴。补贴退坡的政策带动2020年的抢装潮,新增风电并网装机量达到历史级的71.67GW,预计2021年会出现阶段性的下滑,但是2022年以后,风电装机量长期来看还是看好。 图27:新增发电装机容量光伏(万千瓦)

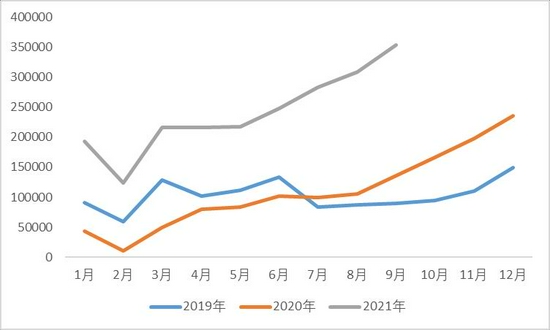

数据来源:银河期货、wind 图28:新增发电装机容量风能(万千瓦)

数据来源:银河期货、wind 图29:新能源汽车产量(辆)

数据来源:银河期货、wind 银河期货 王颖颖 |

|

|  |

|

微信:

微信: QQ:

QQ: