作者: 刘慧峰 主要观点 进入11月份之后,螺纹钢(3814, -17.00, -0.44%)期货延续了10月份以来的跌势,截止到11月16日,螺纹钢主力合约收4128元/吨,较月初下跌518元/吨,跌幅11.1%。我们认为导致目前导致螺纹钢价格下跌的基本逻辑依然存在,但是随着悲观情绪释放,后期市场可能会转入区间震荡走势。 需求走弱&成本下移是本轮螺纹钢下跌主因 10月份为传统的螺纹钢需求旺季,所以10.1长假过后,市场普遍预计需求可能会有所好转。但是从10月第三周起,螺纹钢表观消费量连续4周出现了同比30%以上的降幅,明显超出市场预期。且随后公布的9月、10月的地产、基建数据均明显走弱,地产投资首次出现连续两个月同比负增长,新开工和商品房销售面积降幅均超过20%,基建投资单月增速则连续6个月负增长。而10月下旬房地产税试点的消息,则进一步加重了市场对地产中期走弱的预期。 成本支撑的松动是螺纹钢下跌的另一个主要原因。铁矿(514, -9.00, -1.72%)石应该来说基本面变化不大,供强需弱下一直呈现累库格局,目前港口库存已经突破1.5亿吨,且这一趋势预计会延续至年底,价格也将呈现弱势震荡。焦炭(2710, -77.00, -2.76%)前期的上涨主要是因为焦煤(1836, -32.00, -1.71%)的成本支撑,而10月中旬之后,随着国家对煤炭价格调控力度的加大以及焦煤基本面的变化,其价格出现大幅下跌,焦炭价格也跟随下行,目前现货价格已经5轮下调,预计未来焦炭价格仍有3-5轮左右下调空间。 短期来讲,导致螺纹钢价格下跌的逻辑依然存在,随着北方天气的转冷以及疫情因素的影响,需求基本处于停滞状态;而在成本线的下移也会对螺纹钢价格形成利空。 限产政策依然压制供给释放 根据国家统计局数据,今年1-10月份国内粗钢产量8.77亿吨,同比下降0.7%或618万吨,平控任务提前完成;即使考虑河北、山东压减2564万吨的任务,后面两个月只要实现粗钢日产265万吨即可完成,这远高于10月份230.9万吨。但是这并不意味着未来限产政策可能会有明显放松:一是,11月份开始进入采暖季限产阶段,根据《重点区域2021-2022秋冬季大气污染综合治理方案》的内容看,今年不光限产区域有所增加,空气质量指标的要求相比去年也有明显提高。若在考虑冬奥会以及发改委近期再提遏制两高项目盲目上马,我们认为即使已经完成了粗钢压减任务,政策放松的概率也不大。二是,经过前期钢材价格的大幅下跌,钢厂利润有明显收窄,短流程螺纹钢利润一度接近盈亏平衡,加之市场一直存在限产加严和需求走弱的预期,这导致钢厂主动减产检修的力度也在增加,11月前两周高炉检修量均值明显高于9-10月。所以11-12月供应收缩力度不排除超预期可能。 图表 粗钢日均产量季节性走势

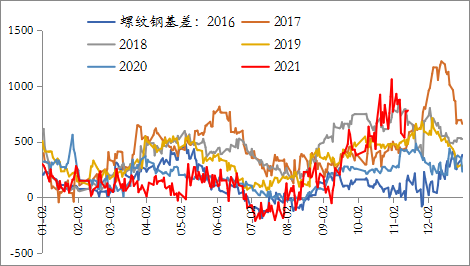

高基差抑制近月下跌空间 因为现货价格受供应压缩的影响相对坚挺,10月中旬以来的这轮螺纹钢价格下跌,导致其基差迅速拉大,11月初最高达到1157元/吨,仅次于2017年底的高位,之后有所回落,这表明从历史数据看,螺纹钢基差水平处在了相对高位。那么随着1月交割期的临近,螺纹钢基差大概率回归,考虑到目前需求依旧偏弱,市场普遍预计现货下跌向期货靠拢修复基差概率较大。 图表 螺纹钢基差季节性走势

但需要注意的是,螺纹钢库存绝对水平不高,且依然处于下降通道之后,11月第二周为788.23万吨,环比下降25.84万吨。且近期针对地产融资的政策边际上已经开始有所放松,11月前半个月30个大中城市商品房成交面积均值回升至44.87万平方米,较10月回升6.4万平米,且11月下旬之后,冬储需求也将逐步启动。我们认为,在目前基差水平偏高的情况下,一旦下游需求边际上有所好转,期现回归的方式可能更多的表现为双向回归,即现货持稳或走弱,而盘面表现偏强。 综上所述,目前导致本轮螺纹钢下跌的需求走弱和成本下移两大逻辑依然存在,但未来在供应超预期收缩、高基差和需求边际好转三大因素支撑下,价格可能更多表现为区间震荡。操作上,建议考虑1-5正套操作。 |

|

|  |

|

微信:

微信: QQ:

QQ: