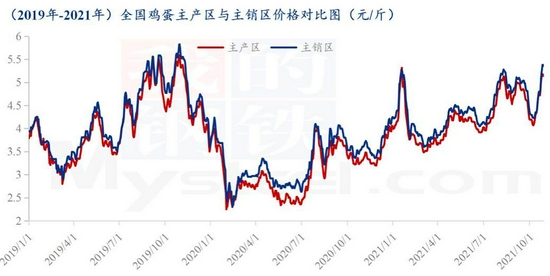

基本观点: 10月国内鸡蛋(4633, 32.00, 0.70%)市场价格触底上涨。国庆过后市场需求稳中有增,受“限电”影响,部分食品企业有提前生产的迹象,采购量明显增加,且临近“双十一”,电商方面备货需求进一步提高需求量,而天气转凉易于存储,终端采购量同样增加,叠加猪肉、蔬菜价格上涨,受此情绪带动,各环节要货积极性增加,10月末市场走货明显加快。产区库存压力较小,局部货源供应偏紧,养殖单位拉涨意愿强烈,多重利好因素叠加影响,拉动短期蛋价强势上涨。 从新增产能供应面来看,10月份新开产蛋鸡主要是6月份补栏的鸡苗,6月份鸡苗补栏量环比减少15.24%,因此,10月份新开产蛋鸡数量或较9月有所减少。另外,10月份市场主力产蛋期的中码蛋预期较为充足,小码和大码或相对偏少,整体供应面压力不大。随着节后蛋价大幅上涨,养殖户淘汰放缓,部分产区延淘现象依旧普遍,淘汰鸡出栏量有所下降,从鸡苗补栏数据推算,新开产蛋鸡数量同样不多,养殖户补栏情况有好转迹象,鸡苗及青年鸡销量较之前有所增加。综合来看,存栏量延续低位态势,部分产区货源偏紧。不过当前蛋价已涨至高位,终端群众消费接受程度有限,面对高蛋价贸易商避险心态明显,拿货谨慎多持观望态度。 主力01合约经过长期的区间盘整,10月随现货好转增仓上涨,10月25日最高达4796点,创近5个月新高。但盘面涨至较高位置,高养殖利润不可持续,01合约上方还是有压力较大,在现货上涨兑现后,10月底冲高回落,但下方空间不宜过度悲观。距离01合约到期仍有较长时间,预期偏弱,关注01合约上方4600一线压制,延压力位偏空操作为主。远月合约仍有较多不确定性。05前期在存栏恢复的预期下价格受到较大压制,目前的补栏低迷导致预期有所变化,05仍有补涨可能,但若后期补栏增加,预期将会再次发生变化。 操作建议: 消费回暖,同时库存偏低,蛋价或延续区间震荡态势。关注01合约上方4750一线压制,高位空单持有或反弹偏空操作,支撑位4300。 重要监测点及风险因素: (1)蛋鸡存栏、补栏量;(2)蛋鸡养殖利润;(3)蛋鸡淘汰情况;(4)贸易商收货、走货、库存情况;(5)全球宏观金融风险;(6)禽流感疫情,系统性风险。 一、期现货市场行情回顾 据我的农产品数据显示,10月主产区均价4.51元/斤,较9月下跌0.29元/斤,跌幅6.04%;主销区均价4.61元/斤,较9月下跌0.35元/斤,跌幅7.06%。月内主产区鸡蛋价格先跌后涨,供应方面10月在产蛋鸡存栏量微幅增加,但气温骤降,产蛋率降低,供应面略有偏紧;上旬国庆期间整体需求偏弱,随着节后价格超跌,各环节抄底囤货,需求增加,同时中下旬蔬菜、猪肉价格不断攀升,鸡蛋替代作用增强,下旬局部地区新冠疫情反弹,短暂性集中备货需求增加,多重利好助推鸡蛋价格涨至阶段性高位,临近10月末因高价终端市场走货不佳,蛋价稍显弱势。 国内主产区鸡蛋价格走势

数据来源:我的农产品网 国内鸡蛋价格分年度走势

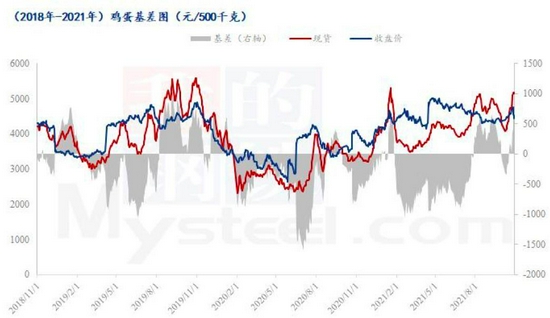

数据来源:我的农产品网 期货方面,10月初现货蛋价跌幅明显,国庆过后首日开盘期货货低开后盘面跌至前期低位,午盘后部分空单减仓立场,盘面拉涨至4400点以上。随后现货行情好转,蛋价触底反弹,期货再涨动力不足,顶部4500一线压力位明显。中旬随着蛋价继续上涨,期货受现货带动,10月18日开盘高开后继续冲高,期价突破4600一线。10月25日产区多地蛋价突破“5元”关口,期货受现货拉动,大幅高开,最高达4796点,创近5个月新高。但盘面涨至较高位置,高养殖利润不可持续,01合约上方还是有压力较大,在现货上涨兑现后,多头减仓加重盘面弱势,期价冲高回落,最低刺穿4500一线。但下方空间不宜过度悲观。距离01合约到期仍有较长时间,预期偏弱,关注01合约上方4600一线压制,延压力位偏空操作为主。远月合约仍有较多不确定性。05前期在存栏恢复的预期下价格受到较大压制,目前的补栏低迷导致预期有所变化,05仍有补涨可能,但若后期补栏增加,预期将会再次发生变化。 鸡蛋期货价格走势

数据来源:文华财经 华联研究所

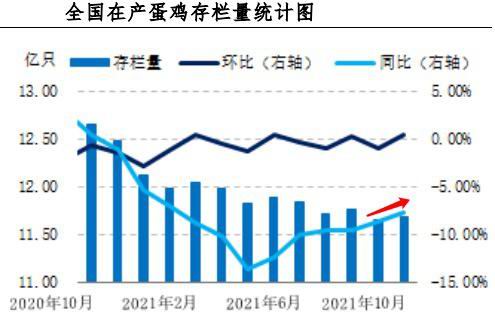

数据来源:文华财经 华联研究所 二、主要影响因素分析 (1)在产蛋鸡存栏环比上涨,后备鸡及待淘老鸡占比增加、主产蛋鸡占比减少 10月全国多数地区高峰期产蛋率维持平稳,部分地区受降温影响,蛋鸡产生应激反应,产蛋率略有下降。根据卓创资讯数据统计,截至10月29日,全国主产区高峰期产蛋率为91.63%,环比下降0.04个百分点,同比下降0.87个百分点。据卓创资讯电话调研了解,10月主产区代表市场平均空栏率11.74%,环比下降0.21个百分点。10月蛋价强势上涨,蛋鸡养殖盈利增加,局部地区养殖单位适量补栏鸡苗与青年鸡,且淘鸡积极性普遍不高,因此10月份全国主产区蛋鸡空栏率环比下降。 据卓创资讯统计,2021年10月全国在产蛋鸡存栏量为11.69亿只,环比增幅0.39%,同比跌幅7.62%。10月新开产的蛋鸡主要是今年5、6月份补栏的鸡苗。5月份养殖盈利状况尚可,但受饲料价格偏高影响,养殖单位补栏积极性一般,鸡苗销量环比减少0.16%;6月份蛋价走低,且温度升高后养殖单位补栏意愿下降,鸡苗销量环比下降15.24%,因此10月新开产蛋鸡数量减少。从淘鸡情况看,10月适龄老鸡数量有限,且蛋价强势上涨,养殖单位淘鸡积极性不高,淘汰鸡出栏量明显减少。综合看来,10月淘汰鸡出栏量略少于新开产蛋鸡数量,因此10月在产蛋鸡存栏量小幅增加。 10月份蛋价上涨至高位,养殖单位利润增加,补栏积极性略有好转,120日龄以下后备鸡占比15.49%,环比增加0.25个百分点。国庆前老鸡集中出栏后存量有限,10月出栏减少,450日龄以上老鸡占比9.60%,环比增加0.31个百分点。10月市场货源供应稍显紧张,120-450日龄产蛋鸡占比74.91%,环比减少0.56个百分点。目前蛋鸡养殖盈利尚可,养殖单位压栏惜售情绪增加,预计待淘老鸡占比或继续增加;鸡苗及青年鸡补栏仍处于正常偏低水平,预计后备鸡占比低位整理。 全国在产蛋鸡存栏

数据来源:卓创资讯 主产区蛋鸡存栏结构

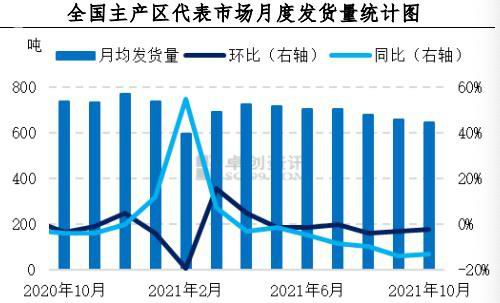

数据来源:卓创资讯 截至10月末,全国主产区代表市场大码鸡蛋平均占比46%,环比9月持平;中码鸡蛋平均占比43%,环比9月增加1个百分点;小码鸡蛋平均占比11%,环比9月减少1个百分点。10月新开产蛋鸡不多,小码鸡蛋货源略有减少。淘汰鸡方面,适龄待淘老鸡不多,加之鸡蛋价格上涨,部分养殖单位惜售老鸡,老鸡出栏量不大。综合来看,短期大、中码鸡蛋占比仍然占据主力,新开产蛋鸡数量依然偏紧。10月主产区代表市场日均发货量总计645.62吨,环比跌幅2.14%,同比跌幅12.82%。10月份鸡蛋市场整体流通尚可,但国庆假期及假期前,行情偏弱余货积压较多,淘汰鸡出栏量稍大,因此月内蛋价虽上涨,但产地货源供应有限,发货量处于相对低位。后期看,终端需求仍显一般,新开产蛋鸡有限,预计11月产区发货量或处低位,波动有限。 大中小码蛋占比图

数据来源:卓创资讯 全国主产区代表市场月度发货量统计图

数据来源:卓创资讯 (2)淘汰鸡价格上涨,淘汰鸡出栏量减少 截至10月29日,淘汰鸡月均价5.13元/斤,较9月均价维持稳定,较去年10月均价上涨0.56元/斤。10月产区适龄老鸡多为2020年第二、三季度补栏的蛋鸡,此阶段蛋鸡补栏量继续减少,因此10月适龄老鸡有限,而9月份养殖单位有一波集中淘汰老鸡的行情,因此进入10月份后淘汰鸡供应量普遍不多。10月中旬后鸡蛋价格不断上涨,养殖盈利状况好转,淘汰意向偏低,供应面有力支撑市场价格。需求方面,10月前期需求量整体平淡,国庆节对终端淘汰鸡需求的刺激作用不大,中下旬由于蔬菜等价格不断上涨,淘汰蛋鸡产品价格微涨,屠宰企业开工积极性好于月初。整体而言,10月份淘汰鸡供应量不多,需求量在后期略有增加,供需均利好市场价格。 2021年10月卓创资讯对全国13个重点产区22个代表市场的淘汰鸡出栏量进行监测统计,月内总出栏量234.08万只,环比跌幅10.11%,同比跌幅13.74%。9月份养殖单位积极淘汰老鸡,进入10月后可出栏老鸡数量减少,且中后期蛋价上涨,养殖盈利增加,养殖单位淘汰老鸡意向不高,造成了10月淘汰鸡出栏量继续减少的局面。卓创资讯对全国的14个重点产区20个代表市场的淘汰鸡日龄进行监测统计,10月底淘汰鸡平均淘汰日龄493天,较9月底延后4日。近期养殖盈利状况尚可,养殖单位淘鸡紧迫性不高,有低价惜售心理,淘汰日龄延后。 10月份养殖盈利尚可,养殖单位淘汰老鸡积极性不高,进入11月后适龄老鸡增加,有待淘老鸡的养殖单位密切关注盈利状况,淘鸡意向提高有限,因此11月淘汰鸡出栏量或小幅增多,但仍处于偏少的水平。需求方面,菜、肉价格均高,消费者对高价淘汰鸡的抵触心理不强,屠宰企业开工率难降,农贸市场销售量波动不大。卓创资讯预计11月份全国淘汰鸡价格或小幅下跌后暂稳。12月适龄老鸡供应量或恢复性增加,淘汰鸡价格或维持低位调整,12月底及1月份受需求拉动,有小幅反弹可能。 淘汰鸡行情分析

数据来源:卓创资讯

数据来源:卓创资讯 (3)鸡苗销量恢复性增加 10月份卓创资讯监测的18家代表企业商品代鸡苗总销量为4347万羽,环比涨幅4.70%,同比涨幅58.48%。因第三季度蛋鸡养殖持续盈利,加之多数养殖单位有空栏,鸡苗需求略有好转,多数企业鸡苗销量增加。因今年蛋鸡养殖盈利明显优于去年,鸡苗销量同比涨幅明显。受10月蛋价走高影响,部分地区鸡苗、青年鸡需求进一步好转,预计11月鸡苗销量或继续增加。尽管10月份蛋价涨幅超业者预期,但鉴于饲料成本持续高位运行,加之煤炭价格涨幅明显,养殖单位育雏成本较高,养殖单位对后市信心依旧不足,仅下旬个别养殖单位补栏积极性略有提高,但鸡苗需求低于往年正常水平。目前多数企业鸡苗订单排至11月份,少数排至12月,种蛋利用率多在50%-80%,少数企业略高。10月商品代蛋鸡苗均价为3.23元/羽,环比跌幅3.58%,同比涨幅44.84%。 鸡苗销量对比图

数据来源:卓创资讯 国内鸡苗价格走势图

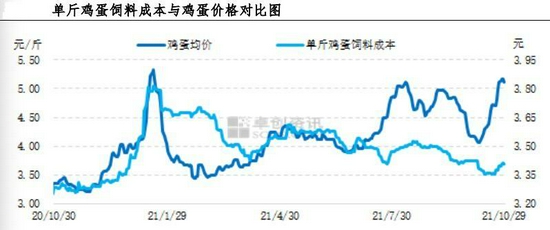

数据来源:卓创资讯 (4)饲料成本下降,蛋鸡养殖利润丰厚 10月全国玉米(2683, 4.00, 0.15%)价格触底反弹,玉米进入上市季,因今年收获期持续阴雨天气,导致华北和东北玉米上市时间延迟15-20天。中上旬新玉米到货量少,华北地区企业积极提价收购,涨势缓慢。下旬受物流紧张以及运输成本上涨支撑,加之农户惜售,东北粮和华北粮价格整体上涨,涨势较快。据卓创数据统计,10全国玉米月度均价为2532.49元/吨,环比跌幅2.12%,同比涨幅3.12%。10月豆粕(3220, 38.00, 1.19%)价格明显下行,美农报告中美豆单产及库存数据均调增,美豆价格大幅回落,拖曳国内豆粕价格跟随下行。国内现货市场来看,南方市场开机率逐渐恢复,北方市场供应尚不稳定,现货价格也呈现北强南弱格局。10月43%蛋白豆粕均价3699元/吨,环比涨幅2.43%,同比涨幅13.94%。10月玉米、豆粕价格环比均走低,单斤鸡蛋的饲料成本下跌至3.39元,环比跌幅1.74%,同比涨幅5.29%。 蛋鸡养殖利润

数据来源:卓创资讯 三、鸡蛋价格季节性周期分析 作为农副产品,鸡蛋价格在年内呈现明显的季节性特征,这主要是由鸡蛋的供需关系引起的,尤其是短期变化主要体现在需求端。具体来讲,鸡蛋价格从1月、2月开始不断下滑,直至4月前后大概率会达到年度最低水平,之后持续走高,5月末达到上半年最高水平,6月份出现持续走低现象,7月下旬出现上涨态势,直至9月中下旬,鸡蛋现货价格将达到年内最高位,9月过后价格开始出现不同程序的下滑,随后10月份至12月份逐步走稳。 从另一个角度来说,其季节性周期特点主要体现在元旦、春节前夕,以及中秋、国庆双节备货,由历史鸡蛋大宗价格数据走势分析来看,鸡蛋现货价格全年高点多数分布在中秋节前和元月份。而重要的节日过后,鸡蛋价格往往大幅回落至走平。 每年现货价格低点大概率都出现在3-4月份,春节后市场继续消耗前期集中采购的库存,采购需求低迷。而温度和湿度对产蛋率、蛋重、蛋壳品质和饲料的转化率都有较大影响,产蛋鸡舍最理想是在15-25度,最适宜的湿度是60%-65%。春季气候逐渐变暖,是产蛋的最佳季节,产蛋率为年内高点。根据鸡蛋价格的季节性规律,每年下半年现货价格通常先扬后抑,且涨幅将大于跌幅,整体重心将上移。 从季节性规律来看,除特殊年份外,10月底-11月之前盘面以上涨为主思路,现货处于淡季补货行情中,期货以偏强运行为主,现货涨价兑现后,期货将逐步回归现货,除年底行情超预期上涨外,一般11月后盘面弱势震荡为主。目前来看,盘面涨至较高位置,高养殖利润不可持续,01合约上方还是有压力较大,在现货上涨兑现后,月底冲高回落,但下方空间不宜过度悲观。距离01合约到期仍有较长时间,2022年春节在2月1日,年后蛋价大概率为年内最低价,1月不利交货,关注01合约上方4600一线压制,延压力位偏空操作为主。 远月合约仍有较多不确定性。05前期在存栏恢复的预期下价格受到较大压制,目前的补栏低迷导致预期有所变化,05仍有补涨可能,但若后期补栏增加,预期将会再次发生变化。 鸡蛋价格季节性周期特征

数据来源:wind 华联研究所

数据来源:wind 华联研究所 华联期货 蒋琴 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);