中期来看,随着尿素冬季淡储需求来临,尿素供需面大概率改善,若下游需求复苏、上游高库存有效转移至下游,则尿素期价或再度偏暖运行。

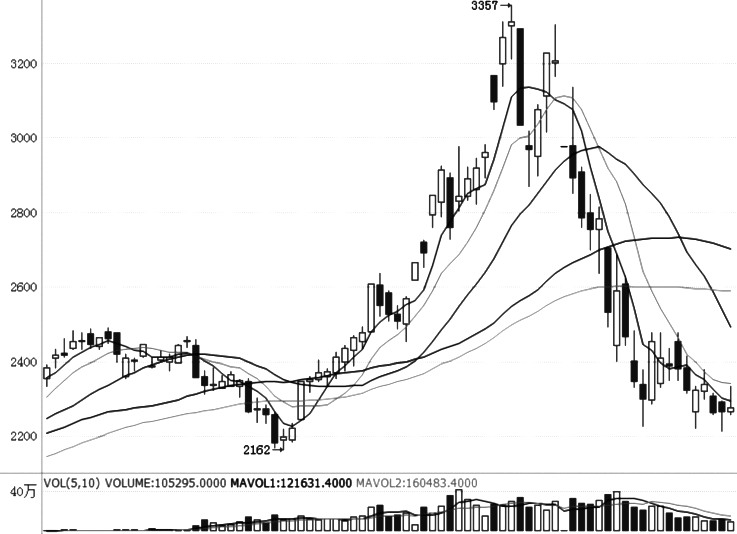

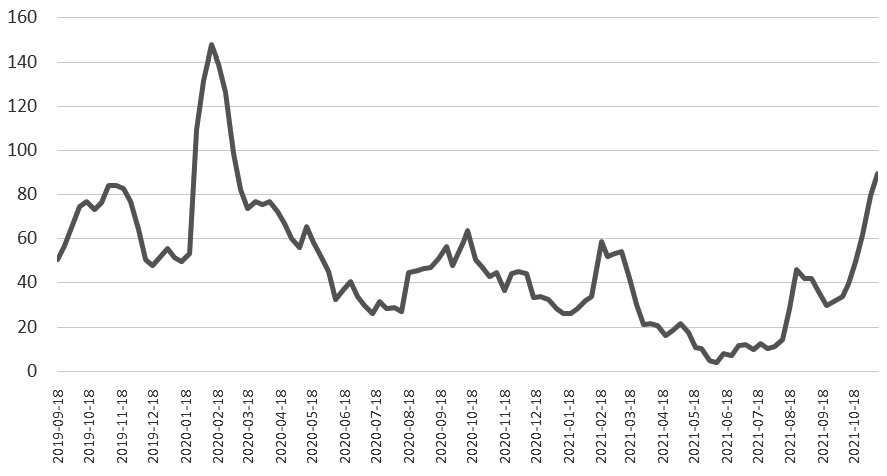

10月中下旬开始,煤炭价格大幅下跌,尿素作为煤炭的直接下游,其主力合约期货价格随之瀑布式下行。短期来看,虽然尿素供应端存在一定利好,但由于尿素下游处于季节性需求淡季,加之出口受限,期价难以大幅反弹。中期来看,如果原料煤炭价格不再大幅下探,且尿素现货价格跌至合理水平,刺激下游冬储需求,则尿素价格有望偏暖运行。 成本支撑逻辑消失 前期,在原料煤炭价格大涨的利好刺激下,尿素期价大幅上行,一度创下上市以来的最高价3357元/吨,同时,尿素现货价格也创出历史新高。 近期,随着煤价进入下行通道,多个煤化工品种随之大跌,尿素期价也经历了上市以来的最大跌幅,在不到一个月时间内,从3357元/吨的历史最高点大幅下挫至2213元/吨,跌幅高达34%。 季节性检修季到来 当前,国内尿素总产能约为7300万吨/年。其中,天然气制尿素产能约1900万吨,占比约26%。由于国内天然气制尿素企业检修季节性非常明显,基本在当年11月至来年2月左右,所以年底气头装置的开停是影响尿素供应的重要因素之一。据了解,由于限气影响,部分西北尿素厂家已经出现小范围停车,包括青海云天化、甘肃刘化(集团)有限责任公司、中国石油天然气股份有限公司宁夏石化分公司、鄂尔多斯化学工业有限公司、鄂尔多斯联合化工有限公司等五家气头企业。 此外,西南地区气头装置仍有检修预期,除去已经停车的四川美丰化工,还有四川天华、四川泸天化和重庆建峰化工等装置计划检修。从今年气头检修计划来看,较去年有些许提前,尿素整体开工率和日产量出现明显的下滑迹象,与往年相比几乎处于最低水平。截至11月11日,全国尿素周度开工率为56.62%,环比增加2.11个百分点;日产13.04万吨,环比增加0.47万吨。 企业库存维持高位 尿素下游需求季节性偏弱,且出口受到政策影响难以放量,只有部分国内企业对接韩国车用尿素的出口,对需求的提振力度极其有限。在目前尿素现货价格较为坚挺的情况下,下游贸易商拿货谨慎,但临近年底,冬季淡储的窗口即将打开,贸易商刚性储备需求仍在,尿素采购需求或有一定程度的好转。 截至11月10日,尿素企业库存为89.64万吨,环比增加12.68%,或10.09万吨。其中,内蒙古、新疆地区库存增幅较大,山西、山东和河南地区库存小幅下降。尿素总库存水平达到2020年3月的历史高位,负反馈较为明显。在年底需求总体偏淡的情况下,未来需要等待贸易商改变冬储态度,而只有尿素需求增加后,尿素高库存才可能拐头。

图为尿素企业库存(单位:万吨) 短期来看,截至明年2月尿素供应大概率处于较低水平,不过下游需求处于淡季和出口受限导致了尿素期货盘面以需求端定价为主,供应端减少的利好并不能有效传导至尿素期价,短期尿素期价反弹空间有限。(作者单位:中信建投期货) |

|

|  |

|