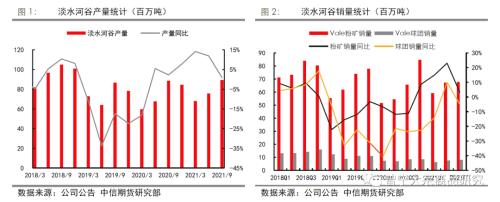

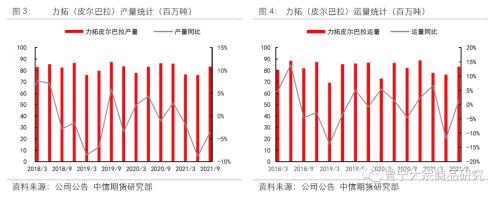

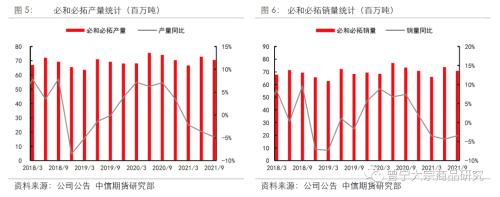

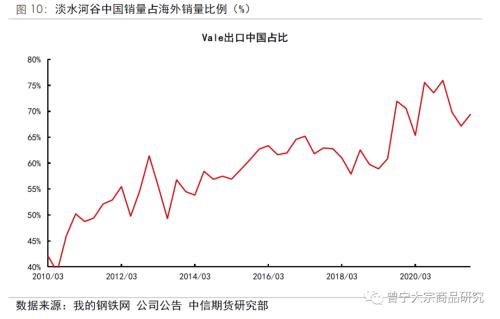

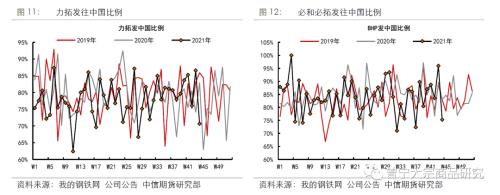

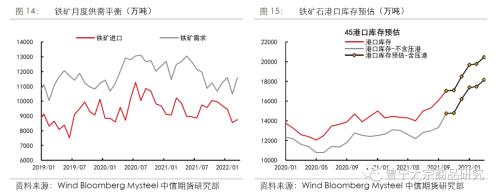

摘要 总结:四季度主流矿山供应预计较为平稳。当前钢厂限产仍较为严格,且明年一季度“2+26”城市错峰限产政策落地,铁矿需求受到明显压制,港口库存仍持续累库,表内库存已接近1.5亿吨,且预计后续仍将持续累库,铁矿供需已脱离紧缺格局。 淡水河谷逐渐恢复,澳大利亚较为疲软。淡水河谷生产运营已得到修复,四季度铁矿供应仍有增量;力拓由于下调年度目标,四季度发运同比下滑,必和必拓和FMG虽然上调新财年目标,但在去年高基数效应下预计同比增量不大。四大矿山四季度发运同比预计增加约500万吨,发往中国同比下降约110万吨。 港口库存持续累库,总量矛盾驱动转弱。当前钢厂限产仍较为严格,且明年一季度“2+26”城市错峰限产政策落地,铁矿需求受到明显压制,港口库存仍持续累库,表内库存已接近1.5亿吨,且预计后续仍将持续累库,铁矿供需已脱离紧缺格局。 长远来看,随着“碳达峰,碳中和”政策实施,淡水河谷等矿山供应的增加,以及终端需求的回落,铁矿价格上方的压力也将越来越大。 风险因素:中品澳矿持续累库(下行风险),成材需求超预期(上行风险)。 正文 一、四大矿山财报产销解析 1、巴西淡水河谷:矿区运营逐渐恢复,粉矿产销同比增加 得益于北部地区良好的天气,新矿区投产以及南部矿区的复产,淡水河谷2021年三季度淡水河谷生产8940万吨,同比增加0.84%,销量7588万吨,同比增加2.2%。 为了提高利润率,由于高硅矿溢价的下滑,淡水河谷决定四季度缩减高硅巴西矿约400万吨,或将使得淡水河谷全年产量低于3.25亿吨、此外,若高硅矿溢价持续走弱,淡水河谷还将于2022年缩减高硅矿1200-1500万吨的产量,同时缩减第三方采购规模。  北部系统包含Serra Norte,Serra Leste和S11D mines三个矿区。由于受到Serra Leste许可证延迟以及破碎机安装的影响,北部矿区产量同比有所缩减。此外,淡水河谷预计将在四季度及2022年安装三个破碎机以提升S11D矿区产能。 东南部系统包含Itabira,Minas Centrais和Mariana等矿区,由于Itabira 和Mariana综合矿区生产效率的提高以及Brucutu矿区原料利用率的提升,叠加无人驾驶的推广,东南部矿区产量同比增加较为明显。 南部系统主要包含Paraopeba和Vargem Grande。Vargem Grande和Fabrica运营的改善同样也提振了南部矿区的产量。此外,淡水河谷正在恢复靠近Vargem Grande大坝的长距离传送带,将恢复该矿区约600万吨的产量。 2、澳大利亚:力拓运营不及预期,FMG运营表现强劲 受到降雨、疫情、劳动力紧张、矿区维护以及遗迹问题等因素的影响,力拓三季度运营不及预期,产量同比下滑3.6%,运量仅同比增加约1.5%。力拓宣称2021年预计皮尔巴拉地区只能完成年度目标3.2-3.25亿吨,低于年初预期约1250万吨,而IOC产量预期下调约125万吨。新矿区Gudai-Darri竣工时间晚于预期,第一批铁矿石发运时间推迟到明年一季度,同时导致了SP10矿产量增加,且将维持到四季度。 力拓SP10粉块运量继续大增,同比分别增加173%和487%,占总发运比例明显提升,而PB粉和罗布河粉发运则有明显缩减。  同样受到天气干扰、劳动力短期以及部分矿区维修的影响,必和必拓三季度产量下滑4.8%,销量同比下滑3.4%。但必和必拓产量受影响幅度明显小于力拓,且其维持2022财年目标2.78-2.88亿吨不变。 此外,新矿区South Flank项目已于5月投产,产量正快速提升,预计将花3年时间达到8000万吨的年产量,届时也将会使得必和必拓矿区总品位由61%提升至62%,块矿比例也将由25%提升至30%-33%。  FMG尽管同样也受到了降雨和新冠疫情的影响,但矿山运营依旧极其强劲,三季度共加工铁矿4840万吨,同比增加5.2%,创历史同期新高,发运量4560万吨,同比增加2.9%,且维持财年目标1.8-1.85亿吨不变。 从分品种产量来看,超特粉和混合粉产运量同比明显增加,而西皮尔巴拉粉则明显下滑。  澳洲三大矿山目前均有新项目在持续推进,除FMG铁桥项目外均为替代项目。但四大矿山现有产能中仍有提升产量的空间,无论是必和必拓还是FMG均有采取行动提升其港口吞吐量为将来做准备。  二、四大矿山发往中国比例 淡水河谷三季度中国销量占其海外销量比例约69.4%,同比下滑约4.1%。当前海外铁水产量已恢复至疫情前水平,且后续仍有望维持,从而分流部分铁矿供应。  澳洲方面,力拓三季度发往中国比例为79.1%,同比增加1.1%,而必和必拓三季度发往中国比例为83.7%,同比下滑2.8%。由于海外铁水产量已明显恢复,澳洲发中国比例整体下滑。  三、四季度四大矿山发运预估 根据财报,我们对四大矿山2021年四季度铁矿供应做出了预估。 淡水河谷今年生产运营已得到修复,尽管近期下调高硅矿产量预期约400万吨,但四季度仍可供应铁矿约9100万吨,同比增加660万吨。同时由于发往中国比例预计同比下滑,其发至中国预计同比仅265万吨。 澳洲三大矿山四季度发运预计互有增减,其中力拓由于下调年度目标,四季度发运同比下滑,必和必拓和FMG虽然上调新财年目标,但在去年高基数效应下预计同比增量不大。澳洲三大矿山预计四季度发运同比下滑约170万吨,发运中国同比下滑约375万吨。 综上,四大矿山四季度发运同比预计增加约500万吨,发往中国同比下降约110万吨。  四、供需推演:港口库存持续累库,总量矛盾驱动转弱 当前钢厂限产仍较为严格,叠加明年一季度“2+26”城市30%的错峰限产政策落地,铁矿需求受到明显压制,港口库存仍持续累库,表内库存已接近1.5亿吨,且预计后续仍将持续累库,铁矿供需已脱离紧缺格局。  五、总结:供需趋于宽松,价格长期承压 淡水河谷今年生产运营已得到修复,尽管近期下调高硅矿产量预期约400万吨,但四季度仍可供应铁矿约9100万吨,同比增加660万吨。澳洲三大矿山四季度发运互有增减,其中力拓由于下调年度目标,四季度发运同比难有明显增量,必和必拓和FMG虽然上调新财年目标,但在去年高基数效应下预计同比增量不大。四大矿山四季度发运同比预计增加约500万吨,发往中国同比下降约110万吨。 当前钢厂限产仍较为严格,且明年一季度“2+26”城市30%的错峰限产政策落地,铁矿需求受到明显压制,港口库存仍持续累库,表内库存已接近1.5亿吨,且预计后续仍将持续累库,铁矿供需已脱离紧缺格局。 长远来看,随着“碳达峰,碳中和”政策实施,淡水河谷等矿山供应的增加,以及终端需求的回落,铁矿价格上方的压力也将越来越大。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);