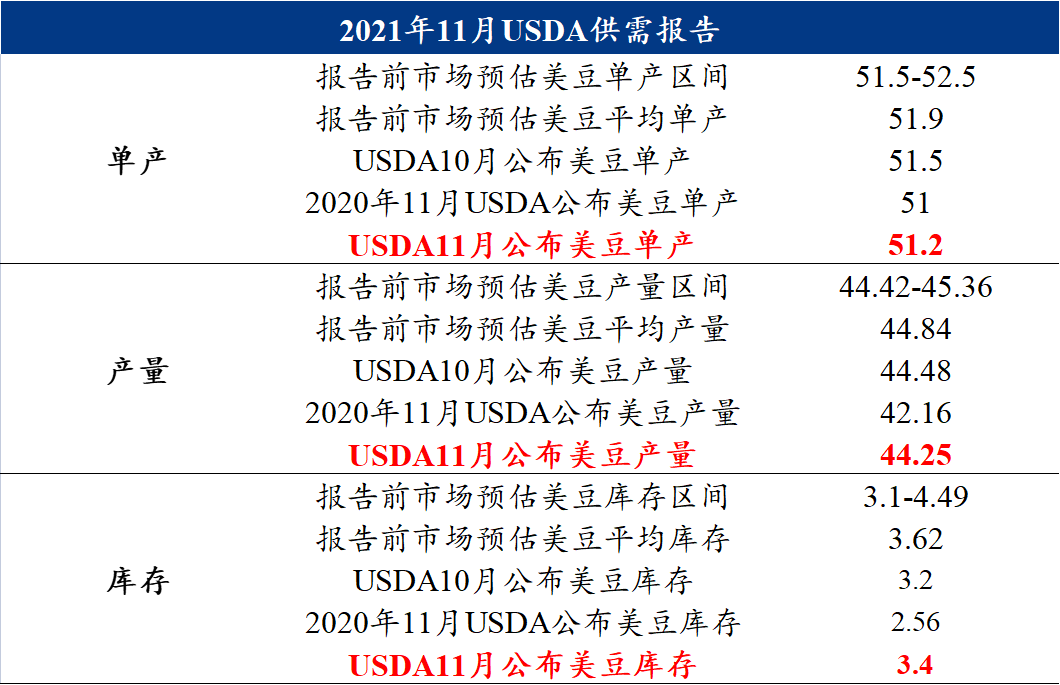

原标题:Mysteel解读:一份不及预期的利空报告能让豆粕(3157, 15.00, 0.48%)走多远? 来源:我的农产品网 美国农业部(USDA)周二晚公布的11月供需报告数据显示:美国2021/22年度大豆(6404, 67.00, 1.06%)单产预估出现下调,大豆库存落在3.4亿蒲式耳,明显低于此前市场预期。因此,CBOT大豆受在报告公布前利空氛围下出现连续大跌,最终报告数据却不及此前预期,造成阶段性利空出尽,利空不及预期成利好的局面。报告数据公布后,美豆期价出现冲高,同时也带领国内连粕、现货价格双双上涨!那么对于后期的国内豆粕市场价格,这份报告影响还能助推豆粕走多远呢?笔者认为:不及预期的利空报告仅仅打乱了价格运行的节奏,价格的上涨更多是对前期超跌的一种修正;但并没有让豆粕价格彻底就此转向。 首先简单回顾下报告公布前后市场对本月USDA美豆重要数据指标的预估,以及USDA公布的数据与市场预期的偏差。从下图可清楚的看到:USDA公布的无论是美豆单产、产量,还是最后的库存数据;均低于市场的平均预期数值。考虑到报告前市场对CTOB大豆期价的利空数据交易程度,在报告公布后美豆期价出现快速反弹,其实完全是可以理解的。

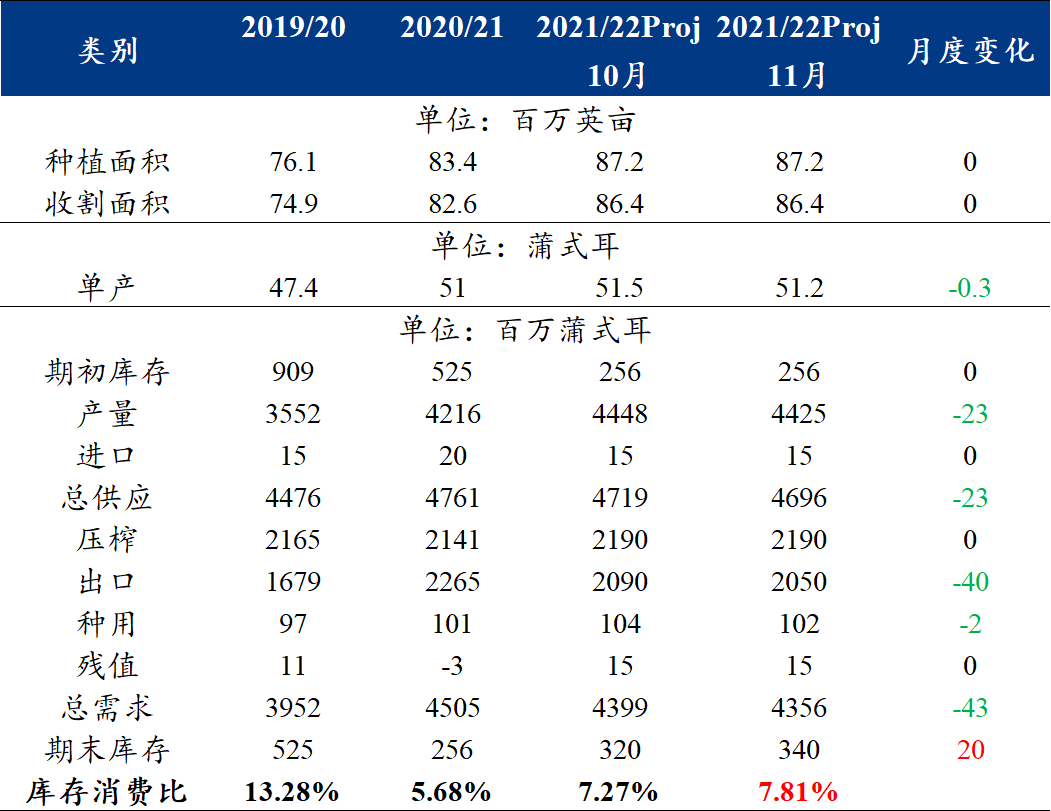

再但看USDA给出的美豆平衡表,受美豆单产下调至51.2蒲/英亩,美豆产量预估环比上月减少了0.23亿蒲;但因美豆出口下调了0.4亿蒲,最终美豆库存仍然回升0.2亿蒲至3.4亿蒲。单产的下调是远远超出市场预期的,因报告公布前市场按照51.9蒲/英亩程度在交易;但美豆出口下调符合市场预期,因前期 美豆出口落后,叠加将受到后续南美大豆出口抢占市场的不利环境。

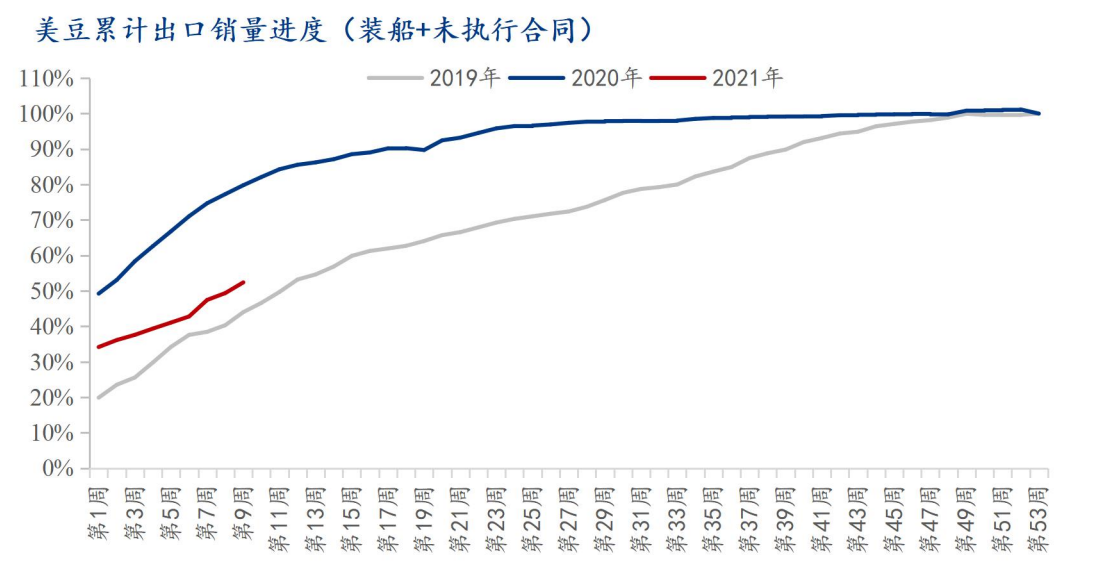

至于下调0.4亿蒲是否到位?我们再来看看最近美豆出口的数据,截止10月28日,美豆出口累计4.14亿蒲,去年同期出口6.15亿蒲,即9-10月份美豆出口已然较去年同期落后约2亿蒲;但本月报告中出口20.5亿蒲相比去年的22.65亿蒲仅下调2.15亿蒲。在今年南美旧作库存维持较高,叠加种植进度偏快,新作丰产预期也较高的局面,美豆后续的10个月里同比出口只减少0.15亿蒲,这一概率至少目前来看相对较低。相反,如果后期美豆在缺乏中国政策性的采购大单,美豆出口数据后期大概率失利,美豆出口有再次下调1-1.5亿的空间。

而压榨方面,目前美国国内大豆压榨利润依旧可观,压榨需求较为旺盛。USDA 数据显示,截至 2021 年 11 月 4 日的一周,美国大豆压榨利润为3.76美元/蒲,一周前3.76 美元/蒲,去年同期为 2.32 美元/蒲。并且美国国内可再生柴油产能建设有利于未来美豆油的需求,所以USDA给出的21.9亿蒲的压榨数据有其合理性。 总的来说,在美豆产量不及预期的调整框架下,令美豆库存在未来1-2月内快速累积的基础不牢靠,以及种植成本的支撑作用下;美豆出口虽仍旧面临压力,方向性依旧是库存累积,对应着价格重心将进一步下移。但综合来考虑,美豆的反弹空间自然不该看的太高,但下方也提供了一定的支撑,我们对美豆期价的预期暂先看到1100美分/蒲附近。 国内方向,既然美豆期价的反弹空间不看多高,且认为价格重心仍有往下移一个台阶的预期。那么对于国内连粕期价单边同样认为进一步的反弹空间有限,保守来看M01反弹至3175点附近;乐观则至3330点附近;下方空间空间,在豆油未出现系统性风险之前,则认为M01期价仍有较大概率落至3000点这一关口。总体思路即3000-3330点区间内高抛低吸,遇急跌适当参与反弹或观望;价格反弹运行至上轨则抛空。从目前的基本面的来说,逢高跑空占据方向性优势。 现货市场方面,因9-10月进口大豆合计数量仅为1198.5万吨,处于近年来最低水平,例如2017-2020年同期进口大豆数量分别为1397万吨、1393万吨、1438万吨和1848万吨。因此在9-10月份,国内豆粕现货市场上出现了年内及历史同期的高价基差,现货一口价整体处于历史高位水平的局面。但随着进入11月份以来,市场预期11-1月份进口大豆将回升至高位水平,豆粕单边价格跌势明显重于盘面期价,基差也在不断缩水中。据Mysteel农产品团队初步统计,11-1月国内油厂商业大豆到港预计分别为809万吨、850万吨和810万吨;如果考虑储备大豆的到港,预计11-12月份国内进口大豆到港量能达到1800-1900万吨左右。如此庞大的进口大豆到港预期量,叠加国内目前仍处于较高的豆粕基差,后期豆粕基差价格将难言乐观。相比期价,豆粕现货价格与之相比下跌空间大于上涨空间。 综上所述:在11月USDA供需报告公布后,叠加当前国际国内的大豆、豆粕基本面来综合来看。豆粕单边短期看反弹,但反弹高度不宜盲目乐观;反弹后仍有大概率再次出现波段下跌。考虑到豆粕期价下跌早于现货,且目前贴水于现货价格,下方空间就变得相对小了,可能更大的跌幅来自于反弹的高度。 基于此,建议豆粕产业链上中下游各环节参与方,从各自的角度出发,正视风险的前提考虑利润最大化。于上游工厂而言,在目前豆油一口价处于历史高位,豆粕价格尚可的现状下,在给出进口利润的时候自然积极销售豆粕、豆油头寸、保证未来的开机率,稳定市场。于贸易商而言,在未来豆粕供应宽松的预期下,未来3个月的豆粕基差采购安全边际不足,相对稳健的或是遇豆粕急跌后获利回补,反弹时期随用随采;待供增需减矛盾一突出时再转向现货随卖随补,滚动操作。于饲料企业而言,在保证原料供应的前提下寻求尽可能低的采购成本,在油厂豆粕库存尚未明显起来,油厂也未出现零星胀库的现象之前,或该维持合理安全物理库存,因疫情、物流、天气、环保等不可控因素仍有反复出现可能。此外,如遇上游厂家豆粕价格连续涨价,需谨慎追高,甚至可考虑逢高移库结价抛空和近月基差点价对冲,实现相对低价的原料成本。 |

|

|  |

|