摘要 国庆长假过后,聚乙烯总体呈现冲高回落的格局。首先,长假期间,欧洲发生了天然气供应危机,部分天然气需求转向原油及煤炭,在一定程度上推高了油价与煤价。且国内山西发生大暴雨,导致国内煤炭大幅减产,对煤价形成了一定的支撑。受此影响,节后LLDPE继续大幅上冲并创出近期的的高点10325元。但是好景不长,节后管理层开始加强煤炭保供政策,内蒙等地发布了煤炭增产扩产政策,这在一定程度上削弱了煤化工的成本支撑,LLDPE的价格冲高回落。随后,发改委加大了对市场的监管力度,称依《价格法》严查炒作煤炭价格,并组队前往郑商所,秦皇岛,曹妃甸等地调研,煤炭价格应声回落,动力煤(975, 27.00, 2.85%)持续跌停。受此影响,LLDPE也持续回落。截至10月22日,L2201合约最低跌至8950元,较10325元下跌了1375元,跌幅13.32%。目前正处于9150元附近震荡整理。 进入11月份LLDPE基本面多空并存。首先是供应仍将有所上升,预计11月份有投产计划的新增装置有二套以上,涉及产能175万吨以上,因此市场压力将有所增加。需求方面,国内PE的刚性需求仍在。塑料(8982, 122.00, 1.38%)制品出口额继续保持增长。2021年1—9月份塑料制品产量继续有所增加,但增幅明显放缓,随着海外疫情影响逐渐减弱,海外企业逐步恢复生产,以及海外新装置投产等因素的影响,海外供应预计有所增长。库存方面:进入2021年后,国内PE的社会库存始终维持在低位区域,显示供应方压力不大。不过,10月下旬开始,管理层对电价实行了改革,多省市纷纷上调电价,预计将在一定程度上推高LLDPE产业链的生产成本。同时也对价格形成支撑。预计11月份LLDPE将维持一个区间震荡,重心下移的格局。 一、走势回顾 国庆长假过后,聚乙烯总体呈现冲高回落的格局。首先,长假期间,欧洲发生了天然气供应危机,部分天然气需求转向原油及煤炭,在一定程度上推高了油价与煤价。且国内山西发生大暴雨,导致国内煤炭大幅减产,对煤价形成了一定的支撑。受此影响,节后LLDPE继续大幅上冲并创出近期的的高点10325元。但是好景不长,节后管理层开始加强煤炭保供政策,内蒙等地发布了煤炭增产扩产政策,这在一定程度上削弱了煤化工的成本支撑,LLDPE的价格冲高回落。随后,发改委加大了对市场的监管力度,称依《价格法》严查炒作煤炭价格,并组队前往郑商所,秦皇岛,曹妃甸等地调研,煤炭价格应声回落,动力煤持续跌停。受此影响,LLDPE也持续回落。截至10月22日,L2201合约最低跌至8950元,较10325元下跌了1375元,跌幅13.32%。目前正处于9150元附近震荡整理。

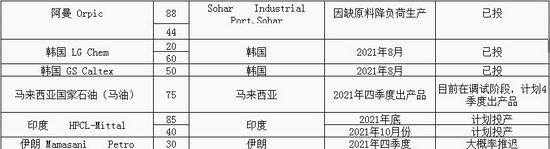

图表来源:瑞达期货研究院 二、基本面分析 1、产能产量分析 2021年,国外PE产能继续大幅扩张。统计数据显示:2021年海外计划新投产能预计在683万吨,远高于2020年新投产的346万吨。从扩能区域来看,2021年新投产能主要集中在亚洲和北美地区,其中美国新投产能在343万吨,占比50.22%;韩国新投产能在215万吨,占比31.48%。从扩能时间来看,2021年国外聚乙烯企业扩能时间主要集中在第四季度。 截至10月,海外已投产的装置如下:阿曼Orpic两套装置涉及产能88万吨已投产;韩国LG Chem两套装置于8月份投产,涉及产能80万吨;韩国GS Caltex一套装置已投产,涉及产能50万吨;马来西亚国家石油两套装置目前正处于调试阶段,预计四季度将出产品,涉及产能75万吨。此外,印度还有两套装置预计于2021年四季度投产,涉及产能125万吨。原本计划于四季度投产的伊朗Mamasani Petro一套30万吨的装置大预计将延期至2022年投产。

国内PE新增装置也较多。原计划新增装置数量为560万吨,增幅将高达27.75%,创下2010年以来的最大增幅,远高于2019年的8.99%。但受疫情影响,有部分装置将延后至2021年投产。数据显示:2020年国内PE的产能达2341万吨,较2019年上升了305万吨,升幅14.98%,远少于原计划的上升20.63%。2021年计划投产的装置有十一套,涉及产能约为560万吨,较2020年增长22.8%。但由于种种原因,截至2021年10月,国内投产的新装置涉及的产能已有345万吨,它们分别是海国龙油40万吨,卫星石化一期40万吨,扬子石化10万吨、华泰盛富40万吨、兰州石化80万吨乙烷制乙烯、塔里木乙烷制乙烯60万吨,中韩石化30万吨的装置。浙江石化二期已投产45万吨,还有105万吨预计在10月底陆续投产。四季度,国内还有鲁清石化75万吨,中科炼化10万吨,青海大美30万吨,东明塑胶30万吨及镇海炼化30万吨及浙江石化二期将投产105万吨的新装置有投产计划,涉及产能280万吨,预计四季度国内聚乙烯的供应压力将明显上升。

2021年9月,国内PE的产量环比继续有所增长。据隆众资讯统计数据显示,9月份,我国PE产量约为191.87万吨,较8月增加了0.89万吨,升幅0.466%,较去年同期则高出16.13万吨,升幅9.18%。专业机构预测,由于10月份装置检修减少,中韩石化新装置投产及浙江石化二期装置有投产预期,预计2021年10月份的产量较9月份继续大幅上升,预计产量为212.61万吨,预计较9月份增加20.74万吨。后期随着新装置的投产,预计增量将保持稳中有升的格局。

2、进出口分析 2021年9月份,我国PE进出口量环比均有所减少。数据显示:2021年9月,国内共进口PE120.43万吨,较上月减少了10.65万吨,升幅-8.12%,较去年同期-42.1吨,升幅-25.9%。2021年1—9月,我国共进口PE1126.17万吨,较去年同期-245.08万吨,升幅-17.87%。2021年9月国内PE出口4.65万吨,环比-0.49万吨,升幅-9.55%,同比+2.19万吨,升幅88.86%。2021年1—9月,国内共出口PE41.28吨,较去年同期+22.09万吨,升幅115.14%。从以上数据可以看出,2021年1—9月,国内PE的进口量明显减少,但出口量明显增加。

图表来源:隆众资讯 瑞达期货研究院 3、装置检修分析 进入2021年11月份,国内停车检修的装置较10月份有所减少。数据显示:截至10月25日,仍在检修的装置为151万吨,少于9月份的187万吨。其中长期停车的北方华锦一套15万吨的装置外,还有烟台万华35万吨、沈阳化工10万吨及海国龙油40万吨三套装置开车时间未定。此外,中海壳牌两套装置10月20日开始检修,涉及产能51万吨。装置检修减少,预计市场供应将明显增加。

数据来源:隆众石化、瑞达期货研究院 4、装置开工率分析 10月份,国内聚乙烯生产装置开工率总体上较9月份有所上升,同时也低于去年同期仍水平。截到10月14日,国内聚乙烯企业产能利用率平均在86.33%,较9月16日相比上升了1.98%。与去年同期相比,则下降了2.72%。其中,华北企业开工率报88.07%,较上月份上升了11.12%,较去年同期上升了6.6%;华东企业开工率报90.65%,较上月+5.36%,较去年同期-5.63%;华南企业开工率报85.34%,较上月-8.51%,较去年同期+7.96%;华中企业开工率报81.81%,较上月-13.26%,较去年同期-1.76%。由于10月份限电限产现象有所减少,因此,预计11月份国内PE的开工率将有所回升。

数据来源:隆众石化、瑞达期货研究院 5、库存分析 (1)华东PE社会库存 从华东地区社会库存来看,10月份华东地区社会库存环比略有减少,同时也低于去年同期水平。数据显示:截至10月22日,国内华东PE社会库存报109600吨,较9月同期水平-150吨,升幅-0.14%,与去年同期相比-6680吨,升幅-5.74%。具体分行业来看,PE上游生产企业的库存报26000吨,较上月-100吨,升幅-0.38%,同比+6000吨,升幅30.00%;华东仓库库存报68500吨,环比-300吨,升幅-0.44%;同比-16500吨,升幅-19.41%;华东贸易商的库存报14800吨,环比+300吨,升幅2.07%,同比+3900吨,升幅35.78%;华东下游库存报300吨,环比-50吨,升幅-14.29%;同比-80吨,升幅-21.05%。从图中我们可以看到,进入2021年后,PE的社会库存一直处于历年来的低位水平,显示目前供应方压力不大。

图表来源:WIND 隆众资讯 瑞达期货研究院 (2)两桶油聚烯烃库存 进入10月份后,两桶油的石化库存总体上呈现震荡回升的格局。数据显示,截至10月25日,两桶油聚烯烃库存报84万吨,较上月同期+8万吨,升幅10.00%;与去年同期相比,则上升了13万吨,升幅为19.40%。两桶油聚烯烃库存持续回升,且目前已回到去年同期水平的上方,显示国内市场供应有所上升。

图表来源:WIND 隆众资讯 瑞达期货研究院 6、下游需求分析 2021年9月份,国内塑料制品的产量环比小幅回升,但仍于去年同期水平。数据显示:2021年9月份,我国塑料制品的产量为690.1万吨,较8月份+9.3万吨,升幅1.37%,较去年同期水平相比-18万吨,升幅-2.54%。2021年1—9月份,我国塑料制品产量为5976.5万吨,较去年同期+677.6万吨,升幅12.79%。从图中可以看出,2021年9月份,国内塑料制品的产量环比虽然仍有所上升,但仍不及去年同期水平。1—9月份,国内制品的产量仍然有所增长,但增幅有所回落。

图表来源:WIND 隆众资讯 瑞达期货研究院 2021年9月,我国共出口塑料制品88.07万美元,环比增加了0.43万美元,增幅0.49%,同比则增加了5.96万美元,增幅7.25%。2021年1—9月,我国共出口塑料制品709.86万美元,较去年同期上升了203.04万美元,增幅40.06%。从以上数据可以看出,我国塑料制品的出口金额仍保持平稳较快的增长势头。

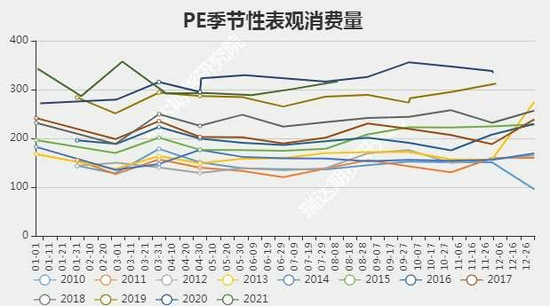

图表来源:WIND 隆众资讯 瑞达期货研究院 2021年9月,我国PE的表观消费量环比有所下降,同时也低于去年同期水平。数据显示:2021年9月,国内PE的表观消费量为307.65万吨,较8月份-9.26万吨,升幅-2.92%,与去年同期相比-48.04万吨,增幅-13.51%。2021年1—9月,国内PE表观消费量为2786.56万吨,较去年同期水平-25.3万吨,升幅为-0.90%。国内PE的表观消费量明显回落。

图表来源:WIND 隆众资讯 瑞达期货研究院 三、上游原材料分析 10月份亚洲乙烯的价格环比继续有所回升,也高于去年同期水平。数据显示:CFR东北亚乙烯的价格报1201美元,较上月份+90美元,升幅为8.10%,较去年同期则+480美元,涨幅59.19%。CFR东南亚报1116美元,较上月份+65美元,升幅为6.18%,较去年同期则+425美元,涨幅54.42%。由于去年同期乙烯需求大幅回落,价格处于历史低位区域,基数较小。进入11月份后,由于下游需求基本保持平稳,且海外供应有所增加,预计乙烯的价格将有望维持区间震荡格局。

图表来源:WIND 隆众资讯 瑞达期货研究院 四、基差分析 从期现价差来看,我们选取塑料期活跃合约与华北天津现货价格的价差来预测两者后市可能走势。从图中可以看出,近两年来,LLDPE的期现价差波动动幅度明显加大,多次上冲至900元上方,最高一度达到1400元上方。截至10月22日,LLDPE基差位于855元,较上个月上升了275元,仍处于正常波动区间上轨,暂时没有套利机会。

图表来源:WIND 隆众资讯 瑞达期货研究院 五、技术分析 2021年10月份,L2201主力合约走出了冲高回落的格局。成交量与持仓量均大幅减少。周K线图上,均线系统仍呈多头排列,但5周均线有走平迹象。目前价格已击穿5周均线的支撑,正在测试10周均线的支撑力度。技术指标DIFF有高位走平的迹象,MACD则明显收缩,KDJ指标也在高位出现背离死叉向下,显示短期内仍有调整压力。

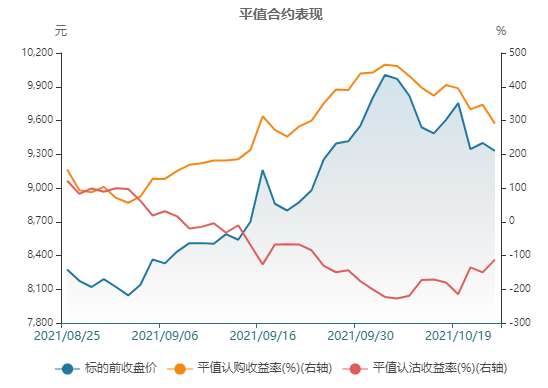

图表来源:WIND 隆众资讯 瑞达期货研究院 六、期权分析 截止至2021年10月22日,平值认购期权(塑料期权L2112-C-9400)收于116.5,下跌55.79%;平值认沽期权(塑料期权L2112-P-9400)收于363.5,上涨37.95%。平值期权合成标的贴水0.74%,平值认沽认购隐含波动率差-7.69%,存在反向套利机会。

七、观点总结 进入11月份LLDPE基本面多空并存。首先是供应仍将有所上升,预计11月份有投产计划的新增装置有二套以上,涉及产能175万吨以上,因此市场压力将有所增加。需求方面,国内PE的刚性需求仍在。塑料制品出口额继续保持增长。2021年1—9月份塑料制品产量继续有所增加,但增幅明显放缓,随着海外疫情影响逐渐减弱,海外企业逐步恢复生产,以及海外新装置投产等因素的影响,海外供应预计有所增长。库存方面:进入2021年后,国内PE的社会库存始终维持在低位区域,显示供应方压力不大。不过,10月下旬开始,管理层对电价实行了改革,多省市纷纷上调电价,预计将在一定程度上推高LLDPE产业链的生产成本。同时也对价格形成支撑。预计11月份LLDPE将维持一个区间震荡,重心下移的格局。 瑞达期货 林静宜 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);