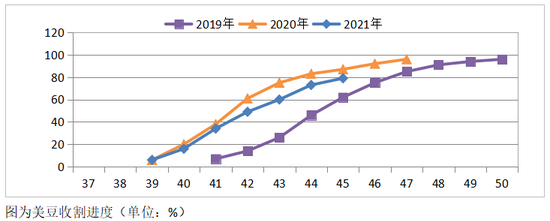

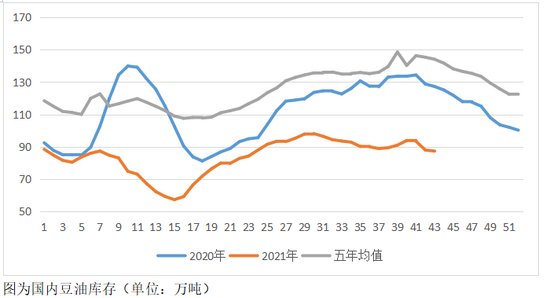

原标题:已处十年高位 它还能“牛”多久? 期货日报 国庆后油脂出现集体大涨,带动豆油开启一轮“小牛市”,能源危机炒作及滞胀担忧下资金涌入商品领域,供应偏紧的油脂成为行业人士青睐的做多标的。10月下旬以来,豆油价格有所回调,后市能否延续“小牛市”? 国内豆油库存整体处于历史同期低位 进入10月份以来,由于油厂面临限电停产、到港大豆(6290, 31.00, 0.50%)不足、豆油基差高企、国内豆油商业库存累库缓慢和国际原油价格持续上扬等一系列因素提振,豆油开启了一波较大幅度的上涨。 “此轮豆油价格上涨,概括来讲,主要是来自于棕榈(9746, 76.00, 0.79%)油价格上涨的带动以及豆油的传统消费季带来的利多效应。”中辉期货油脂研究员贾晖说,10月国内豆油库存始终偏低,供应上不存在压力,再加上冬季传统消费季节的到来,消费需求预期向好,而与此同时,马来西亚棕榈油的低库存和疫情导致的低产量维持了马盘价格的强势,这就导致马盘上涨带动了国内豆油价格的走强。截至11月2日,国内豆棕价差196元/吨,已经达到2009年以来的历史低位,张家港地区的现货价差也跌到了140元/吨的历史性较低的水平。 “当前国内豆油库存整体处于历史同期低位,此前压榨厂的限电限产一度引发市场对四季度需求旺季豆油供应的担忧。随着各地限电政策的相继松动,该担忧有所消退,但紧平衡预期依然存在,这支撑豆油价格强势。不过,相比于想增产却有心无力的菜油及棕榈油,在全球大豆供应转宽松背景下,豆油的供需矛盾可以通过增加大豆进口及压榨来解决,只需要给出大豆榨利即可,这也导致豆油的表现在油脂中相对偏弱,豆棕价差跌至极低水平。”中信建投期货油脂分析师石丽红说。 弘业期货农产品研究员杨京认为,10月以来,豆油价格再上新台阶,有六点原因:一是中国生猪养殖持续深度亏损引发全球豆粕(3110, -49.00, -1.55%)需求放缓,中国和其他国家大豆压榨量同比下降,导致今年豆油新增供应减少;二是全球能源市场供应紧张,引发原油价格大幅上涨至近7年新高,以食用植物油为原料的生物柴油需求旺盛,全球主要豆油出口国阿根廷的生物柴油产量增加,降低其豆油出口供应量;三是相关油脂价格高涨,由于今年加拿大菜籽产量同比大幅下降,带动全球菜油价格屡创历史新高,10月国际市场菜油价格同比涨幅超过100%;四是需求旺盛,10月13日,全球食用植物油最大进口国——印度为控制国内通胀而大幅降低食用油进口税,提振其食用油进口需求;五是马来西亚棕榈油产量受劳动力短缺影响而减少,马来西亚产地棕榈油库存数据持续低于往年同期水平;六是国庆节后国内区域限电导致油厂停工率偏高,国内豆油供应减少。以上多重利多均提振了豆油价格。 当前供需情况如何? “目前无论是宏观面还是基本面,豆油的原有逻辑仍在延续。11月份,豆油供给方面有增加预期,但是同时面临着需求旺季的到来。”格林大华期货高级分析师刘锦说。 根据中国粮油商务网船期预报,预计11月份国内大豆到港810万吨,12月份大豆到港850万吨,相比10月份680万吨的大豆到港,原料供应方面有了较大回升。截至第44周,全国大豆开机率为53.01%,前一周为48.91%,上月同期为42.95%,油厂开机率已经开始连续回升,全国油厂大豆压榨总量为196.4万吨,较前一周的181.2万吨增加了15.2万吨。截至10月29日,豆油库存108.5万吨,上周112.3万吨,减少3.8万吨,豆油商业库存仍处于历史同期的偏低位置。 刘锦认为,目前贸易商因为豆油现货价格偏高,备货偏少,后续有增加采购的需求。国际原油期价仍处于高位,OPEC+国家于11月维持既定计划增产40万桶/日,并非市场预期的增产80万桶/日,同时美国原油产量仍在低位运行,原油供给端持续保持偏紧状态,多家机构持续看涨原油,其中高盛集团认为未来原油市场缺口仍将保持在250万桶/日,预计布伦特原油年底有望升至90美元/桶。 自6月份国内大豆现货压榨出现亏损以来,大豆进口量整体同比偏低,今年1月至9月大豆进口7398.84万吨,同比减少54万吨。进口下降导致近期国内大豆供应环境较往年偏紧。截至11月1日,全国豆油库存108.5万吨,环比下降3.43%,较去年同期下降超过30万吨,是近五年来同期的最低水平。“从目前的大豆到港预期来看,11月国内大豆整体供应预期将继续偏紧,周度开机增幅将继续低于去年同期水平,豆油供应难有大的增长。需要等到11月中下旬,甚至11月底之后,新年度美豆供应集中到港,届时将改善国内豆油供应情况。”贾晖说。 后市能否延续涨势? 进入11月份,随着大豆到港预期增加、油厂压榨利润回升,限电停产政策取消,主要产地油厂开机率增加,豆油供给预期增加,但是同时面临着四季度是季节性油脂消费旺季,叠加当前疫情处于高发期,后续物流运输的流畅性存在一定的不确定性,居民和企业有一定的备货需求,国际原油期价仍在强势格局之中。“豆油期价面临着多空交织的局面,预计11月份豆油将会维持振荡偏强格局。”刘锦说。 石丽红认为,近期油脂市场持续摇摆于偏强基本面与宏观及政策担忧中,整体陷于振荡走势,预计进一步突破仍待风险偏好的回升及缺货题材的发酵。若无抛储出现,当前倒挂的油脂进口利润及较高的基差或仍需通过盘面的进一步上涨来修复。 不过,贾晖则认为,由于美豆丰产在即,因此四季度国际大豆供应环境宽松,再加上巴西大豆种植顺利且面积预期继续增长,全球供应预期整体向好,压制大豆价格预期,从成本端会压制豆油价格。且11月中下旬开始,美豆将逐步到港国内,届时油厂开机将会增加,也会导致豆油供应和库存的回暖。当前豆油偏紧偏低的库存状态将有望得到改善。届时将会给盘面和现货价格带来压力,所以操作上,可以关注豆油2205合约的做空机会。此外,还需要等待马来西亚棕榈油即将迎来的11月季节性减产利多的落地。 近期,美豆收割进入尾声,而国内豆油供需出现了转好预期,在此背景下,豆油价格后市如何演绎?以下是光大期货分析师侯雪玲的观点: 近期美豆市场企稳,1月合约价格重心重回1250美分/蒲式耳以上,美豆粕跟随走高,但是美豆油横盘运行,市场分化明显。相比于周边市场,美豆涨幅远低于美玉米(2657, 24.00, 0.91%)、美麦、原油等品种,这也反映出美豆基本面仍然偏弱,后期这种态势是否会变化呢? 美豆产量前景乐观 今年美豆收割速度较慢,但是产量前景乐观。根据USDA数据,截至10月31日,美豆收割率为79%,低于市场预估的81%、去年的86%及五年均值81%。随着收割的进行,美豆产量预估不断上调,如StoneX将美国2021年大豆单产从51.3蒲式耳上调至51.9蒲式耳,产量将达到44.90亿蒲式耳,高于此前预估的44.36亿蒲式耳,也高于USDA10月预估的44.48亿蒲式耳。美豆新作供给压力较大。

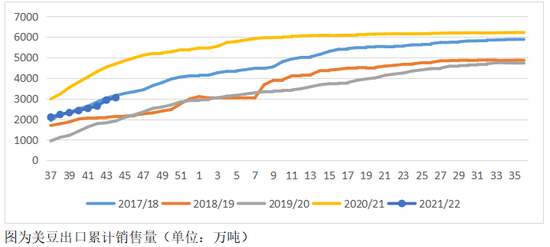

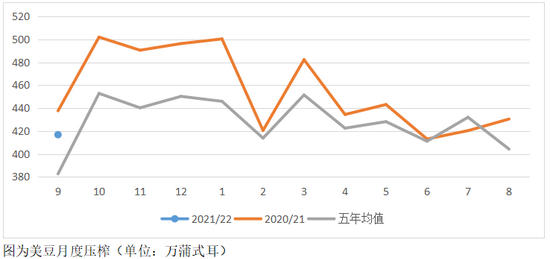

需求不及预期 美豆收割进入尾声,需求是后期行情的关键。美豆收割慢影响了美豆出口转运量及压榨节奏,需求一部分后移,但更为重要的问题是中国需求的摇摆。近期,中国零星采购美豆以满足国内的蛋白粕需求,但是整体采购量较往年偏低,采购节奏较往年偏谨慎,采购习惯从早早预采转为时间临近再采购。考虑到巴西大豆播种快上市也快,美豆出口前景并不乐观,表现在出口窗口是缩窄的、且后期若中国大豆出口下调的话美豆出口一定也下调。 美豆压榨成美豆粕和美豆油,产品需求直接影响到美豆的压榨量。美国农业部最新数据显示,美豆压榨量连续第8个月同比下降,9月美豆压榨492万短吨,低于8月的505万短吨和去年同期的513万短吨。全球疫情防控叠加油粕高价,美豆粕和美豆油需求出现了全面下降,表现不及去年同期,美豆油和美豆粕出口、美豆油表观消费数据均可验证。展望后市,往年11月至次年1月是压榨高峰期,但今年受美国能源政策放缓的影响,美豆压榨需求难见亮点。

总体来看,美豆收割压力消化,但需求端难现亮点及巴西大豆丰产预期施压,美豆价格将上冲乏力,需要新的利多题材才能上冲1300美分/蒲式耳一线。 年底前库存难下降

近期,国内豆油供需出现了转好预期。首先,虽然美豆价格比较稳定,但国内大豆进口成本呈现下滑趋势,因人民币升值及国际运费的下降;其次,近期油厂海外采购大豆,国内抛售12月豆粕基差,反映出11—12月国内大豆供给预期大大改善。限电政策减弱,油厂大豆压榨明显恢复,这都增加了豆油供给保障的预期,年底前豆油库存或难再大幅下降;再次,油脂消费旺季,11月中旬将进入年前备货期,当前豆棕价差偏低、豆菜价差高,豆油相对便宜,最受终端青睐。在这种情况下,豆油表观消费量低于去年,接近五年均值水平;最后,进入11月,豆油期货合约关注从预期转向现实。近期国内大宗商品价格大面积回落,国家在多个领域出台了稳价保供政策,与居民生活直接相关的豆油处于十年高价,国家是否也会出台相应的稳价保供政策不得而知。因此,豆油基本面虽然仍偏紧,但期价走势明显乏力。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);