期货日报 作者:齐祥会 稳增长政策发力 10月以来,制约A股市场上行的不利因素正逐步转变,悲观预期缓解,大盘延续振荡回升态势,三大期指主力合约基差水平均有所收敛。四季度稳增长政策仍将持续发力,市场风格或多次反复,但一段时间内IH有望继续强于IC。 10月以来,制约A股市场上行的多方面不利因素正逐步向相对有利的方向转变,部分悲观预期和担忧情绪逐渐得到修正和缓解,大盘延续振荡回升态势,三大期指主力合约强弱不一,但基差水平均有所收敛。虽然短期仍可能出现反复,但整体看,一段时间内IH有望继续偏强于IC。

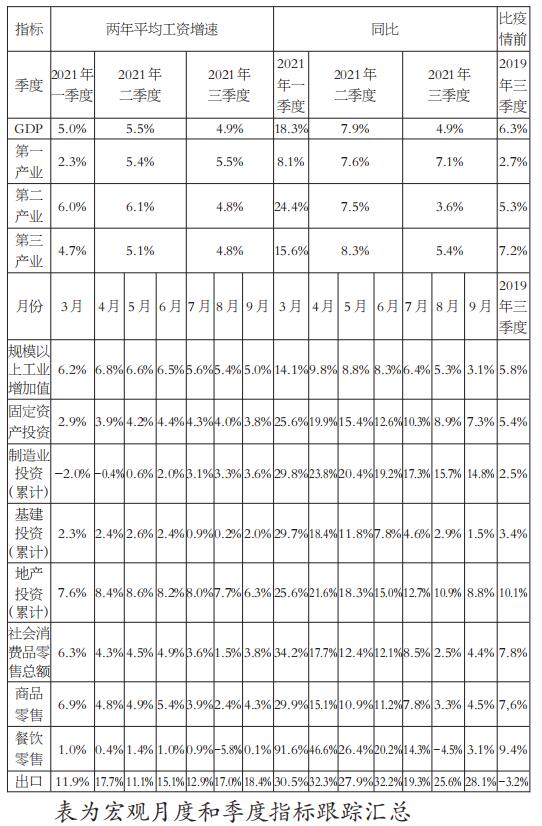

政策加大跨周期对冲调节力度 宏观经济数据显示,2021年三季度我国GDP同比增长4.9%,两年平均增长4.9%,较二季度回落0.6个百分点。单季度和两年平均增速均跌破5%,经济下行压力进一步加大,其中既有疫情冲击下的需求侧拖累,也有能耗双控下的供给侧影响。从三季度经济社会运行背景看,8月局部疫情施压消费,9月能耗双控政策落地,消费、生产先后承压,是经济走弱的主要原因。 基于当前的经济形势,预计四季度稳增长政策会持续发力,四季度整体流动性氛围仍将处于偏宽松区间,其中社融将阶段性见底,大的信用环境或有所改善。产业政策方面,以能源动力类为代表的上游原材料持续涨价不仅加重了供电压力,且明显挤压中下游制造业利润,政策关注度进一步提升。随着一系列稳价保供政策的密集出台和干预措施的实施,原材料价格的“政策顶”进一步确立。从现货数据看,近日我国煤炭日产量稳定在1120万吨以上,为今年2月份以来新高。笔者认为,能耗双控、限产限电压力最大时期正在过去,四季度工业生产预期有改善的空间。另外,国家对房地产行业的监管出现边际积极变化。一是央行、银保监会多次提及维护房地产市场的健康发展,维护住房消费者的合法权益,意味着此前放缓的居民按揭贷款有望加快。二是在10月20日开幕的“2021金融街(5.950, -0.11, -1.82%)论坛年会”上,相关人士称目前房地产市场出现了个别问题,但行业风险总体可控,合理的资金需求正在得到满足,房地产市场健康发展的整体态势不会改变,有信心将风险控制在一定范围内,避免系统性风险的发生。监管政策表述上出现积极变化,驱动地产行业预期阶段性修复并将带动相关产业链如家电、家具、建材等预期改善。 悲观预期改善驱动市场回暖

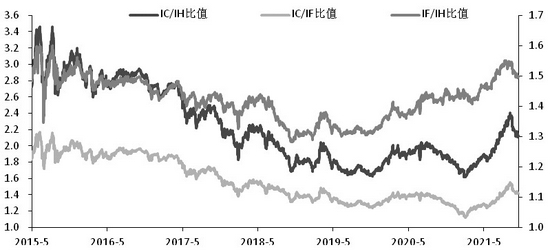

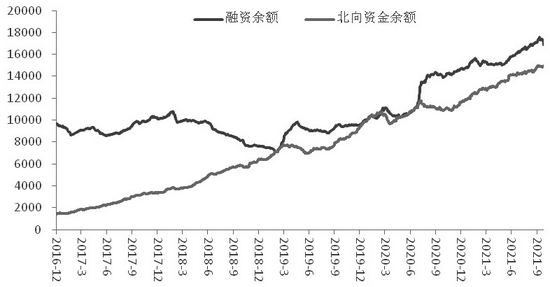

图为杠杆资金和北向资金累计净流入 当前正处于上市公司三季度业绩预告、快报、报告密集发布期,根据三季度上市公司业绩预告和发布情况,预计A股三季报业绩实际增速相比中报将呈现一定程度放缓,不过整体盈利仍将保持,业绩方面仍有较为坚实的支撑。从估值水平看,自7月中旬以来,A股估值水平持续回调,目前全部A股和非金融A股估值分别为19.0倍和30.8倍,对应近十年估值分位数为59.3%和56.4%。根据Wind一致盈利预期,采用自下而上和整体法进行统计,笔者测算A股2021年和2022年归母净利润增速分别为25%—28%和11%—14%,对应估值水平为15.5倍和14.2倍,分位数为36.7%和30.5%。综合考虑2021年四季度及2022年盈利情况,A股整体估值水平相对合理甚至偏低,当前A股市场安全边际仍较高。 近期,随着政府层面对上游原材料保供稳价的强力政策干预和房地产监管政策的边际松动,市场普遍担忧的通胀压力和房地产市场整体信用风险正逐渐得到修正。此外,大的信用环境有望迎来边际改善,主力资金如杠杆资金、避险资金和海外资金重新回流A股,市场阶段性回暖行情仍在进行中。10月23日,第十三届全国人民代表大会常务委员会第三十一次会议作出决定,授权国务院在部分地区开展房地产税改革试点工作。虽然短期影响较小,但从全球居民资产配置演变看,后工业化阶段,实物资产(主要是房地产)在居民财务中占比将逐步降低,金融资产占比将逐步提升,房产税的试点和全面推广有望在一定程度上抑制投机资金对楼市的炒作,从而驱动部分楼市资金分流股市,中长期支撑资本市场行稳致远。 IH短期有望延续偏强走势 从三大期指相对强弱看,预计三季度以材料、工业、信息技术等为主要权重的IC业绩增速仍继续强于IH和IF,但考虑到9月份以来的限产限电政策以及近期政策介入大宗商品价格管控,对以制造业为核心权重的IC部分权重板块构成了较为明显的不利影响,市场预期将相对更为谨慎。与此同时,基于当前的经济形势,四季度稳增长政策仍会持续发力,整体流动性氛围仍将处于偏宽松区间。预计四季度社融增速将拐头向上,银行信贷投放带来“量”的扩张以及房地产政策边际松动带来的悲观预期修正,利好以银行地产为核心的大盘蓝筹板块。这些变化将导致四季度IC业绩增速相对IH和IF出现较为明显的收敛,从而导致市场风格出现多次反复,但整体上,一段时间内IH有望继续强于IC。

图为三大股指期货主力连续合约比值(作者单位:西部期货) |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);