第一部分 内容摘要 ◆随着中国不锈钢压产政策的延续,且高碳铬铁供给紧张的预期下,钢厂废不锈钢的使用比例保持在高位,预计四季度全球原生镍或将表现为过剩状态 ◆国内范围内的原生镍供需将逐渐转为结构性过剩状态,1-8月,国内供应短缺2.07万吨,同期国内累计去库2.46万吨。预计9、10月国内范围内的原生镍供应或将表现为结构性过剩 ◆随着国内中间品进口的增加,以及冰镍进口的预期增加,且废镍的供给比例有所抬升,则新能源领域之于镍豆需求或将逐渐下降,将不利于后期镍豆升水的走强 ◆国内能耗双控政策的持续,将使得国内300系不锈钢产量连续受到抑制,而铬铁供应担忧下,钢厂废不锈钢使用比例将维持高位,将不利于国内原生镍的进一步走强;新能源汽车受限于疫情和芯片供给的影响,同时,前驱体受限电影响,使得该领域的需求增速或将有所放缓。则预计四季度镍价走势或将表现为震荡式的高位回落为主 第二部分 行业要闻 1.印尼华迪镍铁项目于8月底投产 据市场消息,印尼华迪园区镍铁冶炼项目二(2条产线)于8月底送电,其中2#炉于9月19日顺利投产出铁。待正式达产后,预计每条镍铁产线月产量增加600吨金属量。 2.印尼镍铁出口政策恐再生变 据彭博报道,印尼投资部长Bahlil Lahadalia9月17日表示,该国正在探讨对镍含量低于70%的镍产品征收出口税的可能性,以推动国内加工业的扩张。印尼迫切希望发展镍的完整供应链,从从丰富的镍储备中提取矿石,到生产电池,再到在国内组装电动汽车。Bahlil在一个媒体吹风会上表示,印尼出口的大多数镍产品镍含量在30%至40%之间,国内可以进一步精炼到至少70%的含量。 “如果生产商希望出口含镍量低于70%的产品,我们可能会征收出口税,”他补充说,讨论还处于早期阶段,尚未决定细节。 3.广东某主流不锈钢厂停产 2021年9月6日佛山市场讯,据了解,为响应降能耗,执行限产政策,广东某大型不锈钢厂高炉于9月5日停产,9月6日其他产线再度全线停产,初期计划时间为停产10天(具体结束的时间仍未做最后敲定),预计影响产量10万吨以上,主要为304,其次为201。 4.太平洋金属二季度出货量增加 日本镍铁生产商太平洋金属报告显示,受国内外不锈钢生产复苏影响,2021年二季度其镍铁出货量增加。该公司表示,由于全球经济从Covid-19大流行中复苏,不锈钢产量增加,因此4月至6月期间国内和出口需求强劲。Pacific目标是在2021年4月至2022年3月的财政年度内将镍铁产量提高到25010吨,同比增长36%,较前期计划增加0.76%。 第三部分 现货价格 1.纯镍市场价格 图1:精炼镍升贴水(元/吨)

数据来源:银河期货、wind资讯 图2:保税区Premium(美元/吨)

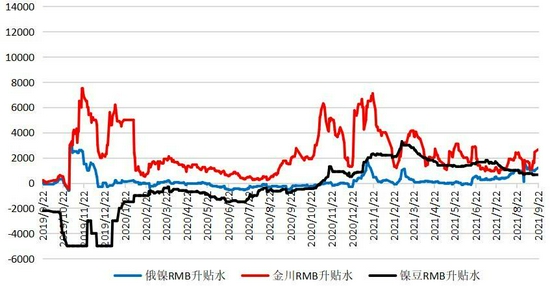

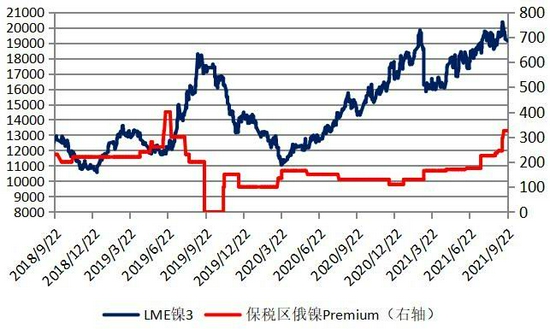

数据来源:银河期货、wind资讯 9月份,国内各品类精炼镍升贴水走势有所分化,产地价差则表现为先缩小后扩大。精炼镍升贴水的走强,主要表现为俄镍与金川升升贴水的由弱转强,镍豆升水则小幅回落。印尼NPI进口的不及预期,结合国内不锈钢产量的预期高产量,使得国内NPI短缺,进而带动炼钢领域的精炼镍需求增加,表现为镍板升水的连续抬升;同时,中间品进口的增加,且镍豆进口窗口的连续打开,使得国内镍豆供给已显过剩,带动镍豆升水小幅回落。产地价差的扩大主要是受金川升水的快速抬升影响。当前国内不锈钢粗钢产量受限产影响,对原料端的需求快速下降。预计四季度国内镍板升贴水或将整体表现为高位回落。 9月份,保税区贸易升贴水整体表现为连续的抬升,月内贸易升贴水整体上涨90美元/吨左右。贸易升贴水的走强,主要是由于国内低库存、低仓单的情况下,供给短缺预期下的9月镍现货进口窗口的连续打开,使得市场进口需求连续释放。不锈钢领域的NPI资源的供给短缺,带动镍板进口需求增加,对贸易升水的小幅走强起到助推作用。随着新能源及不锈钢领域的纯镍需求的回落,则预计四季度保税区贸易升贴水或将表现为高位回落。 图3:进口盈亏平衡表(元/吨)

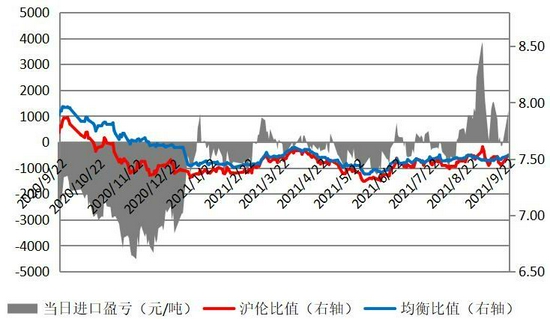

数据来源:银河期货、wind资讯 9月份,国内纯镍进口窗口表现为连续打开状态,沪伦比值整体表现为连续的回落。镍价的冲高回落的过程中,外盘涨跌幅度上大于内盘,从而表现为进口盈利的先扩大再收窄。汇率的变化在本轮比价的变化中的影响较为明显,表现为人民币的贬值,对于比价的抬升有所支撑。随着国内能耗双控政策的持续,则四季度国内300系不锈钢环比或将处于回落阶段,对应的镍板的边际需求将逐步回落,最终表现为镍板进口窗口的逐步关闭,预计四季度国内镍板现货进口窗口或将表现为先打开后关闭。 2.镍矿价格 图4:外盘红土镍矿港口现货价(美元/湿吨)

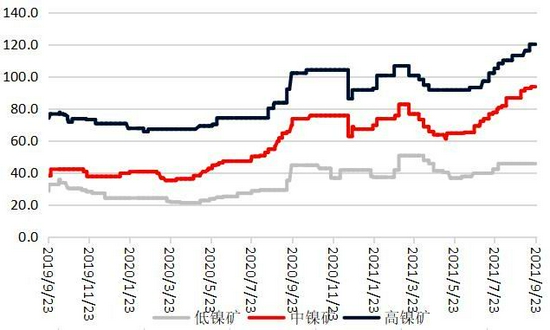

数据来源:银河期货、wind资讯 9月份,外盘低、中、高镍矿价格整体表现为不同程度的上涨。低、中、高镍矿月均涨幅为0%、8.54%和5.25%。 外盘中、高镍矿报价的连续小幅反弹,主要是受需求影响,国内镍铁企业利润的连续打开,叠加前期新增产能的释放,带动了镍矿需求的增加;再者,全球海运力的趋紧,叠加疫情防控延长了卸货周期,带动镍矿运费的上涨,从而之于镍矿价格有所传导;再者,菲律宾雨季预期下,国内的镍矿备库热情延续,对矿价有所支撑。低镍矿价格整体平稳,而低铝矿报价缺略有回调,主要是受需求因素影响,能耗双控政策影响下,200系不锈钢产量连续下降,且复产节奏仍无法确认,使得低镍矿的备库需求连续回落。随着国内能耗双控政策的影响,高、低镍铁的开工率连续受影响,将不利于镍矿需求的放大,尽管国内雨季前的备库需求将延续,则预计四季度外盘中、高镍矿价格或将表现为高位震荡。 3.镍铁价格 图5:国内NPI出厂价(元/镍;元/吨)

数据来源:银河期货、wind资讯 镍铁方面,9月份国内高镍铁表现为连续的上涨,低镍铁价格走势整体表现为间歇性的上涨,高、低镍铁月均环比涨幅为2.735%和1.88%。 高镍铁价格的上涨,一方面,期镍价格的高位运行对于镍铁的行情的传导;再者,不锈钢厂300系利润持续保持在较高位置,产业利润逐渐有所传导;第三,300系不锈钢产量的持续扩大,带动高镍铁需求的增加,且印尼NPI供给不及预期,使得高镍铁在国内范围内出现了短缺,从而对高镍铁价格形成支撑。尽管国内300系产量仍将受限产因素影响,而国内NPI同步将受限产因素影响,则预计四季度国内高镍铁较纯镍的贴水幅度或将继续收窄。 9月份,低镍铁行情出现了一轮上涨。低镍矿、焦炭(3779, -136.50, -3.49%)等成本的快速抬升,对低镍铁成本有所支撑,尽管钢厂之于低镍铁的需求不断的下降,但成本端的支撑仍较强烈。预计四季度国内低镍铁行情或将小幅回落。 4.不锈钢价格 图6:国内不锈钢现货价格(元/吨)

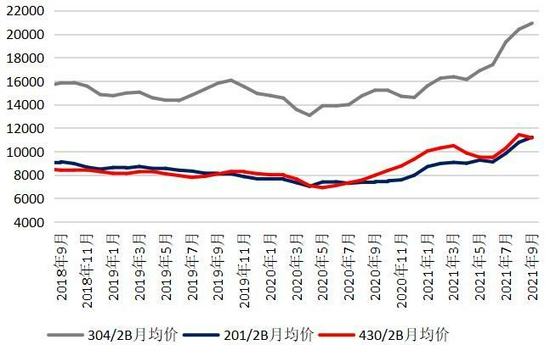

数据来源:银河期货、wind资讯 9月份,不锈钢现货价格走势整体有所分化,其中304、201表现为连续的上涨,而430表现为相对的平稳。304、201及430冷轧月度均价环比分别2.52%、4.00%和-2.40%。 从月内各系别现货价格的运行情况来看,304、201表现为连续的反弹,其走势主要受供应因素影响,能耗双控背景下,钢厂被动式的减、停产此起彼伏,而主流300、200系不锈钢厂无一例外的受到影响,带动市场看涨情绪高涨,行情随之快速拉涨。201同时还受成本因素的影响,表现为电解锰、焦炭等原料的大幅上涨。430行情整体平稳式的小幅回落,一方面,家电出口的快速回落,带动需求的回落;再者,高碳铬铁行情的高位回调带动400系成本的回落。 预计四季度国内各系别不锈钢行情将表现为分化,304走势或将表现为冲高后的回落,201或将表现为窄幅阴跌后的企稳,430行情或将受成本与限产因素而有所反弹。 第四部分 库存 1.纯镍库存 图7:LME镍库存与上期所库存变化(吨)

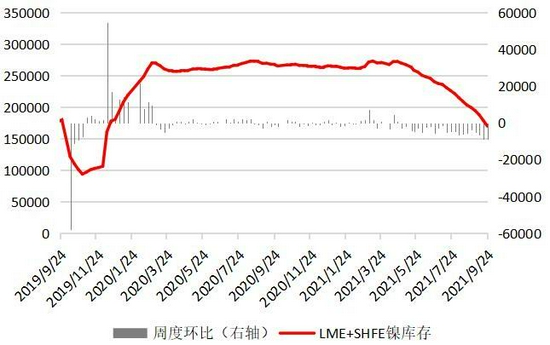

数据来源:银河期货、wind资讯 9月下旬,LME镍库存量为16.40万吨,月度累计下降3.05万吨,降幅15.68%。同期,上期所镍库存为0.60万吨,月度累计增长0.15万吨,增幅33.33%。内外库存总体表现为连续下降。 以上期所交割库及保税区等仓库为代表的国内镍显性库存在8月底库存总量为2.13万吨,加上同期LME镍库存19.56万吨,则全球显性库存合计为21.66万吨。截止8月底,年内全球镍显性库存累计下降7.60万吨,年内国内镍显性库存累计下降2.46万吨。 2.镍矿库存 图8:国内港口镍矿库存(万吨)

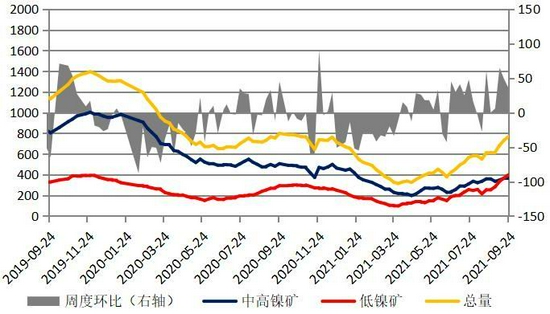

数据来源:银河期货、铁合金在线 截止2021年8月24日,国内港口镍矿库存量为768.0万吨,月度环比增长25.49%,同比下降3.88%;其中高、中镍矿总量为370.0万吨,同比下降26.88%;低镍矿398.0万吨,同比增长35.84%。 9月份,国内港口中、高镍矿库存及低镍矿库存整体表现为连续的增长。中、高镍矿库存的增长主要受备库需求增长影响,菲律宾雨季临近,激发国内镍铁厂的备库需求,同时,国内的能耗双控政策使得镍铁厂镍矿消耗量快速下降,一定程度上表现为中、高镍矿的垒库;低镍矿库存的增长主要是受需求因素的影响,能耗双控政策下,200系钢厂的高炉停工率快速上升,且减、停产面不断扩大,对应的低镍矿需求不断下降,最终表现为低镍矿库存的增加。国内高、低镍铁的压产政策仍在延续,对应的镍矿需求将在低位运行,预计后的镍矿发运量仍将下降,则预计四季度国内港口镍矿库存或将表现为先增后减。 第五部分 国内镍金属月度供需 1.镍供应 图9:国内NPI产量(万吨)

数据来源:银河期货、安泰科、wind资讯 8月,国内镍生铁产量(金属量)为4.08万吨,环比增长0.99%。其中高镍铁产量3.34万吨,环比增长2.14%;低镍铁0.74万吨,环比下降3.90%。 8月份国内高镍铁产量的小幅增长,主要是前期部分镍铁厂检修后复产,同时,高镍铁利润的持续激发镍铁生产积极性;低镍铁产量的连续回落,主要是受能耗双控政策的影响,高炉开工率连续下降,带动低镍铁产量不断下降。按照品种分布显示,高镍铁折合镍金属量3.34万吨,月度环比增长2.14%,同比下降3.47%;低镍铁0.74万吨,月度环比下降3.90%,同比持平。 随着能耗双控政策的延续,国内高、低镍铁的生产仍将受到较大程度的影响,预计四季度国内镍铁产量或将表现为环比回落。 图10:精炼镍月度进口量(万吨)

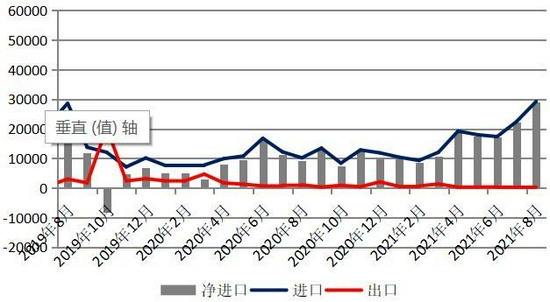

数据来源:银河期货、安泰科、wind资讯 2021年8月,国内精炼镍净进口量为2.91万吨,环比增长31.15%。精炼镍净进口量环比大幅增长,主要是受国内纯镍进口窗口打开影响,尤其是新能源领域镍需求的快速增长。从表现来看,来自澳大利亚、马达加斯加的资源增长明显,而来自俄罗斯、加拿大的资源则出现下降。随着国内能耗双控政策的持续,则之于纯镍的进口需求或将连续回落,预计四季度国内精炼镍进口量或将表现为连续的回落。 表1:国内原生镍资源供应结构

数据来源:银河期货、安泰科、wind资讯 2021年1-8月,国内范围内(含进口)的原生镍供应量为86.37万吨,同比增长6.47%。其中源自进口部分为51.71万吨,占比为59.87%;国产原生镍供应量为34.65万吨,占比40.13%。根据原生镍的状态属性划分,精炼镍部分的量为23.93万吨,占比27.71%;镍合金部分金属量为62.44万吨,占比72.29%。 2.镍需求 图11:国内300系不锈钢月度镍资源需求量(万吨)

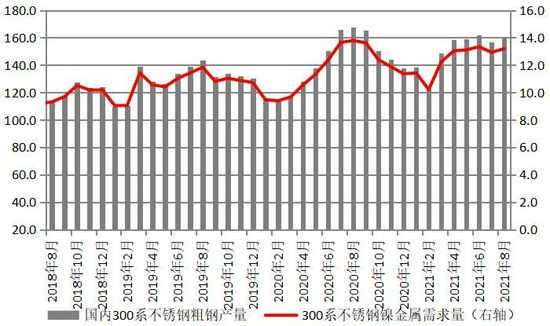

数据来源:银河期货、wind资讯 8月份,国内300系不锈钢粗钢产量为160.21万吨,环比增长2.66%,同比下降4.35%。对应的镍需求在相对高位,国内300系产量的连续抬升,主要是由于300系利润持续高位,刺激钢厂加码300系不锈钢的生产。而随着能耗双控政策的持续,预计四季度国内300系粗钢产量或将在高位回落。 表2:国内原生镍资源需求结构

数据来源:银河期货、安泰科、wind资讯 2021年1-8月,国内市场对原生镍(不含低镍铁、镍粉及镍盐)的需求为88.44万吨,同比增长8.44%。同期国内范围内(含进口)原生镍供应量为86.37万吨,则2021年1-8月国内范围内的镍供需整体表现为供应短缺2.07万吨。 8月底,国内镍显性库存(含保税区)为2.13万吨,库存较年初累计下降了2.46万吨,同期国内原生镍的供应短缺2.07万吨。 3.新能源镍需求 图12:国内三元前驱体产量(吨)

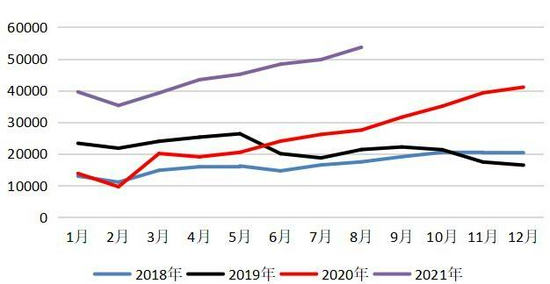

数据来源:银河期货、wind资讯、SMM 8月,国内三元前驱体产量5.36万吨,环比增长7.85%,同比增长94.91%。电动汽车的销售节奏加快,尤其是高镍材料的需求增量明显,当前电动汽车面疫情影响及临芯片紧缺问题,或将限制短期电动汽车产量的增长,则预计四季度国内前驱体产量或将增速放缓。 第六部分 成本 1.原料的经济性比较 图13:镍原料经济性比较(元/镍)

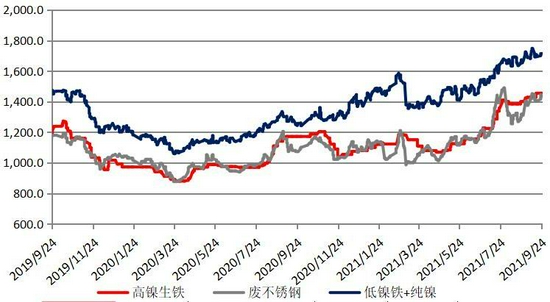

数据来源:银河期货、wind资讯 9月份,国内镍原料经济性有所波动,表现为废不锈钢和高镍铁的经济性此起彼伏,镍原料经济性的波动主要是受300系不锈钢利润持续影响,带动钢厂频繁采购镍原料,而限产政策亦对不锈钢厂的原料采购节奏产生影响,尤其是废不锈钢价格的起伏频繁,当前的镍金属经济性表现为“废不锈钢>高镍铁>‘低镍铁+纯镍’”。内蒙地区的铬铁限电政策的延续,将使得废不锈钢经济性仍将延续。 2.NPI生产成本 图14:国内NPI生产成本(元/镍)

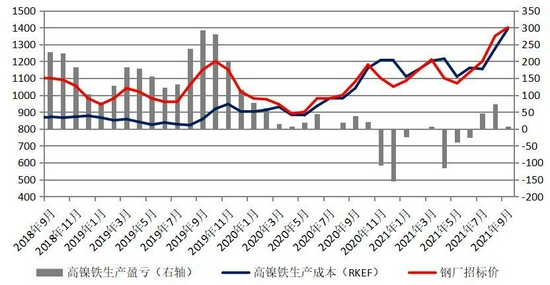

数据来源:银河期货、wind资讯 9月份,国内高镍铁延续利润打开状态。镍铁利润的连续打开,一方面是由于钢厂利润的放大,带动原料需求的持续,之于镍铁行情有所传导;再者,镍矿价格上涨,及兰炭类的辅料成本上升较快,一定程度上压缩了镍铁利润。随着镍矿、兰炭等原料的进一步上涨,而钢厂的需求量整体有所下降,则预计四季度国内高镍铁或将出现结构性亏损。 第七部分 后市展望 ◆随着中国不锈钢压产政策的延续,且高碳铬铁供给紧张的预期下,钢厂废不锈钢的使用比例保持在高位,预计四季度全球原生镍或将表现为过剩状态 ◆国内范围内的原生镍供需将逐渐转为结构性过剩状态,1-8月,国内供应短缺2.07万吨,同期国内累计去库2.46万吨。预计9、10月国内范围内的原生镍供应或将表现为结构性过剩 ◆随着国内中间品进口的增加,以及冰镍进口的预期增加,且废镍的供给比例有所抬升,则新能源领域之于镍豆需求或将逐渐下降,将不利于后期镍豆升水的走强 ◆国内能耗双控政策的持续,将使得国内300系不锈钢产量连续受到抑制,而铬铁供应担忧下,钢厂废不锈钢使用比例将维持高位,将不利于国内原生镍的进一步走强;新能源汽车受限于疫情和芯片供给的影响,同时,前驱体受限电因素影响,使得该领域的需求增速或将有所放缓。则预计四季度镍价走势或将表现为震荡式的高位回落为主。套利方面,国内范围内的原生镍短缺程度逐渐缓解,在镍进口窗口打开的情况下可尝试内外正套操作 ◆风险在于国内镍仓单的低位运行,且不排除国内300系不锈钢产能复产超预期的可能 银河期货 王颖颖 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);