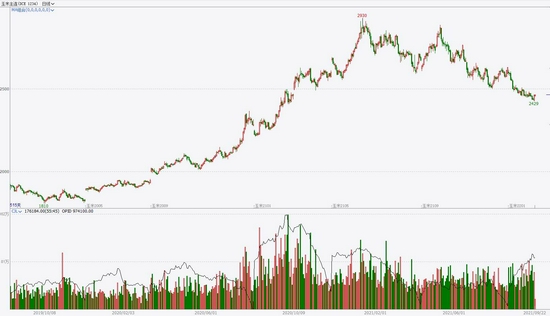

一、行情回顾 2021年以来,国内玉米(2585, 22.00, 0.86%)以震荡走低为主,北方港口现货价格在2月达到高点3020元,随后在养殖利润恶化、饲料替代加快的压制下走弱,到三季度低点达到2520元左右,波动区间在500元左右。期货走势形态大致与现货一致,但节奏较现货领先。主力连续合约高点出现于1月中旬,其中因北方部分地区疫情导致物流受阻,引发恐慌性备货,加之东北产区用粮企业库存偏低,在全年供需紧张的预期下加大补库力度,期货盘面趁机推高,但随后物流问题缓解、华北非瘟疫情复发打压需求预期,期货开始回落,一直到3月底见到低点。之后随着美国农业部种植意向调查报告出炉,利空担忧解除,盘面开启一轮反弹,直至升水现货后,贸易商套保入场结束了反弹势头。之后随着替代的深化及生猪养殖利润持续恶化,贸易商手中存粮走货不畅,资金压力逐渐加大,玉米开始重回弱势。 图:玉米期货主力合约走势

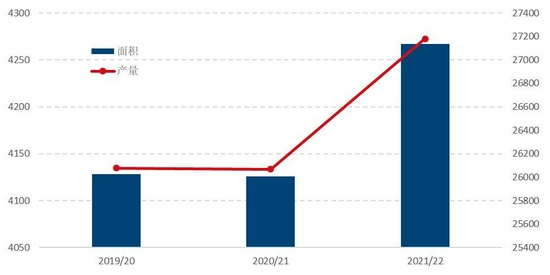

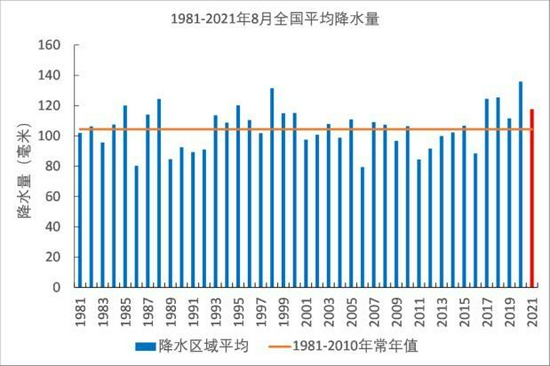

资料来源:文华财经 二、国内玉米市场动态 1、产量:种植面积增加 新作产量预期较好 由于2020年下半年以来国内玉米价格大幅上涨,农民种植玉米的意愿大幅上升。按照农业农村部的9月的月度供需报告预估,2021/2022年国内玉米种植面积将达到4267万公顷,较上年增加140.6万公顷,折2000万亩,假定今年天气中性,则产量在2.7亿吨,较上年增加1100万吨。从今年整体天气状况来看,主要产区雨水充足,有望获得较好收成。 图:新作面积(单位:万公顷)

数据来源:农业农村部 国信期货 图:土壤墒情

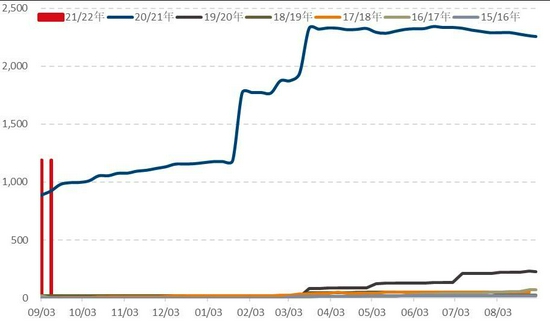

数据来源:中央气象台 国信期货 2、进口:四季度进口有望减少 由于国内存在着较大的产需缺口,及国内玉米价格保持在较高的水平,2020/21年国内进口玉米大幅增加。根据海关统计,2019/20年进口759万吨,20/21年至8月进口2600万吨,按照装船数据估算,9月进口量在200-300万吨,因此预计20/21年全年进口在2800-2900万吨。从2021/22年来看,目前中国已经采购了约1200万吨美国玉米,加上未来采购及从美国之外的地区的采购量,预计2021/22年国内玉米进口仍将超过2000万吨。不过,目前正临近国内新玉米上市期,预计四季度进口量将处于较低水平。 图:玉米进口量(单位:万吨)

数据来源:海关总署 国信期货 图:美玉米对华出口订单(单位:万吨)

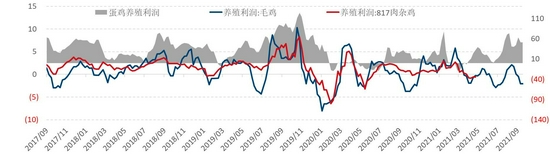

数据来源:USDA 国信期货 3、需求:养殖利润转差 需求预期下调 根据饲料工业协会的统计,截至8月国内猪料产销量累计达到8408万吨,同比增加69%,增幅有所下降。年初以来国内生猪价格大幅下跌,全国均价最低下跌到12元/公斤以下,行业养殖利润亦大幅亏损,从自繁自养利润及外购仔猪育肥利润来看,甚至达到了历史最大亏损额度。由于猪价的下跌及猪料价格高位,预计四季生猪体重仍以下降为主,单头出栏生猪的饲料消费强度减少,但鉴于存栏仍处于增长,预计下半年国内猪料的消费保持平稳或小幅增长。不过从长期来看,国内生猪利润仍处于较差水平,能繁母猪存栏出现拐点,猪料需求预期长期来看较为悲观。从禽料来看,1-8月国内禽料产量在8022万吨,同比下降5%,主要是由于养殖利润恶化,产能有所收缩,其中蛋鸡存栏明显低于上年,使得蛋禽料下降8%。 图:生猪季度存栏数量(单位:万头)

图:饲料月度产量(单位:万吨)

图:猪料月度产量(单位:万吨)

图:禽料产量(单位:万吨)

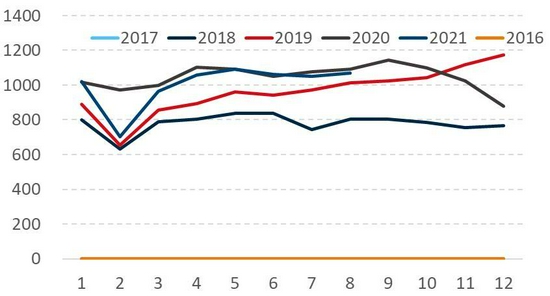

图:生猪养殖利润

图:禽料养殖利润

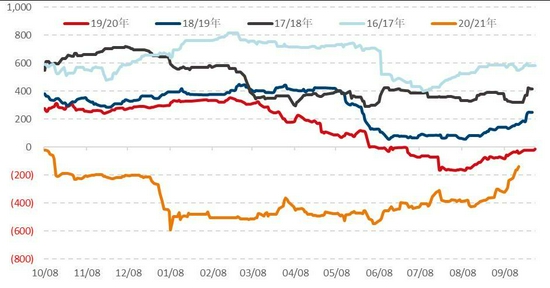

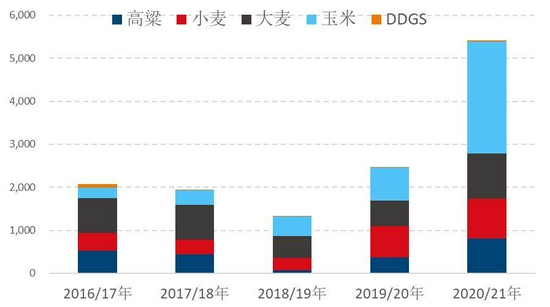

资源来源:wind,统计局,饲料工业协会,国信期货 4、替代品:玉米小麦价差缩小 但反向替代还未大量开启 随着玉米价格的回落及小麦维持偏强震荡,玉米相对于小麦的价差开始收窄,以山东地区为例,9月中旬,玉米主流价格在2520元,小麦在2610元,玉米较小麦低90元,而在今年上半年大部分时间里,玉米都高于小麦近400元。由于小麦蛋白含量高于玉米,用小麦替代玉米会节约一定量豆粕(3251, 3.00, 0.09%),为了衡量小麦替代玉米综合效益,一般可用小麦-(0.83*玉米+0.17*豆粕)的价差来评估,而根据山东地区的玉米、小麦及豆粕价格来计算,目前玉米与小麦价差虽然收窄,但尚不足以刺激玉米对小麦反向替代。在猪价大幅好转、利润明显恢复之前,猪料领域还是需要精打细算,玉米想夺回失地还需要进一步的性价比优势。除小麦之外,南方地区进口高粱、大麦甚至豌豆也在大量挤占国产玉米的市场份额,根据部分机构的预估,2020/2021年,进口大麦、高粱将可能替代接近1000万吨的玉米。总体来看,国产、政策拍卖及进口替代性谷物将成为补足国产玉米缺口的主力,理想情况下,可替代约近5000万吨的国产玉米。对于即将到来2021/22年,考虑到国内小麦库存已经有较大消化,后期替代的主力将转向陈化稻谷。 图:考虑蛋白因素后小麦与玉米的优势(单位:元/吨)

数据来源:WIND 国信期货 图:替代性谷物进口(单位:万吨)

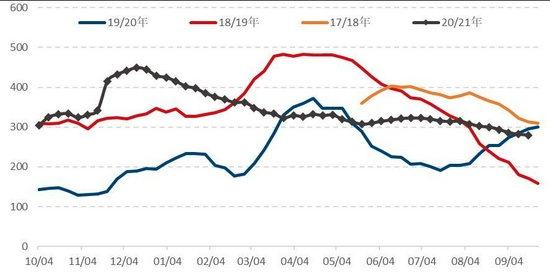

数据来源:WIND 国信期货 5、库存:深加工企业库存偏低 截至到9月17日,北方港口玉米库存为280万吨,略低于19/20年同期,集港及发货水平都处于较低水平,反映了南方市场对东北玉米需求仍处于低位。南方港口方面,广东港口内贸玉米库存为12.1万吨,外贸库存46.9万吨,内外贸玉米库存合计在59万吨,处于近年同期中性水平。深加工库存方面,根据我的农产品网统计,全国归入统计的96家深加企业的库存已经达到339万吨,已经下降至近三年偏低水平,因下游需求表现较弱,企业主动降低库存为主。 图:北方港口库存(单位:万吨)

数据来源:我的农产品网 国信期货 图:南方港口库存(单位:万吨)

数据来源:我的农产品网 国信期货 图;华北深加工企业库存(单位:万吨)

数据来源:我的农产品网 国信期货 图:东北深加工企业库存(单位:万吨)

数据来源:我的农产品网 国信期货 三、结论及展望 从新作产量预估来看,今年由于播种面积增加,生长期间个别地区虽有旱涝灾害,但总体天气上无大碍,全国玉米产量预计较上年有较为明显的增加。从需求来看,国内猪价低迷,预计四季生猪体重仍以下降为主,单头出栏生猪的饲料消费强度减少,但鉴于存栏仍处于增长状态,预计四季度国内猪料的消费保持平稳或小幅增长,但从2021/22年整个市场来看,由于生猪产能拐头,猪料消费将较上年有所缩减;禽料总体利润水平相对中性偏差,预计亦无太多亮点。而深加工产能维持稳定,加工消费由利润调节,总体需求偏稳定。因此,2021/22年的整体供需缺口明显收窄,但亦不大可能明显过剩,这意味着玉米价格高位区间波动的可能性较大。从节奏上来看,目前国内处于新旧作物衔接期,目前旧作仍有一定余粮,整体供应潜力充足,而新作逐渐上市,并将在后期继续增多,阶段性供应压力仍存。但从玉米的价格来看,目前或已经接近下行阶段的尾声,一方面盘面价格已经下行到略低于新作集港成本的位置,另一方面,通过与小麦价格的对比,玉米价格已经离找回性价比优势不远。综合而言,玉米短期偏弱震荡为主,进入10月中下旬,玉米价格或兑现季节性上市低点,并迎来上涨的契机。操作上,关注C2201的逢低买入机会。 国信期货 覃多贵 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);