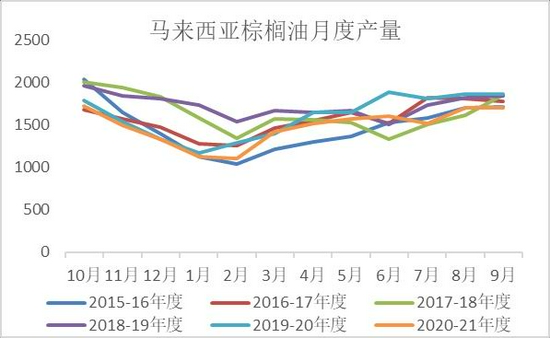

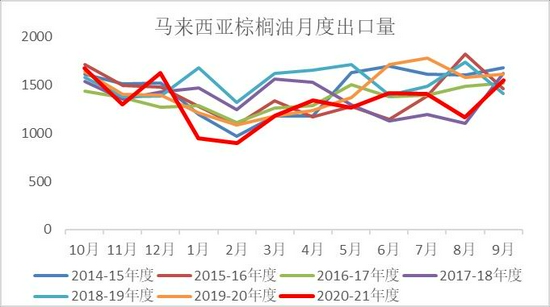

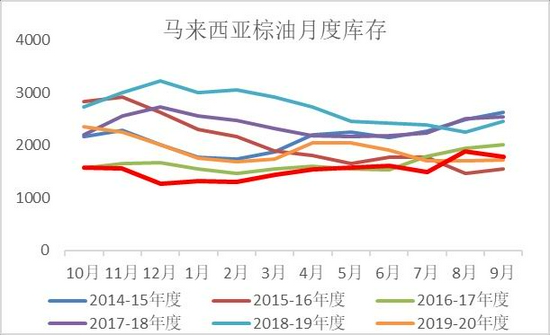

第一部分 前言概要 8-9月油脂的行情为震荡偏强,趋势性不强,波动巨大,整体走势较为强势,其中棕榈(9960, 312.00, 3.23%)油和菜油不断刷出新高。如果说油脂上半年的上涨行情主要由于外盘油脂需求强势、国内供需偏紧以及宏观资金面的强势所致,那么7-9月价格的偏强震荡主要由于炒国内供应以及宏观资金的助推。宏观博弈面对油脂行情的影响体现出油脂品种的金融属性及投机属性,这一点对油脂近期行情的边际影响确在放大,这点与农产品中其它品种诸如蛋白以及众多粮食价格走势波动有较大的不同。 进入8月后部分工业品因限电限产致使供应紧张价格持续上行后多数港口地区的油厂也受到了此因素的影响,油脂基差普遍大涨,供应紧缺的预期不断放大。整体而言,21-22年度全球植物油平衡表紧张程度虽较20-21年度有所缓和,但依然偏紧。另外,四季度初期油厂的缺豆以及豆粕(3250, 2.00, 0.06%)潜在消费弱势也将令豆油基差在四季度继续维持高位。国内菜油库存开始缓慢下滑,加菜籽确认大幅减产后四季度后菜油有望成为最强势的品种。 第二部分 棕榈油 (一)国际市场 (1)马棕9月产量再次不及预期,或小幅去库 8月马来超预期累库38万吨至187万吨,为自20年6月以来库存最高水平。但对此市场并未交易,马来数据的利空被印尼再度加征出口征税后挺价所抵消。根据9月mpoa以及uob等多口径数据,9月马来毛棕油产量大概率较8月持平甚至略有下降,目前为季节性增产旺季的尾声,叠加劳工问题限制产量增速,9月产量因此依然偏低。9月中秋假期前市场一则马来将引进32000名劳工缓解采摘效率令盘面大跌,但增加劳工引进的预期是长期影响而非短期影响,引进劳工可能令2022年后马来产量逐步恢复,但或难以解决眼下的增产困境。 出口方面,7-8月印尼下调出口专项税令马来失去竞争优势,因而8月马来出口一度大幅回落,但随之印尼销售压力缓解后再度上调出口征税,印尼惜售明显,马来9月出口市场再获转机。目前预估9月马来出口量大概率达到150万吨以上。因产量增长较慢而出口大增,马来9月库存或较8月小幅下降,马棕因此走势再度偏强,伴随连盘的强势共振突破。 10月以后马来将逐步进入减产季,产量逐步见顶下降。需求方面看印度近期采购放缓,印度9月一度再次下调进口征税抑制其国内的高物价,但紧接着上调税基令棕榈油进口利润转差而远不及豆油进口利润。截止8月末印度棕榈油港口库存依然较低,短期看补库仍有一定空间。预计马棕未来可能偏强震荡,即使冲高回调,大跌的空间也不会太深。 图1:马来棕油月度产量(单位:千吨)

数据来源:银河期货农产品事业部、MPOB 图2:马来棕油月度出口量(单位:千吨)

数据来源:银河期货农产品事业部、MPOB 图3:马来棕油月度库存(单位:千吨)

数据来源:银河期货农产品事业部、MPOB 图4:印度植物油进口征税(单位:%)

数据来源:银河期货农产品事业部、SEA (2)印尼加税后挺价明显,当前压力尚无 因6月印尼棕榈油库存累积幅度较大,7月印尼政府宣布下调出口专项税(export levy),加上出口征税总出口税为291美金/吨。8月后印尼继续下调出口征税,令总出口税由6月最高的348美金/吨继续下降至268美金/吨。因出口税大幅下调7-8月印尼出口量大增,印尼卖货意愿较强。我们主观推算印尼7-8月棕榈油库存累积幅度有限。 进入9月后随着库存压力的缓解,政府再次宣布上调总出口税至341美金/吨,恢复至2021年1-6月时的高水平状态,因此印尼表现出较强的挺价情绪,对马来的价差也明显扩大。大方向看印尼的库存压力可能在四季度后才会逐步体现,具体需关注印度和中国的采购节奏。 图5:印尼棕油月度库存(单位:千吨)

数据来源:银河期货农产品事业部、GAPKI 图6:印尼毛棕油出口征税和出口levy的变化(单位:美元/吨)

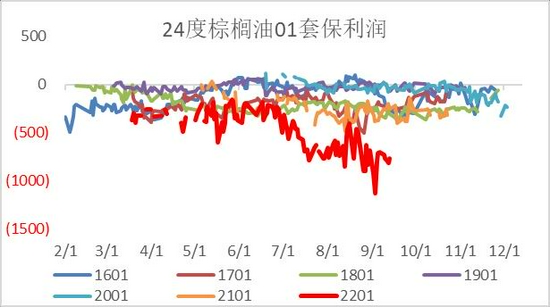

数据来源:银河期货农产品事业部、GAPKI (二)国内市场:进口利润继续恶化,远期采购缺口显著 自7月以来国内盘面走势强于外盘,与国内偏紧的供应、持续亏损的进口利润以及持续累不起来的港口库存息息相关。三季度国内24度棕榈油月均进口量40万吨,较去年同期基本持平。三季度月均表需38万吨,不及去年同期水平,也略不及二季度情况,但整体较为稳定,受食品厂刚需采购以及华南地区生柴需求的影响。截止9月末,低棕港口库存继续维持不及40万吨水平。本月受印尼挺价的影响,进口套盘利润继续恶化,其中11月船期倒挂幅度为历史同期之最利润下跌至-800元/吨,倒挂之深,只能基差来补。截止9月末,华南24度现货基差由8月末转月后的01+850上涨至01+1150,反映的即是进口深度亏损下供应的紧张预期。 根据平衡表推导,按照目前采购进度,10月以后缺口仍较为明显,即使10月后需求季节性走弱,国内港口库存也难以累积而继续维持30-40万吨的低位。单边看,除了国内供应紧张伴随较强的期现结构,博弈资金面也有较强的推动力。产地的劳工问题以及进口利润难以修复的问题,都是多头短期强有力的推手,叠加宏观大宗商品整体走势较强,棕榈油近期的持仓量显著增长,投机性增强。 图7:24度棕榈油进口利润(单位:元/吨)

图8:国内低棕月度进口量(单位:吨)

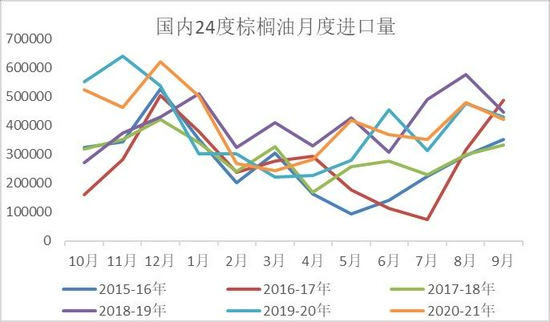

图9:国内低棕月度走货量(单位:吨)

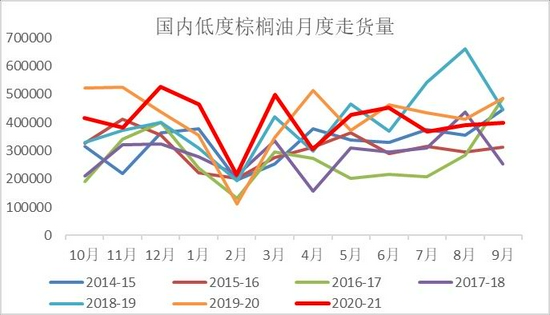

图10:国内24度棕油库存(单位:吨)

图11:p01持仓量(单位:手)

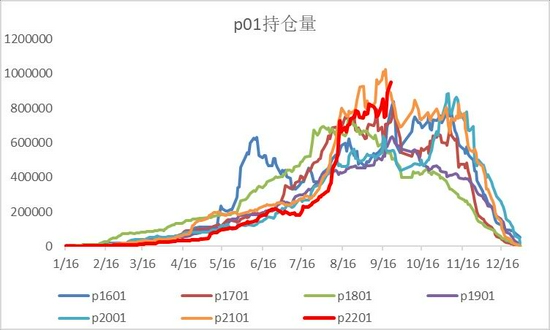

图12:华南24度现货基差(单位:元/吨)

数据来源:银河期货农产品事业部、海关数据、wind 第三部分 豆油 (一)国际市场 (1)美豆油短熊长牛,短期可能利空交易接近尾声 自年初以来美豆油盘面与马棕油以及国内油脂盘面走势分化,美豆油生柴消费增长预期强烈,主要交易其自身独立的基本面。整个三季度美豆油走势承压,出现了高价抑制需求的情况。其中,生物柴油总产量因生产利润亏损而增长不及预期,叠加豆油添加比例下降,豆油生柴消费量月均下降至不及30万吨。食用消费7-8月也不及去年水平,因此二者加总的总国内消费自6月以来出现连续三个月的同比回落。美豆油库存因此在7-8月出现逆季节性增长,库销比自低位反弹,美豆油内陆基差也明显回落。 2021年美豆油可能受需求不及预期的影响大方向承压,短期可能受价格回调幅度较大后豆油的性价比再次凸显而跌幅有限。截止9月中旬,豆油价格下跌调整后豆油制生柴加工利润自8月初最高亏损1.2美元/加仑上涨修复至亏损0.7美元/加仑,算上各类补贴以及RIN的价格,整体生柴生产及掺混利润快速好转,因而美豆油价格可能在52美分左右有较大支撑。中长期看,22年后随着RD产能的逐步扩充,美豆油生柴消费有望在下一年度大幅增长100万吨,长期豆油消费的大增也会反向刺激美豆的压榨。RD产量的潜在增产也是长牛的的基础。 图13:美国生物柴油加工利润(单位:美元/加仑)

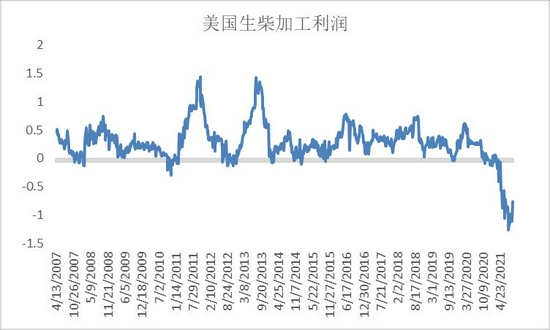

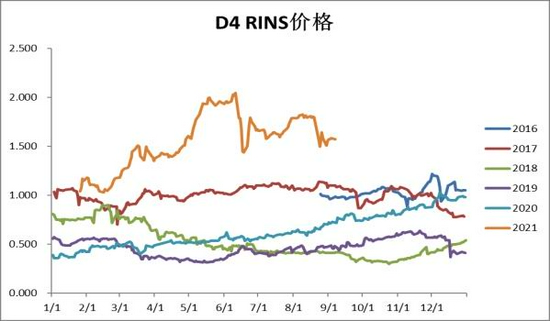

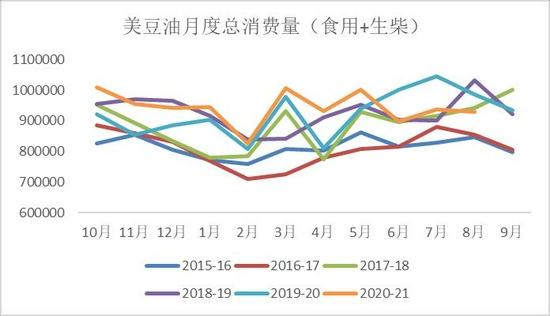

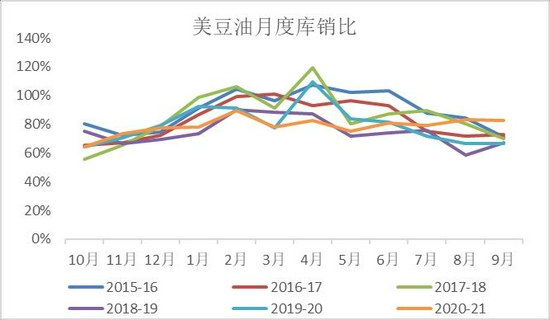

图14:D4-RINS(单位:美元/加仑)

图15:美豆油月度国内消费量(单位:吨)

图16:美豆油月度库销比(单位:%)

数据来源:银河期货农产品事业部、USDA、彭博 (2)南美贴水走强,阿根廷国内消费恢复 去年阿根廷国内消费受自身生柴消费下降以及生柴出口双重打压回落显著。目前看阿根廷因生柴计划下调至B5后国内消费依然低迷,但欧盟重返阿根廷采购SME令豆油生柴消费恢复。另外,近期印度采购豆油数量增加,二者因素叠加令南美豆油贴水走强。受帕拉那河水位历史极低的影响阿根廷油粕出口运输受阻,阿根廷大豆(6137, 142.00, 2.37%)压榨量自6月以来开始回落,预计8-9月月均压榨量继续下降至350万吨。供应紧张而需求较好,阿根廷豆油库存继续下滑。 相对于阿根廷的压榨,巴西大豆压榨继续维持同比偏高水平,巴西油粕出口顺畅,同时巴西生柴生产和消费较为稳定,刺激巴西压榨量稳定增长。三季度巴西月均豆油生柴消费38万吨左右,三季度巴西执行B12生柴计划,但10-12月强制掺混比例将再度下调至B10,届时豆油生柴消费可能下降至月均35万吨以下,未来巴西豆油库存可能小幅增长。 图17:阿根廷大豆月度压榨量(单位:千吨)

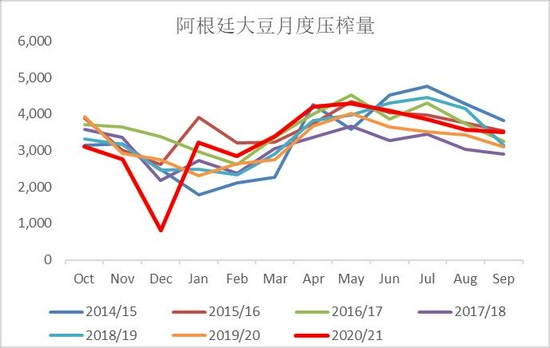

数据来源:银河期货农产品事业部、阿根廷农业部 图18:阿根廷国内豆油月度消费量(单位:千吨)

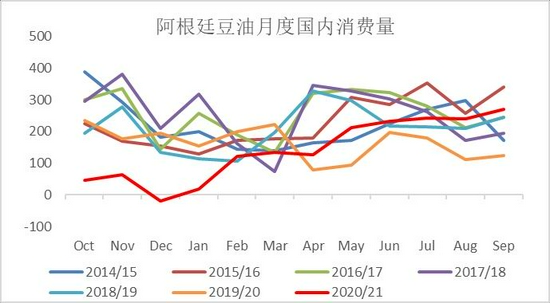

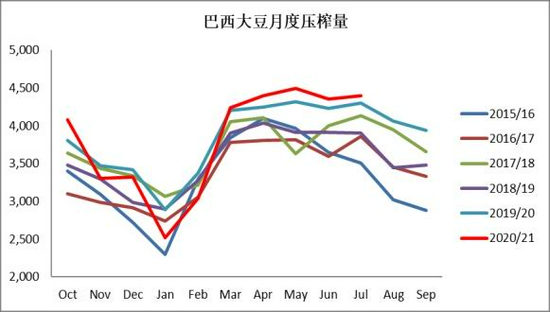

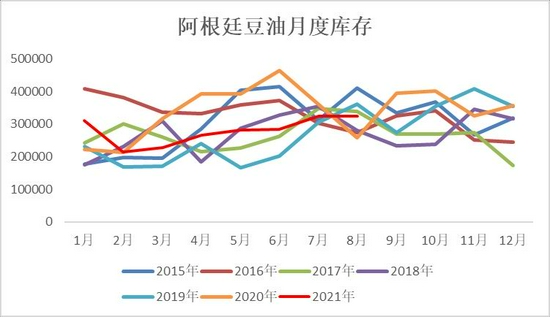

数据来源:银河期货农产品事业部、阿根廷农业部 图19:巴西大豆月度压榨量(单位:千吨)

数据来源:银河期货农产品事业部、阿根廷农业部 图20:阿根廷豆油库存(单位:吨)

数据来源:银河期货农产品事业部、阿根廷农业部 (二)国内市场:全国大面积缺豆&限电停机,豆油基差未来将维持长期强势 回顾8月豆油供需,油厂压榨量恢复到周均190万吨以上,豆油供应充足,但豆油表观消费大幅增长超出市场预期,达到180万吨以上,仅低于去年同期收储时的水平。目前认为表需较高因6-7月终端库存较低,近期不断补库所致,另外饲料用油也有所贡献增长。进入9月后,市场交易重心转移至9-10月油厂的缺豆预期,下游企业普遍担忧大豆及豆油供应紧张,因此补库采购意愿较强,而9月中旬后限电限产的现象由工业企业蔓延至油厂,供应紧张情绪继续加重,9月下旬直至10月中旬华东华南以及华北部分地区均出现限电导致开机率下降的情况,可谓在缺豆背景上火上浇油。截止月末华东和华南一豆基差均上涨至01+900以上,天津和日照一豆基差也上涨至01+800以上,反映的就是供应预期的缩紧。截止月末,豆油全国库存稳定在80万吨低位,为历史同期最低水平。 假设10月下旬限电影响弱化的话,油厂开机也将在缺豆以及豆粕需求偏弱的预期下难以恢复到较高水平。四季度为油脂的传统消费旺季,如此一来,四季度豆油库存可能继续小幅下滑。中长期看,即使没有限电的影响,豆油长期基本面也较为乐观,豆油基差和月差也将偏强运行。 图21:国内大豆压榨量(单位:吨)

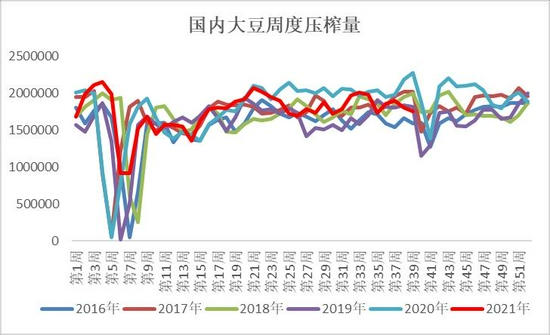

数据来源:银河期货农产品事业部、我的农产品 图22:国内豆油周度表需(单位:吨)

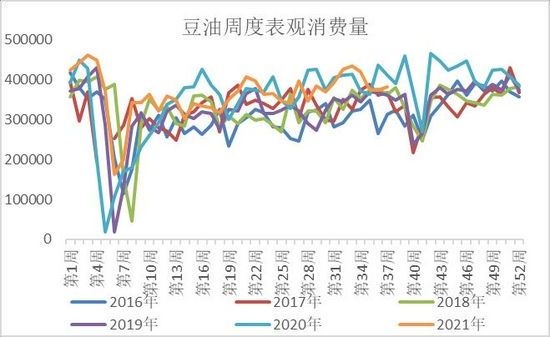

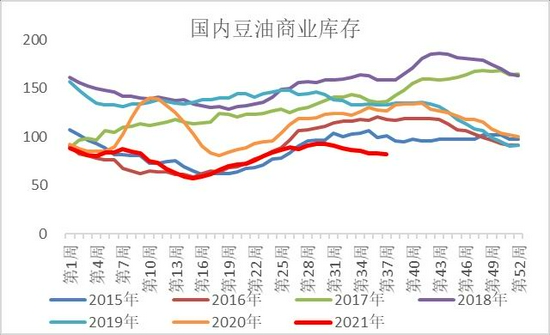

数据来源:银河期货农产品事业部、我的农产品 图23:广东一豆基差(单位:元/吨)

数据来源:银河期货农产品事业部、我的农产品 图24:国内豆油库存(单位:万吨)

数据来源:银河期货农产品事业部、我的农产品 第四部分 菜籽油&小品种油 (一)国际市场:加菜籽产量下调至1300万吨,21-22年度全球油脂平衡表依旧偏紧 加拿大统计局在9月报告中再次将21-22年度加菜籽产量预估由上个月预估的1600万吨以上下调至1320万吨。受极端高温干旱的影响,预计本年度加菜籽单产下降30%以上至1.5吨/公顷,加菜籽产量较去年下降580万吨,叠加全球菜籽结转库存下降,本年度全球菜籽总供应下降650万吨,折合全球菜油供应下降250万吨以上。菜籽的减量多数将通过国际菜籽贸易量的下降体现,部分将通过国际菜油贸易量的下降而体现。主观预计本年度欧盟菜籽进口量下降150万吨至480万吨,中国菜籽进口量下降80-100万吨至200万吨左右,阿联酋菜籽进口量也将明显下滑。 国际菜油供应的下降将通过葵籽葵油的增产而弥补。虽俄罗斯葵籽单产略有不及预期,但因黑海地区葵花籽总种植面积的扩张,国际葵籽产量较去年减产水平大幅增长650万吨以上,对应国际葵油的产量和出口量也将大幅增长。市场提前交易葵油的增产,自6月以来国际葵油价格大幅走弱,而相对比国际菜油价格近期底部逐步抬升。 结合全球油脂需求以及豆棕油供应情况,预计21-22年度全球植物油供需较20-21年度的紧张情况有所缓和,但库存和库销比仍处于偏低水平,这可能意味着本年度国际油脂价格仍难以大幅走弱。 图25:国际菜籽产量(单位:千吨)

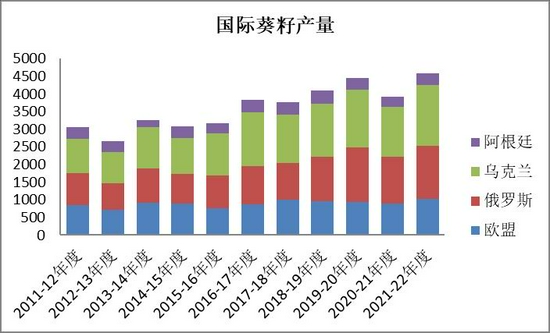

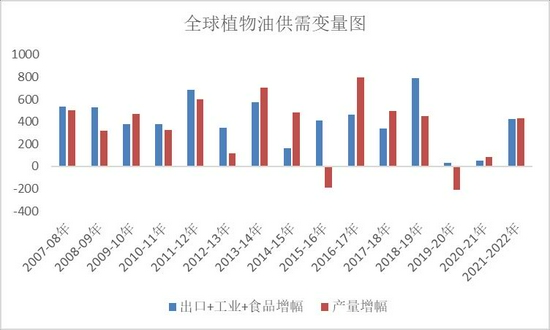

图26:国际葵籽产量(单位:千吨)

图27:全球植物油供需变量(单位:万吨)

图28:国际葵菜价差(单位:美元/吨)

数据来源:银河期货农产品事业部、加拿大统计局、USDA (二)国内市场:菜油基差走强,四季度供应紧张将逐步体现 7-8月国内菜油需求持续较弱,玉米(2587, 24.00, 0.94%)油等其他小品种植物油与菜油价差不断缩小,菜油因而失去消费性价比。另外,前期川渝地区内陆菜油库存高企,终端企业以消耗持有库存为主,令菜油的7-8月表观消费下降至20万吨低位,而三季度整体菜籽和菜油供应充裕,尤其菜油更加显著,7-8月国内菜油月均进口达到接近15万吨,虽较二季度的20万吨进口天量明显下滑,但仍高于往年同期。7-8月供需两弱也令菜油基差大幅走弱至现货贴水状态。20-21年度国内累积菜油进口量预计将达到230万吨,较去年大增40万吨。三季度供需两弱令菜油库存截止9月末仍维持40万吨以上的水平,短期看去库进程依然较为缓慢。 进入9月后,市场开始提前交易四季度“缺货”的预期,终端企业低价补库情绪好转,令9月菜油表需回升至25万吨左右。9月加菜籽产量预估再次下调,全球菜籽供应紧张为明牌,国内进口菜籽利润维持深亏,远期仍有较大的采购缺口。按照平衡表的预估,预计11月后国内菜油库存将下降显著,明年1月后菜油将进入紧缺状态。菜油目前资金热度较高,看多观点一致性较强,持仓量也上升至往年同期较高水平。大方向上,在油脂板块深跌幅度有限下,菜油可能为未来最为抗跌的品种,而远期现货的紧缺也将支撑月差维持正套思路。 图29:国内菜油进口量(单位:吨)

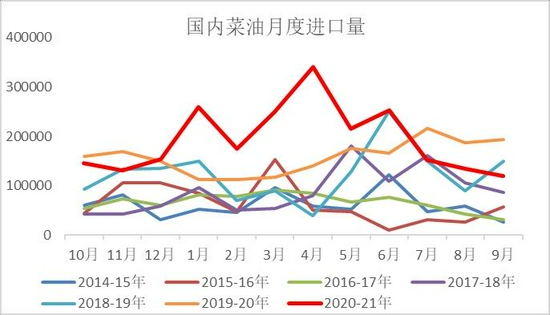

数据来源:银河期货农产品事业部、我的农产品 图30:国内菜油月度消费量(单位:万吨)

数据来源:银河期货农产品事业部、我的农产品 图31:国内菜油库存(单位:万吨)

数据来源:银河期货农产品事业部、我的农产品 图32:华东四级菜油现货基差(单位:元/吨)

数据来源:银河期货农产品事业部、我的农产品 第五部分 行情展望 ①产业现货端:豆油供应端受缺豆及限电影响偏紧,四季度后即使限电因素解除,受缺豆影响供应增长放缓,叠加豆粕需求弱势消费旺季,国内豆油基差继续看好,月差看强。国内棕榈油进口倒挂严重,产地挺价,国内远期同样有采购缺口,急需产地给出较好的进口利润,中长期看国内库存将维持低位。菜油当前库存高位,需求偏弱,但10月后随着到港下降,叠加采购缺口,库存将逐步下滑,1月后菜油将较为易涨。 ②外盘数据端:9月马来产量不及预期,叠加出口较好,9月逆季节性去库。四季度马来将缓慢累库,速度偏慢,或难以形成显著利空。印尼市场偏紧,无库存压力,关注未来印度采购节奏。芝加哥盘面短熊长牛,近期消费不及预期,但短期可能利空基本兑现,大跌空间有限。 ③博弈&资金&宏观面:目前三大油脂均有供应偏紧短期内难以缓解的问题,而高位下需求稳定,暂时未看到高价下需求崩塌的情况。资金面看目前三大油脂主力集中,多头增仓明显,关注国庆节前主力获利离场导致的盘面回调。宏观面看双碳目标下,部分品种供应紧张,商品仍处于多头氛围中。 风险因素:马来产量;印度买货情况;国内油厂开机情况;巴西种植期天气等。 第六部分 交易策略 单边策略:油脂国内供应紧张低库存,短期难以缓解,叠加宏观面偏强,大方向为震荡偏强。关注p01在8000的支撑,y01在8800的支撑,菜油在10500的支撑。但临近假期,主力过于集中,警惕节前集中平仓带来的潜在回调可能。 套利策略:继续持有菜油和豆油月差正套。 期权策略:继续关注油脂的卖出看跌期权以及看涨海鸥价差期权。(以上观点仅供参考,不作为入市依据) 银河期货 刘博闻 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);