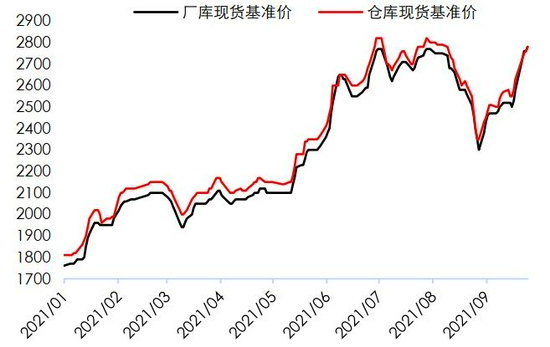

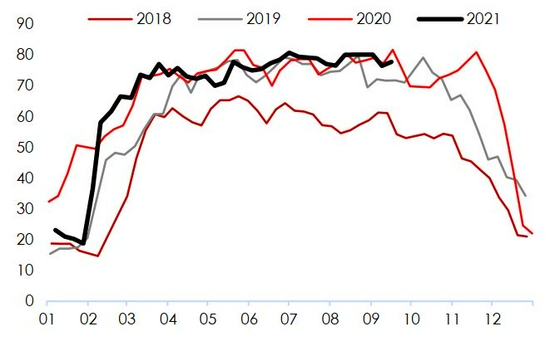

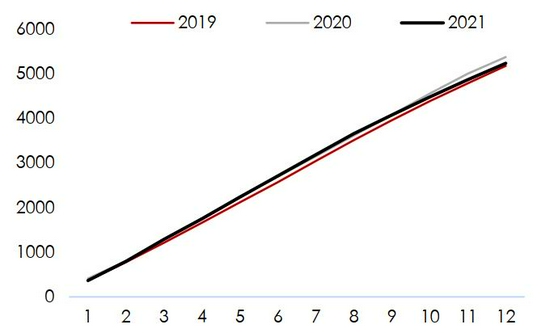

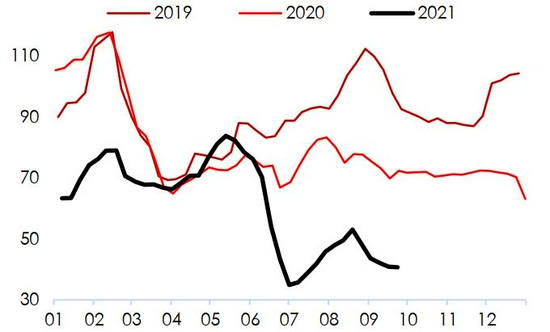

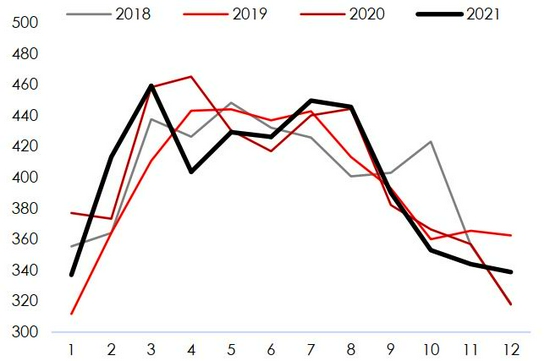

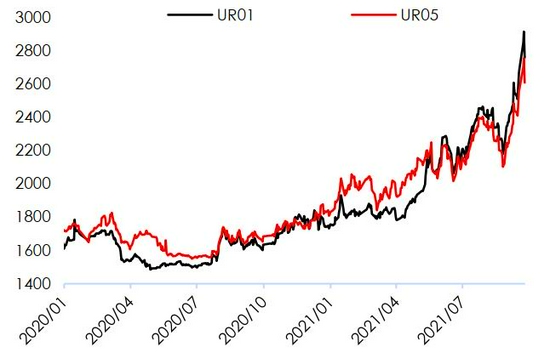

报告要点: 三季度双控把尿素推向高峰。四季度供应端仍是主导逻辑,包括双控和天然气尿素,不过边际上支撑或有减弱;虽然高价和双控都抑制需求,出口也受制于政策,但仍有兜底作用,因此我们认为四季度尿素震荡稍偏强,价格或维持高位。 摘要: 三季度双控引发供应大幅下降,价格也屡创新高,近3000元/吨 9月双控全面扩大,导致山东、河南、内蒙的煤制尿素开工大幅下降,也使得工厂库存继续下降,加剧了短期现货紧张和未来紧缺的预期,叠加印标带来的集港需求,现货和预期都非常乐观,进使得尿素价格水涨船高,盘面破2900,现货到2800附近。 限气和双控或引发供应下降,但前期减产恢复以及保供政策有所对冲,日产量维持低位,但也难有较大程度下降 10月后气头尿素开始进入减产周期,且今年全球的天然气供应都非常紧张,价格也是处于近几年的历史新高,且冬季拉尼娜的概率已到50%以上,叠加煤改气带来需求的增长,国内天然气化工停产的力度和周期可能都会被延长,管道气涨价预期也是很强的。考虑到国内气头尿素占比26%,这个可能是四季度尿素价格的重要支撑。不过尽管目前几大主厂区的尿素日产量处于近几年的同期低位,随着能耗目标的逐步完成,且政策也是优先化肥企业的复产,因此四季度尿素开工存恢复预期,日产量维持低位,但应该也难继续大幅下降。 冬储、出口和工业需求是四季度需求主体,但受到一定抑制,对上涨形成压制 四季度是内需淡季,需求主要靠冬储、出口以及工业需求来支撑。但目前高价无疑是抑制冬储需求的释放;而出口政策风险不断增强,发改委对出口征税征收和增加港口检测标准都有提示,预计将对出口形成压制;而工业需求受到双控影响较大,整体处于旺季不旺的境地,因此整体去看四季度需求可能淡季更淡的情况,这使得尿素价格推涨或主要靠供应端,需求端或可能更多是兜底的作用,比如冬储和出口,难以形成持续推涨动力。 四季度尿素支撑主要靠供应端和预期的乐观支撑,维持震荡稍偏强观点 尿素目前主要是供需定价为主。从四季度供需去看,考虑到双控持续扩大以及天然气尿素减产开展,供应有望下降,不过考虑到保供政策对化肥复产的支持,四季度尿素日产量虽然稳中下降,但支撑或边际转弱。另外因供应低位,预期冬季累库或到不了正常水平,这将加剧春耕偏紧,预期上会对盘面形成支撑。虽然高价抑制了需求,双控也对工业需求形成压制,政策也抑制出口需求,但价格一旦回落仍有兜底作用,因此从供需去看,尿素价格大概率维持,趋势上或震荡偏强。 操作策略:逢低偏多为主,关注日产量和政策导向。 跨期策略:1-5谨慎正套后再反套 风险要素:政策超预期,气头尿素减产不及预期 一、三季度双控引发供应大幅下降,价格也屡创新高 9月双控全面扩大,导致山东、河南、内蒙的煤制尿素开工大幅下降,也使得工厂库存继续下降,加剧了短期现货紧张和未来紧缺的预期,叠加印标带来的集港需求,现货和预期都非常乐观,进而使得尿素价格水涨船高,盘面破2900,创新高,现货到2800附近。如下图所示: 图表1:尿素现货基准价格走势对比

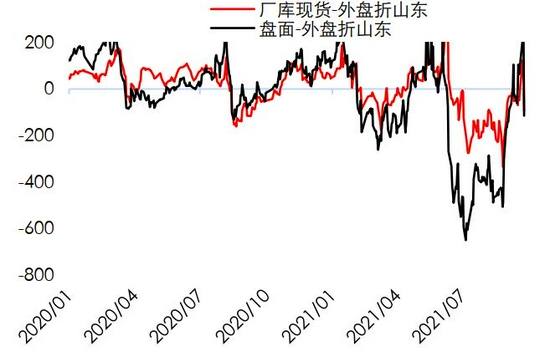

资料来源:卓创 中信期货研究部 图表2:尿素主力合约基差走势

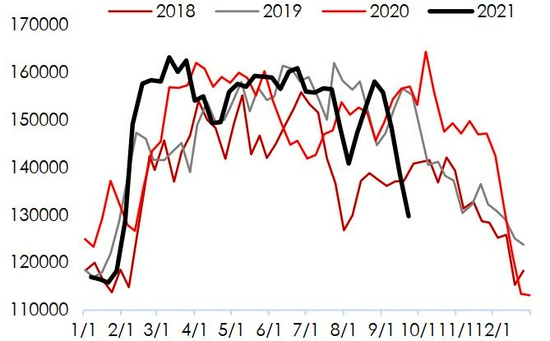

资料来源:卓创 中信期货研究部 图表3:尿素日产量大幅下降

资料来源:卓创 中信期货研究部 图表4:尿素集港近期也是明显增多

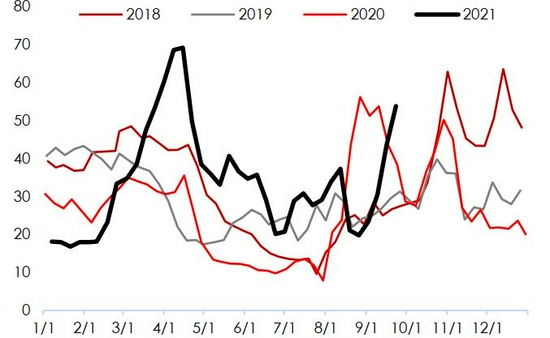

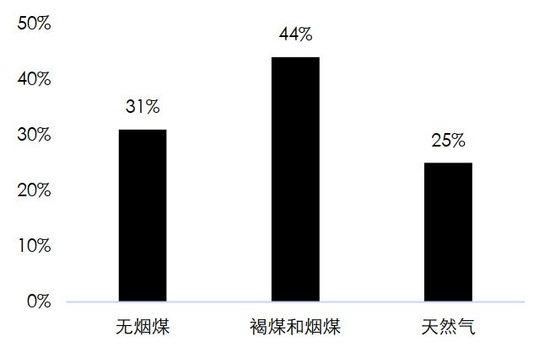

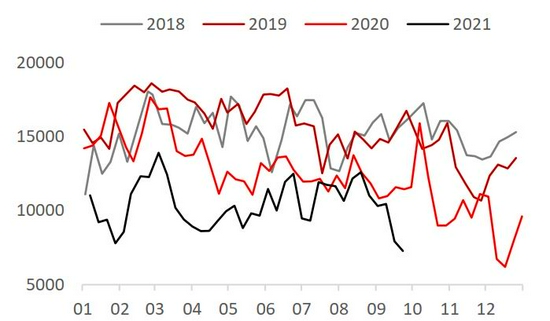

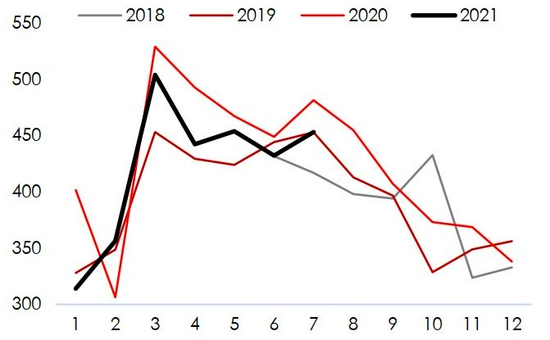

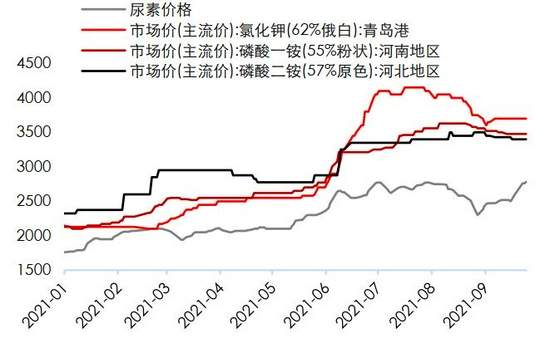

资料来源:卓创 中信期货研究部 二、限气和双控或引发供应下降,日产量或难有较大程度下降 尿素的生产是连续的,唯一的季节性就是冬季的天然气尿素减产,开工从10月开始持续下降,到2月份开始回升,其他时间的生产基本上维持正常高位水平。不过今年双控政策扰动,使得正常周期下的日产量波动幅度较大。 后市去看,供应端仍主要是关注天然气限气和双控的影响。 10月后气头尿素开始进入减产周期,且今年全球的天然气供应都非常紧张,价格也是处于近几年的历史新高,且冬季拉尼娜的概率已到50%以上,叠加煤改气带来需求的增长,国内天然气化工停产的力度和周期可能都会被延长,管道气涨价预期也是很强的。考虑到国内气头尿素占比25%,这个可能是四季度尿素价格的重要支撑。如下表所示: 图表5:国内尿素原料结构

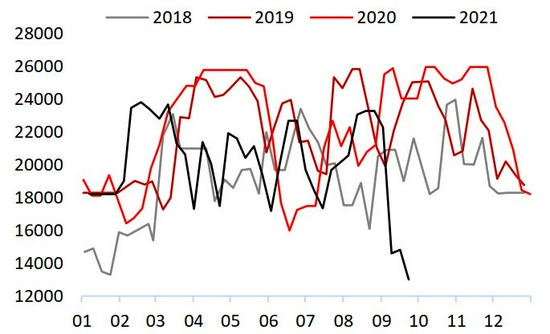

资料来源:卓创 中信期货研究部 图表6:天然气尿素开机率

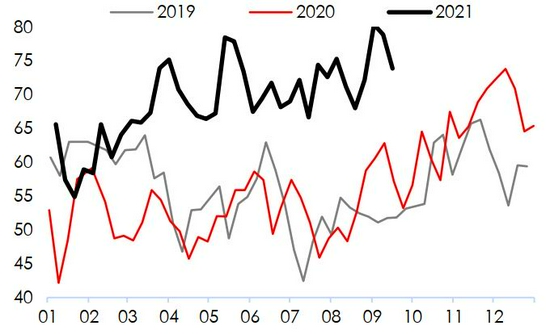

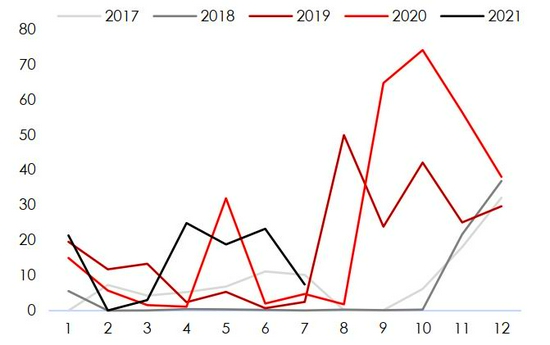

资料来源:卓创 中信期货研究部 天然气尿素受双控的影响不大,能耗明显低于煤制尿素,尤其是固定床,因此天然气尿素开工主要是限气的影响,如下图所示: 图表7:合成氨和尿素能耗标准(千克标准煤/吨)

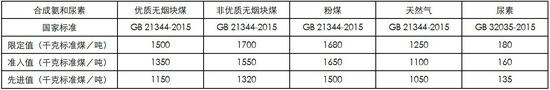

数据来源:国家标准、中信期货研究部 另外对供应端影响比较大的就是双控政策的扰动。尽管目前几大主厂区的尿素日产量处于近几年的同期低位,主要是内蒙、山东和河南地区,受到双控和限电的影响。如下图所示: 图表8:山东尿素日产量季节性

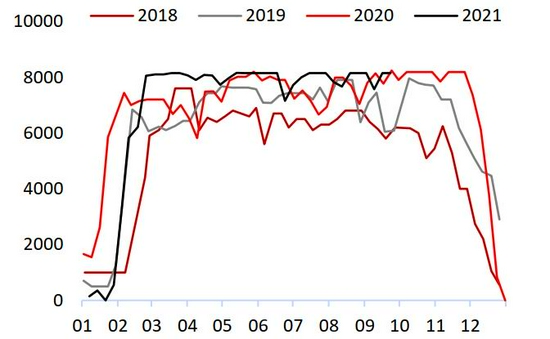

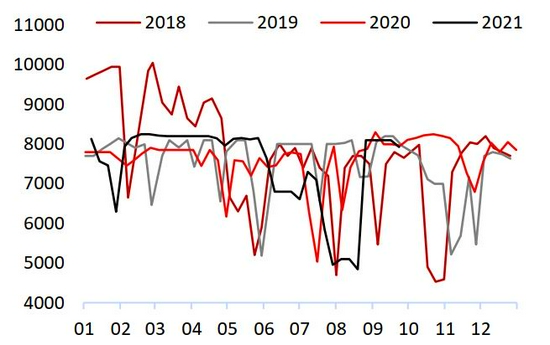

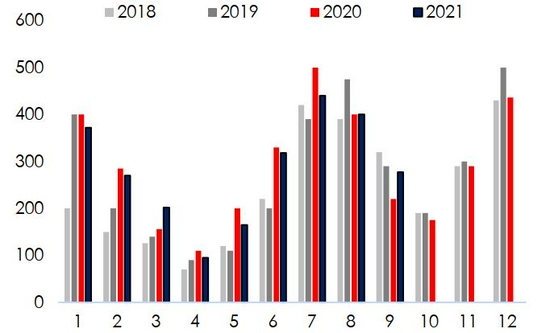

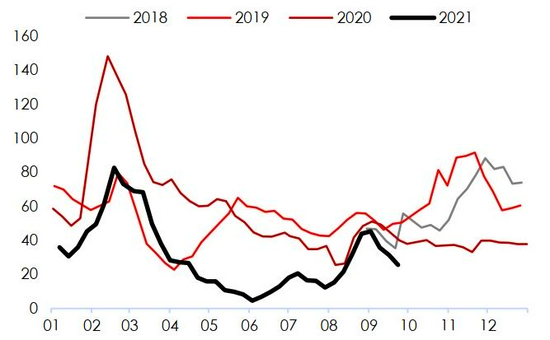

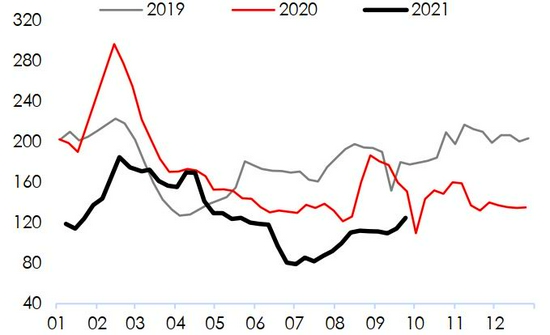

资料来源:Wind 中信期货研究部 图表9:河南尿素日产量季节性

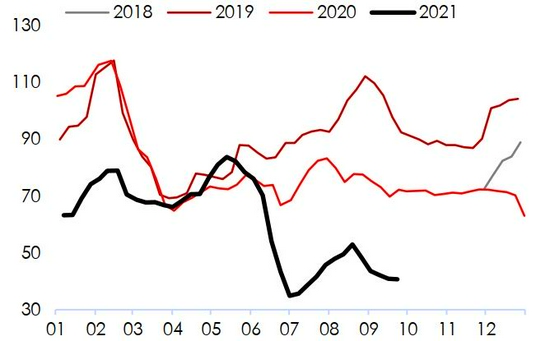

资料来源:卓创 中信期货研究部 图表10:山西尿素日产量季节性

资料来源:Wind 中信期货研究部 图表11:内蒙尿素日产量季节性

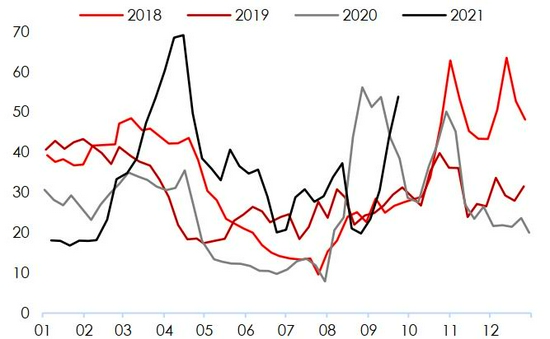

资料来源:卓创 中信期货研究部 图表12:四川尿素日产量季节性

资料来源:Wind 中信期货研究部 图表13:河北尿素日产量季节性

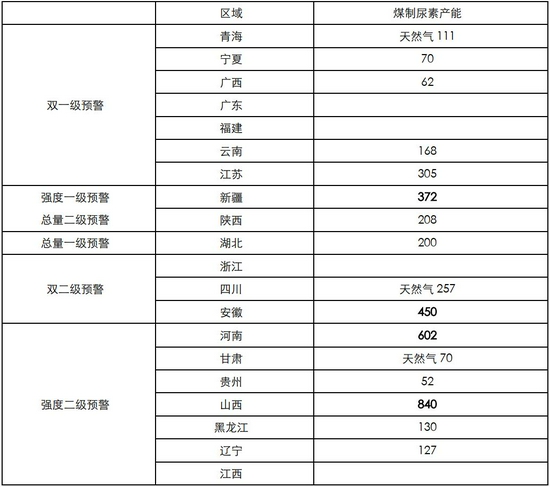

资料来源:卓创 中信期货研究部 随着能耗目标的逐步完成,且政策也是优先化肥企业的复产,对于已经限产的区域,四季度尿素开工存恢复预期。不过还有一些区域四季度不排除有新一轮双控的可能性,届时可能对供应端产生影响,比如新疆、安徽、河南和山西,都处于一级或者二级预警的区域,更多集中在二级区域,四季度仍需要关注政策的扰动,如下表所示: 图表14:一二级预警区域甲醇(3475, -344.00, -9.01%)和尿素产能对比

数据来源:发改委、中信期货研究部 综上所所述,四季度供应端是最主要的支撑因素,核心是关注气头减产和双控的扰动。由于今年天然气供需极为紧张,而且国内煤改气持续进行中,天然气工业的限制力度或大于往年,因此对于尿素或有较强支撑,且周期可能片长;双控这块的扰动比较大,一方面是前期双控区域的尿素,随着区域能耗指标的达标,化肥企业可能优先复产,这部分或给四季度尿素带来一定供应增量,不过仍有一些区域的尿素或面临双控的压制,比如安徽和山西等,二级能耗区域,届时也会带来供应的减量。整体而言,我们认为四季度尿素仍有减量预期,如下图所示: 图表15:国内尿素月度产量预估

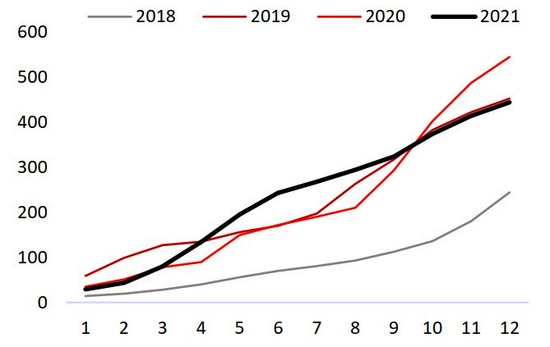

资料来源:Wind 中信期货研究部 图表16:我国尿素累计产量

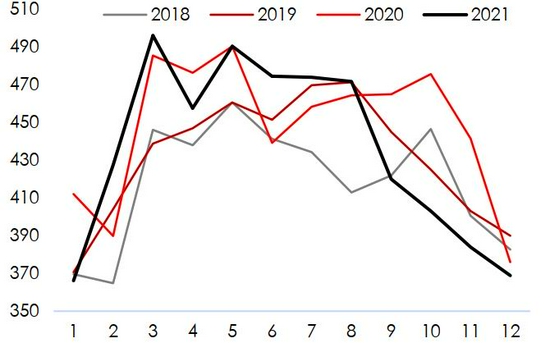

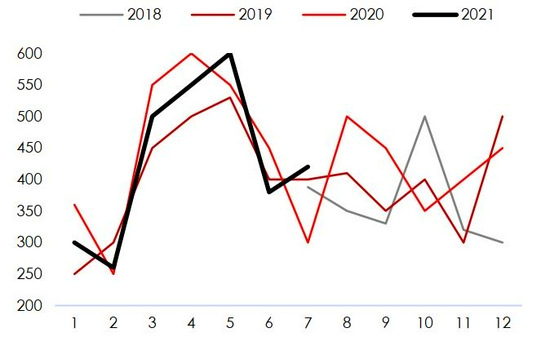

资料来源:卓创 中信期货研究部 三、淡季周期关注冬储、出口和工业需求 下半年国内尿素消费处于淡季周期,按照历史情况去看,尿素的月度消费从450万吨下降至350万吨的水平,四季度更加偏淡,主要靠冬储、出口和工业来支撑,但今年需求都受到不同程度的压制。如下图所示: 图表17:尿素国内农业用肥时间表

资料来源:卓创资讯 中信期货研究部 图表18:尿素消费季节性对比

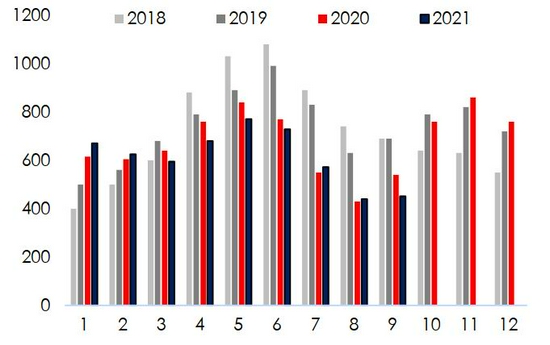

资料来源:Wind 中信期货研究部 图表19:复合肥消费季节性

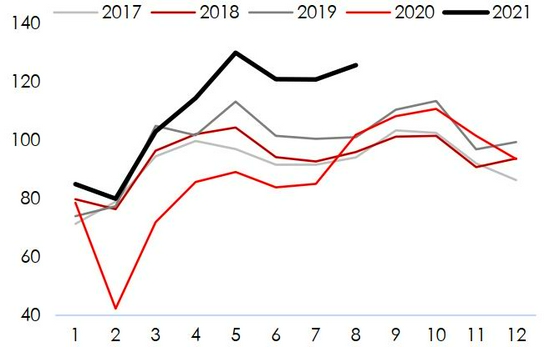

资料来源:卓创 中信期货研究部 具体来看,首先是工业需求,尿素的工业需求主要包括复合肥和胶合板以及三聚氰胺。复合肥受到低利润和双控的影响,整体开工虽然走季节性,但同期都要偏低,且复合肥的库存处于低位,未来有需求弹性,但释放出来还有不确定性,至少不会更悲观;胶合板四季度逐步进入淡季,家具景气指数从10月开始拐头向下,而且房地产在恒大事件影响下,或逐步进入拐点周期,这个对长期的甲醛需求是有压制,当然短期去看并没有什么亮点;最后就是三铵,目前三铵开工率持续维持非常高的水平,利润也是非常不错,四季度仍存支撑可能。另外就是尿素价格持续大涨后,复合肥、胶合板等面临亏损压力,导致出现抵触和政策的打压,关注上方潜在压力。如下图所示: 图表20:复合肥开机率季节性走势

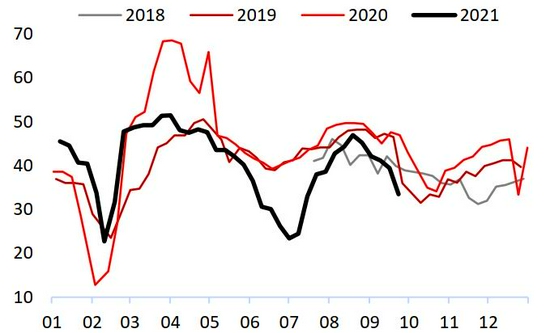

资料来源:Wind 中信期货研究部 图表21:复合肥库存

资料来源:卓创 中信期货研究部 图表22:家具景气指数

资料来源:Wind 中信期货研究部 图表23:三聚氰胺开工率

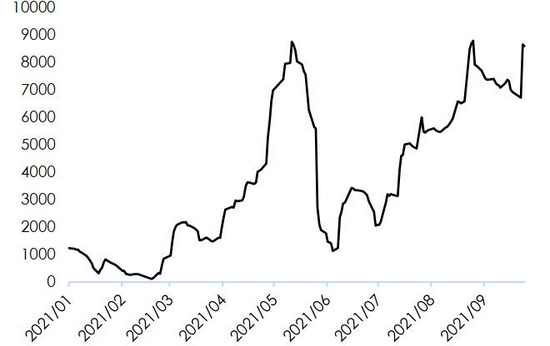

资料来源:卓创 中信期货研究部 其次是出口需求,9月份集港量非常大,背后主要是抢出口和印标。虽然海外四季度紧缺可能延续,尤其是印度,今年招标量都没能满足国内的缺口,不过由于化肥价格大涨,采购费用有些偏紧,或给未来需求带来一定不确定性。另外就是国内政策的影响,今年发改委保供政策开了多次会议,但都没有看到实质性的政策出来,但风险带来的预期管理在对出口产生一定作用,后面继续看政策能否真正限制尿素的出口。如果能完全管住出口,那内外联动性几乎被打断,海外价格对国内的引导性将减弱;最后就是近期国内推涨明显,导致静态价差上,国内出口是部分亏损的,按照FOB低端价格来算,但仍有一些出口是有利润的。如下图示所示: 图表24:印度降水量

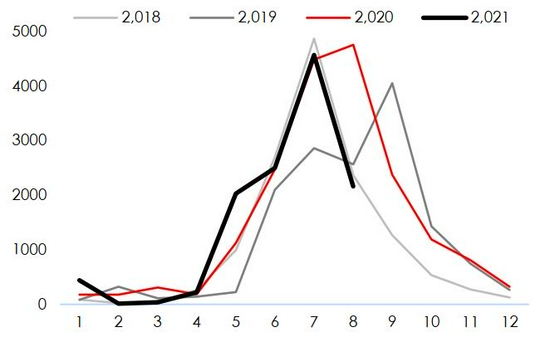

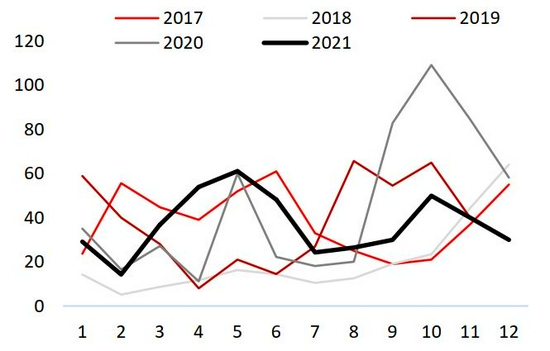

资料来源:Wind 中信期货研究部 图表25:印度尿素月度销量

资料来源:卓创 中信期货研究部 图表26:我国尿素对印度的出口量

资料来源:wind 中信期货研究部 图表27:印度尿素库存

资料来源:wind 中信期货研究部 图表28:我国尿素出口季节性

资料来源:wind 中信期货研究部 图表29:2021年印度招标情况

资料来源:wind 中信期货研究部 另外,2021/2022财年临时预算中的化肥总补贴款从上一年度的7390亿卢比增加到了8351亿卢比,其中尿素补贴款同比增加25%,达到6279亿卢比(进口尿素补贴1955亿卢比,国产尿素补贴4324亿卢比);另外今年印度政府还额外拨备了6455亿卢比,以结清最近几年累计拖欠各家公司的巨额化肥补贴款。合计金额14000亿卢比,占到当年财政支出的4%,印度财政压力比较大。而且9月份招标整整延后了一个月,这个跟印度政府资金紧张也是有关系的。 最后就是我国的出口政策,今年发改委多次开会讨论出口政策,但一直没有实际政策落地,更多的是做预期管理,大型贸易商和工厂也都是配合发改委,但中小型的还是市场化为主,尤其是出口利润偏高的情况下,集港依然是比较积极的。四季度出口是很重要的需求,但四季度出口政策能否落地并有效执行,或将给市场带来较大不确定性。我们也是只能关注,无法提前预测。当然这个影响还是比较大的,毕竟四季度通常是出口旺季,去年四季度出口了250万吨,往年正常也在每个月50万吨左右。三个月不出口就相当于积累了150万吨的库存,这个对未来缓解国内压力还是很有意义的。 最后就是冬储。我国冬储政策是8选6,去年政策趋严推进力度较大,今年可能也会被执行,不过今年由于价格高位,淡储主体较为谨慎,淡储节奏可能会被延后,按照要求最晚到11月份也要开始了。因此淡储对尿素价格难形成持续的推动力,但价格一旦回落,淡储会有兜底的影响。 整体而言,尿素的需求难言亮点,工业需求受到限电和双控的影响,可能持续旺季不旺;出口需求预期在,但政策预期管理下,甚至政策可能落地的情况下,内外联动性将减弱;淡储四季度有望进行,但高价抑制淡储,淡储节奏存不确定性,更多对尿素的影响更多还是兜底。 而从库存去看,整体四季度仍有一定季节性累库预期的,累库的来源,一方面是国内供应带来的复产预期,但四季度关注气头减产或有一定对冲,另一方面就是国内需求淡季,工业需求旺季不旺,且出口存在被限预期,整体需求受到压制;因此我们认为四季度淡季累库仍有一定可能性,但价格上仍是震荡偏多。如下图所示: 图表30:尿素工厂库存

资料来源:Wind 中信期货研究部 图表31:复合肥库存

资料来源:卓创 中信期货研究部 图表32:尿素大小颗粒港口库存

资料来源:Wind 中信期货研究部 图表33:尿素总库存(工厂+港口+复合肥)

资料来源:卓创 中信期货研究部 四、尿素目前绝对估值偏高,相对估值偏正常 尿素从估值水平去看,近期尿素现货价格已创今年来新高,现货2800附近,也是前期政策开始发力的点,而目前从尿素的相对估值去看的话,还算相对正常。 横向评估去看,7月份以来,P和K肥的价格高位回落,但氮肥跌后反弹,相对磷肥和钾肥来说,相对估值有所提高,但仍相对偏低;其次是内外价差去看,海外价格补涨后,国内出口临近窗口关闭,但仍有部分能出去,亦处于正常水平;最后是基差去看,目前01合约处于平水附近,远月合约处于贴水状态,基差逐步有支撑。 而从纵向评估去看,尿素的利润集中在生产端,下游利润有一定修复,对尿素的压制不明显。 因此从估值的评估去看,绝对估值处于政策敏感位置,但相对估值水平正常,对价格的影响暂时不大,更多还是看供需及其预期的变化,如下图所示: 图表34:氮磷钾价格处于高位

资料来源:隆众 中信期货研究部 图表35:国内外液氨价格走势

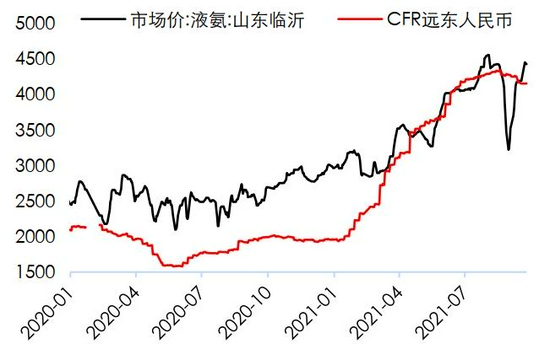

资料来源:wind 中信期货研究部 图表36:复合肥利润

资料来源:隆众 中信期货研究部 图表37:液氨部分下游价格涨势不及液氨

资料来源:wind 中信期货研究部 图表38:三铵加工费

资料来源:隆众 中信期货研究部 图表39:内外价差

资料来源:wind 中信期货研究部 图表40:尿素现货固定床利润

资料来源:隆众 中信期货研究部 图表41:尿素期货的大贴水充分反映预期

资料来源:wind 中信期货研究部 综合以上的供需去看,我们对四季度的供应做以下预估,如下表所示: 图表42:尿素四季度季度表观供应预估

数据来源:中信期货研究部 图表43:2021年尿素表观供应季节性

资料来源:隆众 中信期货研究部 图表44:尿素累计出口量预估

资料来源:wind 中信期货研究部 五、供应端和预期的乐观支撑,尿素货震荡稍偏强 尿素目前主要是供需定价为主。从四季度供需去看,考虑到双控持续扩大以及天然气尿素减产开展,供应有望下降,不过考虑到保供政策对化肥复产的支持,四季度尿素日产量虽然稳中下降,但支撑或边际转弱。另外因供应低位,预期冬季累库或到不了正常水平,这将加剧春耕偏紧,预期上会对盘面形成支撑。虽然高价抑制了需求,双控也对工业需求形成压制,政策也抑制出口需求,但价格一旦回落仍有兜底作用,因此从供需去看,尿素价格大概率维持,趋势上或震荡偏强。 操作策略:逢低偏多为主,关注日产量和政策导向 跨期策略:1-5谨慎正套后再反套,短期1-5仍主要是供应端支撑下给01带来向上驱动,进而驱动1-5正套,不过由于05合约贴水偏多,一旦主力移仓,届时05合约有基差修复驱动,届时将带来反套修复驱动 风险要素:政策超预期,气头尿素减产不及预期 图表45:尿素下半年主力和次主力合约走势对比

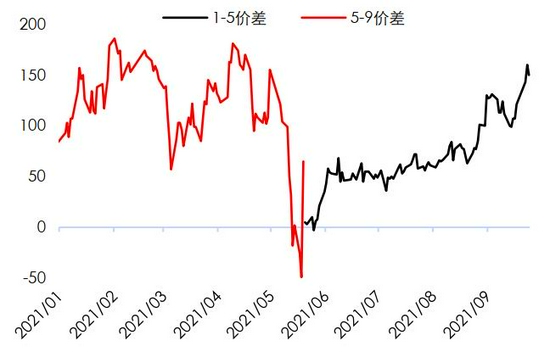

资料来源:wind 中信期货研究部 图表46:1-5和5-9跨期走势

资料来源:wind 中信期货研究部 中信期货 胡佳鹏 黄谦 颜鑫 |

|

|  |

|