来源:期货日报 作者:于培云 汽车供应链加速重构

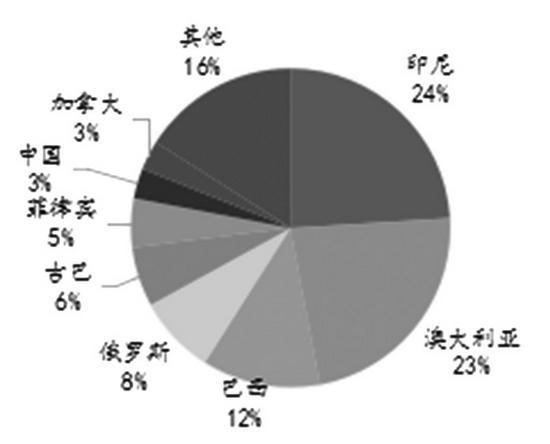

镍为银白色金属,具有高度磨光、抗腐蚀性、延展性和优异的储能性能,被誉为“钢铁工业的维生素”。镍广泛应用于不锈钢、合金和充电电池原材料生产,也常用于加氢催化剂和制作陶瓷制品、电子线路和玻璃(2362, -32.00, -1.34%)着绿色等。近年来,随着全球新能源汽车产业大发展,投资者对镍的关注度逐步提高。 A镍资源分布格局 全球镍矿资源丰富,但分布不均 全球镍资源储量十分丰富,在地球中储量居于第五位,仅次于硅、氧、铁和镁。2020年,全球探明的镍储量达9400万吨,同比增长5.6%,呈现上涨态势。但是,镍资源分布不均衡,多数集中在印尼、澳大利亚、巴西、俄罗斯、古巴和菲律宾等地区,这六大国家镍储量占比全球储量近78%。其中,印尼占比24%,澳大利亚占比23%,二者具有天然的镍资源禀赋。而中国镍矿储量较少,仅占3%。 受新冠肺炎疫情和印尼禁止镍矿出口双重因素影响,2020年,全球镍矿产量总计250万吨,同比下滑4.2%。印尼和菲律宾是全球镍矿产出大国,二者在世界镍供给中的地位使得其镍产业政策对全球供给产生较大影响。

图为全球镍储量

图为全球镍储量分布

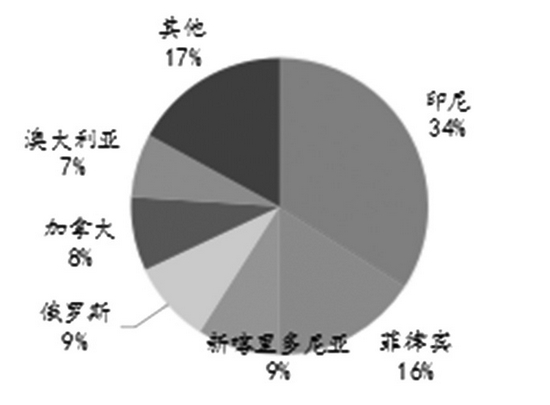

图为全球镍矿产量

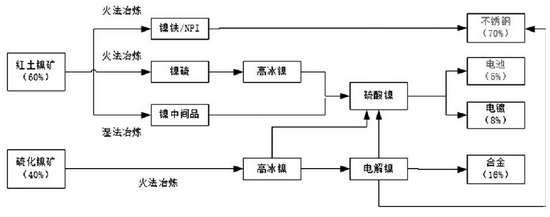

图为全球镍矿产量分布 全球主要镍矿山 根据Mining Intelligence公布的数据,2020年全球前十大镍矿中Kola Division、Nickel West和Sorowako三座矿山排名前三。 诺里尔斯克镍业(Norilsk Nickel)是全球镍生产领域的巨头,公司的Kola Division镍矿位于俄罗斯摩尔曼斯克州,精炼镍中心位于科拉半岛。2020年,Kola Division以17.2万吨的镍产量领先全球。此外,该矿山还富含铜、钯、铂、金、钴、铑、银、硒、碲等资源。受到环境足迹审查影响,诺里尔斯克镍业承诺在未来投资约50亿美元清理科拉半岛的线路。 必和必拓(BHP Group)旗下的Nickel West位于西澳大利亚州,项目拥有三个生产矿,2020年产量约为7.5万吨,产品种类覆盖了精炼镍、镍矿石和镍硫。 Sorowako矿山位于印度尼西亚南苏拉威西岛,2020年以7.2万吨的镍矿产量排名世界第三。淡水河谷(Vale)拥有该矿山的所有权益,从红土矿石中生产无光泽镍,产品根据长期精炼合同出售。 B镍矿两大应用主线 根据2020年美国地质资源局(USGS)统计,全球镍资源供应中,红土镍矿约占60%,硫化镍矿约占40%。镍的主体供需结构可以划为“红土镍矿—镍铁/NPI—不锈钢”和“硫化镍矿—电解镍/硫酸镍—电池”两条线,前者是目前镍的主要需求领域(70%),后者是未来镍需求的重要爆发点(5%)。但是,这两条路径并非完全独立,而是相互交叉的。比如,在红土镍矿较硫化镍具备资源优势和成本优势下,红土镍矿的湿法冶炼中间品和火法冶炼生成的高冰镍也可以用来生产硫酸镍,进而应用于电池及电镀。

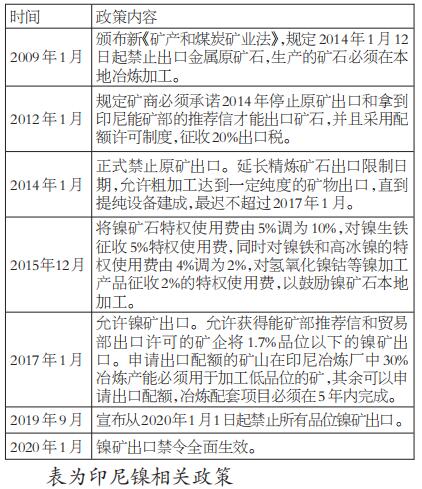

图为镍产业链 主线一:“红土镍矿—镍铁/NPI—不锈钢”产业链 红土镍矿主要分布在澳大利亚、印尼和菲律宾等国。红土镍矿是硫化镍矿岩体经风化、淋滤和沉积而形成的地表风化壳性矿床,具备勘查成本低、可露天开采和离海岸线近等优势,是目前开发的重点,但成分复杂、镍含量波动大。红土镍矿主要经过火法冶炼生成镍铁/NPI,进而制作成不锈钢。 2020年,全球镍铁产量约151.5万吨,同比2019年增加11%;预计2021年达到175万吨,同比增加16%。全球镍铁冶炼厂主要分布在中国、印尼、新喀里多尼亚和日本。中国和印尼的镍铁产量约占世界镍铁产量的80%,镍铁产品主要为NPI;其他国家的镍铁产品主要为FENI。2015年以来印尼镍铁产量快速增长,2019年上升至40万吨金属量,同比增加33%,全球占比30%。2019年,中国镍铁产量出现显著上升,同比增加28%,全球占比40%。作为具有相对丰富镍矿资源的印尼,当地镍铁冶炼优势明显,在低成本、高利润刺激下,印尼镍铁产能不断扩大。2020年,印尼镍铁产量首次超过中国,且印尼90%以上的镍铁用于出口至中国和本土不锈钢生产消耗。 不锈钢由于其耐腐蚀性、耐高温、能循环利用等优良性能,广泛应用于各行各业。从全球不锈钢粗钢产量看,2018年,全球不锈钢粗钢产量突破5000万吨;2020年,在全球新冠肺炎疫情冲击下,粗钢产量仍能达到5089.20万吨,同比降低2.54%。其中,中国超过80%的原生镍都用于生产不锈钢,不锈钢粗钢产量全球第一,占比59.22%;欧洲排位第二,占比12%;美国排位第三,占比4%。此外,随着越来越多的中资企业在印尼投资建厂,印尼的不锈钢产量占比有望提升。分系别看,不锈钢各系别中,300系的镍含量最高。而在全球不锈钢粗钢产量中,300系占比最高,其中2020年占比达到56%。因此,从不锈钢产业发展趋势和系别分析看,全球不锈钢产业对镍需求度较高。 主线二:“硫化镍矿—电解镍/硫酸镍—电池”产业链 硫化镍矿是早年镍矿开发的主要品种,以地下开采为主,成分简单,冶炼难度小,但是资源受限,多分布在加拿大、俄罗斯、澳大利亚、中国和南非等。硫化镍矿生成硫酸镍有两种途径,一种是硫化镍矿经火法冶炼生成高冰镍,再加工成电解镍,而后制成硫酸镍;另一种是硫化镍矿通过火法冶炼得到高冰镍,进一步精炼处理得到硫酸镍。 传统的汽车产业发展存在高度依赖石油和污染环境等问题,随着世界各国能源安全和环境保护意识的提升,世界各国都在加大研发投入,推动全球新能源汽车产业发展。2017—2018年,全球新能源汽车销量维持60%的高速增长,2020年在新冠肺炎疫情影响下,全球新能源汽车仍然实现了50%的高增长。而新能源汽车所需要的高续航电池要求三元正极材料高镍化,因此,未来新能源电池或成为镍需求的最大增长点。 根据Marklines公布的数据,2020年,全球新能源汽车销量约324万辆,同比增长43.36%,渗透率约4.16%。其中,中国新能源汽车的渗透率约为5.3%,美国和欧洲分别约为2.7%和10.7%。经历2019年的中国补贴退坡和2020年全球增长放缓,2021年全球新能源车行业迎来加速向上的拐点。根据EVVolume预测,2021年全球新能源汽车销量将超过460万辆。 C主要国家相关政策 印尼由镍矿直接出口转向镍产业结构升级 印尼拥有特殊的岛屿型热带气候,红土镍矿资源丰富,是世界上最大的镍储量国和镍铁出口国,凭借天然的资源优势,相关企业获得丰厚的利润。2009年以来,为了防止镍矿被过度开采,鼓励本土镍深加工,延长产业链,印尼政府不断出台政策,限制镍矿直接出口。

事实上,除了禁止镍矿出口,印尼近年来也多有收紧镍铁生产和出口的政策倾向。2021年6月22日,印尼能源矿务部提议限制建设两类镍冶炼厂,即铁镍冶炼厂(FeNi)和镍生铁(NPI)。此举的主要理由一是附加值较低,二是使用高品位镍矿,三是出于对碳排放的限制。印尼中国商会总会推测,此政策出台的可能性约为50%,可能采用的限制措施有:不准批建新的火法冶炼厂、现有产品出口出台配额、出口税等。另外,9月17日下午,彭博社报道的一则消息称“印尼计划对镍设置出口禁令或征税,将限制含量低于40%的镍出口”。随后另一家媒体采访印尼投资部长Bahlil Lahadalia获悉,印尼正在考虑对镍含量低于70%的镍产品征收出口税,旨在促进低镍产品在印尼进一步精炼到至少70%的含量,以推动镍电池产业链发展。 尽管以上政策尚未真正落实,但出于产业升级和环境保护考虑,印尼政府在未来发展方向上,更倾向于鼓励镍湿法及新能源产业项目投建。印尼镍产业政策或将成为一大风险因素,中国的新能源汽车产业链的中游加工企业可能面临成本的严酷竞争。 菲律宾环保政策限制镍业发展 2016年,菲律宾总统杜特尔特启动环保整顿检查,诸多镍矿开采企业被关停,导致该年度菲律宾镍产量同比下降37%至34.7万金属吨。此后几年里,菲律宾陆续对关停的镍矿进行重新审查,但是关停情况并未明显改善,全国镍产量未恢复到此前水平。 而中国镍矿主要依赖进口,2014年之前,中国镍矿企业更青睐从印尼进口镍矿石,因为印尼的镍资源丰富,品位较高。但在印尼禁止镍矿出口后,主要进口国为菲律宾,菲律宾的镍矿品位较低,本土第一大镍矿企业NickelAsia矿石品位只有1.24%。2019年,菲律宾共出口镍矿4539万湿吨,中镍矿(1.3%—1.7%)和低镍矿(1.2%以下)分别占比46%,高镍矿(1.7%以上)仅占比16%。 2020年,中国镍矿进口总量为3870.73万吨,其中82.38%来自菲律宾。菲律宾东部的苏里高地区(Surigao)是镍矿的主产地,而该地的季节分为旱季(5—11月)和雨季(10—次年4月)。在雨季,镍矿的生产和运输均会受到影响,此时我国自菲律宾的进口量会偏低。 总之,环保政策限制了菲律宾镍矿开采,叠加菲律宾本土镍矿石品位较低,同时,菲律宾镍矿开采受到雨季影响较大。因此,菲律宾镍产业发展缓慢,矿石多用来出口。 D总结与展望 镍,作为优良的防腐蚀和导电性材料,传统的不锈钢产业升级对镍的需求稳步增长,新能源汽车产业链前景给镍带来新的需求点。但是,全球镍矿资源分布不均,高品位硫化镍矿资源稀缺,红土镍矿成为主流。 印尼和菲律宾是镍资源主要供给国,两国镍产业政策对全球镍供给产生举足轻重的影响。印尼意图限制原矿出口,凭借资源优势、政策扶持和引进国外企业入场形成产业集群,有希望成为全球镍产业链中心。菲律宾镍矿品位较低,叠加雨季气候影响,镍矿主要用于出口,也是目前中国镍矿的主要进口国。未来,中国将加快镍矿勘探开发,并鼓励以青山为首的中国企业与印尼合作共赢,加快布局优质镍资源,提升镍铁冶炼技术,助力发展新能源产业。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);