要点: 最新美豆优良率为58%,不过目前美豆天气炒作的窗口关闭,市场关注重点转向巴西大豆(6249, 63.00, 1.02%)种植情况。 目前最新美豆收割率为16%,较高的收割率使美豆承压。 高频数据显示,马棕产量恢复,拖累马棕累库进程,不过马棕出口较好提振期价。 操作建议: M01暂观望,关注下方3400支撑的有效性;Y01暂观望;RM01可以短线做空;OI01暂观望;P01建议逢回调建立多单 风险提示: 美豆收割、出口情况;马来印尼棕榈(9530, 180.00, 1.93%)油产量、出口情况 一、国外大豆情况 1.USDA月度供需报告:报告影响中性偏多,美豆供给略宽松 USDA在北京时间9月11日凌晨公布了9月USDA报告,报告上调了新、旧作期末库存,确认了2021/22年度美豆供给将较本年度略有宽松,但由于期末库存上调幅度不及市场预期,因此,美豆期价呈现卖预期,买现实特征,报告公布后美豆期价中幅走强,报告对美豆期价影响中性偏多,美豆11月合约期价短期1250附近支撑可能较强。报告具体调整项上,供应方面,因8月产区天气良好,美豆新作单产上调至50.6蒲/英亩,超过市场此前预期的50.4蒲/英亩,也超过8月份预估的50蒲/英亩和上年的50.2蒲/英亩。但单产上调幅度超过市场预期的利空效应被下调的收获面积所抵消,大豆播种面积较上月调低40万英亩,收获面积调低30万英亩,而分析师此前预估大豆播种面积不变。新作大豆产量调高到43.74亿蒲,较8月份预测的43.39亿蒲高出0.35亿蒲,也高于上年的41.35亿蒲,但是低于市场此前预期的43.77亿蒲。需求端方面,因供应增加和价格下降,新作大豆出口上调0.35亿蒲;由于对豆粕(3358, 4.00, 0.12%)需求较为悲观,下调旧作压榨量0.15亿蒲和新作压榨量0.25亿蒲;库存消费比方面,确认了新季美豆供给将略转宽松的预期,2021/22年度库消比上调0.68%至4.22%,高于上一年度的3.88%。 图表1 美国大豆供需报告

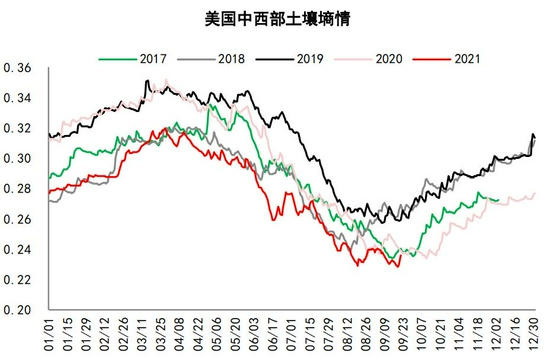

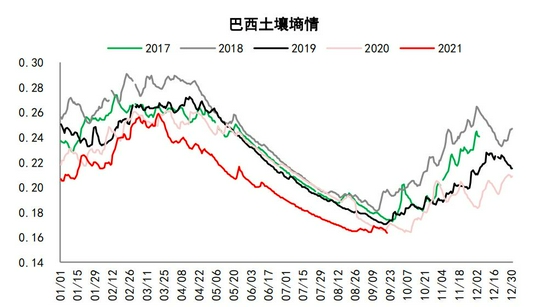

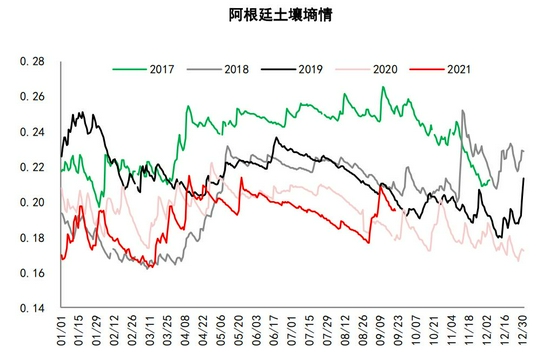

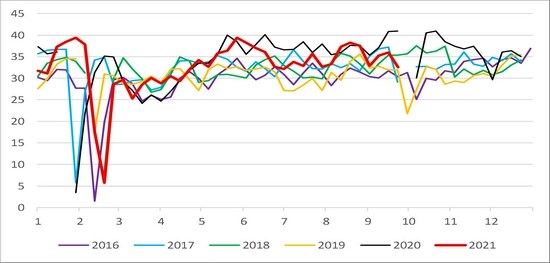

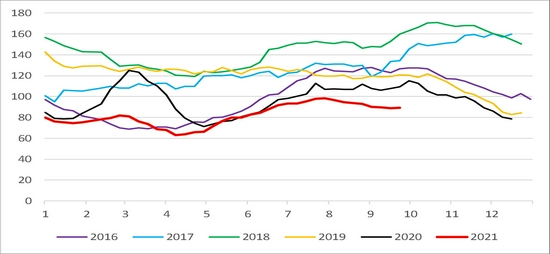

数据来源于USDA、信达期货研发中心 2.土壤墒情:美国土壤墒情季节性回升,巴西土壤墒情较差 土壤墒情来看,目前巴西大豆主产区墒情处于历史同期最低位,可能对后期大豆的生长产生影响。目前巴西大豆的种植还需要降雨情况的助力,后期关注降雨的持续性。 图表2 美国土壤墒情

数据来源:USDA、信达期货研发中心 图表3 巴西土壤墒情

数据来源:USDA、信达期货研发中心 图表4 阿根廷土壤墒情

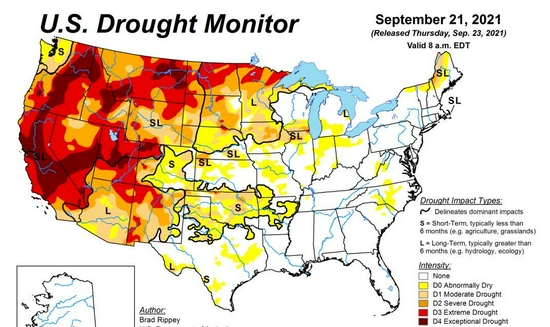

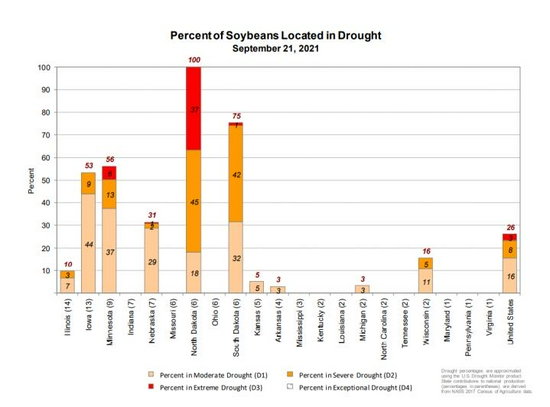

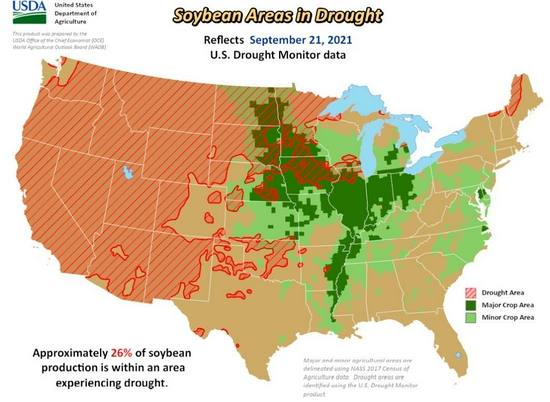

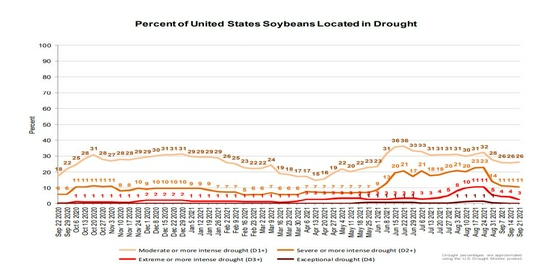

数据来源:USDA、信达期货研发中心 3.美国旱情:干旱面积占比26%,环比持平,天气炒作窗口逐渐关闭 图表5 美国干旱情况监测

数据来源:NOAA、信达期货研发中心 图表6 美豆干旱情况统计

数据来源:NOAA、信达期货研发中心 图表7 美豆干旱区域

数据来源:NOAA、信达期货研发中心 图表8 美豆干旱区域统计

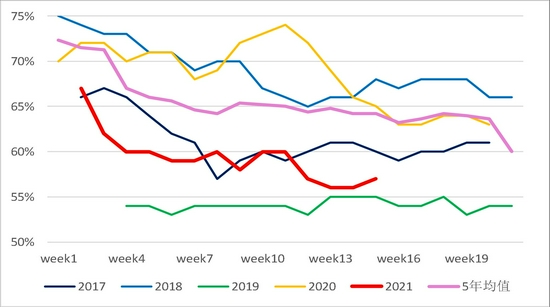

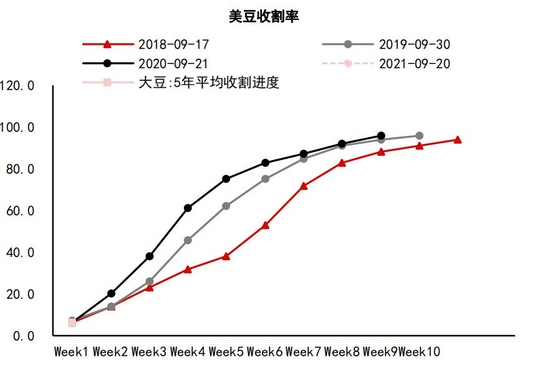

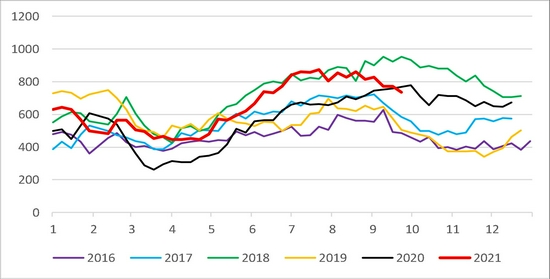

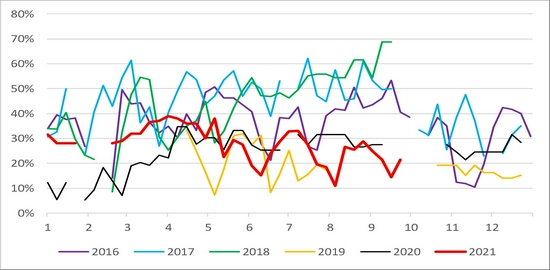

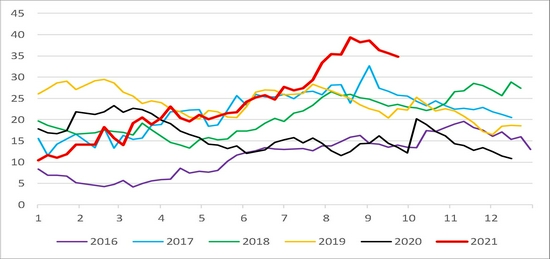

数据来源:NOAA、信达期货研发中心 4.美豆播种情况:最新优良率为58%,收割率为16%,较高收割率对市场供应产生压力 美国农业部(USDA)公布的每周作物生长报告显示,截至2021年9月26日当周,美国大豆生长优良率为58%,市场预估为59%,之前一周为58%,去年同期为64%。美国大豆收割率为16%,市场预估为15%,之前一周为6%,去年同期为18%,五年均值为13%。美豆延续收割进程,供应压力增加下,压制市场价格。 图表9 美豆优良率

数据来源:USDA、信达期货研发中心 图表10 2021年美豆生长状况

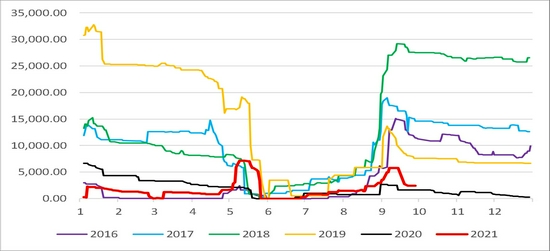

数据来源:USDA、信达期货研发中心 5.美豆出口情况:美豆出口跳升,飓风艾达影响已过,支撑美豆期价 9月23日消息,美国农业部(USDA)公布的出口销售报告显示,9月16日止当周,美国2021/2022市场年度大豆出口销售净增90.29万吨,市场预估为50-110万吨。其中向中国出口销售62.42万吨。当周,美国2022/2023年度大豆出口销售净增1万吨。当周美国大豆出口装船27.44万吨。当周,美国2021/2022年度大豆新销售123.35万吨,2022/2023年度大豆新销售1.2万吨。 图表11 美豆当周进出口

数据来源:USDA、信达期货研发中心 图表12 美豆当周出口中国数量

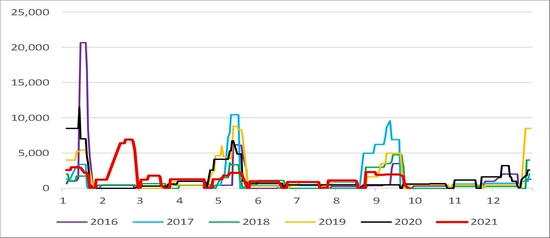

数据来源:USDA、信达期货研发中心 6.美豆库存:库存不及预期,引发人们对美豆供应的担忧 10月1日USDA将发布季度谷物库存报告,在报告发布之前,各机构平均预期,截至9月1日大豆库存将为1.74亿蒲式耳,较上年同期下降67%,创2014年以来同期最低库存水平,接近美国农业部在9月10日发布的供需报告中预测的1.75亿蒲式耳。各机构平均预期,截至9月1日玉米(2500, 11.00, 0.44%)库存将为11.55亿蒲式耳,较上年同期下降40%,创2013年以来同期最低库存水平,低于美国农业部在9月10日发布的供需报告中预测的11.87亿蒲式耳。 图表13 美豆季度库存

数据来源:USDA、信达期货研发中心 图表14 美豆库存消费比

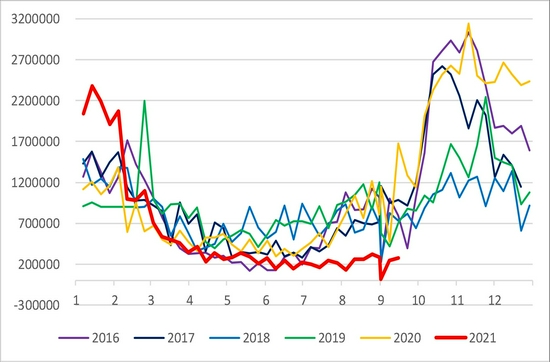

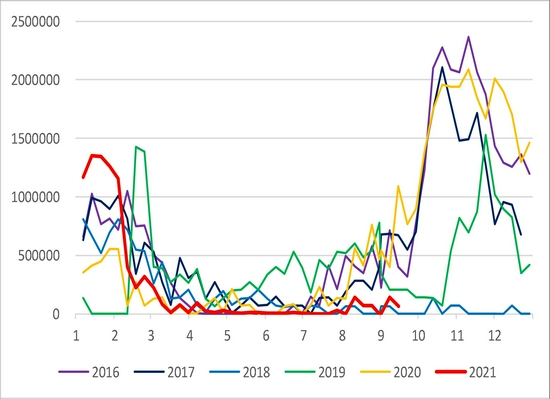

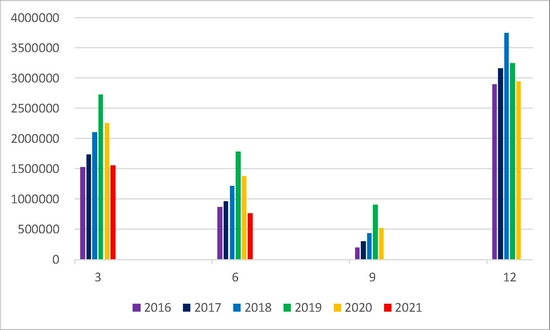

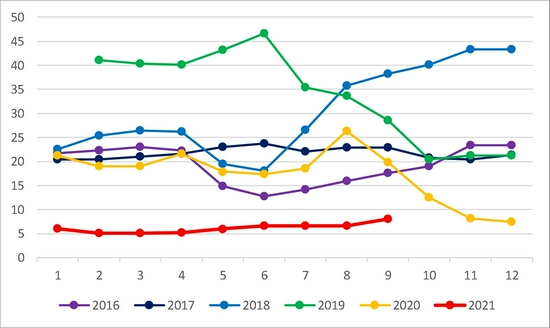

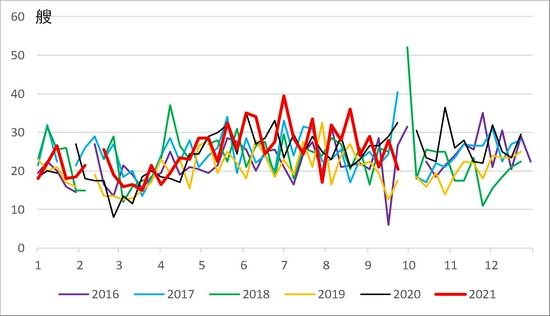

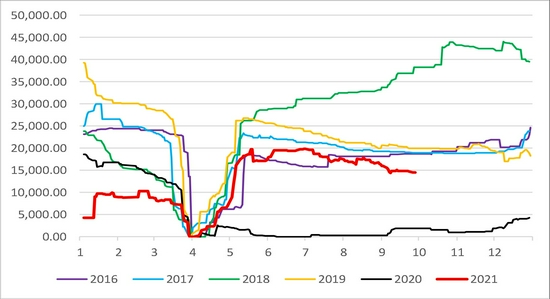

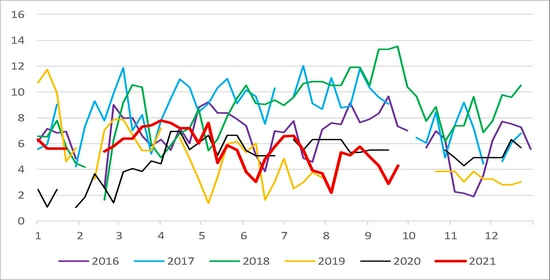

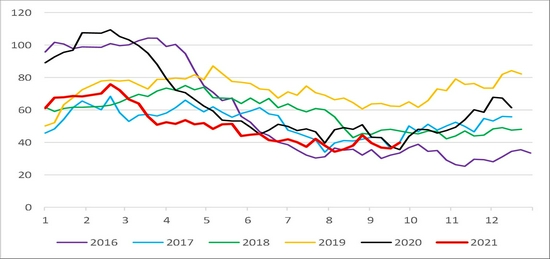

数据来源:USDA、信达期货研发中心 二、豆粕短期难有趋势性行情,M01暂观望 国内受限电的影响,部分油厂停机,油厂开机率下滑,影响豆类的供应,对豆类有所支撑。从豆粕基本面来看,上周大豆压榨量明显下降,豆粕产出减少,豆粕库存下降,但由于饲料养殖企业提货速度一般,制约库存降幅。中央猪肉收储对猪价提振效果有限,生猪养殖亏损程度扩大,远期补栏意愿持续下降。中国加大对美豆采购力度。 海关总署公布的数据显示,8月进口大豆为949万吨,较7月的867万吨增加82万吨,增幅9.46%。2021年1-8月累计进口大豆约6712万吨,同比增加238万吨,同比增幅3.67%。据Mysteel农产品数据统计,2021年9月份进口大豆到港量预计为634万吨,10月进口大豆到港量预计为650万吨,11月进口大豆到港量预计为860万吨,12月进口大豆到港量预计为780万吨。由于榨利较差,后期进口大豆到港预期偏少,大豆将步入去库存进程。 图表15 大豆船舶到港数合计

数据来源:wind、我的农产品网、信达期货研发中心 图表16 大豆到港数量

数据来源:wind、我的农产品网、信达期货研发中心 图表17 主要粮油企业大豆库存

数据来源:wind、我的农产品网、信达期货研发中心 图表18 大豆港口库存

数据来源:wind、我的农产品网、信达期货研发中心 图表19 豆一注册仓单量

数据来源:wind、我的农产品网、信达期货研发中心 图表20 豆粕注册仓单量

数据来源:wind、我的农产品网、信达期货研发中心 图表21 国产大豆压榨利润

数据来源:wind、我的农产品网、信达期货研发中心 图表22 进口大豆压榨利润

数据来源:wind、我的农产品网、信达期货研发中心 图表23 油厂大豆周度压榨开工率

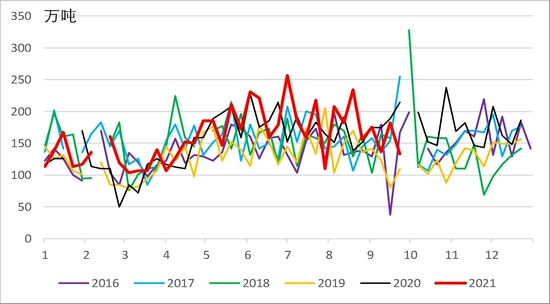

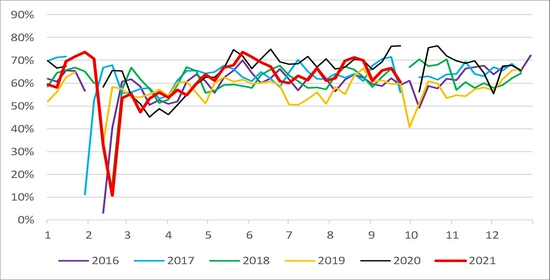

数据来源:wind、我的农产品网、信达期货研发中心 图表24 油厂大豆周度压榨量

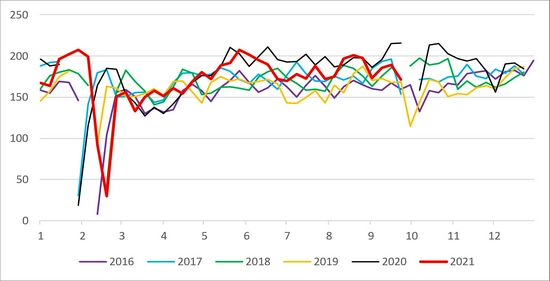

数据来源:wind、我的农产品网、信达期货研发中心 图表25 国内豆粕周度产量

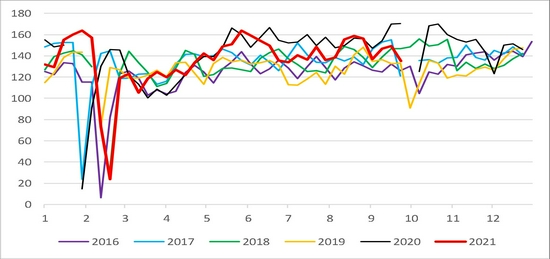

数据来源:wind、我的农产品网、信达期货研发中心 图表26 豆粕1-5价差

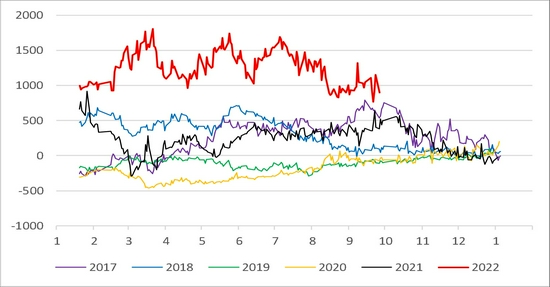

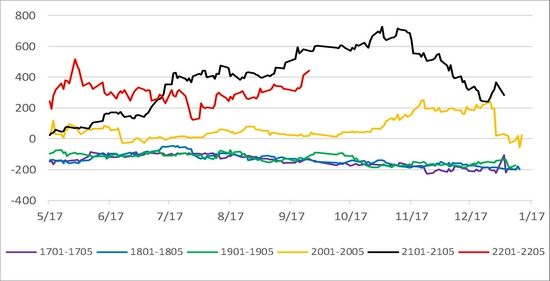

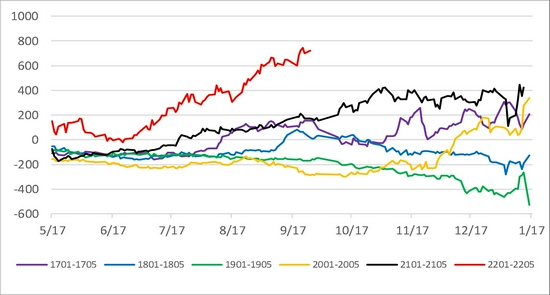

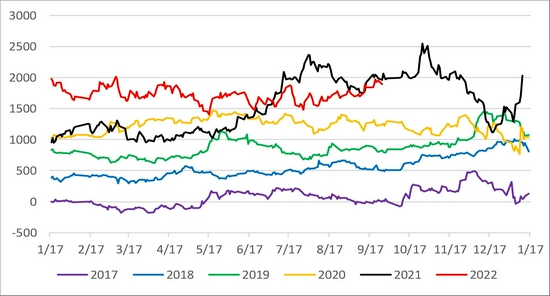

数据来源:wind、我的农产品网、信达期货研发中心 三、多空分歧严重,油脂暂观望 豆油:国内受限电的影响,部分油厂停机,油厂开机率下滑,影响豆类的供应,对豆类有所支撑。近期国内大豆压榨量将逐渐回落,由于豆棕价差偏低,豆油需求较好,预计后期豆油库存将继续下降,目前豆油库存处于历史低位,截止9月24日当周,国内豆油库存为89.4万吨。由于近期到港量有限,下半年的油脂消费水平也好于上半年,对豆油价格有所支撑。整体豆油处于高位震荡,建议暂观望。 菜油:加拿大菜籽减产已成定局,且产量仍有下调预期,给进口菜油价格提供支撑。目前由于菜油价格持续偏高,豆棕替代优势明显,菜油库存持续高位,截止9月24日当周,华东菜油库存为34.81万吨。由于未来油脂供应偏紧,菜油将保持一个高位震荡的局面,建议暂观望。 棕榈油:随着马来引进外劳的利空逐渐被消化,市场关注的重点又回到了马棕的高频产量、出口数据及累库进程上面。由于两大主产国印尼和马来西亚的产量增加,马来西亚毛棕榈油价格将在明年2月份之前维持坚挺,但从3月开始将下滑。9月份棕榈油到港量偏低,预计在40万吨左右,但由于棕榈油价格高企,豆棕价差偏低,抑制棕榈油消费需求,预计后期库存继续下降空间有限。目前棕榈油的库存处于历史性低位,同时期货处于高升水状态,全球油脂供应偏紧,棕榈油远期上涨可能性较大,建议逢回调建立多单。 图表27 国内豆油周度产量

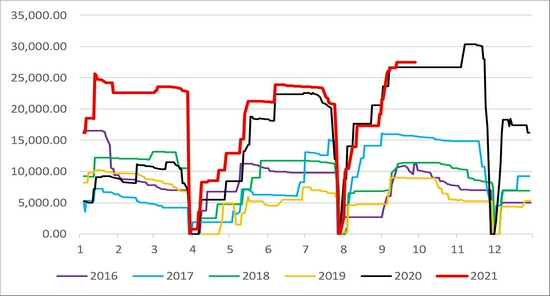

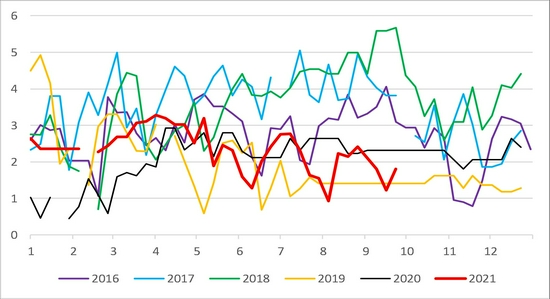

数据来源:wind、我的农产品网、信达期货研发中心 图表28 油厂油菜籽周度压榨开工率

数据来源:wind、我的农产品网、信达期货研发中心 图表29 国内油厂油菜籽周度压榨量

数据来源:wind、我的农产品网、信达期货研发中心 图表30 国内菜油周度产量

数据来源:wind、我的农产品网、信达期货研发中心 图表31 主要粮油企业豆油库存

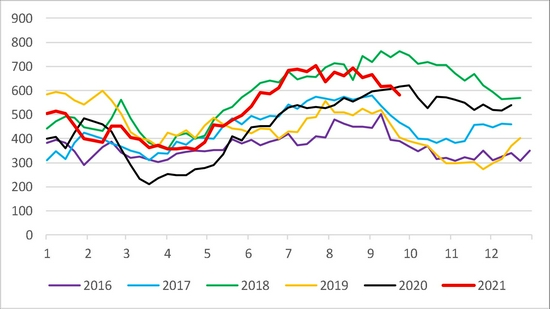

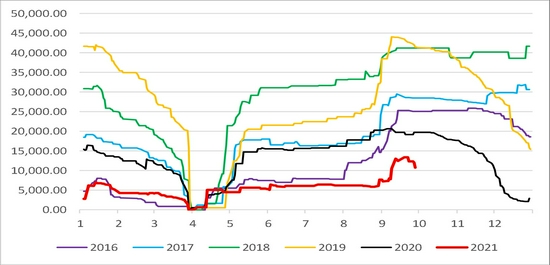

数据来源:wind、我的农产品网、信达期货研发中心 图表32 华东菜油库存

数据来源:wind、我的农产品网、信达期货研发中心 图表33 棕榈油库存

数据来源:wind、我的农产品网、信达期货研发中心 图表34 豆油注册仓单量

数据来源:wind、我的农产品网、信达期货研发中心 图表35 菜油注册仓单量

数据来源:wind、我的农产品网、信达期货研发中心 图表36 棕榈油注册仓单量

数据来源:wind、我的农产品网、信达期货研发中心 图表37 豆油1-5价差

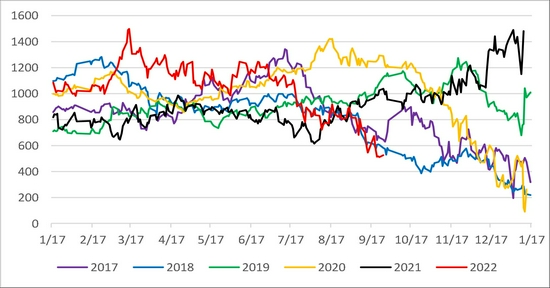

数据来源:wind、我的农产品网、信达期货研发中心 图表38 棕榈油1-5价差

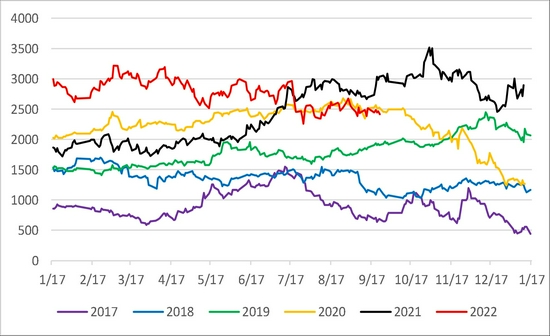

数据来源:wind、我的农产品网、信达期货研发中心 四、基差:生猪01合约升水,期价仍存下降空间 图表39 豆粕01合约基差

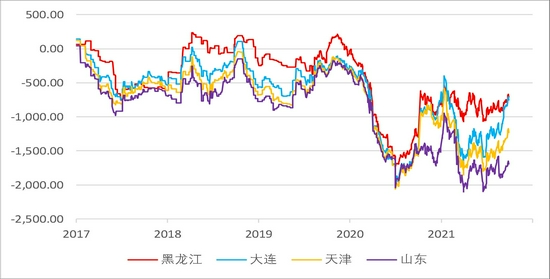

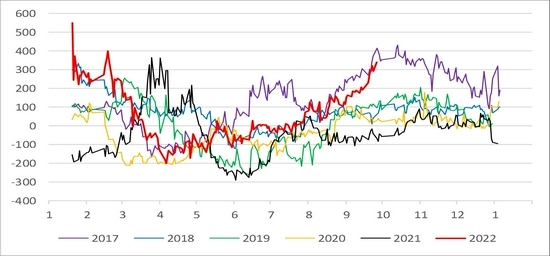

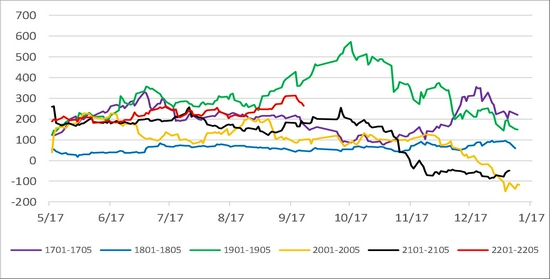

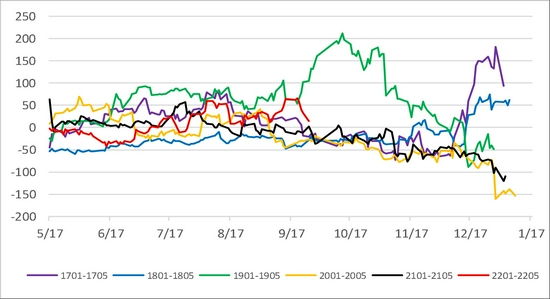

数据来源:wind、我的农产品网、信达期货研发中心 图表40 菜粕01合约基差

数据来源:wind、我的农产品网、信达期货研发中心 图表41 豆油01合约基差

数据来源:wind、我的农产品网、信达期货研发中心 图表42 菜油01合约基差

数据来源:wind、我的农产品网、信达期货研发中心 图表43 棕榈油01合约基差

数据来源:wind、我的农产品网、信达期货研发中心 图表44 生猪主力合约基差

数据来源:wind、我的农产品网、信达期货研发中心 五、价差:棕榈油1-5价差扩大,可以尝试做正套 图表45 豆粕1-5价差

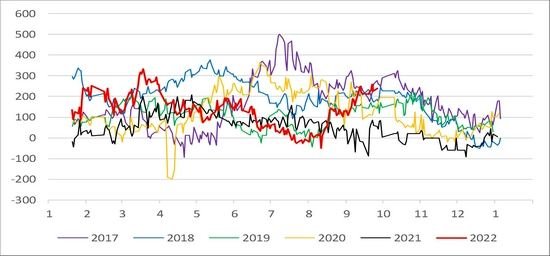

数据来源:wind、信达期货研发中心 图表46 菜粕1-5价差

数据来源:wind、信达期货研发中心 图表47 豆油1-5价差

数据来源:wind、信达期货研发中心 图表48 菜油1-5价差

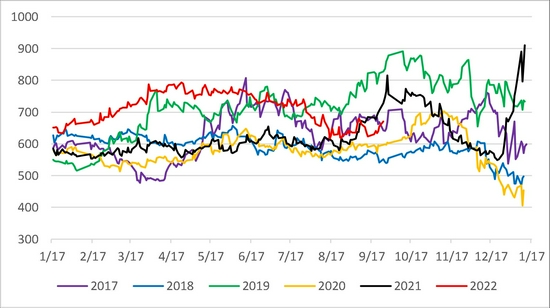

数据来源:wind、信达期货研发中心 图表49 棕榈油1-5价差

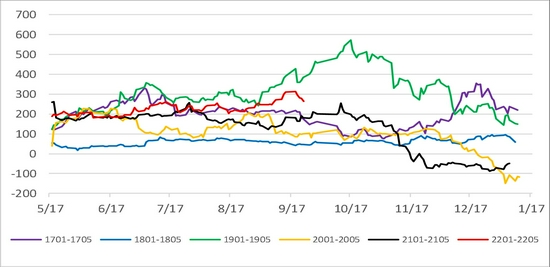

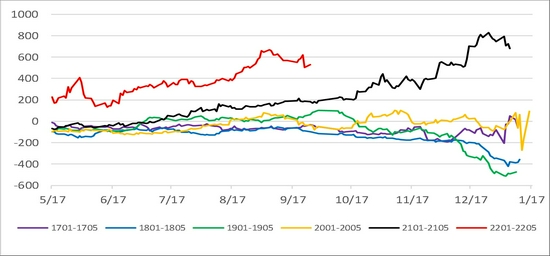

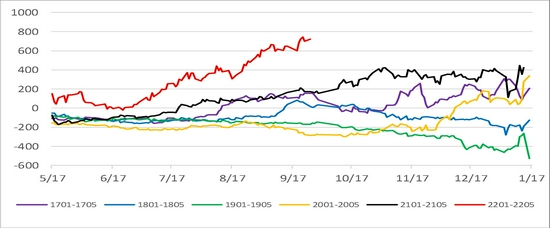

数据来源:wind、信达期货研发中心 六、跨品种价差:油强粕弱格局还将持续,做多油粕比大有可为 图表50 1月豆油豆粕比价

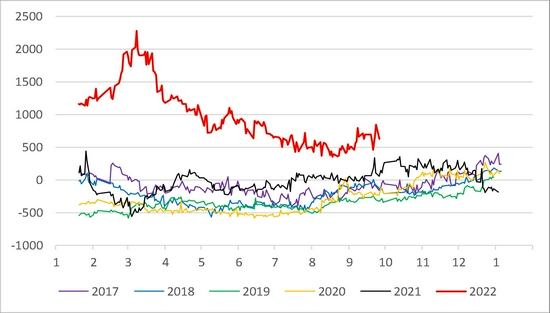

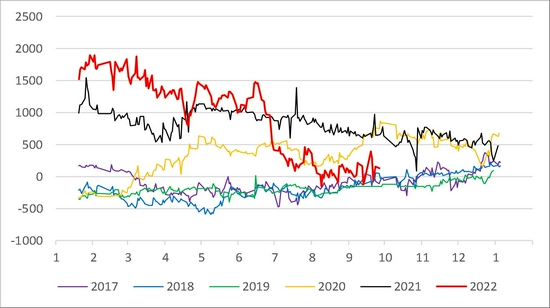

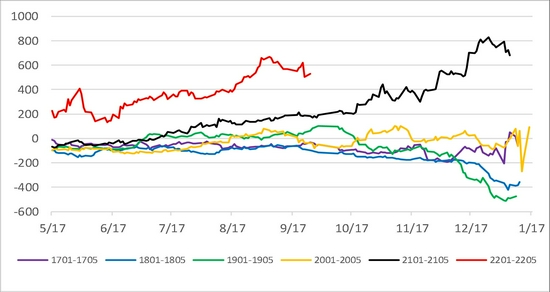

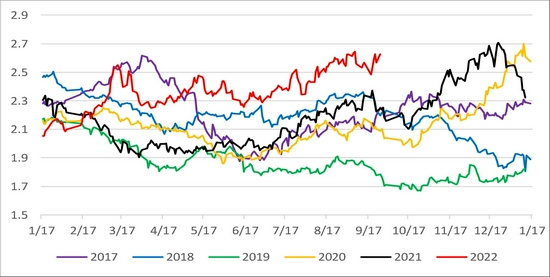

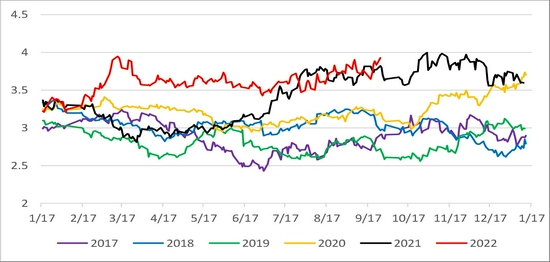

数据来源:wind、信达期货研发中心 图表51 1月菜油菜粕比价

数据来源:wind、信达期货研发中心 图表52 1月菜油豆油价差

数据来源:wind、信达期货研发中心 图表53 1月豆油棕油价差

数据来源:wind、信达期货研发中心 图表54 1月菜油棕油价差

数据来源:wind、信达期货研发中心 图表55 1月豆粕菜粕价差

数据来源:wind、信达期货研发中心 七、技术分析 1.豆粕2201日度图表

豆粕目前处于窄幅震荡的局面,关注下方3400点的支撑有效性,等10月份的USDA月度报告给出方向性指引,目前暂观望。 2.棕榈油2201日度图表

棕榈油目前总体上处于一个上升通道,目前棕榈油01期货合约贴水900元/吨,未来存在上涨的空间。P01合约可以逢回调建立多头仓位。 信达期货 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);