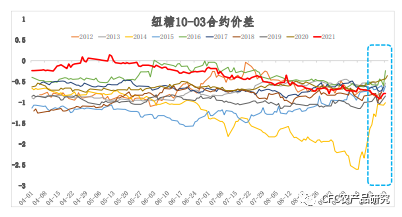

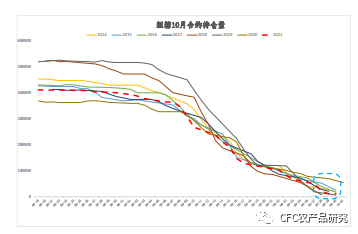

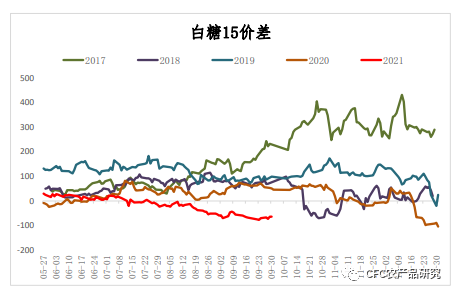

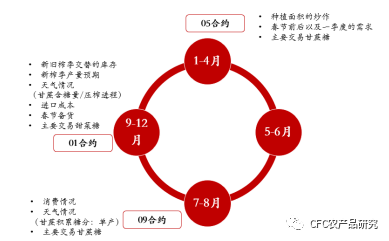

作者 | 吴新扬 中信建投期货农产品事业部 本报告完成时间 | 2021年9月30日 近期内外盘关联性较为异常,两者走势分化背道而驰,我们在《【糖史演义】内外盘“背道而驰”但不会“渐行渐远”》一文提到,由于我国1/3的消费依靠进口,国际糖市对我国糖价有较高的定价权,进而导致内外整体走势应该趋同而非分化,因此当前的分化应该定义为短期的价格传导滞后,终会恢复至同步。 但当前异常不止走势分化,我们通过观察内外盘合约的近远合约价差,当前和往年对比也存在差异: 1、 原糖10月合约交割在即,但10月合约较03合约的贴水保持在0.8美分/磅附近,跟往年相比贴水幅度较为明显,持仓量处于历年低位; 2、 以2010-2020年为参考,郑糖1-5价差在当前通常为正值,01合约平均较05合约升水50元/吨,但当前01合约较05合约贴水70元/吨; 内外合约同时呈现近弱远强的局面,但是内外盘生成当前局面的背后逻辑并不一致,外盘主要是由于需求的不振,而内盘是由于供给的充足,不同的逻辑下,内外盘转折点判断指标也将会不同。 国际糖市诸多利好,但是需求疲软糖价承压 国际糖市其实存在诸多利好,例如全球消费预计呈现趋势化2%的上量、巴西干旱霜冻减产的天气行情、印度“不满意”糖价出口放缓、380万吨的供给缺口和能源短缺价格上移等;但是原糖价格仅是在8月初攀上高点后,落寞退场,在同为软商品的美棉冲上100美分之后,原糖依然在19-20美分附近波动,问题主要在于需求的不振。

数据来源:WIND,CFC农产品研究整理

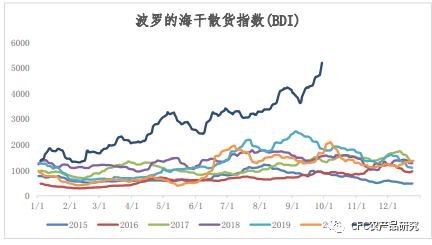

数据来源:WIND,CFC农产品研究整理 原糖10月合约交割在即,10月合约较03合约的贴水保持在0.9美分/磅,跟往年相比贴水幅度明显;从持仓量上看,去年同期持仓量维持在61523手,对应312万吨糖,而今持仓量仅10779手,对应不足55万吨糖,表明出在合约到期前提货意愿偏弱,同时也映射出当前需求的不振。 短期需求不振的症结:高位糖价和持续攀升的海运费 波罗的海干散货运价指数持续上涨,周一涨幅达到5.2%,刷新2008年以来的高位;海岬型船运价指数上涨9.5%,刷新了13年以来的新高。

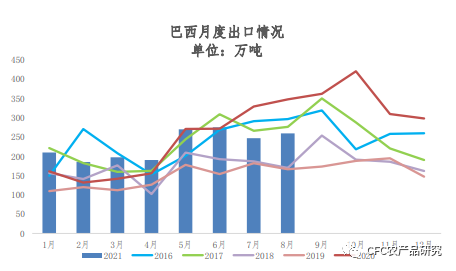

数据来源:WIND,CFC农产品研究整理 巴西糖和泰国糖的运费和年初相比呈现出成倍的增长,巴西糖运费从年初的30美元/吨直接上涨至68美元/吨;泰国糖也由12美元/吨上涨至28美元/吨。居高不下的运费和高位的糖价,各国更愿意就地消耗本国库存,而非依靠进口,巴西近几个月的出口数据降幅明显也可以印证出口贸易需求的不振——9月截至第三周,巴西食糖和糖蜜累计出口量为142.56万吨,日均出口量为11.88万吨,较去年同期的16.13万吨减少26.36%。

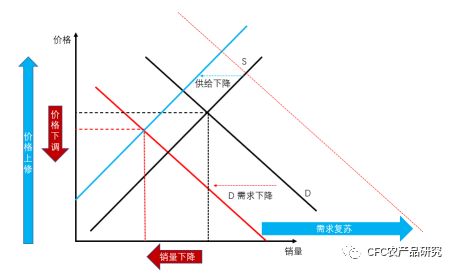

数据来源:WIND,CFC农产品研究整理 需求的修复成为国际糖价的转折指标 短期市场供需情况为供给偏紧预期存在,糖价攀升运费高企,需求偏弱,进而施压糖价;但是长期来看本年度需求会呈现1.7%-2%的年度增幅,需求曲线向右移动,再结合偏弱的供给,糖价重心在这种逻辑下将向上修复。因此在这种逻辑下,国际糖市的转折点和驱动更应该关注需求何时复苏。

数据来源:WIND,CFC农产品研究整理 郑糖1-5价差走阔,01合约较05合约的贴水由7月的不到20元/吨,上升至70元/吨,而往年同期01合约较05合约呈现50元/吨的升水。 和国际需求疲软导致的近弱远强不一样,国内呈现出的近月贴水主要由于供给和库存压力导致,后市的转折点更应该关注库存压力何时能够得到释放,而非需求端。 标的物的微妙差距决定了合约价格估值的偏差

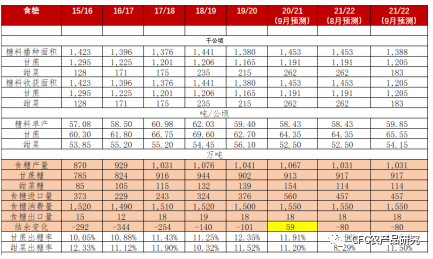

数据来源:农业农村部,CFC农产品研究整理 往年年终结余变化呈现缺口,01合约的标的物以甜菜糖为主,而今年59万吨的结转库存导致了01合约的标的物为陈糖和甜菜糖,进而导致了01合约估值偏低。

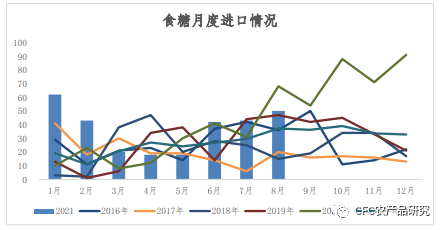

今年:库存施压01合约,强预期驱动05合约 01合约映射的是偏弱的现实——进口依然居高不下和高库存,9月到预计将达到62万,库存叠加甜菜糖开榨供给充足,施压近月合约; 05合约映射的是偏强的预期——9月份预计装船数不到5万吨, 结合进口利润的严重倒挂,叠加甜菜糖40万吨的减产预期,库存和进口压力将逐步减少。

数据来源:WIND,CFC农产品研究整理 此外从合约的标的物上看,05合约将以交易蔗糖为主,而蔗糖本身估值高于甜菜糖, 05合约在标的物上具有优势,同时,当前加工糖厂还未点价,外盘03合约对应的进口成本已在6400元/吨之上,这种进口利润倒挂的优势,由于运输时间和点价时间价差将滞后地兑现在05合约上。

重要声明 本报告中的信息均来源于公开可获得资料,本公众号力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);