摘要: 八月,聚酯板块呈现震荡回落走势。受终端纺织服装订单影响,中间环节坯布、纱厂库存累积,库存向上游聚酯传递,叠加今年二季度以来聚酯工厂持续高开工,聚酯工厂库存高位水平。聚酯厂通过优惠促销处理库存,加工现金流持续走低。促销优惠间接利空市场氛围,且纱厂接货心态不强,聚酯产销提振有限。库存高位、产销清冷、加工现金流亏损三者作用下,聚酯工厂负荷下降。前期,乙二醇及PTA(5088, -48.00, -0.93%)受供应减少及成本支撑下,期价持续走强,09合约累积较多多头获利盘。随着临近交割,叠加聚酯降负,乙二醇及PTA减仓下跌,月差上呈现09合约升水逐渐回落走势。 展望后市,美联储缩减购债计划逐渐明朗,世界多国国家央行宣布加息以遏制美联储缩表QE冲击,“通胀”拐点临近,大宗商品普涨环境转弱。从聚酯来看,今年上半年偏强势头以及抢需求恢复预期,导致产业链累积较多库存。但在外围疫情仍旧较为严峻,以及集装箱运力紧张等因素作用下,恐抑制今年“金九银十”订单,进而导致“旺季不旺”现象的发生。目前01合约上仍有升水,出于对需求不畅以及年末仍有产能投放考量,资金或展期转空01合约,预计九月行情弱势震荡为主。风险点关注疫情拐点,或装置投放计划再度延迟的情况。 一、基本面分析 1、上游原材料情况 八月,国际油价呈现先抑后扬“V”形走势,月K线显示长脚光头阴线。从全月走势来看,8月中上旬原油小幅快速下挫,8月20日当周累积跌幅近10%,进入下旬,WTI原油主连支撑在61美元/吨关口,进入上行区间。供应方面,由沙特和俄罗斯牵头的联盟正在逐步恢复疫情期间暂停的大规模生产,具体实施情况看9月1日OPEC+会议情况;油价高位运行,符合页岩油生产现金流要求,活跃转机数持续上升中。需求端来看,德尔塔新冠变种病毒传染性更强,导致部分国家及地区当日确诊病例数反弹,相关地区防控措施缩紧,或影响后续原油需求。美元方面,美联储主席鲍威在尔杰克逊霍尔年度央行研讨会称今年底可能开始缩减购债规模,但是不会急于加息,从而缓解市场对美联储将很快收紧货币政策的担忧,美元指数呈现回落。 近期,为了防御飓风Ida带来的冲击,美湾区石油生产装置多有停机,石油生产方面,受影响产能约174万桶/日,受影响的炼厂产能在211万桶/日。结合历史情况来看,美湾区飓风对原油价格影响偏短期,炼厂及海上钻井短期停车对全球供应影响将轻。后续来看,虽疫情仍在持续,但全球原油需求较前期已有所好转,OPEC+会议视油价区间调整增产幅度,预计下月原油区间震荡为主,WTI主连运行区间在60-72美元/吨。 中游产成品(石脑油、乙烯、PX)受均价结算影响,波动较原油明显缓和。8月PX价格较PTA偏强,市场关注原油配额问题,传闻某大厂缺原料,PX走势相对偏强。8月PX价格呈现先抑后扬走势,较原油价格基本趋同。截止至7月30日,(PX)CFR中国报价为913.67美元/吨,较月初下降3.99%;FOB韩国报价为890美元/吨,较月初上升4.71%。PX-石脑油价高位回落。截止27日(PX)FOB韩国-(石脑油)CFR日本报234.75美元/吨,较月初下降11.37美元。中石化PX7月结算价格7100(现款价7070),较6月份涨600元/吨。中石化9月PX挂牌价格7100元/吨,较8月降200元/吨。2021年7月我国PX当月进口量为1110370.714,累计进口量为7955685.821吨,7月进口均价为884.79美元/吨,累计进口均价904.28美元/吨,进口量环比下降2.34%,进口量同比下降13.74%。 8月乙烯小幅上涨后平稳运行,截止8月27日,乙烯CFR东北亚报价966美元/吨,较月初下降35美元,降幅3.49%。 图:上游原料价格

图:PX与石脑油价差

图:PX进口量价走势图

2、供应状况 PTA装置8月开工率较7月有所下降,8月PTA综合开工率为79.60%,8月PTA产量预计在441万吨,较7月下跌2.33%。除佳龙石化、蓬威石化、天津石化等仍旧处于长停状态下以外,部分装置8月轮检。8月PTA产量预计在441万吨,较7月下跌2.33%。8月PTA装置部分装置意外停车居多。其中逸盛新材料360万吨装置7月底停车后,于8月下旬陆续恢复稳定;宁波台化、洛阳石化、三房巷2号线、虹港石化两套装置意外停车后恢复运行;新疆中泰、四川能投装置停车检修;福海创于上旬逐步恢复稳定运行。因此在部分装置短停,以及新材料装置恢复不及预期下,产量出现下移。7月末受台风“烟花”影响,沿海装置停车以及进口货源卸货工作暂停,造成现货货源短缺,期现价格共振上涨,盘面加工利润飙升至800元/吨,后续因产业套保盘影响,PTA期价快速下滑,加工费持续下滑。 2021年7月我国PTA当月进口量为2037.24吨,累计进口量为34167.58吨,当月进口金额为141.09万美元,当月进口均价为692.54美元/吨,进口量环比下跌68.30%,进口量同比下跌98.24%。2021年7月我国PTA当月出口量为190536.96吨,累计出口量为1526719.89吨,出口量同比上涨281.03%,累计出口量比去年同期上涨253.52%。今年以来,以辽宁为代表的省份率先转为PTA净出口省份,PTA累积净出口量在148万吨,国内PTA供需面在进出口端有所改善。 图:PTA开工率走势图

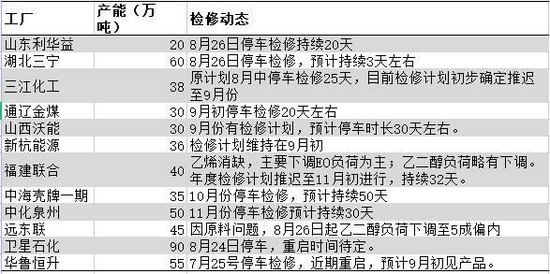

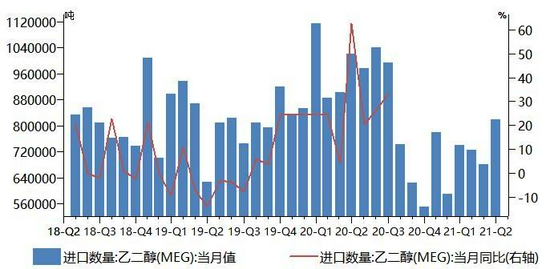

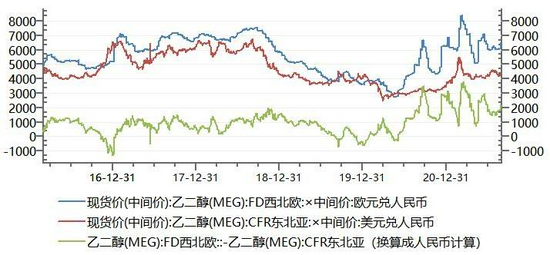

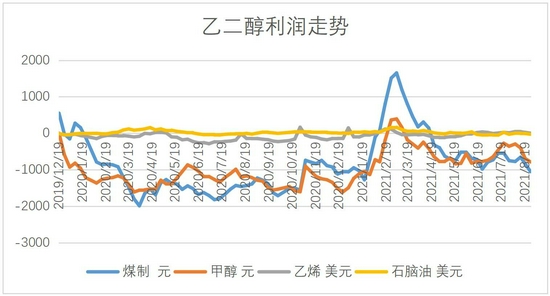

3、乙二醇供应情况 8月,国内乙二醇平均开工负荷约为60.56%,月产量约为110.32万吨。其中非煤制乙二醇开工负荷约为72.8%,月产量约为87.34万吨;煤制乙二醇开工负荷约为42.33%,月产量约为22.98万吨。8月煤制装置变动较大,检修重启皆有,煤制装置产量较7月基本持平。截止目前8月检修涉及产能481.2万吨,月损失量预估在33.82万吨,其中不包含油制小幅转产EO和降负,煤制的降负。 进口情况,2021年7月我国乙二醇当月进口量为59.67万吨,累计进口量为493.43万吨,当月进口金额为38789.34万美元,当月进口均价为650.08美元/吨,进口量环比下跌27.26%,进口量同比下跌38.91%,累计进口量比去年同期下跌25.15%。下半年以来,国外乙二醇装置检修损失量较大,相关地区供货量少导致地区升水较大,相应对我国出口货源减少,国内进口量呈现下降趋势。港口方面,截止2021年8月30日,华东主港地区MEG港口库存总量52.5万吨,港口底部平稳运行。美国南亚2号线82.8万吨乙二醇装置8月13号重启,目前负荷8成,1号线36万吨乙二醇装置原计划9月份重启,目前推迟至10月份;沙特Jupc两套装置在7月下停车,8月中重启,目前运行基本稳定。国外装置在后续整体运行负荷较高,乙二醇外部供应量呈现增加。 表:乙二醇装置检修统计表

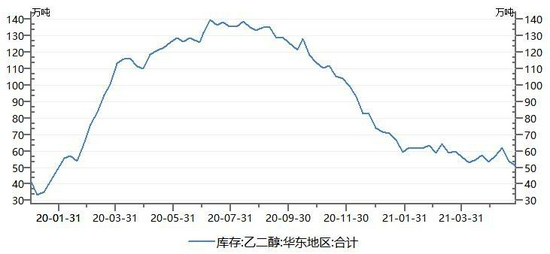

图:乙二醇库存情况

图:乙二醇进口情况

图:乙二醇亚欧价差

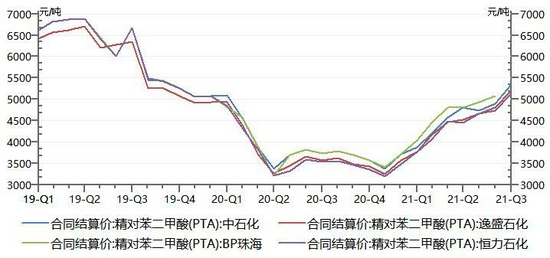

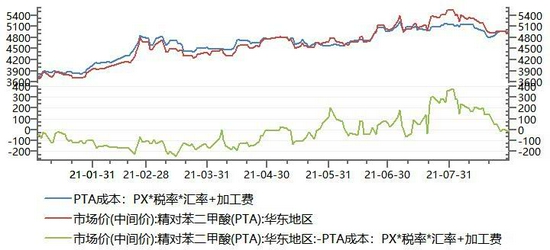

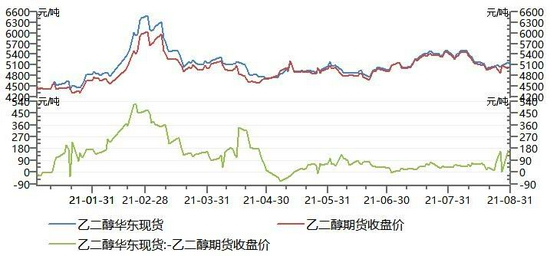

4、合同货报价状况 PTA合同货方面,中石化8月PTA结算价格执行5260元/吨,较7月结算价格下降90元/吨。9月挂牌价5300元/吨,较7月下降200元/吨。 乙二醇合同货方面,中石化8月乙二醇结算价格执行5420元/吨,较7月结算价格上升50元/吨。9月乙二醇挂牌价5300元/吨,较7月下降300元/吨。 8月PTA华东市场月均报价报价在5170元/吨,较7月下降35元/吨,乙二醇华东市场月均报价在5221元/吨,较7月下降56元/吨。截止至8月30日,(PX)CFR中国报价为913.67美元/吨,较月初下降3.99%;8月PTA月均加工差在649元/吨,较7月上升16元/吨。截止至8月30日,煤制乙二醇市场毛利为-1052元/吨;甲醇(3769, 259.00, 7.38%)制乙二醇市场毛利为-785.74元/吨;乙烯制乙二醇市场毛利为1.75美元/吨;石脑油制乙二醇市场毛利为-27.03美元/吨,乙二醇现货价格偏弱震荡,而原料端的表现偏强,各工艺乙二醇市场毛利都有不同程度下滑。 图:PTA月度合同报价

图:PTA价格与利润走势

图:乙二醇利润价格走势图

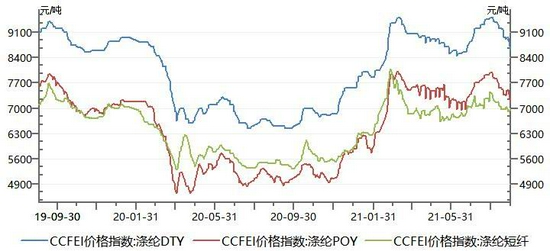

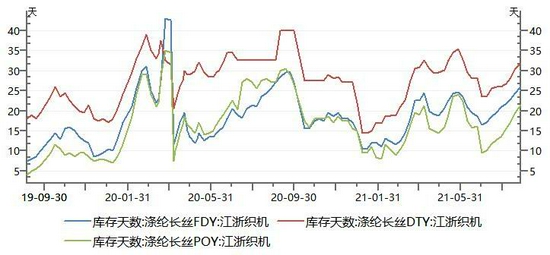

5、聚酯及终端状况 8月聚酯行业产量495.39万吨,环比下滑3.41%。月均负荷87.75%,较7月下滑3.33%。八月中下旬之后,浙江地区主流涤纶长丝工厂集中减产,叠加亦有部分涤纶短纤、聚酯瓶片工厂加入减产队列,市场供应明显收缩。受到需求和效益的双重拖累聚酯行业开工负荷快速下滑。临近8月末,涤纶长丝原定进一步停机未落实,聚酯整体负荷稳定在84%附近。 8月,受加工差压缩基差走弱影响下,聚酯价格呈现偏弱震荡。价格下行环境下,虽下游纱厂偶有补库需求,但多以刚需采购,做库存情绪较差。虽聚酯工厂偶有集中促销出货,产销短暂性上升,但让利出货实际利空聚酯厂利润。从促销效果来看,聚酯工厂库存天数仍持续上升,优惠去库效应不明显。分品种来看,至八月末涤纶短纤现金流-60.24元/吨,较二月份高点下降超1200元/吨;长丝FDY利润记143.66元/吨,POY记318.66元/吨,DTY记305元/吨,长丝利润下降200-1000元/吨左右,两个品种零轴附近震荡;瓶片因订单式生产模式,报价相对稳定,8月聚酯聚合成本快速下降,瓶片账面利润有所好转。 展望后市,毒株变异后,疫情再度严峻,对后续外贸订单产生不利影响。内贸来看,“金九银十”备货,电商购物节提振,内需同比向好。但从产业链备货情况来看,年中聚酯及中游纱线,加弹环节开工整体偏高,各环节累库压力仍存,“金九银十”消化库存能力相对有限,“旺季不旺”或导致量增但价不增的情况发生。 图:聚酯工厂开工率

图:江浙织机开工率

图:下游产品价格走势

图:涤纶长丝库存天数

二、价差结构情况 从基差走势图看,截止8月30日,PTA换月后,01基差在-50附近震荡,远期投产压力仍较大,01合约升水较09换月初期升水减少。乙二醇基差8月波动放大,由于国内供货商对外来货源供应判断出现分歧,现货与期货的跟随效应较差,现货挺价情绪较高,基差波动放大。PTA109-201合约走强至190,由于国内负荷下降,近月合约偏强,后续装置恢复月差转弱,换月后01-05合约,月差在30点附近震荡,暂无交易机会。乙二醇01-PTA01跨品种合约走弱至-100附近,后期PTA装置恢复产量较多,且目前加工费水平高位,预期后市相对偏空,宜操作多乙二醇空PTA操作。 图:PTA基差走势图

图:乙二醇基差走势图

图:PTA近远月走势图

图:乙二醇PTA价差走势图

图表来源:wind 三、期权分析(PTA期权)

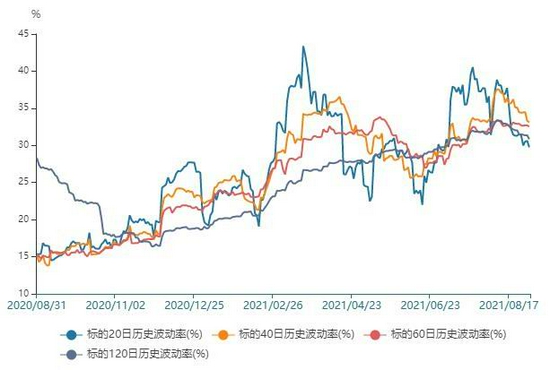

图表来源:Wind 8月期权主力合约到期换月,多空波动加剧,期权持仓增加,认购持仓增加,认沽持仓增量偏少,沽购比环比有所下降。

图表来源:Wind 期权隐含波动率低于标的历史波动率,波动率溢价较小。后续事宜操作买权,做多波动率。 四、观点总结 八月,聚酯板块呈现震荡回落走势。受终端纺织服装订单影响,中间环节坯布、纱厂库存累积,库存向上游聚酯传递,叠加今年二季度以来聚酯工厂持续高开工,聚酯工厂库存高位水平。聚酯厂通过优惠促销处理库存,加工现金流持续走低。促销优惠间接利空市场氛围,且纱厂接货心态不强,聚酯产销提振有限。库存高位、产销清冷、加工现金流亏损三者作用下,聚酯工厂负荷下降。前期,乙二醇及PTA受供应减少及成本支撑下,期价持续走强,09合约累积较多多头获利盘。随着临近交割,叠加聚酯降负,乙二醇及PTA减仓下跌,月差上呈现09合约升水逐渐回落走势。 展望后市,美联储缩减购债计划逐渐明朗,世界多国国家央行宣布加息以遏制美联储缩表QE冲击,“通胀”拐点临近,大宗商品普涨环境转弱。从聚酯来看,今年上半年偏强势头以及抢需求恢复预期,导致产业链累积较多库存。但在外围疫情仍旧较为严峻,以及集装箱运力紧张等因素作用下,恐抑制今年“金九银十”订单,进而导致“旺季不旺”现象的发生。目前01合约上仍有升水,出于对需求不畅以及年末仍有产能投放考量,资金或展期转空01合约,预计九月行情弱势震荡为主。风险点关注疫情拐点,或装置投放计划再度延迟的情况。 操作上,TA201合约上方关注5500压力,下方测试4700支撑,建议5500-4700区间交易;EG201合约上方关注5400压力,下方测试4750支撑,建议5400-4750区间交易。 【风险因素】 (1)原油持续偏强运行 (2)疫情反转好于预期 (3)下游库存快速下降 瑞达期货 林静宜 |

|

|  |

|

微信:

微信: QQ:

QQ: