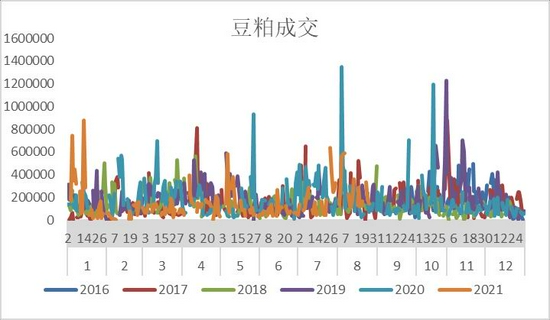

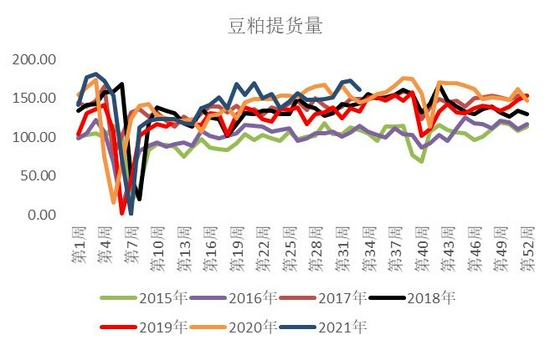

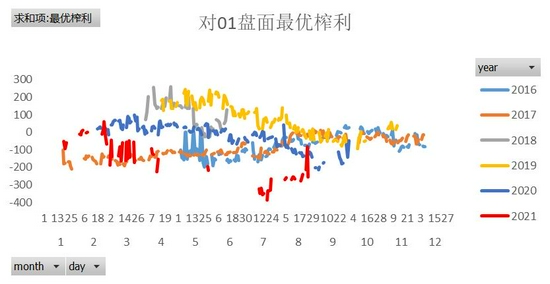

第一部分 摘要 8月期间,大豆粕(3467, -51.00, -1.45%)类市场整体以高位筑顶震荡为主,市场供需两端驱动均不明显,潜在的增产预期以及需求国的采购恢复是未来市场继续维持博弈的主基调,但数据推算显示,即使中国采购重返北美市场,美豆出口增量空间仍然相对有限,而单产的预期增加则给未来盘面的上涨带来新的压力,北美新作市场难改累库预期。在此背景下,接踵而至的收割压力以及南美增产预期将导致美豆盘面压力可能进一步加剧,远期仍然难言乐观。主流机构普遍预估巴西大豆(5959, 62.00, 1.05%)产量增加500-700万吨,在中国进口美豆数量预期减少的背景下,巴西对中国出口数量大概率将维持在6000万吨以上,但这也间接意味着对其他国家出口量将显著增加,推算来看,如南美产量最终突破1.4亿吨,全球大豆供应将进入宽松甚至过剩周期,大豆价格有望出现进一步回调。8月菜籽适逢加收割季,加拿大国内收获进度明显快于往年,但作物优良率情况进一步下调,加菜籽产量下调或带动全球油菜籽产量下降100-200万吨,菜籽价格维持高位相对合理。但就总油籽份额来看,全球大豆、葵籽、棉籽产量大幅增加,预计总体增速同比在5-6%,在此背景下,预计菜籽需求将受到明显抑制。 8月期间国内豆粕需求表现抢眼,提货成交明显放量,主要受益于下游备货提速以及仍然偏旺盛的国内需求,受此影响现货、远期基差走势强劲,虽然月内国内压榨利润整体修复进度较快,但整体来看,9-10月期间国内到港、压榨下滑基本已成定局,叠加后续节前备货,预计9-10月期间国内豆粕将呈现明显去库态势,连盘走势强于美盘,基差、月差继续维持偏强走势。09菜粕的反季节性走强一方面源于交割博弈,另一方面源于现货供应紧张程度较往年更加严重的大背景,加拿大作为中国主要菜籽进口国,在其新作减产较确定的背景下,明年出口数量预计明显下滑,但自贸易摩擦发生以来,中国进口菜籽本身并不正常,对颗粒粕进口影响可能大于菜籽的绝对变化,不过综合葵粕产量增加影响。预计21/22年度中国进口菜粕、杂粕影响大约在50万吨左右,长期看蛋白价差回归仍然是未来大趋势。 风险提示:汇率 天气 疫情 政策 第二部分 基本面分析 一、国际市场 (一)大豆出口边际好转 但结转库存增加趋势难以改变 8月以来,美豆市场一直在1270-1370美分的位置呈现区间震荡态势,无论涨跌,行情变动均难言流畅,导致该特征的最根本因素仍然源于供需两端的同向变化。8月USDA月度供需报告如期下调出口、压榨数据,出口弱势得以验证,但略显意外的是单产同样超预期下调,由原先50.8蒲/英亩下调至50英亩,受此影响,虽然整篇报告略显利空,但新作实际库存维持稳定,甚至,如果忽略旧作结转库存的上调带来的影响,新作结转库存量有所下调。 USDA8月供需报告中美豆出口进一步下调至20.55亿蒲,确实与当前较慢的出口进度有比较大的关系,6-7月期间,美豆新作周均净销售仅35万吨左右,明显低于去年135万以及仅5年来60万吨周均出口均值,高企的大豆价格以及国际海运费是制约年内新作出口明显偏慢的最主要因素。按照USDA20.55亿蒲的评估结果来看,给到中国出口大约在3500-3600万左右,较前一年减幅约300-400万吨,评估结果中中性偏高,排除增加储备以及国际政策带来的影响,中国进口再出现较大幅度的增加难度也相对较大,需求提振不明显。此外,近期供应方面的问题更加值得关注,7-8月美国产地天气情况整体比较良好,作物优良率水平虽然偏低,但不至于对产量产生太多实质性影响,此外相伴生的是素来调研结果偏保守的pro farmer给出了远高于USDA8月的单产量,在此背景下,我们认为美国供应端将继续转入偏宽松状态。 图1:中国进口美豆数量(万吨)

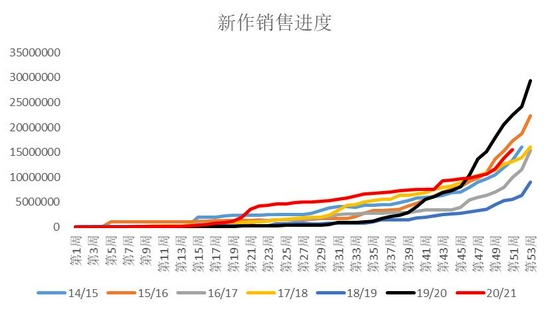

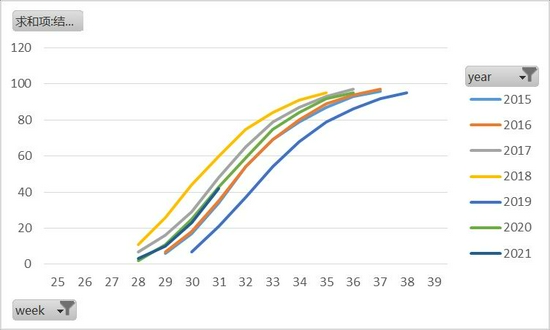

数据来源:银河期货、wind 图2:美豆出口进度(吨)

数据来源:银河期货、wind 图3:美国产地降雨情况

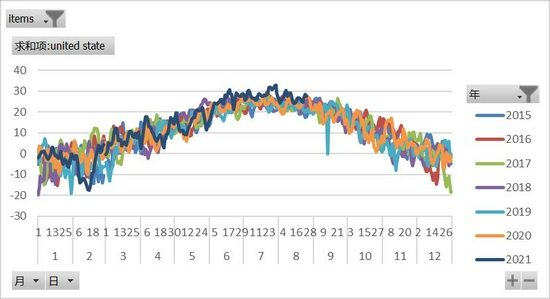

数据来源:银河期货、wind 图4:美国产地气温

数据来源:银河期货、wind 图5:作物优良率情况(%)

数据来源:银河期货、USDA 图6:结荚率(%)

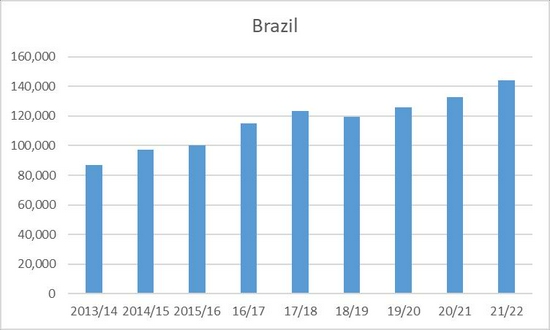

数据来源:银河期货、USDA (二)南美增产确定性高 全球大豆供应将继续转入宽松 进入9月,南美话题无疑对美豆市场更加敏感。去年以来大豆价格持续攀升刺激南美农户大豆种植意愿明显增强,CONAB预估播种面积将增加3.6%至3991万公顷,产量增加3.9%至1.4126亿吨,单产3.53吨/公顷,USDA预估种植面积为4000万公顷,单产3.56吨/公顷,总产量增至1.44亿,同比增幅超5%。虽然近期来看,南美土壤墒情仍然不佳,投机资金近期普遍对四季度可能出现的拉尼娜情况有所担忧,但无论从时间结点或影响的确定性来看均难以成为9月份市场所要关注的重点,从历史拉尼娜年份对产量情况来看,对巴西影响其实相对有限,去年就是比较具有代表性的案例,因而短期来看,我们认为9月份巴西增产的交易逻辑要明显强于天气对于单产的不利影响。 按照当前USDA给出的平衡表预估来看,美国对中国给到的出口量在3500万吨左右,按照中国1亿吨的进口量推算,巴西对中国的出口大概率要达到6000万吨以上,这在远期榨利窗口持续良好的背景下相对比较合理,处于中性偏低水平。但同时也间接意味了巴西对其他国家大豆出口量将达到3400万吨以上,较去年同期增加约1000万吨,在全球蛋白需求看不到显著增量的背景下,21/22年度大豆供应或陷入宽松甚至过剩状态。南美高增产背景下,主观推算来看,如果巴西大豆产量在1.4亿吨,全球大豆供应都将偏宽松,不利于大豆价格走强。 图7:巴西大豆产量

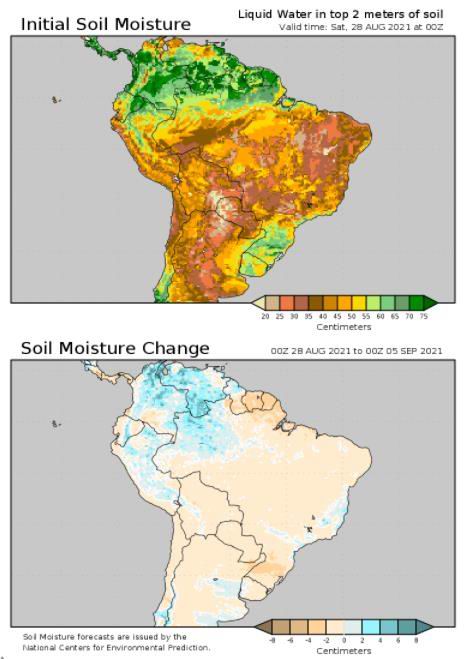

数据来源:银河期货、wind 图8:产地土壤墒情

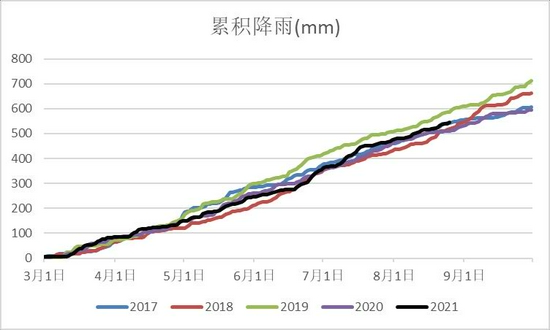

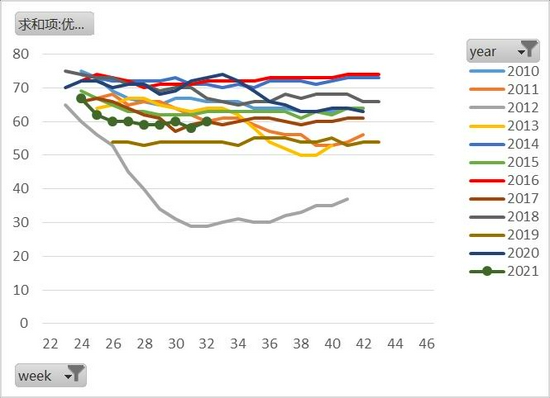

数据来源:银河期货、wind (三)收割推进加快 全球油籽增量显著菜籽需求承压 8月期间,加菜籽期货价格继续呈现小幅补涨,11月合约报收至910加元/吨,较上月末涨幅整体在8%。回顾历史年份,一般8月期间加菜籽价格及月间均呈现明显的季节性下跌态势,这主要归因于产地的收割压力以及天气升水的释放,而今年反季节性上涨则进一步确认了加拿大国内乃至全球供需偏紧的市场格局。整体来看,8月期间加拿大天气情况有所改善,以主产区萨温克彻省情况来看,土壤含水量(足额+过剩)占比由7月末4%上升至33%,南部多数地区整体也惠及降雨,但较去年同期38%的占比情况来看,仍有一定差距。近期土壤墒情的改善加快了作物收获进度的推进,萨温克彻省进度6%,去同0,阿尔伯塔省1.4%,去同0.1%,作物收割进度的加快有利于避免后期寒潮带来的不利影响。虽然天气故事基本已经收官,但作物生长情况显然并不容乐观,8月期间阿尔伯塔省油菜籽优良率由原先16.8%下降至16.6%,去年同期为70.1%,收割单产预估也由去年的40.2蒲下调至24.9蒲,可见8月期间菜籽产量情况仍然不容乐观。USDA对8月产量数据预估在1600万吨,加拿大农业与农业食品部7月预估数据相对保守,但未来仍有较大调降空间,主流机构预估较去年1900万吨左右的产量有400-500万吨左右的下滑。而扩大到全球范围来看,虽然欧盟地区略有增产,但产量增速显然不及预期,自19/20年欧盟菜籽产量降至1680万吨后,菜籽产量增速显著放缓,实际增量仅70-80万吨,难以应对当前国内的出口与国内需求增速,乌克兰、澳大利亚等国产量虽有增加,但实际供应增量预计在50-60万吨左右,因而整体来看,21/22年度全球菜籽供应量将变得更加紧张。 图9:连一合约ICE油菜籽价格走势(加元/吨)

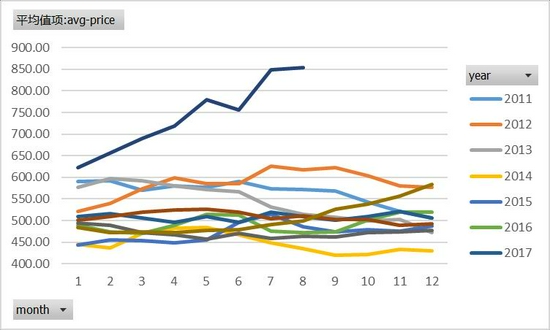

数据来源:银河期货、ICE、USDA 图10:G4国菜籽结转库存(单位:千吨)

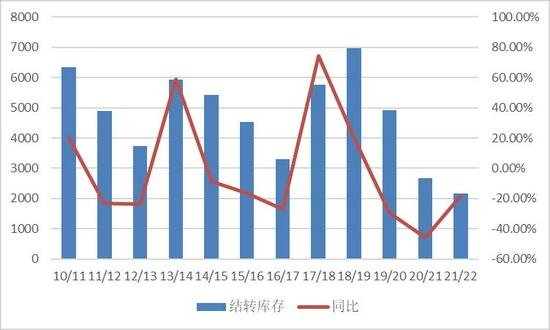

数据来源:银河期货、ICE、USDA 受高价影响,加菜籽出口4月以来出现显著放缓,4-7月月均出口仅650万吨,过去三年均值为820万吨,增量空间明显受抑制,而20/21年度最终出口也被锁定在1060万吨左右,低于USDA及加拿大农业局预估。新作的继续减产与其他油籽整体丰产呈现明显相反的走势,相较于菜籽200-300万吨的减量,大豆、葵籽、棉籽供应均呈现显著增加,剔除菜籽情况下,全球总油籽产量增速近6%,总增速处于明显偏高水平,大方向来看,菜系需求端有进一步被挤压可能。 图11:加菜籽月度出口量(单位:千吨)

数据来源:银河期货、加拿大统计局 图12:全球油籽(除菜籽)总产量(单位:千吨)

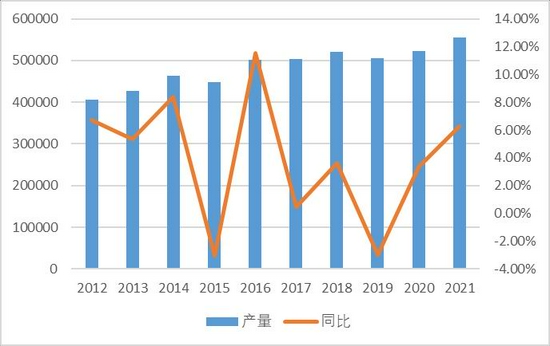

数据来源:银河期货、USDA 二、国内市场 (一)远期基差大幅上涨 大豆压榨利润改善现货基本面边际改善 期现价差稳步修复 相较于整体持续维持稳定的原料及产品库存,现货、远期基差的快速上涨以及进口利润的逐步修复是月内国内豆粕现货市场的几大重要特征。月初期间,国内豆粕现货基差整体为负,除华北和华南地区基差接近平水,山东、华东地区整体在-60以下,虽然较7月初有所上涨,但基差修复力度仍然不够,随着国内基本面的逐步改善以及多地注册仓单数量的明显增加,截止8月中下旬,各地期现价差基本进入正负20区间以内,实现期现价差的有效修复。现货方面虽然难改庞大的库存压力,但边际改善也已比较明显。8月期间国内油厂开机率整体维持在较高水平,预计总压榨量在880万吨左右,仅次于去年同期高点,主要因油厂大豆库存整体偏高,月内,国内大豆库存整体维持在820万吨以上,基本处于近年来最高水平;相较于庞大的供应量,需求表现则明显优于去年及历史同期水平,在过去的几周中,豆粕周均提货量基本维持在170万吨左右较高水平,高于市场预期及去年同期水平,提货的强劲一方面源于实际需求确实相对不错,另一方面也因饲料价格的连续上涨以及新冠疫情出现反复影响下,下游买家补货积极性增强,8月期间,国内豆粕现货日均成交量整体在8.8万吨左右,较过去几个月呈现明显恢复。 图13:豆粕现货基差(元/吨)

数据来源:银河期货 图14:国内大豆库存(单位:万吨)

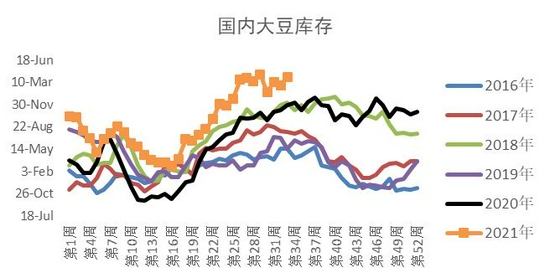

数据来源:银河期货 图15:豆粕成交量(吨)

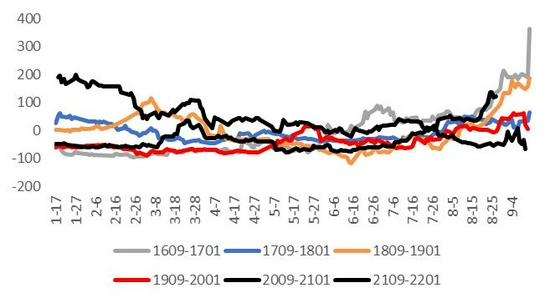

数据来源:银河期货 图16:豆粕提货量

数据来源:银河期货 (二)豆粕成交放量 价差波动频繁 持续的压榨利润亏损导致油厂买船难以推进,除今年一季度油厂放量一波四季度基差后,10-1成交一直迟迟未见放量,下游采购进度滞后,随着榨利的逐步修复以及多家企业开始布局远期采购,油厂远期成交开始逐步放量,8月期间,豆粕日均成交量在26万吨,除少量巴西新作成交外,市场成交基本以美豆为主,整体而言四季度基差价高量大,除部分华南及部分区域主流成交在01+90以下,多数地区豆粕成交量基本都在+100以上,下游追买积极性较强。整体而言,本轮成交放量以及买船进度加快也符合市场预期,7月初以来明显可以发现南美装运数量开始呈现显著下滑,而与之同时是新作上市的美豆迟迟无人问津,在此背景下,基差与盘面双双修复也相对符合市场预期。在后续去库影响的带动下,09与11月合约备受热捧,豆粕月间价差大幅上涨,91价差突破性上涨直至盘面给出交割利润。面对潜在的缺口压力,中储粮月内也拍卖了一定数量的进口大豆,但根据实际成交价格来看,除部分内陆地区外,榨利优势并不明显,难以改变国内基差走势,整体来看,在后市较强的去库预期引导下,豆粕基差上涨确定性仍然较高。此外,我们对四季度国内豆粕需求也相对比较看好,未来压榨利润仍有进一步修复空间。 图17:大豆压榨利润(元/吨)

数据来源:银河期货,wind 图18:豆粕91价差

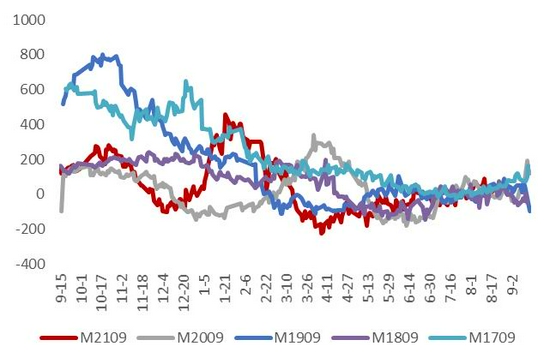

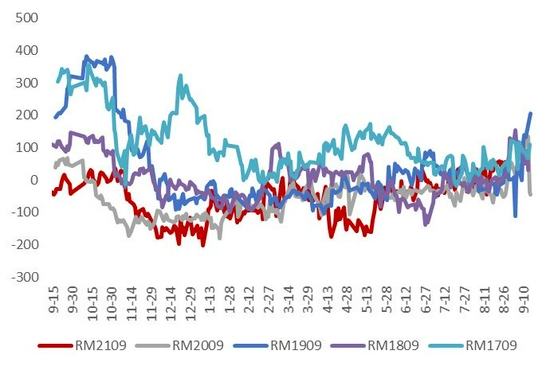

数据来源:银河期货,wind (三)菜籽到港仍将偏紧 菜粕消费后市悲观 09菜粕的交割博弈显然是8月期间菜粕市场最具特点的表现,受国内水产需求延后以及鱼类养殖利润良好的共同影响,8月期间国内菜粕、颗粒粕消费量整体呈现明显增加,前几周中,国内菜粕提货量整体维持在2.8万吨以上较高水平。虽然沿海地区注册仓单量明显增加,但09菜粕期现价差迟迟未见修复,本轮多空博弈则主要发端于此。需要说明的是,当前国内菜粕库存确实不高,截止9月底,国内菜籽+菜粕+在途折菜粕总库存量整体在24万吨左右,但需要说明的是,前期菜粕需求的强劲一方面源于水产需求良好,另一方面也源于菜粕是绝大多数主流蛋白中最具性价比的原料,即使就单位蛋白比价来看,南方地区菜葵价差前期在200-250左右,这华东地区价差不及200元,也显然无法支持菜粕配方的大幅调降。不过随着菜粕现货价格持续攀升,菜葵价差一度达到430-500左右的较高水平,当前国内菜粕库存偏低,沿海葵粕库存高企,价差不具备大幅调整的基础,而10月份以后,国内水产需求将呈现明显的季节性回落,因而这也意味着后续需求可能会受到较大抑制。 在国际菜籽大幅减产的背景下,主流机构预估加菜籽出口将减少350-400万吨,一定程度对明年国内菜籽进口产生影响,但自中加贸易冲突爆发后,中国进口加菜籽数量本身就出现了100-200万吨左右的下滑,并且菜粕本身可替代性较强,相比于菜籽进口数量的减少,进口颗粒粕数量下滑带来的影响可能更大。不过在全球葵籽、葵粕供应出现明显增加的背景下,预计总杂粕(菜粕+葵粕等)供应减量大约在50万吨以内,影响相对有限,蛋白价差可能低于历史同期,但大概率不会产生太多偏离。 图19:菜粕基差(单位:元/吨)

数据来源:银河期货 图20:菜籽折菜粕+菜粕+颗粒粕库存(吨)

数据来源:银河期货 第三部分 综合分析 8月期间,大豆粕类市场整体以高位筑顶震荡为主,市场供需两端驱动均不明显,潜在的增产预期以及需求国的采购恢复是未来市场继续维持博弈的主基调,但数据推算显示,即使中国采购重返北美市场,美豆出口增量空间仍然相对有限,而单产的预期增加则给未来盘面的上涨带来新的压力,北美新作市场难改累库预期。在此背景下,接踵而至的收割压力以及南美增产预期将导致美豆盘面压力可能进一步加剧,远期仍然难言乐观。主流机构普遍预估巴西大豆产量增加500-700万吨,在中国进口美豆数量预期减少的背景下,巴西对中国出口数量大概率将维持在6000万吨以上,但这也间接意味着对其他国家出口量将显著增加,推算来看,如南美产量最终突破1.4亿吨,全球大豆供应将进入宽松甚至过剩周期,大豆价格有望出现进一步回调。8月菜籽适逢加收割季,加拿大国内收获进度明显快于往年,但作物优良率情况进一步下调,加菜籽产量下调或带动全球油菜籽产量下降100-200万吨,菜籽价格维持高位相对合理。但就总油籽份额来看,全球大豆、葵籽、棉籽产量大幅增加,预计总体增速同比在5-6%,在此背景下,预计菜籽需求将受到明显抑制。 8月期间国内豆粕需求表现抢眼,提货成交明显放量,主要受益于下游备货提速以及仍然偏旺盛的国内需求,受此影响现货、远期基差走势强劲,虽然月内国内压榨利润整体修复进度较快,但整体来看,9-10月期间国内到港、压榨下滑基本已成定局,叠加后续节前备货,预计9-10月期间国内豆粕将呈现明显去库态势,连盘走势强于美盘,基差、月差继续维持偏强走势。09菜粕的反季节性走强一方面源于交割博弈,另一方面源于现货供应紧张程度较往年更加严重的大背景,加拿大作为中国主要菜籽进口国,在其新作减产较确定的背景下,明年出口数量预计明显下滑,但自贸易摩擦发生以来,中国进口菜籽本身并不正常,对颗粒粕进口影响可能大于菜籽的绝对变化,不过综合葵粕产量增加影响。预计21/22年度中国进口菜粕、杂粕影响大约在50万吨左右,长期看蛋白价差回归仍然是未来大趋势。 第四部分 策略推荐 单边:南美高供应无以证伪前,2021年1-3季度全球大豆供应将是宽松或过剩状态,策略以逢高抛空为主 套利:M35反套,M-RM05价差扩大 期权:卖M2201-C-3700 银河期货 陈界正 |

|

|  |

|

微信:

微信: QQ:

QQ: