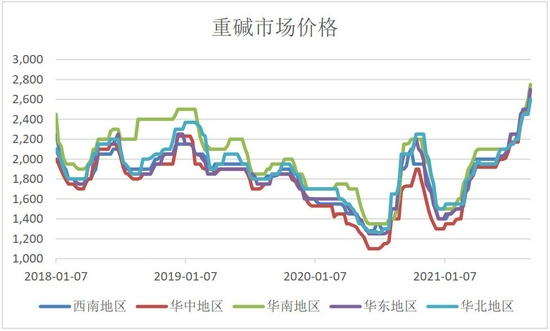

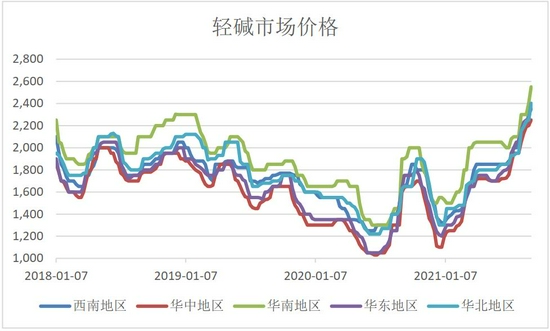

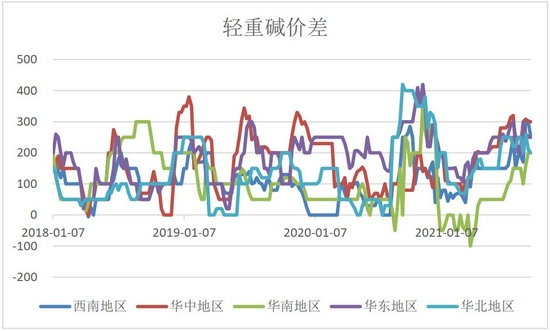

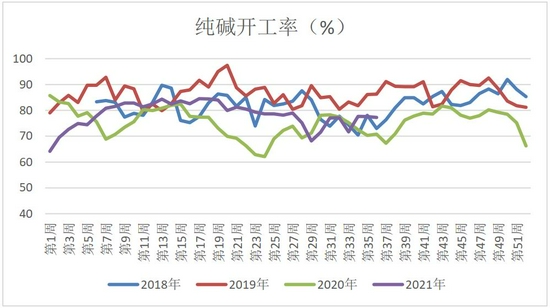

上游市场: 8月份,煤炭保供政策继续发力,主产区供应环比7月有所增加,但增量偏少。月中旬有关相关部门通过给部分试运转煤矿办理延期手续、批复部分露天煤矿报批接续用地等手段加快煤炭产能释放,从目前来看增产措施取得了一定效果,但迎峰度夏的电厂耗煤增加明显,增量还未能弥补供需缺口。月底电厂日耗煤下降,煤矿新产能的产量尚未正常达产,山西无烟煤供应增量不明显,多数煤矿仍无存煤。北方冬季取暖煤备煤后期也将逐渐启动,下游除电厂之外的化工、钢铁等企业原料库存低位,采购热情仍然不减,预计9月初煤炭整体供需关系仍显偏紧。 8月原盐价格也是连续上涨,盐矿成本上涨,海盐供应不足是8月价格上涨的主要驱动。海盐主产区生产空档期,部分企业库存下降,成交周期拉长,企业订单放量不多。原盐进口数量也因海外疫情以及运力运费紧张呈现萎缩,导致市场看涨气氛偏重。井矿盐产区检修步入尾声,但是能耗双控之下以及煤炭价格高位,原盐企业成本增加。目前原盐行业产量稳步增加,部分区域内下游开工不足,市场需求相对稳定,预计短期成交延续前期水平。 现货价格: 8月国内纯碱现货价格整体成交重心上移,8月底个别企业新单报价陆续出台,但从8月初到8月底成交价变动来看普遍有50-150元/吨的调涨。华北地区轻碱从2150元/吨上涨到2250元/吨,重碱基本稳定在2500元/吨;华东轻碱由月初2150元/吨上涨至2250元/吨,重碱较月初上涨50元至2500元/吨;华中地区轻重碱均上涨150元,轻碱2200元/吨,重碱2500元/吨;华南重碱价格上调100元/吨至2500元/吨;西北轻重碱价格上涨150元/吨,轻碱出厂2150元/吨,重碱送到价2250元/吨。 供需现状: 8月纯碱供应端,整体开工不高延续6、7月检修节奏。8月部分装置月初开始陆续有检修,个别企业受限电、短停等因素影响降负荷。8月下旬,纯碱装置逐步正常,开工有所提升。国内纯碱8月产量239.98万吨,装置整体开工率76.18%,开工率呈现先降后升,提升相对趋缓。8月初纯碱企业库存33.02万吨,月底企业库存33.75万吨,环比增加0.73万吨,涨幅2.21%,其中,轻碱月初15.86万吨,月底11.99万吨,减少3.87万吨,降幅24.40%。重碱月初17.16万吨,月底21.76万吨,增加4.6万吨。8月多数纯碱企业待发订单充足,出货压力小,库存又与往年相比处于低位,多数产销保持平衡,个别企业货源紧张,新单放量有限。碱厂对于后市心态乐观,月底新单报价调涨意愿较强,幅度稍有收窄。8月份国内需求端,下游需求表现稳定,下游终端消化一部分自身库存,重碱下游维持一定量库存,轻碱下游按需采购,整体看个别下游对高价货源仍是较为谨慎,多持观望态度。月底价格调涨后近期下游订单商谈签订中,据了解有下游新价格有成交。贸易商近期出货相对稳定,不同区域有差异,低价出货顺畅,下游高价格抵触,消化前期订单,根据用量采购,恐高心态存在,月底保持观望心态,8月纯碱整体市场稳中偏强运行。 逻辑分析: 从8月底碱厂陆续报价到目前国内纯碱现货市场价格上涨了50-150元/吨,重碱送到价基本在2600元/吨,普遍接近2700元/吨,按照01盘面价格升水幅度收窄。纯碱装置在前期检修之后开工率有所回升,但整体开关相对稳定,供应端变动有限。9月日产虽有继续增加预期,光伏产线投产对需求的刚性增加能在一定程度上抵消供应端的增加。月底月初上下游继续博弈,重碱企业库存较前期也有小幅累库,不同区域仍有差异,部分下游对高价恐高心态尚存,观望态度之下采购较为谨慎,低价走货顺畅。部分碱厂待发订单比较充足,个别碱厂适当接单,库存又与往年相比处于低位,出货压力小,碱厂对于后市心态乐观,挺涨意愿较强。光伏日熔量月环比增加2820吨,浮法日熔月环比减少300吨,纯碱新增需求支撑尚可。浮法玻璃(2266, 37.00, 1.66%)保证一定量库存,补库需求转弱,库存去化驱动减弱,光伏需求仍有增加预期,预计短期纯碱走势或震荡偏强运行,关注浮法冷修以及光伏投产。 策略建议: 短期偏中性对待,中长期维持逢低偏多思路,跨期套利关注1-5反套。 纯碱数据表

期货及基本面数据: 图1:纯碱1-5合约价格及价差(元/吨)

资料来源:Wind 中原期货 图2:玻璃纯碱合约价差(元/吨)

资料来源:Wind 中原期货 图3:玻璃1-5价差(元/吨)

资料来源:Wind 中原期货 图4:重碱市场价格(元/吨)

资料来源:隆众资讯 中原期货 图5:轻碱市场价格(元/吨)

资料来源:隆众资讯 中原期货 图6:轻重碱价差(元/吨)

资料来源:隆众资讯 中原期货 图7:纯碱地区基差

资料来源:隆众资讯 中原期货 图8:纯碱周度开工率(%)

资料来源:隆众资讯 中原期货 图9:纯碱月度开工率(%)

资料来源:Wind 中原期货 图10:纯碱周产量(万吨)

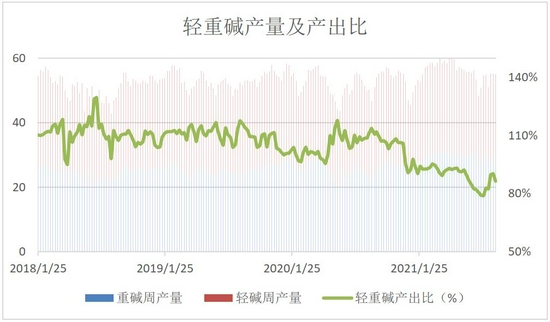

资料来源:Wind 中原期货 图11:轻重碱产量及产出比

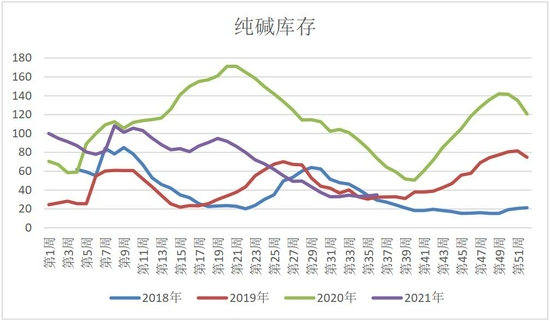

资料来源:Wind 中原期货 图12:纯碱库存

资料来源:Wind 中原期货 图13:纯碱进出口量

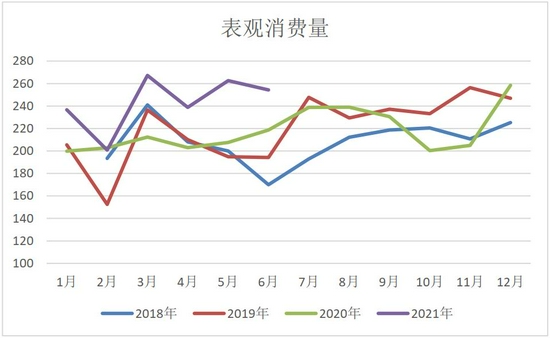

资料来源:Wind 中原期货 图14:纯碱表观消费量

资料来源:Wind 中原期货 图15:氨碱法成本及利润

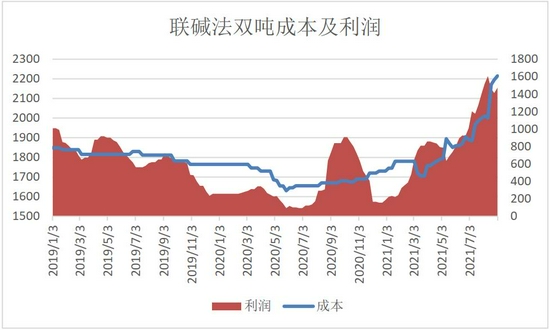

资料来源:Wind 中原期货 图16:联碱法双吨成本及利润

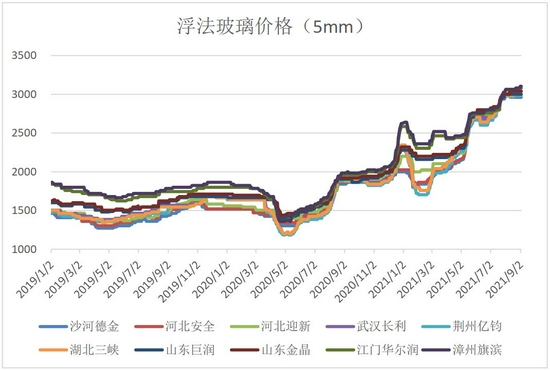

资料来源:Wind 中原期货 图17:浮法玻璃价格

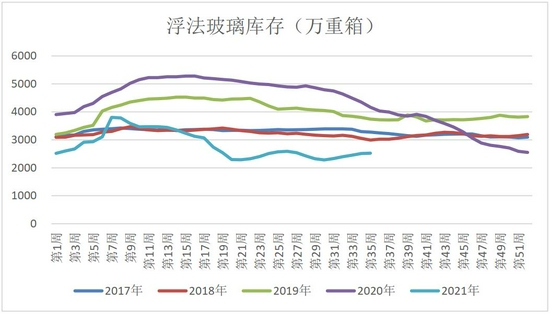

资料来源:Wind 中原期货 图18:浮法玻璃库存(万重量箱)

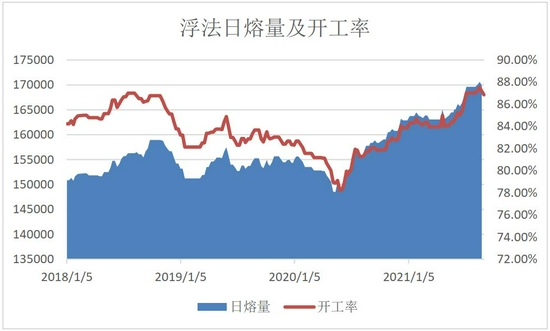

资料来源:中国玻璃信息网 中原期货 图19:玻璃在产产能及利用率

资料来源:中国玻璃信息网 中原期货 中原期货 周涛 王朝瑞 |

|

|  |

|