摘要: 8月中国制造业PMI数据不及预期且较7月继续下降,财新制造业PMI跌破50的临界点。在成本和需求两方面的压力下,国内制造业面临不利局面。 7-8月美国经济数据全面不及预期,而欧洲经济数据较好。预计今年三四季度欧美经济可能保持复苏势头,对有色金属市场形成明确的基本面支撑。 中美8月制造业数据均大幅不及预期,同时美国8月就业数据大幅下滑明显不及预期,宏观基本面存在一定压力,9月铜价反弹乏力,一直受到中期趋势线的压制,铜价中期趋势可能转入震荡偏弱的行情,伦铜将可能强于沪铜(68640, -600.00, -0.87%)。沪铜上方压力70000,下方支撑65000。 一、行情回顾 2021年春节前后铜价大幅拉升站上6万点,在经过3-4月的震荡行情蓄势后,5月铜价再度大涨近9000点,至74000点附近。5月下旬到6月,铜价从高位大幅回调,回到中期上行趋势线66000附近。8月下旬沪铜一度跌穿中期上行趋势线,目前趋势不稳固,中期走势中性偏弱。

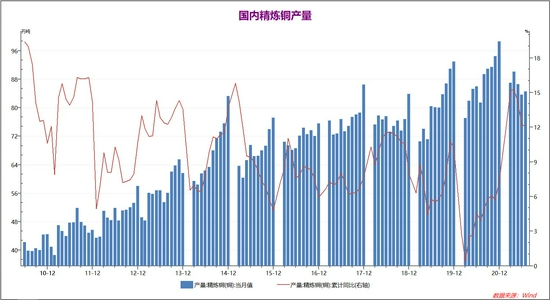

目前全球疫情处于消退阶段,全球经济数据和货币政策是市场的主要影响因素。 由于美联储可能收紧货币政策和中国国储抛储控制铜价,2021年6月开始铜价持续回调,从高点的78270回落至中期趋势线66000附近,8月中旬铜价跌破中期上行趋势线,刷新6月低点至65770。虽然美联储鲍威尔在全球央行会议上称年内不会加息但会缩减购债规模,铜价一度反弹重回趋势线上方。但市场情绪和价格趋势均已出现不稳的情况。9月初,中美8月制造业数据均大幅不及预期,同时美国8月就业数据大幅下滑明显不及预期,宏观基本面存在一定压力,9月铜价反弹乏力,一直受到中期趋势线的压制,铜价中期趋势可能转入震荡偏弱的行情,伦铜将可能强于沪铜。沪铜上方压力70000,下方支撑65000。 二、影响因素分析 1、国内制造业数据转弱,市场期待刺激政策 2021年国内铜产量延续高位,前4个月同比2021年产量大幅上升15.3%,再创历史新高。5-6月铜产量较4月小幅下降,7月国内铜产量再度上升,1-7月国内铜产量同比大增12.1%。国内铜供应仍然充裕。

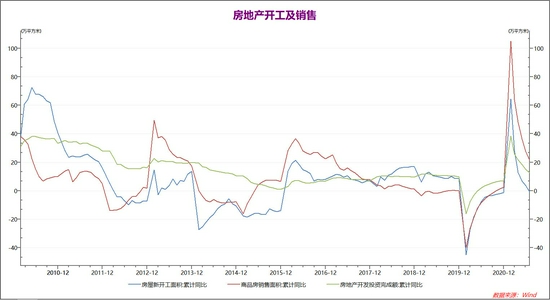

受到国内资金面宽松的支持,2021年国内房地产相关数据大幅上升,4-7月虽然增速有所下降,但主要是由于20年4月开始房地产行业复苏导致。整体测算下,相对于2019年,2021年1-7月国内房地产新开工面积下降5%,房地产销售面积上升14%,房地产开发投资完成额上升17%。整体来看,国内房地产行业景气度较高,对有色金属基本面存在明确支撑。

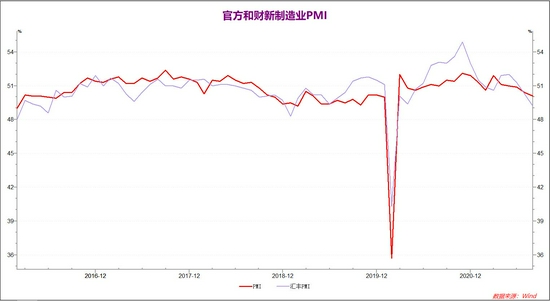

2021年二季度开始国内制造业PMI持续下行,8月官方制造业PMI为50.1,财新制造业PMI为49.2。官方和财新制造业PMI较一季度继续下降,财新制造业PMI跌破50的临界点,主要由于欧美全面经济复苏带来竞争压力,目前国内制造业承受较大压力,中小企业受到成本和需求两方面困扰。

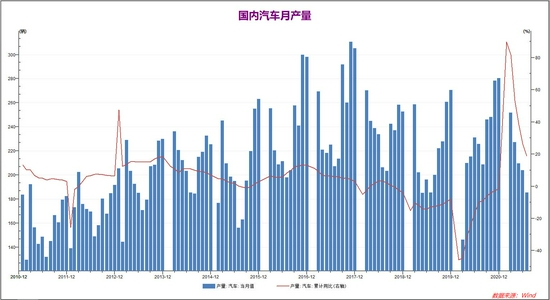

2020年全年国内汽车累计产量同比降幅缩窄至-1.4%,基本接近2019年水平。2021年1-7月国内汽车产量大幅上升,同比去年大幅上升18.9%,较19年同期约上升7.8%。国内汽车行业整体情况小幅乐观,但二季度国内汽车产量较一季度持续下降,预计21年全年总产量可能保持稳定。

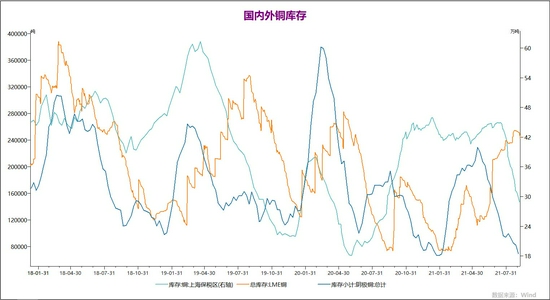

2021年6月LME库存大幅上升,对应的保税区铜库存大幅下降,经济复苏的主战场转移至国外,国内外总库存基本稳定。7-8月月保税区和上期所库存大幅下降,国内洪水后重建需求可能逐步发力。8月底至9月国内外铜库存同步下降,下游需求较好,现货端铜需求对铜价形成小幅支撑。

21年春节后到6月,铜现货多数时间在升贴水之间大幅波动,且波动幅度增大,现货端市场态度偏向谨慎。7-9月国内现货市场持续出现大幅升水状态,尤其是铜价下跌后国内下游买盘明显上升,下游情绪乐观,现货端对铜价存在一定支撑。

2、国内经济增速较一季度持续放缓 统计局:中国7月社会消费品零售总额同比增长8.5%,预期增长10.9%,前值增长12.1%。规模以上工业增加值同比增6.4%,预期7.9%,前值8.3%。全国固定资产投资(不含农户)同比增长10.3%,比1-6月份回落2.3个百分点。全国城镇调查失业率为5.1%,比6月份上升0.1个百分点。 中国8月官方制造业PMI50.2,8月财新中国制造业PMI为49.2,2020年5月以来首次落入收缩区间。二季度至8月国内制造业数据持续回落,8月官方制造业PMI仍保持在50的临界点之上,而财新制造业PMI跌破临界点,国内制造业受到较大压力。 8月国内制造业PMI数据不及预期且较7月继续下降,成本和需求两端,国内制造业承受较大压力。相应的是7月消费品零售、固定资产投资、就业率等数据均较6月回落,且不及预期。总体而言,5-8月国内经济保持增长,但增速较一季度出现持续性回落。主要原因是:随着疫情得到控制,全球经济复苏的主战场已经阶段性的转向欧美国家,未来一段时间,国内出口的高增长可能逐步回落至正常水平,下半年铜价可能表现出外盘强于内盘的走势。 3、欧洲经济表现良好,美国经济不确定性上升

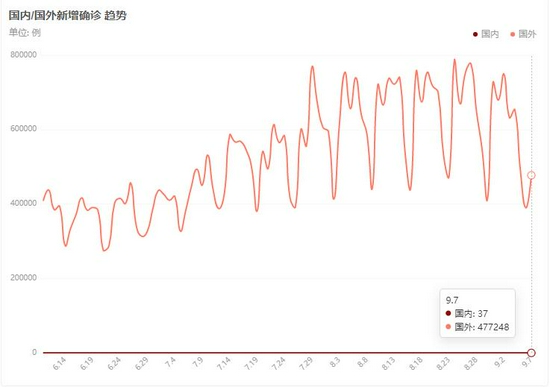

美国8月制造业PMI从上月的63.4降至61.2,服务业PMI从上月的59.9降至55.2;综合PMI降至55.4,创2020年12月以来新低。美国8月非农就业人口增加23.5万人,大幅不及市场预期的73.3万人,创2021年1月以来最小增幅。 欧元区第二季度GDP年率终值录得14.3%,为有数据纪录以来最高水平。欧元区8月制造业PMI终值为61.4,预期61.5,初值61.5。法国第二季度GDP年率终值录得18.7%,创纪录新高。 目前欧美国家对疫情紧张程度大幅下降,美国疫苗接种速率大幅降低。而欧美经济开放速度大幅上升,但受到刺激政策效应降低和变异病毒影响,7-8月美国经济数据全面不及预期,而欧洲经济数据较好。预计今年四季度欧美经济可能保持复苏势头,对有色金属市场形成基本面支撑。 潜在不确定性在于:受到变异病毒的影响,近期欧美国家(英美)新增确诊再度明显上升,美国经济数据在刺激政策减弱后开始出现颓势。后续疫情仍然存在一定的不确定性,且欧美货币政策可能开始转向。 三、后市展望 8月国内制造业PMI数据不及预期且较7月继续下降,成本和需求两端,国内制造业承受较大压力。相应的是7月消费品零售、固定资产投资、就业率等数据均较6月回落,且不及预期。总体而言,5-8月国内经济保持增长,但增速较一季度出现持续性回落。主要原因是:随着疫情得到控制,全球经济复苏的主战场已经阶段性的转向欧美国家,未来一段时间,国内出口的高增长可能逐步回落至正常水平,下半年铜价可能表现出外盘强于内盘的走势。 目前欧美国家对疫情紧张程度大幅下降,美国疫苗接种速率大幅降低。而欧美经济开放速度大幅上升,但受到刺激政策效应降低和变异病毒影响,7-8月美国经济数据全面不及预期,而欧洲经济数据较好。预计今年四季度欧美经济可能保持复苏势头,对有色金属市场形成明确的基本面支撑。 潜在不确定性在于:受到变异病毒的影响,近期欧美国家(英美)新增确诊再度明显上升,美国经济数据在刺激政策减弱后开始出现颓势。后续疫情仍然存在一定的不确定性,且欧美货币政策可能开始转向。 由于美联储可能收紧货币政策和中国国储抛储控制铜价,2021年6月开始铜价持续回调,从高点的78270回落至中期趋势线66000附近,8月中旬铜价跌破中期上行趋势线,刷新6月低点至65770。虽然美联储鲍威尔在全球央行会议上称年内不会加息但会缩减购债规模,铜价一度反弹重回趋势线上方。但市场情绪和价格趋势均已出现不稳的情况。9月初,中美8月制造业数据均大幅不及预期,同时美国8月就业数据大幅下滑明显不及预期,宏观基本面存在一定压力,9月铜价反弹乏力,一直受到中期趋势线的压制,铜价中期趋势可能转入震荡偏弱的行情,伦铜将可能强于沪铜。沪铜上方压力70000,下方支撑65000。 弘业期货 张天骜 |

|

|  |

|

微信:

微信: QQ:

QQ: