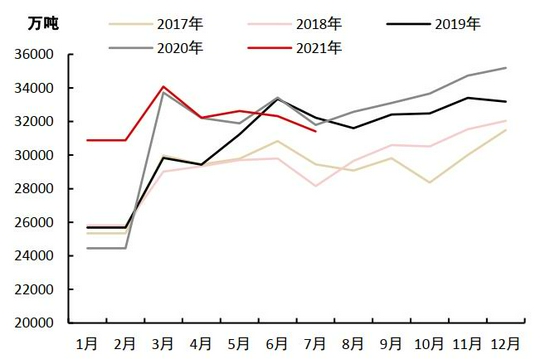

摘要: 总结:工业制造的韧性仍然存在,能源消耗高基数与双碳政策对产能扩张的压制相互影响,煤炭市场供需环境持续紧张,市场支撑动能依旧较强。但是煤炭作为大宗资源品,在实体经济中起到最为基础的作用,因此对于该品种国家会持续严格的政策监控,政策顶可能已经出现。 供应:三季度旺季期间主产区受到环保管制、安全生产、超能力检查等多种强有力政策的监管,煤矿煤管票相对紧张,市场供应增量有限,尤其是七月份重要会议的影响,导致单月产量出现大幅下降的情况。由于国内产能的继续增量释放需要时间缓冲,短时内仍然难以快速补充市场,因此短期增量的空间相对有限,市场供应效果不甚理想,但随着审批与投放的进度加快,产能快速释放的进程将逐渐加快。 需求:随着七八月份迎峰度夏的旺季结束,制冷用电需求逐渐下滑,社会用电量将会出现环比15%左右的下降幅度,从而使得用电数据回归淡季情况。尤其是在“碳达峰、碳中和”政策背景下,上半年工业制造的超量生产可能带来的是下半年尤其是年底四季度的超预期压减,从而使得工业用电以及工业燃煤消费量同步下降,最后导致动力煤(1222, 30.00, 2.52%)消费总量的下降。因此后期的消费基数可能仍然较高,但同比增速以及环比上半年的增速都会出现下降的情况。 风险因素:产区保供超预期(下行风险);冬储补库超预期(上行风险) 一、供给端:政策调控,风险系数增加 (一)坑口保供增产,产能逐渐释放 据国家统计局数据,2021年1-7月份,全国原煤累计产量226187万吨,同比2020年增长4.9%,同比增加13905万吨;全国动力煤产量187832万吨,同比2020年增加9804万吨。从分地区煤炭产量来看,晋陕蒙地区原煤生产集中度提高到72.4%,主产区的地位更加牢固。2021年前期煤炭生产数据增长明显,其原因是2020年中国后疫情时期经济复苏强劲,带动火电增量和燃煤消费量大幅超出市场预期,社会库存大幅去化。 2021年以来,产地反腐败、安全生产、环保检查不断,多处煤矿受到影响,内蒙古多座露天煤矿因环保建设问题被关停,陕西煤炭安监局发布查处超产的文件,陕西煤矿超产幅度得以一定程度的控制,从而导致生产供应受阻。尤其是7月份百年大庆期间,煤矿安全生产督察严格,产能释放进度暂缓,国内原煤产量大幅下降到不足3.15亿吨,远低于正常的淡季时期的水平,属于异常情况,这也导致了当月供需缺口拉大,市场支撑增强。 随着7月份中下旬开始,政策端的不断发力,煤矿生产开始逐步恢复正常,供应量提升,尤其是发改委与能源局推动煤矿建设产能加速投放以及核增产能实行产能承诺兑现制,产能核增审批4000万吨,从而使得四季度到年底,有望再次投放1.5亿吨产能。鉴于产能审批到投放需要时间差,因此短期可能尚未看到产能释放的效果呈现,但随着政策推动进度的加快,四季度旺季尤其是年底的单月产量有望同比增加2000万吨。 图表1:全国煤炭产量(单位:万吨)

资料来源:Wind CCTD 中信期货研究部 图表2:全国动力煤产量(单位:万吨)

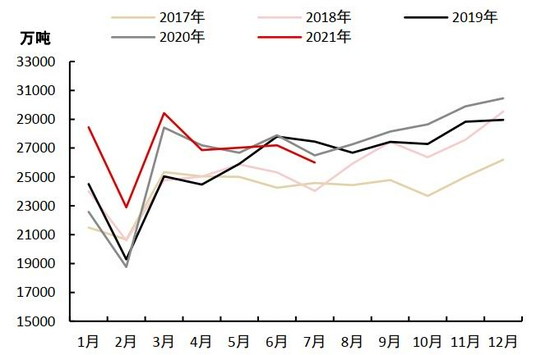

资料来源:Wind CCTD 中信期货研究部 (二)进口监管严格,季节规律明显 影响供应端的另一大方面就是进口,通过2020年的进口通关政策可以看到,2021年进口煤总量放量的通关政策可能性大幅下降,转而可能是延续2018年定下的总量控制、全年季节性规律均匀分布的特点,这样尽管导致2020年冬季的供应出现阶段性短缺,但可以保证2021年的海运煤补充有效稳定,从而达到保供稳价的作用。1-7月份的数据我们可以看到,这个规律体现的非常明显,一二季度的淡季通关量月均不足2500万吨,最低仅2000万吨左右,但到了7月份的旺季,通关量达到3000万吨。 另外一个问题可能就是分国别进口结构的变化导致进口煤源的结构分化,由于澳洲煤通关数量的大幅减少,导致沿海优质动力煤货源减量明显,可供工业企业直接使用的优质燃料煤供应数量下降,转而只能增加采购国内生产的优质动力煤,从而导致沿海可供交割资源相对整体情况而言会更加稀缺,在市场总量与结构性同时出现紧缺时,从而会进一步加剧市场的矛盾。 图表3:全国煤炭进口量(单位:万吨)

资料来源:Wind CCTD 中信期货研究部 图表4:全国动力煤进口量(单位:万吨)

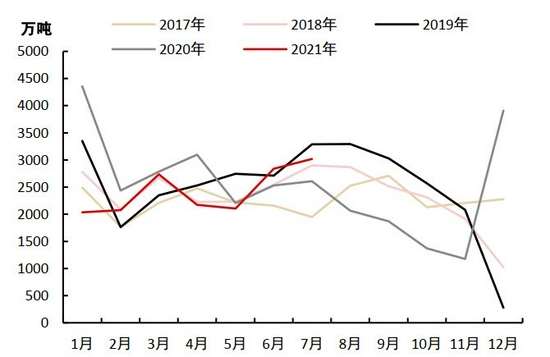

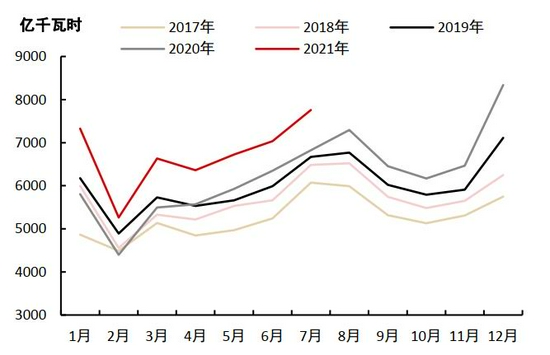

资料来源:Wind CCTD 中信期货研究部 二、消费端:旺季结束,电煤需求下降 (一)迎峰度夏已过,用电环比减少 根据国家统计局数据,2021年1-7月份,全社会用电量约4.7万亿千瓦时,同比2020年增长16.6%,增量近6700亿千瓦时;同比2019年增长15.8%,增量6445亿千瓦时。分结构来看,各分项基本都是同比2020年大幅增长,同比2019年增幅也非常明显,经济复苏的拉动效应与补偿效应仍在延续。随着各大经济体逐步恢复,市场拉动效应仍在延续,1-8月份中国制造业采购经理指数(PMI)均在荣枯线以上,带动第二产业1-7月份累计用电量达到3.17万亿千瓦时,同比增长16.8%。 而随着七八月份迎峰度夏的旺季结束,制冷用电需求逐渐下滑,社会用电量将会出现环比15%左右的下降幅度,从而使得用电数据回归淡季情况。尽管制造业的基数仍会存在,但由于20年同期用电基数本就较高,因此9月社会用电增速数据可能开始呈现较弱甚至超预期的情况。 图表5:全社会用电量(单位:亿千瓦时)

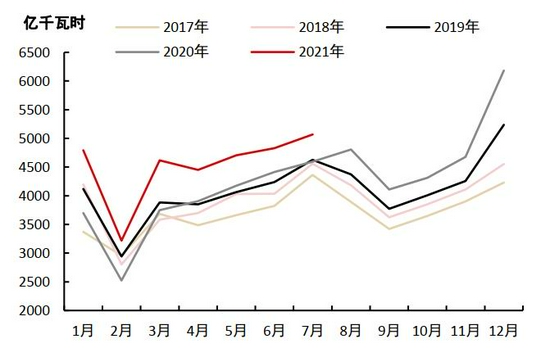

资料来源:Wind CCTD 中信期货研究部 图表6:第二产业用电量(单位:亿千瓦时)

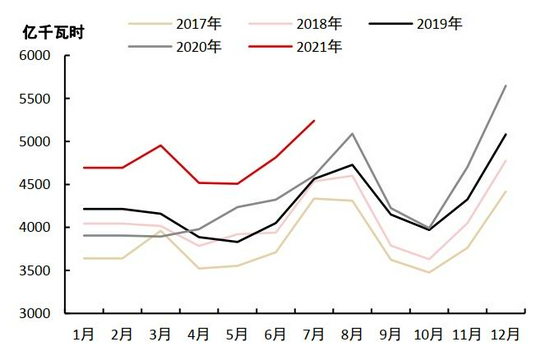

资料来源:Wind CCTD 中信期货研究部 (二)同期基数过大,增速恐将转负 社会用电量的大幅增长,带动了发电量的同步增长,1-7月份全口径发电量4.65万亿千瓦时,增速同样达到13.2%。从增量绝对值数据来看,1-7月新增发电量6000亿千瓦时,火力发电增量就达到4580亿千瓦时,增量结构中占比达到77%,这远远超出整体70%的比例以及火电装机55%的结构性比例。火力发电增量扩张的同时,带来的也是电煤消费量以及动力煤整体消费量的大幅增长,电煤累计消费量超过13亿吨,同比2020年增加超过1.6亿吨。如果叠加全社会其他行业直接燃料用煤量,动力煤全部消费量同比2020年增加超过2.3亿吨。 但上半年的发展实际存在一定程度的透支情况,尤其是在“碳达峰、碳中和”政策背景下,上半年工业制造的超量生产可能带来的是下半年尤其是年底四季度的超预期压减,从而使得工业用电以及工业燃煤消费量同步下降,最后导致动力煤消费总量的下降。因此后期的消费基数可能仍然较高,但同比增速以及环比上半年的增速都会出现下降的情况。 图表7:火力发电量(单位:亿千瓦时)

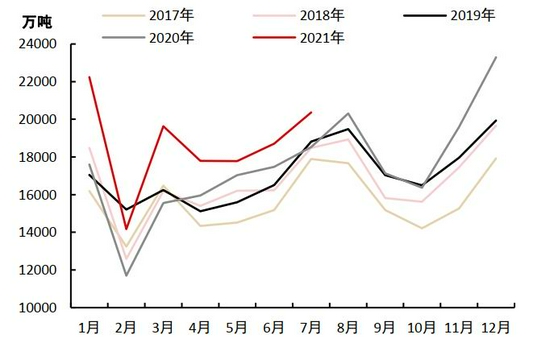

资料来源:Wind CCTD 中信期货研究部 图表8:电煤消费量(单位:万吨)

资料来源:Wind CCTD 中信期货研究部 三、总结与展望:供需改善,驱动减弱 图表9:动力煤供需情况(单位:万吨)

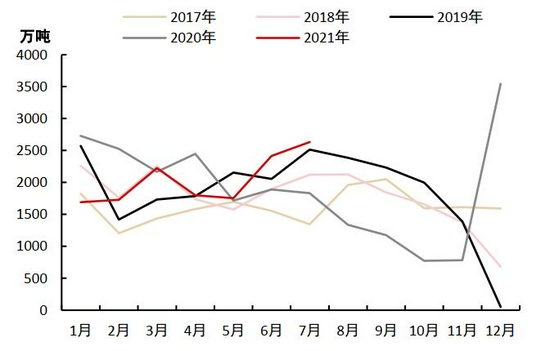

资料来源:Wind CCTD 中信期货研究部 供应方面:三季度旺季期间主产区受到环保管制、安全生产、超能力检查等多种强有力政策的监管,煤矿煤管票相对紧张,市场供应增量有限,尤其是七月份重要会议的影响,导致单月产量出现大幅下降的情况。由于国内产能的继续增量释放需要时间缓冲,短时内仍然难以快速补充市场,因此短期增量的空间相对有限,市场供应效果不甚理想,但随着审批与投放的进度加快,产能快速释放的进程将逐渐加快。 需求方面:随着七八月份迎峰度夏的旺季结束,制冷用电需求逐渐下滑,社会用电量将会出现环比15%左右的下降幅度,从而使得用电数据回归淡季情况。尤其是在“碳达峰、碳中和”政策背景下,上半年工业制造的超量生产可能带来的是下半年尤其是年底四季度的超预期压减,从而使得工业用电以及工业燃煤消费量同步下降,最后导致动力煤消费总量的下降。因此后期的消费基数可能仍然较高,但同比增速以及环比上半年的增速都会出现下降的情况。 总体来看,工业制造的韧性仍然存在,能源消耗高基数与双碳政策对产能扩张的压制相互影响,煤炭市场供需环境持续紧张,市场支撑动能依旧较强。但是煤炭作为大宗资源品,在实体经济中起到最为基础的作用,因此对于该品种国家会持续严格的政策监控,政策顶可能已经出现。 中信期货 曾宁 辛修令 任恒 姜秀铭 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);