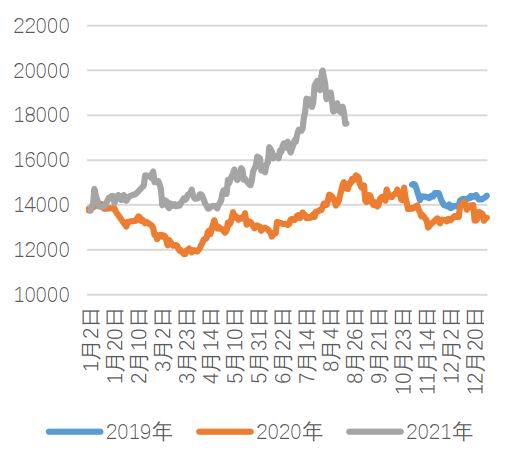

摘要: 行情复盘:8月沪镍(143890, -190.00, -0.13%)期价呈现高位区间震荡,波幅较前期有所放大,一方面,宏观情绪跟随美联储加息预期波动较大对整体有色均形成较明显影响,另一方面,镍市供需格局表现依旧偏紧,库存低位对价格形成底部支撑。不锈钢方面,受限产预期减弱,需求边际走软及库存回升等利空因素的影响,月内不锈钢期现价格呈高位回落。月内NI2110最低137780,最高148980,目前运行148000附近,月涨逾1%。SS2110最低16435,最高19845,目前运行18200元附近,月跌逾7%。 镍投资建议:目前海外运力紧张叠加库存低位,镍矿价格高位运行,印尼受疫情影响镍铁回流延期,镍铁市场资源维持偏紧,镍铁价格坚挺,新能源需求持续向好带动全球电解镍库存持续下降,整体供需格局偏紧仍存,预计9月价格呈高位震荡偏强运行,NI2110主波动区间138000-150000。关注下游不锈钢实际减产情况。 不锈钢投资建议:据Mysteel,9月份广西地区钢厂集中减产,阳江、河南等地钢厂因不同原因也出现减产。供应端的限产对价格仍有支撑,且成本端价格坚挺,在9月传统旺季阶段,不锈钢价格止跌企稳概率较大。预计SS2110期价主波动区间为17000-18800。 图表1:沪镍主力走势

图表2:SS主力走势

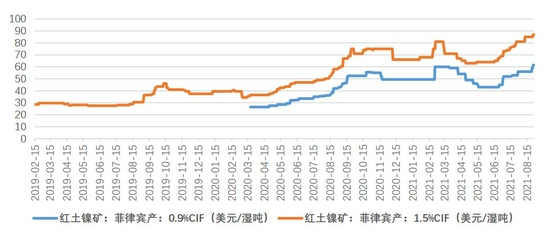

一、镍矿市场分析 (一)8月镍矿报价稳步上行 据Mysteel,8月镍矿主流CIF价格稳步上移,全球海运市场运力紧张难改;国内港口拥堵船舶滞期费高昂,工厂原料成本增加;三季度下游传统备库期,国内镍铁厂备库需求集中,近期零星高价成交为主。但在整体资源紧缺下,镍矿市场整体处于有价无市状态,议价重心继续上调。目前Ni:0.9%低镍矿61.5美元/湿吨,Ni:1.5%矿87美元/湿吨,Ni:1.8%矿115美元/湿吨。 图表3:菲律宾镍矿CIF价格走势

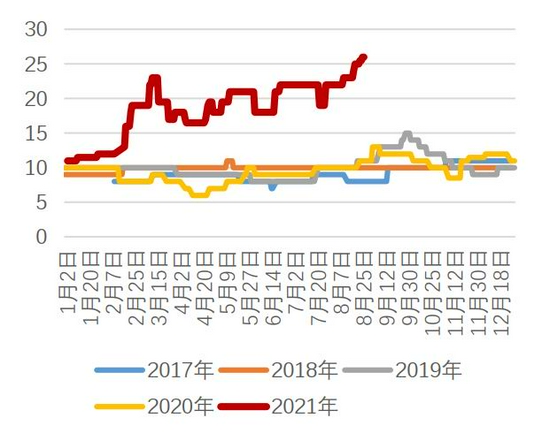

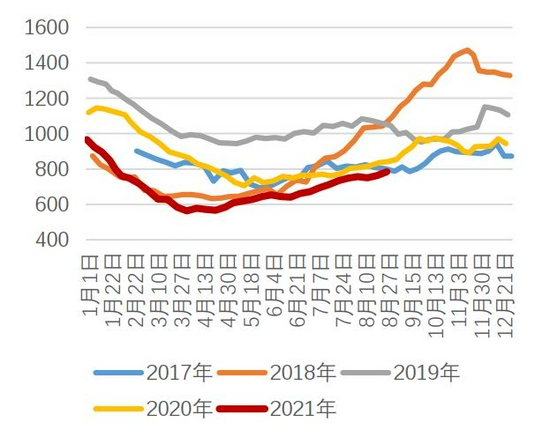

数据来源:Mysteel、广州期货研究中心 (二)港口镍矿库存季节性缓慢回升 镍矿海运费方面,疫情防控下船舶压港严重,加之三季度海运旺季,运力紧张海运费持续上涨。8月菲律宾苏里高-连云港海运费从7月30日的22美元/湿吨上调至26美元/湿吨。 镍矿港口库存,8月27日全国13大港口库存783.76万吨,环比增加34.51万湿吨,依旧处于近几年同期低位水平。 图表4:镍矿海运费(苏里高-连云港)

数据来源:Mysteel、广州期货研究中心 图表5:镍矿港口库存

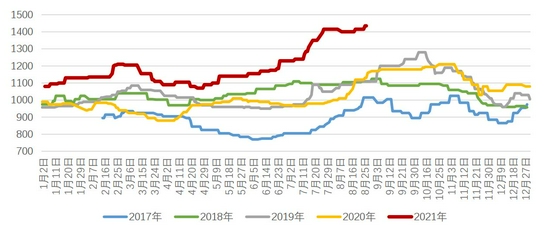

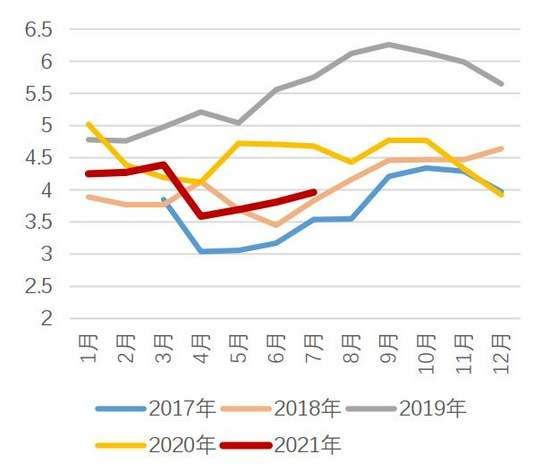

数据来源:Mysteel、广州期货研究中心 二、镍铁市场分析 8月Mysteel镍铁主流成交价重心继续上移,国内高镍铁江苏市场主流价格上调20元/镍至1435元/镍(到厂含税)。印尼镍铁装卸货时间延长,运输成本增加,叠加原料高成本支撑下,镍铁供方均挺价惜售。 图表6:镍铁主流成交价(元/镍)

数据来源:Mysteel、广州期货研究中心 图表7:国内镍铁产量(金属吨计)

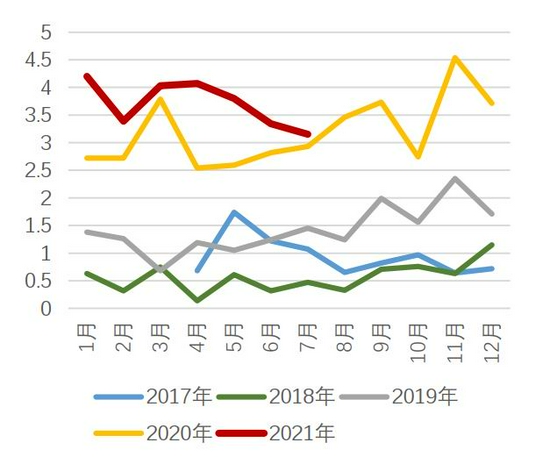

数据来源:Mysteel、广州期货研究中心 图表8:镍铁进口量(实物吨)

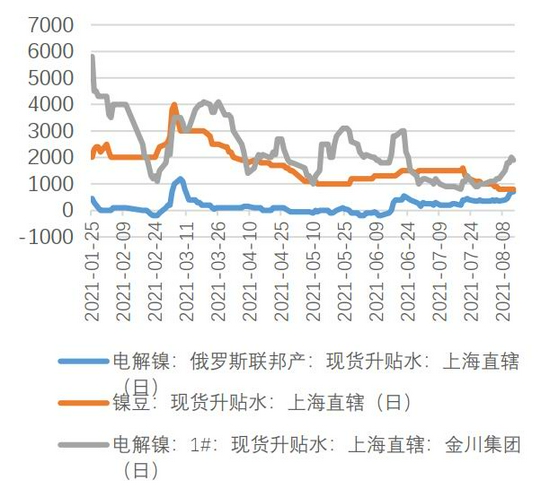

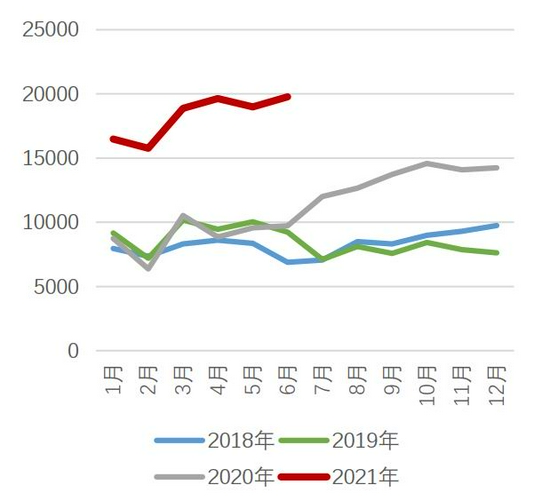

数据来源:Mysteel、广州期货研究中心 三、电解镍&硫酸镍市场分析 新能源汽车产销表现亮眼,7月新能源汽车产销分别完成28.4万辆和27.1万辆,同比分别增长1.7倍和1.6倍。 新能源汽车爆发,硫酸镍需求向好,硫酸镍原料主要有电解镍(镍豆)、镍湿法中间品和镍的回收料酸溶。由于镍湿法中间品投产较慢,回收料增长有限,镍豆成为当前满足新能源爆发需求的主要硫酸镍原料来源。镍豆产量相对稳定,需求增加强化镍豆去库预期,镍豆升贴水亦水涨船高。虽然第四季度开始,高冰镍制备硫酸镍产线开始运营,但考虑到运营初期的产量规模及环保成本等问题,镍豆仍将是新能源产业的主要原料,预计下半年镍豆仍将面临货源偏紧的状态。国内电解镍社会库存继续保持下滑,对盘面价格形成支撑。 8月上期所镍库存减少2590至4455吨,LME镍库存减少19380至195252吨。国内电解镍社会库存减少6800吨至21300吨。 图表9:精炼镍现货升贴水

数据来源:Mysteel、广州期货研究中心 图表10:国内电解镍社会库存

数据来源:Mysteel、广州期货研究中心 图表11:硫酸镍价格

数据来源:Mysteel、广州期货研究中心 图表12:硫酸镍产量(金属量)

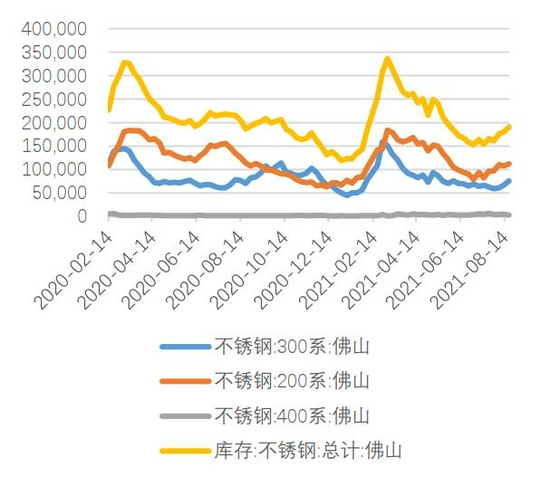

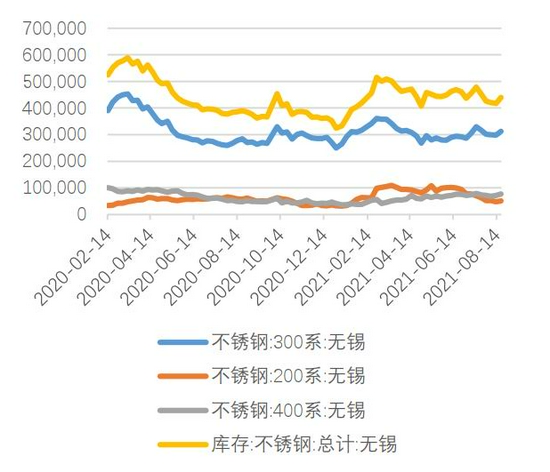

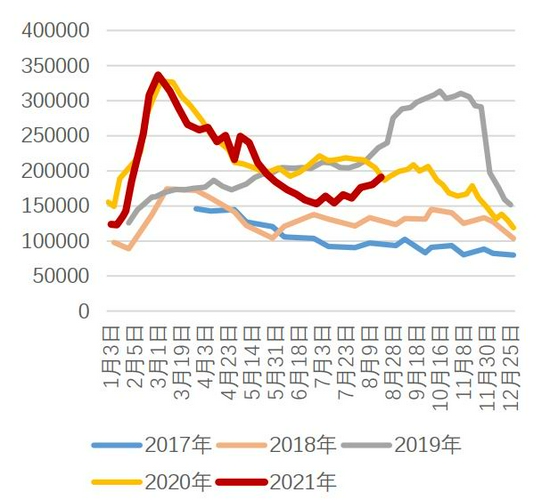

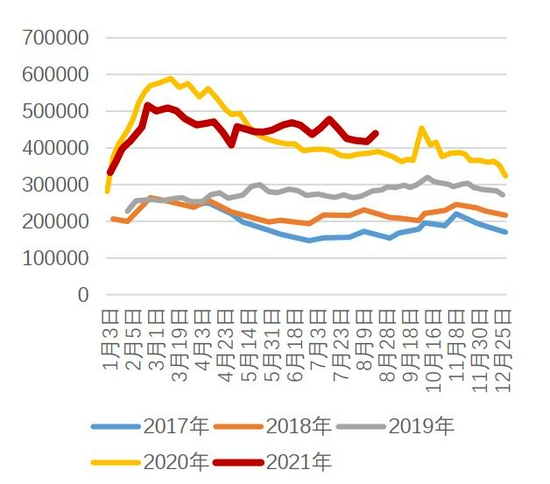

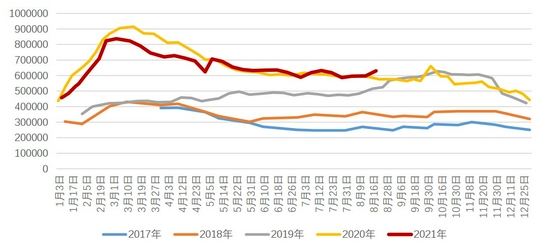

数据来源:Mysteel、广州期货研究中心 四、不锈钢市场分析 (一)不锈钢库存出现回升 库存方面,截至8月27日,无锡、佛山不锈钢库存总量64.3万吨,月环比增加约5.6万吨,或9.6%,年同比增加11.4%。其中,佛山库存20.4万吨,月环比增加约4.3万吨,或26.7%,年同比增加6.2%;无锡库存约44万吨,月环比增加约1.3万吨,或3.1%,年同比增加14.2%。月内佛山无锡两地库存出现回升,侧面反应下游需求疲软,成为短期不锈钢价主要利空因素。 图表13:佛山社会库存分系别

数据来源:Wind、广州期货研究中心 图表14:无锡社会库存分系别

数据来源:Wind、广州期货研究中心 图表15:佛山不锈钢库存季节性走势

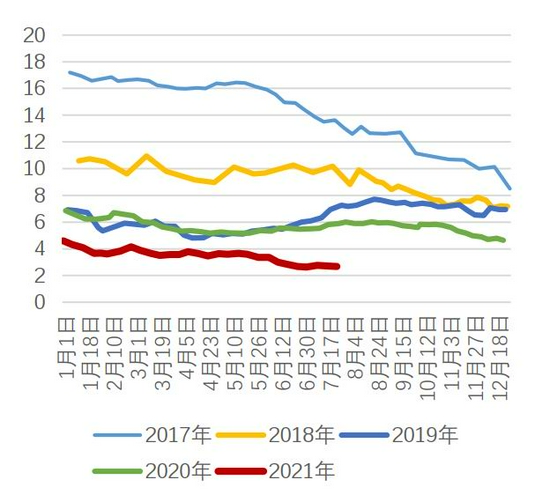

数据来源:Wind、广州期货研究中心 图表16:无锡不锈钢库存季节性走势

数据来源:Wind、广州期货研究中心 图表17:佛山+无锡不锈钢库存合计

数据来源:Wind、广州期货研究中心 (二)不锈钢成本坚挺,利润不佳 从目前不锈钢原料来看,镍铁价格及废不锈钢价均保持坚挺,虽高碳络铁在限电缓解的情况下价格略有回调,但整体成本端支撑依旧明显。随着不锈钢期现价格的高位回调,300系不锈钢利润生产不佳。 据Mysteel讯:华南某钢不锈钢厂计划9月份进行高炉停产,目前计划最长或将停产3个月左右,预计影响200系产量2-3万吨/月。另目前该厂已在积极采购200系废不锈钢。 在国家发改委召开的例行新闻发布会上,发言人孟玮表示,今年上半年,青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏9个省(区)能耗强度同比不降反升,10个省份能耗强度降低率未达到进度要求,全国节能形势十分严峻。福建、广东、广西、江苏等不锈钢生产大省均榜上有名。如果此轮被动减产继续发酵,不锈钢减产量或相应扩大。 图表18:高碳铬铁价格

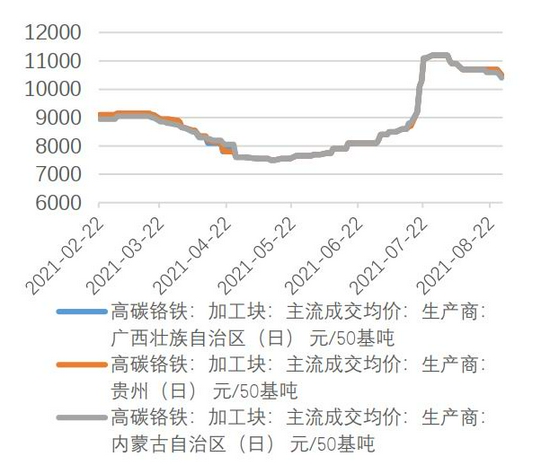

数据来源:Mysteel、广州期货研究中心 图表19:废不锈钢价格

数据来源:Mysteel、广州期货研究中心 图表20:冷轧不锈钢304生产成本

数据来源:Mysteel、广州期货研究中心 五、投资建议 镍:目前海外运力紧张叠加库存低位,镍矿价格高位运行,印尼受疫情影响镍铁回流延期,镍铁市场资源维持偏紧,镍铁价格坚挺,新能源需求持续向好带动全球电解镍库存持续下降,整体供需格局偏紧仍存,预计9月价格呈高位震荡偏强运行,NI2110主波动区间138000-150000。关注下游不锈钢实际减产情况。 不锈钢:据Mysteel,9月份广西地区钢厂集中减产,阳江、河南等地钢厂因不同原因也出现减产。供应端的限产对价格仍有支撑,且成本端价格坚挺,在9月传统旺季阶段,不锈钢价格止跌企稳概率较大。预计SS2110期价主波动区间为17000-18800。 广州期货 许克元 |

|

|  |

|

微信:

微信: QQ:

QQ: