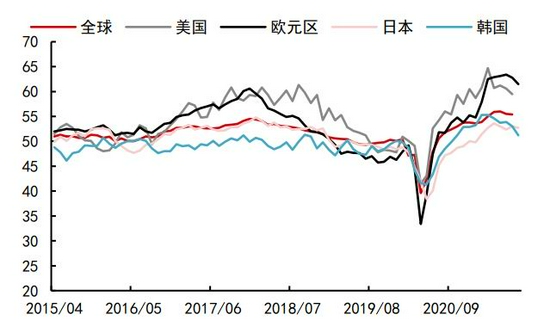

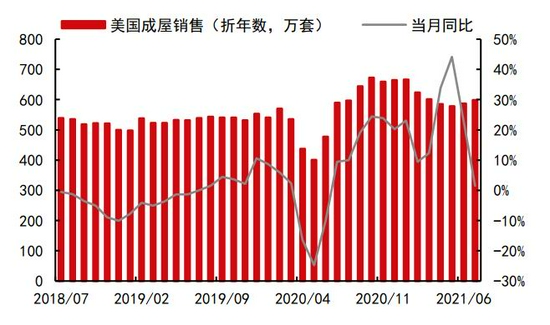

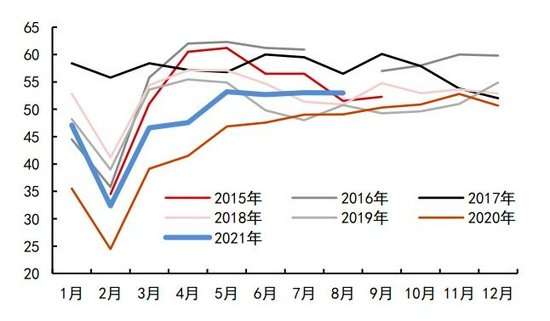

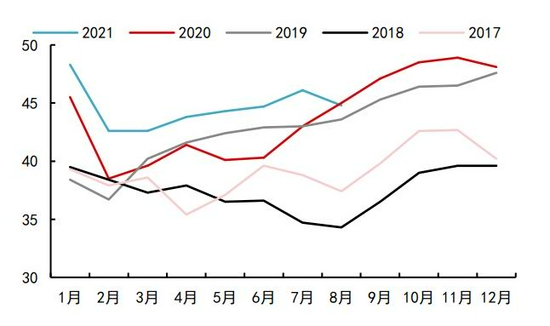

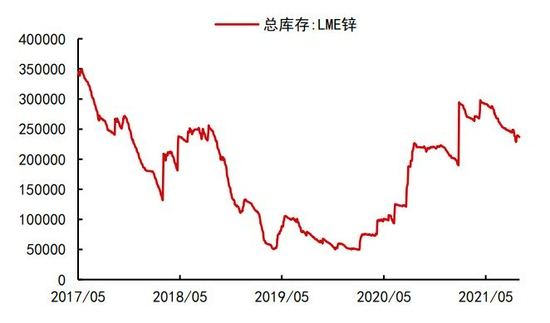

报告要点: 8月锌供需格局变动不明显。对于9月份,国内抛储量持稳,冶炼端短期供应回归,但后期或存再度受限压力,以及旺季来临消费将边际改善,预计国内锌锭低库存格局不改。同时,海外锌库存有望延续缓慢去库的趋势。 摘要: 尽管海外疫情第三轮反弹,但全球经济复苏仍为主基调。全球和主要经济体的PMI数据维持于高位,全球锌消费继续温和增长。从现阶段来看,欧洲进一步接力海外的消费需求,中国消费将逐步向传统旺季过渡。 8月份国内炼厂开始提前冬储备库,叠加供应(国内产出+进口)环比回升幅度较为温和,锌矿供应季节性趋松态势已趋缓。随着9月-四季度国内炼厂原料冬储备库需求将进一步提高,预计后期锌矿供应将逐步趋于收紧。 限产影响叠加企业检修,8月份国内锌冶炼产出环比或下滑2万吨左右。8月下半月西南区域限产开始放宽。但能耗双控形势严峻,其中云南、宁夏、陕西等9个省份能耗不降反升。而这9个省份的锌冶炼产出占全国46%左右,未来需密切关注进一步的限电限产动作。今年后期国内锌供应端干扰大概率将常态化。 8月份国内锌锭库存处于11.5-13万吨的相对低位水平,LME锌库存小幅下降。对于9月份,国内抛储量持稳,冶炼端短期供应回归,但后期或存再度受限压力,以及旺季来临消费将边际改善,预计国内锌锭低库存格局不改。同时,海外锌库存有望延续缓慢去库的趋势。 风险因素:海外流动性拐点提前到来,海内外消费迅速转弱。 一、全球锌消费温和增长 尽管海外疫情第三轮反弹,但全球经济复苏仍为主基调。全球和主要经济体的PMI数据维持于高位,全球锌消费继续温和增长。从现阶段来看,欧洲进一步接力海外的消费需求,中国消费将逐步向传统旺季过渡。 1.海外锌消费仍有延续性 美国方面,美国政府债务上限将于7月底到期,且财政刺激效果于三季度将边际转弱,不过美国经济内生动力较强。前期美国房地产行业的景气度有所下滑,但成屋销售再现企稳回升迹象,且美国成屋库存持续处于低位,有望推动新开工走高;同时,在缺芯影响下,美国汽车生产和销售同比增速放缓,而汽车库存也处于低位。在低库存的背景下,中期美国的补库需求将持续。 此外,8月中旬,美国参议院通过5500亿美元基建法案,美国基建政策基本已落地。尽管美国基建政策相对温和,但中长期将增强工业品尤其是锌金属消费的边际支撑。 欧洲方面,二季度以来欧洲经济加快恢复。下半年欧盟复苏基金的进一步推进下,欧洲经济向好的确定性较强,将继续接力海外的消费需求。同时,欧洲的锌金属消费占比达到17.5%,欧洲仅次于中国,为全球锌消费第二大经济体,欧洲经济的回暖,对海外锌消费的刺激较强。 整体来看,海外消费仍具延续性。此外,由于疫情影响,海运物流时间拉长,今年海外圣诞订单提前于8月底-9月份提前布局;而疫情导致东南亚供应端进一步受限。故预计后期中国的出口需求有望保持于高位。 图表1:全球和海外主要经济体的PMI表现

资料来源:Wind 中信期货研究部 图表2:美国成屋销售量企稳回升

资料来源:Wind 中信期货研究部 图表3:美国成屋库存处于低位

资料来源:Wind 中信期货研究部 图表4:美国汽车销售同比增速放缓 单位:百万辆(折年数据)

资料来源:Bloomberg 中信期货研究部 图表5:欧洲营建产出继续复苏 单位:%

资料来源:Wind 中信期货研究部 图表6:欧洲汽车销售继续恢复

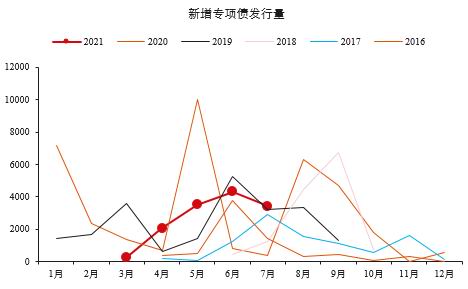

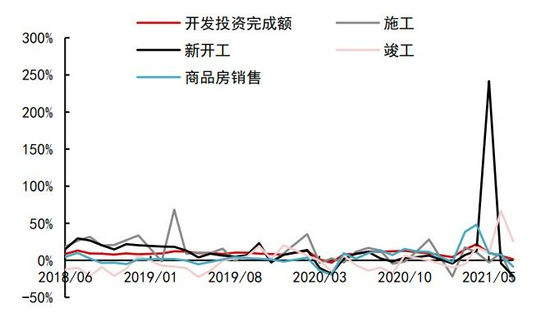

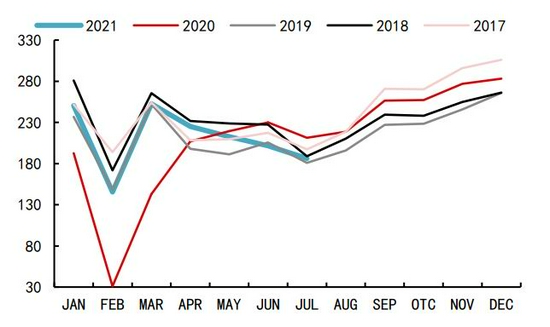

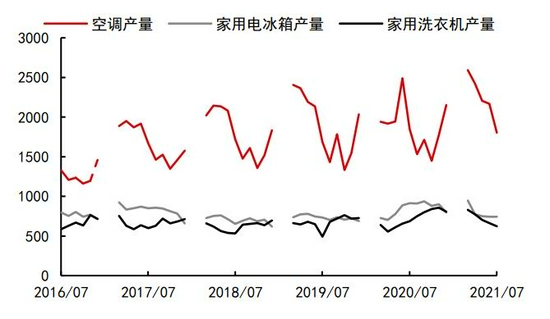

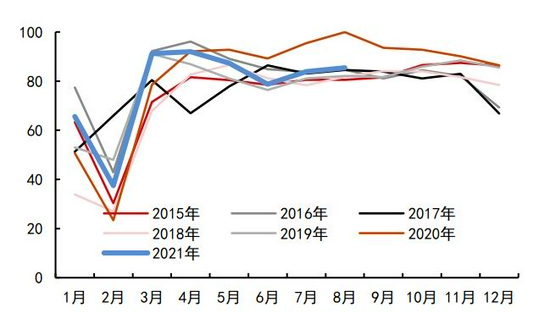

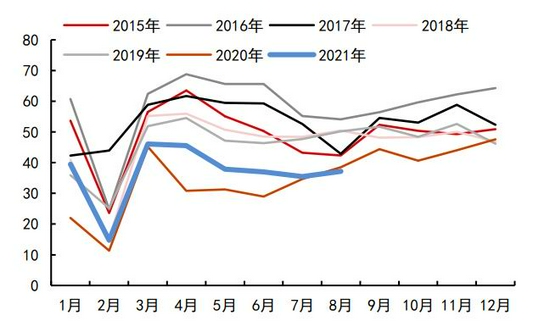

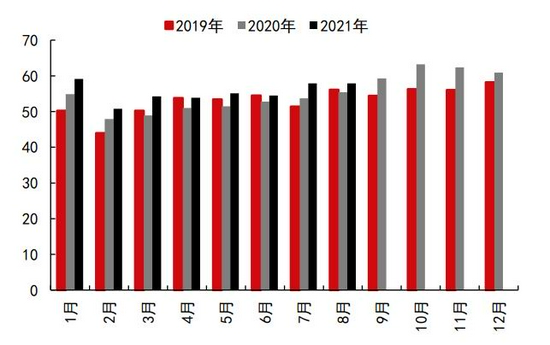

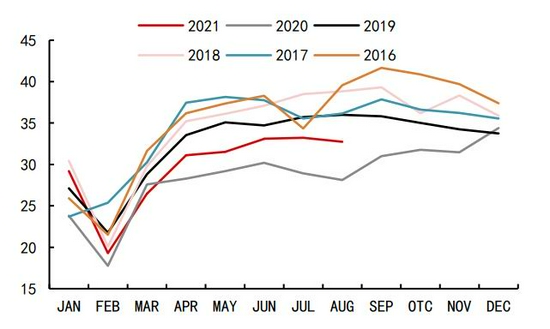

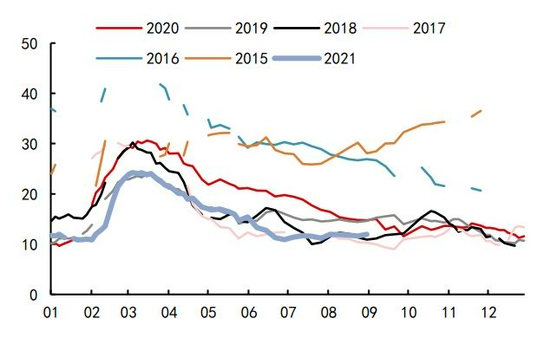

资料来源:Bloomberg 中信期货研究部 2.8月国内消费筑底,开始逐步向传统旺季过渡 中国8月份仍延续传统消费淡季,叠加疫情以及洪灾,对消费有小幅影响。但一方面,锌消费韧性维持;另一方面,环比7月,8月消费筑底,8月末端,消费已开始显现向传统旺季过渡的迹象。 基于下半年中国经济下行压力抬升,政策上转为跨周期调控,开始预防性托底。今年中国财政明显后置,且专项债将倾向于基建投资。一季度专项债发行量较低,但于年中发行开始提速,三季度国内基建迎来投资高峰,四季度有望延续高位。 房地产方面,2021-2022年中国处于竣工大年,7月份房地产竣工面积累计同比增速维持于25.7%的高位,不过,7月份销售面积当月同比出现了下滑。与此同时,房地产新开工和房地产施工面积当月同比均出现了20%以上的下滑。因此,房地产前后端表现继续分化,房地产后端消费的走强,继续对冲前端需求的走弱,并持续拉动产业链下游消费。 锌金属的应用主要在建筑方面,故基建投资的改善,以及房地产后端需求的持续,对锌消费存支撑。 汽车行业,受缺芯的影响,7月份汽车产销同比继续下滑,8-9月份“缺芯”的影响仍难以退出,预计8-9月汽车产销同比仍延续负增长趋势,环比来看,9月份开始,持续至第二年的1月份,汽车产销将步入季节性的消费旺季。 家电方面,8月份产销处于消费淡季中,产销环比会继续走低。往后来看,出口方面,去年下半年的高基数,以及海运成本抬升,出口或呈现一定的压力。不过,国内房地产后端仍偏强,以及海外出口需求的延续下,今年后期,家电产销和出口表现预期不需悲观。据9月份重点空调企业的排产计划显示,9月份空调产出环比季节性略下降,而内销和出口同比增长态势良好。 锌初端下游方面,7-8月份初端下游开工环比现企稳迹象。8月份,随着终端部分项目开始抬头,以及消费旺季启动前,下游订单提前备库,提振初端下游开工缓慢回稳。 整体来看,8月份国内锌消费企稳,9月份有望进一步向好。 图表7:专项债发行在年中开始提速

资料来源:Wind 中信期货研究部 图表8:房地产前后端表现差异延续 单位:%

资料来源:Wind 中信期货研究部 图表9:汽车产销仍继续受到缺芯的影响 单位:万辆

资料来源:Wind 中信期货研究部 图表10:6-7月家电产销同比转弱,8月预计将回升

资料来源:Wind 中信期货研究部 图表11:8月镀锌开工环比小幅抬升 单位:%

资料来源:Wind 中信期货研究部 图表12:8月压铸锌开工环比开始略回稳 单位:%

资料来源:Wind 中信期货研究部 图表13:氧化锌开工环比较稳 单位:%

资料来源:Wind 中信期货研究部 图表14:中国锌月度表观消费 单位:万吨

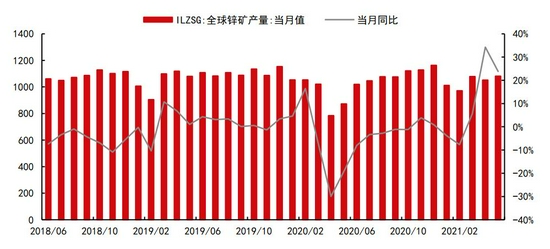

资料来源:Wind 中信期货研究部 二、锌矿供应趋松态势放缓 海内外锌矿供应环比温和恢复中,但相较于年初乐观的增量判断,我们在半年报中已下调了今年海内外的锌矿产出增量分别为8-10万吨和30万吨左右。整体来看,今年全球锌矿产出增量低于预期,锌矿供应存在明显的预期差。 1.全球锌矿产出同比继续恢复,环比基本持稳 据ILZSG数据,5月全球锌矿产量为108.06万吨,当月同比增长23.9%,主要为去年基数低影响;环比表现较为平稳。同时,与19年5月份107.89万吨的产出量基本相当。今年1-5月累计产量519.27万吨,较去年同期增长41.24万吨,累计同比增长8.6%;较19年前5个月累计产量520.46万吨还略有下调。 海外产出同比增量,主要体现在两个方面,第一是疫情逐步恢复生产的国家,包括了秘鲁、玻利维亚等,第二是新建产能释放的国家,比如印度、南非、澳大利亚等。6-7月份,秘鲁等主产国疫情控制相对较好,印度疫情压力略有缓解,因此干扰有所减缓。但海外主产国的疫情反弹风险仍较大,不排除未来干扰再度抬升的可能。此外,秘鲁新任总统后期提高税收和采矿权利金的可能性较大,秘鲁国内矿山面临生产成本抬升及供应不确定性的压力。 图表15:全球锌矿产量 单位:千吨

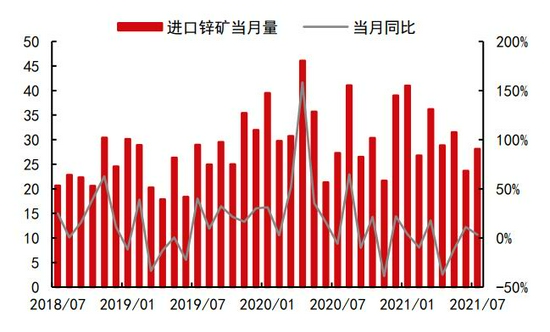

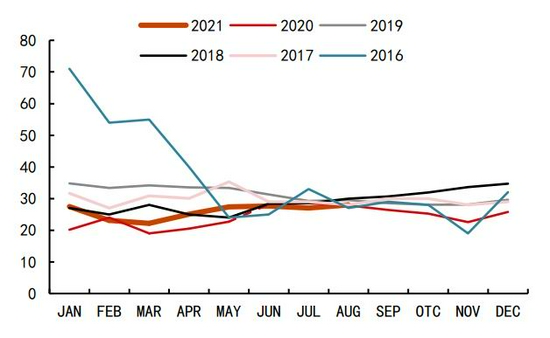

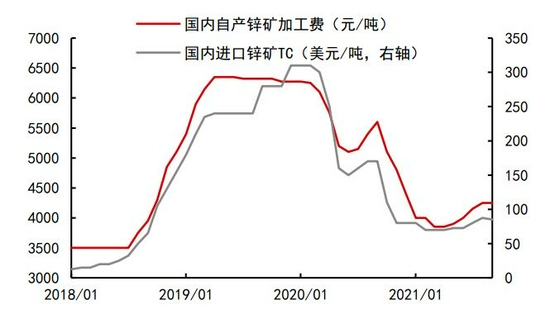

资料来源:Wind 中信期货研究部 2.国内炼厂提前冬储备库,锌矿供应趋松态势放缓 国内锌矿产出方面,7月第一周由于建党节,北方部分矿山停产。不过,7月份国内矿山多正常生产,7月份国内锌矿产出继续小幅爬坡。而8月份,部分矿山因检修或品位下滑,产出量出现回落,因此,8月份锌矿产出或环比小幅缩减。预计9月份国内锌矿产出也难以提量。 进口方面,7月锌矿进口量28.12实物万吨,当月环比增加18.88%,同比增加3.20%;1-7月累计进口216.09实物万吨,累计下降6.14%。7月进口量回归至正常水平,前期防城港滞港转为通过北方港口进口。预计8-9月进口量或在30实物万吨左右。 同时,7月国内炼厂锌矿原料库存略回落至27天左右,同比仍处于相对低位。7月冶炼厂产出小幅回升,对原料矿需求增加;同时,进口矿亏损较大,进口货源部分受限。8月份由于炼厂限电减产以及检修增加,叠加炼厂提前备库,原料库存有望抬升。 港口锌矿库存方面,7月底连云港锌矿库存为9.5实物万吨,环比小幅下降;7月进口货源仍多为炼厂订单,到港后提走,同时,进口亏损也部分限制了进口增量;8月或维持该趋势,港口库存难有增长。 总的来看,8月份国内炼厂开始提前冬储备库,叠加供应(国内产出+进口)环比回升幅度较为温和,锌矿供应季节性趋松态势已趋缓。体现在锌矿加工费上,9月份锌矿加工费未延续前期的上升趋势,且进口加工费出现了小幅的回落。据SMM数据,9月份国内自产矿月度加工费持平于3950-4550元/吨,进口矿加工费下降2.5美元/干吨至80-90美元/干吨。能耗双控目标下,尽管后期国内冶炼端干扰将继续贯穿,部分制约了原料矿的刚性需求,但随着9月-四季度国内炼厂原料冬储备库需求将进一步提高,预计后期锌矿供应将逐步趋于收紧。 图表16:国内锌矿产出平稳 单位:万吨

资料来源:Wind 中信期货研究部 图表17:7月锌矿进口环比有所抬升,8月增量或有限 单位:实物万吨

资料来源:Wind 中信期货研究部 图表18:7月炼厂锌矿水平略低,8-9月有望小幅抬升 单位:天

资料来源:Wind 中信期货研究部 图表19:9月锌矿加工费止升并小幅回落

资料来源:Wind 中信期货研究部 三、全球精锌产出温和增长,中国产出干扰将持续 1.海外产出稳中有升 据ILZSG数据显示,5月份全球精炼锌产量114.99万吨,当月同比增速为5.7%。1-5月份累计量为579.18万吨,累计同比增加26.26万吨,累计增速为4.7%。今年以来全球精炼锌产出同比增量主要为中国贡献为主。海外冶炼产出呈现稳中有升的态势为主,且三季度将延续该趋势。 图表20:全球精炼锌产量 单位:千吨

资料来源:Wind 中信期货研究部 2.8月西南区域炼厂动态调整,供应干扰将持续贯穿 8月上半月西南区域限产态势仍十分凸显,云南、广西锌冶炼企业限产力度较大。不过至下半月,随着用电紧缺压力缓解,炼厂限产开始动态调整,整体限产明显放宽。我们估计8月份国内锌冶炼限产影响幅度为1万多吨。 此外,8月份检修企业包括了株冶、轩华、中色锌业、白银有色等。另8月中旬,驰宏呼伦贝尔发生了重大的安全事故,其铅锌冶炼全部停产,预计短期回归难度较大。 因此,8月份国内锌冶炼产出环比将下滑。据安泰科对国内51家炼厂统计,7月上述企业锌及锌合金产量46.1万吨,环比增加9700余吨,同比增长7.1%;安泰科预估8月份样本企业产量将环比减少1.3万吨至44.8万吨。由于驰宏呼伦贝尔的停产超出预期,我们预计8月锌冶炼产出环比将下降约2万吨。 目前西南区域限产放宽。但从发改委公布的上半年能耗双控晴雨表来看,能耗双控形势严峻,其中云南、宁夏、陕西等9个省份能耗不降反升。而这9个省份的锌冶炼产出占全国46%左右,未来需密切关注进一步的限电限产动作。今年后期国内锌供应端干扰大概率将常态化。 图表21:锌理论冶炼利润有所抬升 单位:元/吨

资料来源:Wind 中信期货研究部 图表22:近期硫酸价格进一步反弹 单位:元/吨

资料来源:SMM 中信期货研究部 图表23:国内锌冶炼产出量 单位:万吨

资料来源:安泰科 中信期货研究部 图表24:2020年中国锌冶炼产能分布

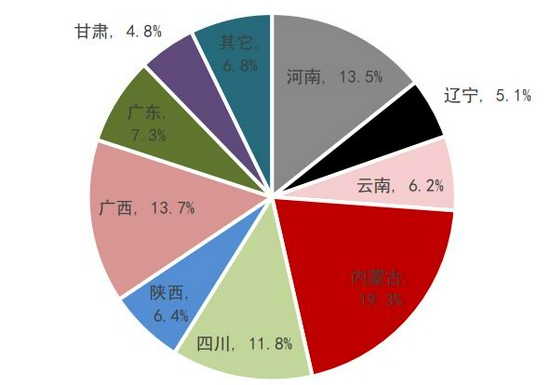

资料来源:安泰科 中信期货研究部 3.第三批抛储落地 8月27日,第三批抛储落地,此轮锌抛储量5万吨,持平于第二批,但略低于市场预期的抛储量。前三轮锌抛储累计量已达到13万吨。从抛储影响来看,锌的抛储补充力度大于铜和铝,锌保供应稳价格的意向明显。 基于国内冶炼端生产干扰的持续,国内抛储对冶炼产出缩减量进行弥补和对冲。此外,我们进一步上调今年锌的抛储总量,估计将提高至25-30万吨。 4.7月精锌进口维持于低位,8-9月进口或仍偏低 海关总署数据显示,中国7月精炼锌进口量为3.75万吨,精炼锌进口量为3.27万吨,当月同比下降26%,环比减少12.7%。7月进口多以长单流入为主。 国内抛储之后,抛储将对进口形成一定的对冲,进口量走低。8-9月份进口仍将以长单流入为主,故预计8-9月精炼锌进口量维持于4万吨以下的水平。 图表25:国内保税区锌锭库存缓慢下降

资料来源:SMM 中信期货研究部 图表26:7月精炼锌进口量进一步回落

资料来源:Wind 中信期货研究部 四、8月库存低位波动,9月低库存态势将维持 库存方面,8月份国内锌锭库存低位波动为主。从两个机构的统计来看,略有差异,SMM统计的库存小幅抬升至12万吨以上,我的有色网统计的库存仍处于12万吨以下。 8月份,第二批抛储货源5万吨到位,抛储量增加,冶炼产出下滑,供应量环比变化较小;下游延续季节性淡季态势,不过补库韧性较强。因此,8月份国内锌锭库存处于11.5-13万吨的相对低位水平。同时,国内锌现货基本保持着6月份以来的升水状态。对于9月份,抛储量持稳,冶炼端短期供应回归,但后期或存再度受限压力,以及旺季来临消费将边际改善,预计国内锌锭低库存格局不改。 海外方面,8月份,消费向好下,海外库存不断去化,LME锌库存继续小幅下降。海外锌现货也维持高溢价态势。同时,LME锌近月端在小Contango结构和基本平水的结构中切换。9月份,海外锌库存有望延续缓慢去库的趋势。 图表27:国内锌锭社会库存低位波动 单位:万吨

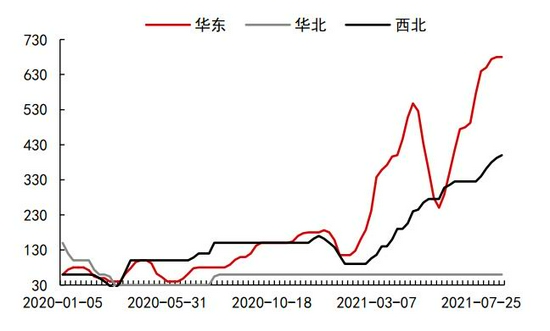

资料来源:Wind 中信期货研究部 图表28:8月以来国内锌现货延续升水状态 单位:元/吨

资料来源:Wind 中信期货研究部 图表29:LME锌库存继续小幅下降 单位:吨

资料来源:Wind 中信期货研究部 图表30:LME锌升贴水(0-3)单位:美元/吨

资料来源:Wind 中信期货研究部 中信期货 郑琼香 沈照明 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);