摘要 首先,当前在产蛋鸡存栏量处于同期中等水平,新开产蛋鸡产蛋率较低,总体供应增加有限,而淘汰量有望迎来高峰时期,故而鸡蛋(4356, 8.00, 0.18%)供应预期将有所减少;其次,目前鸡蛋市场仍处于季节性上涨周期,鸡蛋需求仍有回升预期,对现货价格有所支撑,在基差回归预期下,期货继续下跌意愿较弱;最后,对于01合约来讲,交易的是春节前备货鸡蛋价格,根据鸡蛋需求季节性规律,元旦、春节为全年需求次高点,现货价格或将有较好表现,提振远期市场行情。鸡蛋期价有望止跌回升,关注中秋前后老鸡淘汰情况。不过,饲料价格存在下降预期,在成本支撑或将减弱情况下,期价涨幅或受制约。 一、行情回顾 2021年8月,鸡蛋期价走势呈现探底回升格局。主要是上半年补栏量持续增加,新开产蛋鸡逐步递增,市场对后期现货季节性涨幅不及预期的担忧,对期价的提振作用较同期较弱,且7月底8月初疫情在全国多个城市抬头,市场悲观情绪增加,导致期价进一步下探,随着疫情防控成效显著,市场回归理性,市场对后市信心渐增,期价有所反弹。 大连商品交易所鸡蛋2201合约日K线图

数据来源:文华财经 二、基本面分析 1、饲料成本分析 玉米(2447, -19.00, -0.77%)分析:Pro Farmer结束为期四天的作物巡查后给出大幅高于USDA报告的预估值,引发了市场对美国农业部8月供需报告严重低估作物产能的担忧,或将预示着USDA将在9月调高产量前景,整体供给方面或有宽松预期。同时,巴西玉米逐步收割上市,出口速度加快,有助于缓解美国玉米市场紧张预期。国内玉米市场来看,农业农村部报告显示我国玉米丰产预期较强,以及玉米及其他替代谷物进口量均大幅增加,市场供应趋于宽松。在养殖及深加工行业全面亏损、进口拍卖持续进行、小麦、稻谷等谷物替代优势明显的背景下,玉米缺乏上涨动力,市场氛围仍旧偏弱。不过,生猪存栏已处于历史同期最高水平,对玉米需求的预期支撑仍存,加上今年种植成本飙升,且贸易商建库成本较高。预计玉米继续下跌幅度受限,或将处于宽幅偏弱震荡的格局。 豆粕(3539, 2.00, 0.06%)分析:美国农场期货杂志旗下的职业农场主公司(Pro Farmer)经过对美国中西部7个玉米大豆(5925, 55.00, 0.94%)主产州进行的为期四天的年度实地考察后,发布报告称,预计今年美国大豆产量远高于美国农业部(USDA)的最新预期,因为东部种植带产量提高,有助于弥补西部地区干旱的影响。Pro Farmer预计今年美国大豆产量为44.36亿蒲式耳,平均单产为51.2蒲式耳/英亩,分别高于美国农业部8月预测的43.39亿蒲式耳和50蒲式耳/英亩。天气预报显示未来两周美豆产区降雨增加,在8月下旬至9月上旬的大豆灌浆期,降雨量增加或导致天气炒作熄火,美豆单产有继续上调的可能。同时,美国环境保护署(EPA)向白宫提交了一份有关生物燃料强制掺混要求的提案,建议白宫追溯降低2020年的生物燃料强制掺混要求。美豆上涨推力减弱,豆粕成本支撑力度减弱。国内方面,国家粮油信息中心8月24日消息:由于大豆集中到港,大豆库存上升。监测显示,截至8月23日,全国主要油厂进口大豆商业库存716万吨,比上周同期增加34万吨,比7月同期减少15万吨,比上年同期减少9万吨。近期国内油厂开机仍然积极,大豆压榨量将维持在200万吨左右,随着后期大豆到港减少,预计大豆库存将逐渐回落。虽然8-10月国内大豆到港量偏低,但当前国内大豆商业库存较高,国家也适时投放储备大豆,大豆供应有保障。截至8月23日,国内主要油厂豆粕库存90万吨,比上周同期增加7万吨,比7月同期减少27万吨,比上年同期减少28万吨,比过去三年同期均值减少17万吨。近期国内大豆压榨量将维持高位,随着国内疫情好转,下游饲料养殖企业建库存意愿下降,同时,生猪价格延续跌势,养殖亏损幅度扩大,能繁母猪存栏已出现拐点,生猪饲料需求放缓。禽料需求也随着存栏减少而下滑,需求也缺乏提振,油厂豆粕提货速度放缓,预计豆粕库存将继续上升,压制豆粕价格。预计国内豆粕价格跟随美豆震荡偏弱。 总的来看,玉米和美豆方面均存在丰产预期,且替代谷物价格优势依旧明显,饲企需求有减弱预期,饲料成本有下调可能,对鸡蛋成本支撑力度有所减弱。 鸡蛋饲料原料玉米、豆粕价格走势图

数据来源:瑞达期货研究院、Wind 2、养殖利润分析 目前时间节点仍处于季节性上涨周期内,虽然现货价格在疫情推动下,最高价或已于8月初出现,不过9月面临着大中小院校开学,以及中秋和国庆节日备货提振,现货价格仍有上涨预期。整体来看,截至8月27日,本月全国鸡蛋现货平均价较7月平均价重心有所提升。根据wind数据显示,截止8月18日,蛋鸡养殖预期盈利为48.83元/只,较7月同期29.23元/只相比大幅增加,养殖利润预期大幅增加,养殖企业补栏量预期整体或将有所增加,饲料需求增强,截至8月27日,蛋鸡配合料平均价格为3.12元/公斤,较7月同期略有上升,不过上升幅度不大,养殖成本仍处于较高水平。在养殖成本较为稳定的情况下,蛋价稳步上涨,养殖预期盈利逐步增加,养殖企业会继续扩大养殖规模,增加补栏量,鸡蛋远期供应面预期有望宽松,或将对远期蛋价上涨形成制约。

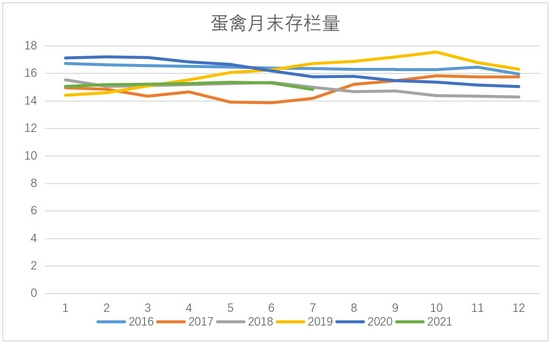

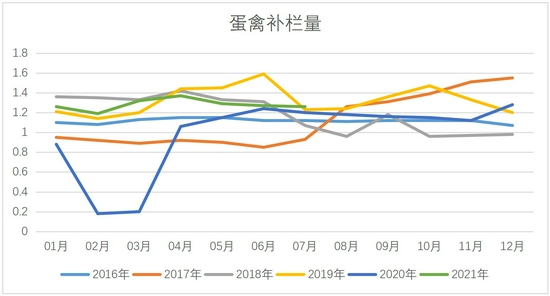

数据来源:瑞达期货研究院、Wind 3、存栏及补栏量分析 根据布瑞克数据显示,7月全国蛋禽月末总存栏量为14.83亿只,较6月15.30减少了0.47亿只,减幅为3.07%,较去年同期15.75减少0.92亿,减幅为5.84%。6月份蛋禽补栏量为1.26亿只,较5月1.27亿只减少了0.01亿只,减幅0.79%,较去年同期1.20增加了0.06亿只,增幅为5.0%。蛋禽存栏整体处于偏低水平,短期整体供应压力不大。 从新开产蛋鸡来看,8、9月份新开产及新上高峰蛋鸡多为今年3-4月份补栏,从鸡苗销量来看,三月及四月份鸡苗销量总和环比一二月份总量大幅增加30%以上,故预计8、9月新增开产量及新上高峰蛋鸡数量将会继续增加,不过新开产蛋鸡产蛋率较低,故而总体供应增加量有限。 从淘汰鸡来看,随着蛋价的强势反弹,养殖户淘鸡意向减弱,而按照16-17个月的养殖周期看,理论上9月进入淘汰期的老鸡为2020年5月份左右补栏的鸡苗,因去年疫情因素,当时鸡苗补栏量较少,故可淘汰数量不多,不过市场春节前后的换羽鸡逐步进入淘汰期,8、9月份预期将会是淘汰量相对较高的月份。 从补栏方面来看,目前饲料成本依旧高于往年同期水平,且下半年补栏鸡苗对应的开产时间是明年上半年,在经历春节集中消费后,年后蛋价有回落预期,养殖单位对后市信心不足,补栏积极性不高,下半年补栏预期明显弱于上半年,因此对应远期市场供需结构将转为趋紧。 总体来看,当前在产蛋鸡存栏量处于同期中等水平,新开产蛋鸡产蛋率较低,总体供应增加有限,而淘汰量有望迎来高峰时期,故而鸡蛋供应预期将有所减少,提振蛋价。

数据来源:布瑞克 瑞达研究院

数据来源:布瑞克 瑞达研究院 4、疫情防控成效显著,市场气氛回暖 8月28日0—24时,31个省(自治区、直辖市)和新疆生产建设兵团报告新增确诊病例33例,均为境外输入病例(云南17例,上海5例,天津4例,广东3例,江苏2例,福建1例,四川1例);无新增死亡病例;新增疑似病例1例,为境外输入病例(在上海)。当日新增治愈出院病例119例,解除医学观察的密切接触者1962人,重症病例较前一日减少1例。截至8月28日24时,据31个省(自治区、直辖市)和新疆生产建设兵团报告,现有确诊病例1259例(其中重症病例9例),累计治愈出院病例88924例,累计死亡病例4636例,累计报告确诊病例94819例,现有疑似病例1例。累计追踪到密切接触者1161449人,尚在医学观察的密切接触者24381人。近期国内疫情防控成效显著,国内已无新增本土病例,此轮疫情基本已得到全面控制。暑期已接近尾声,各地大中小院校即将陆续开学,前期悲观气氛逐步缓解,市场氛围逐步向好,鸡蛋需求有望逐步回升。 三、基差分析 截止8月27日,鸡蛋现货平均价格为4592元/500千克,而2201合约期货收盘价为4369元/500千克,现货较期货升水处于同期中等偏高水平。虽然受前期疫情影响,鸡蛋经历一波抢购潮,现阶段需求有所放缓,市场走货一般,现货价格自月初高点有所降低,基差有所缩窄,不过,目前来看,全国各地陆续解封,市场气氛逐步回暖,叠加9月开学季,鸡蛋需求仍有回升预期,对现货价格有所支撑,在基差回归预期下,盘面重心有望逐步上移。 鸡蛋主力合约与现货价价差

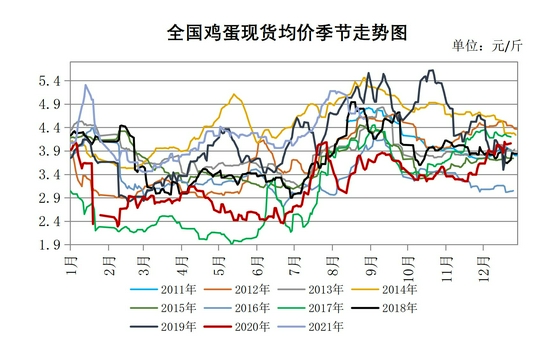

数据来源:博亚和讯 瑞达研究院 四、现货季节性分析 鸡蛋属于生鲜品,由于无法做长时间的物理库存,同时消费端受节日影响明显,现货价格具有很强的季节性,蛋价一般下半年明显强于上半年。对过往几年进行统计,市场一般每年会对9月合约给出较强旺季预期,主要是随着中秋、国庆节日到来,各大食品厂开始为节日备货,市场预期需求较旺,蛋价呈现季节性上涨趋势,总体处于同期较高水平,市场上涨预期强烈,一般而言,现货价格在8月底9月初达到最高值。尽管近日由于疫情影响,经历前期一波抢购潮过后,市场重归理性,价格有所回落。不过,目前仍处于季节性上涨周期,现货价格仍有继续上涨的潜力,故而对盘面有所支撑。

数据来源:博亚和讯 瑞达研究院 五、9月鸡蛋市场展望及期货策略建议 首先,当前在产蛋鸡存栏量处于同期中等水平,新开产蛋鸡产蛋率较低,总体供应增加有限,而淘汰量有望迎来高峰时期,故而鸡蛋供应预期将有所减少;其次,目前鸡蛋市场仍处于季节性上涨周期,鸡蛋需求仍有回升预期,对现货价格有所支撑,在基差回归预期下,期货继续下跌意愿较弱;最后,对于01合约来讲,交易的是春节前备货鸡蛋价格,根据鸡蛋需求季节性规律,元旦、春节为全年需求次高点,现货价格或将有较好表现,提振远期市场行情。鸡蛋期价有望止跌回升,关注中秋前后老鸡淘汰情况。不过,饲料价格存在下降预期,在成本支撑或将减弱情况下,期价涨幅或受制约。 操作建议方面: 1、投机策略 建议2201合约在4300附近轻仓试多,止损50元/500千克。 2、套利策略 由于次主力5月合约交易不活跃,故不建议1-5跨期套利。 3、套保策略 建议下游食品厂可以考虑在4300附近买入鸡蛋2201合约进行买入套保,止损参考4250元/500千克。 瑞达期货 王翠冰 |

|

|  |

|