原标题:沪铜(69500, -820.00, -1.17%) 区间振荡为主 来源:期货日报 需求缺乏亮点 下游需求缺乏明显亮点,预计后期国内去库力度有限。同时,在国家储备陆续投放的背景下,铜价上行空间将受限,预计主力合约将在68500—71500元/吨区间振荡。

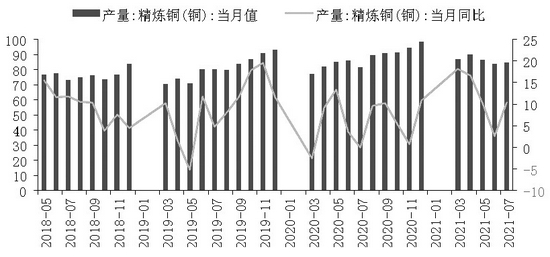

图为我国精炼铜产量情况(单位:万吨) 近期,沪铜以连收三连阳的形态强势反弹,不过周二沪铜盘面再度承压回落,目前主力合约期价徘徊于70000元/吨关口附近。 全球供应保持稳定 目前铜矿供应端整体保持稳定格局,短期干扰进一步解除。9月3日,Codelco旗下Andina矿区的SIIL工会与SUT工会达成薪资协议,为期36个月,结束了为期23天的罢工。同时,智利时间9月4日JXNipponMining&Metals旗下Caserones矿区的Lumina工会签署薪资协议,为期36个月,结束了为期26天的罢工。整体来看,目前处于海外矿山劳资合同谈判集中阶段,虽然大部分罢工事件得到了妥善的解决,但不排除后期还会有铜矿去效仿。 从近期海外矿企发布的二季度产量报告来看,15家矿企在二季度的总产量增长0.78%,同比上升3.53%,上半年总产量增长2.66%。预计下半年铜矿产量仍将保持增长态势。矿山增长部分大多是来自于矿山的新扩建。总体而言,2021年全球铜精矿将继续维持紧平衡格局,预计缺口较2020年会有所收窄。乐观预期全球铜矿产量增幅将攀升至7%。 9月产量难有明显增长 预计9月我国电解铜产量为86.05万吨,同比增长1.1%,环比增长0.6%;预计1—9月累计产量为770.14万吨,同比增长6.6%;9月有5家铜企检修恢复,产量较8月将新增2.98万吨。同时,个别企业受环保巡视督察,产量将影响2.3万吨,因此预计9月产出难有明显回升迹象。 全球铜显性库存整体仍处于近5年来的低位水平。LME铜库存自3月以来持续累库,目前已接近去年5月以来的高位水平。而国内方面,上海保税区铜库存在经历了自4月底以来的累库之后,于7月下半月开启了去库化进程。截至9月13日,上海保税区库存达到27.7万吨。截至9月10日,我国铜社会库存报13.02万吨,较上周减少0.18万吨。目前国内库存整体仍偏低,仍能支撑铜价高位运行。 精炼铜进口方面,7月进口量为27吨,环比下滑2.62%,同比下滑52.5%;1—7月我国精炼铜累计进口207万吨,同比下滑18.83%。前期难以获得大量进口货源,一方面是由于前期进口窗口长期关闭;另一方面,全球海运运力较为紧张,对海外提单到港数量有抑制作用。步入9月后,现货进口窗口再次开启,预计近期进口铜量会有所增加。 国网工程订单释放量有限 2021年电网工程计划投资额4730亿元,较2020年计划投资额增长2.8%。今年全国1—7月电网工程投资额完2029亿元,同比下滑1.17%。但由于主要原料价格同比涨幅明显,因此实际订单下滑幅度更为凸显,实际金属消耗量减少。目前电力投资整体偏弱,后期订单释放量有限。 宏观面,美联储表态可能年内启动Taper,但对后续加息操作的信号尚未明确,全球经济修复已步入了调整阶段。基本面上,伴随着海外矿山产能的释放,全球铜精矿供应形势有所改善,铜精矿加工费稳步回升。不过,大型矿企罢工事件带来的供应不确定性仍需关注。就国内而言,上期所铜库存、社会库存虽延续回落趋势,但下游需求缺乏明显亮点,预计后期去库力度有限。同时,在国家储备的陆续投放下,铜价上行空间将受到一定限制。总体而言,预计沪铜主力合约近期将在68500—71500元/吨区间振荡。(作者单位:中国国际期货) |

|

|  |

|