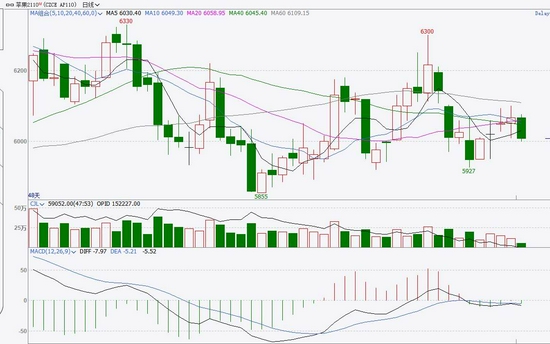

摘要 8月份,苹果(5595, -10.00, -0.18%)期货主力2110合约震荡为主,月度涨幅约0.5%,因受外围品种联动拉动,叠加节日消费提前备货,期价小幅反弹,但随后价格基本倾吐前期涨幅,由于早熟嘎啦果上市量加大,库内富士性价比较低。 展望于2021年9月,新季早熟市场:西北及山东局部早熟嘎啦上市进入高峰,成交以质论价为主,今年嘎啦果实个头普遍较小,主流价格低于往年同期水平。目前全国苹果冷库库存在100万吨附近,略高于去年同期,旧作苹果销售时间愈发紧张。另外当前各类时令鲜果上市供应仍处于集中期,加之早熟富士即将上市,库内苹果消费疲弱,产区去库压力仍较大。另外从8月份农产品水果量价监测看,各类水果成交量均出现萎缩现象,受水果市场供应大增,大大削弱了各类水果消费份额。不过随着中秋、国庆双节临近,节日效应增强背景下,对苹果市场存一定支撑作用,预计后市苹果期价仍维持宽幅震荡为主。操作上,建议苹果2110合约在5600-6200元/吨区间高抛低吸为主。 风险提示: 1、水果市场消费情况;2、资金持仓情况;3、节日需求;4、苹果去库节奏及批发市场走货情况;5、新产苹果产量 一、市场回顾 8月份,苹果期货2110合约呈冲高回落态势,月度涨幅约0.5%,因前期受外围品种联动拉动,叠加节日消费提前备货,苹果期价小幅反弹,但由于早熟嘎啦果上市量加大,库内富士性价比较低,苹果期价基本倾吐前期涨幅。 图1:苹果期货2110合约日线走势

数据来源:文华财经 二、供应端因素分析 1、新产季苹果大概率处于丰产年份 新产季而言,霜冻等恶劣天气影响发生率偏低于往年,西北地区苹果料小幅增产为主。据山东省苹果产业协会知,山东省苹果主产区套袋数量较去年减少17.3%,其中沂蒙区域减少14%(蒙阴减少30%,沂源减少10%),烟台市减少12.5%左右(西部基本不减产或略增,东部从西往东减少逐渐加剧30%左右),威海市减少38.8%。预计西部地区略增产抵消山东主产区减产比例,整体上,2021年度全国新季苹果预估小幅增产为主,大致在4200万吨附近,但目前不确定因素仍存在,苹果产量预估值仍有待修正。 图2:2021/22年度苹果产量预估

数据来源:WIND、瑞达期货研究院

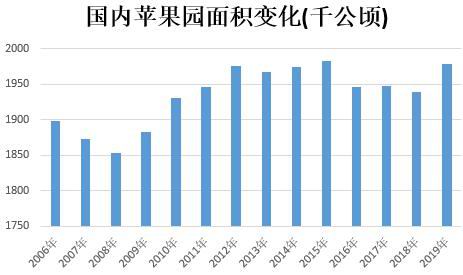

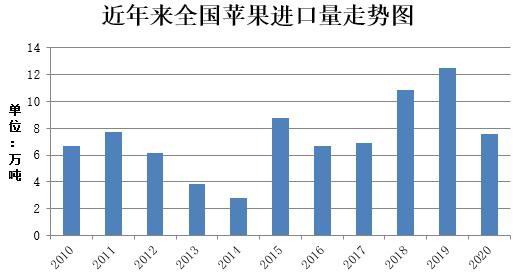

数据来源:国家统计局、瑞达期货研究院 2、早熟嘎啦果成交欠佳,对旧作苹果市场形成冲击 目前全国苹果冷库库存在100万吨附近,略高于去年同期,去库率稍放缓,当前各类时令鲜果上市供应仍处于集中期,加之早熟苹果上市量增加,价格出现0.2-0.4元/斤的下滑,库存富士消费疲弱,产区去库压力仍较大。 一般情况下每年陕、甘苹果冷库出货时间为1-5月,山东冷库出货时间为每年的6-8月份;西北甘肃4月前后开始清库,陕西5-6月份清库,山东8月底前清库,不过随着冷库管理水平的提高,整体产区冷库清库时间根据行情延迟。且西北地区最终冷库出货销往西北、西南、中南、华东市场等地,山东产区苹果销往华北、东北华东市场等地区。 2、水果进口数量环比减少 苹果进口方面,近十年以来中国苹果进口量均较少,进口苹果主要来自美国、新西兰和智利。2020中国苹果进口缩减39.4%至7.57万吨,主要基于本年度国内苹果供应充足,加之消费者需求降级等影响,促使中国减少进口苹果。由于美国是中国的最大进口国,受到贸易征税的影响,中国将减少进口苹果量而转移至新西兰和智利。总体上,中国仍作为全球最大的苹果生产国,进口量几乎少之又少,基本上可以忽略不计。2021年1-6月,鲜苹果进口总量为38447.02吨,同比减少16.47%,进口金额79126285美元,同比减少0.86%。 图3:中国鲜苹果进口情况

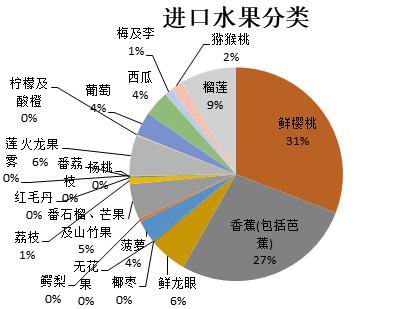

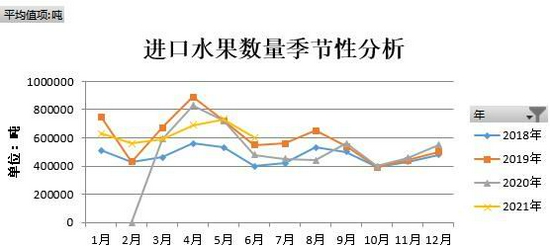

数据来源:WIND、瑞达期货研究院 从进口水果来看,国内主要进口水果占比较大的是鲜樱桃、香蕉、榴莲等种类,其中鲜樱桃进口数量占比超过进口水果所有种类的十分之一。从近四年进口水果数据看,进口水果供应呈现逐步递增趋势,每年的4月和8月为进口水果数量的峰值月份,主要受季节性供需变化主导。2021年7月进口水果为58万吨,环比减少2万吨或3.33%,2021年1-7月我国已累计进口水果538万吨,累计同比增加7.30%。分水果品种来看,进口菠萝、荔枝、番石榴增加,榴莲、猕猴桃、葡萄及梅和例子减少为主,由于当下国内葡萄、李子等时令鲜果正值上量期,价格相对低廉,消费者更倾向此类水果消费。 另外,随着国内时令鲜果量接连上市,水果市场供应大增,进口水果优势大大减弱的情况下,国产水果替代效用增强,预计后市我国进口水果类数量增幅有所放缓。 图4:进口水果月度数量季节性分析

数据来源:国家统计局、瑞达期货研究院

数据来源:国家统计局、瑞达期货研究院 图5:主要进口水果数量情况

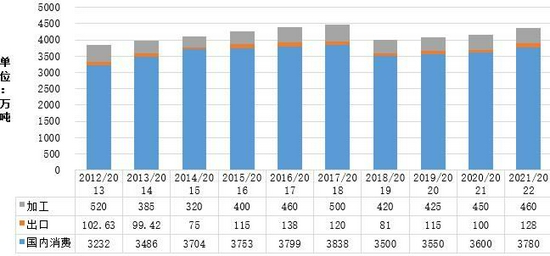

数据来源:国家统计局、瑞达期货研究院 三、需求端因素分析 1、苹果出口量仍维持良好局面,但提振作用有限 中国苹果的需求主要分为国内消费、加工、和出口。其中国内鲜食消费占绝大比例,而加工方面则为460万吨,出口为100万吨左右,分别占苹果需求的10%和3%。鉴于中国对水果的消费注重于营养价值和新鲜度苹果,后期中国苹果消费增长将有所放缓甚至出现饱和状态。出口和加工的变化则相对平缓,加工方面大多维持在500万吨左右,出口则保持在100万吨附近。 图6:2012年度以来的中国苹果需求情况

数据来源:布瑞克、瑞达期货研究院 随着早熟苹果逐渐上市,对旧作苹果替代作用凸显,加之旧作存储期限逐渐缩窄,库内苹果容易发生虎皮等质量问题加深,内销不佳的情况下,客商加大出口中低档苹果的可能性加大,尤其是东南亚国家喜好小果,利润相对可观。海关总署数据显示,截止2021年7月,中国出口苹果当月60000.0吨,环比持平,同比减少5%,出口金额为8.23千万美元,平均单价为1332.79美元/吨,;2021年1-7月出口累计数量为500000.0吨,累计同比增加8.7%,主要出口国为印度尼西亚、菲律宾、孟加拉国、越南等,出口累计同比增加,主要受贸易小果出口需求良好。 图7:2017年以来中国鲜苹果出口情况

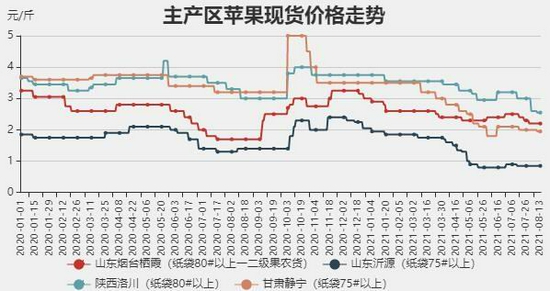

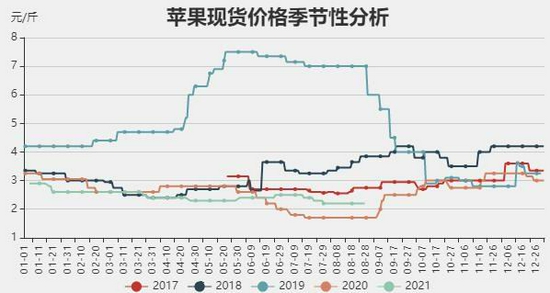

数据来源:WIND、瑞达期货研究院 而苹果生产的季节性决定了苹果消费具有明显的季节性特征,特别是秋冬季节的苹果消费相对较多,其中圣诞、元旦以及春节期间的苹果消费相对旺盛。而夏季需求相对较少,特别是进入5月份后,随着其他时令鲜果的上市,苹果的消费需求进入淡季期。我国的富士苹果主要是晚熟品种,大多数苹果在秋季的9月开始逐渐上市。再者,我国苹果消费主要以鲜果消费模式为主,占比在85%左右,当然也包含损耗量;12%为深加工,出口量占比较为低。 2、产销区现货市场成交冷清 从苹果产区角度而言,产区旧季库存苹果交易依旧冷清,西北及山东局部早熟嘎啦上市进入高峰,成交以质论价为主,主流价格低于往年同期水平。具体产区来看,山东产区库存富士苹果继续清库为主,行情弱势延续,局部地区新季早熟嘎啦上市进入中后期,果实较小,使得价格较去年偏低;陕西产区旧作库存剩余不多,基本以卖家自提发往市场为主,调货交易冷清,当地新季早熟嘎啦进入上货高峰,市场反映今年整体果个较小,成交以质论价为主;甘肃旧作苹果多在当地冷库手中,调货交易较少。截止2021年8月31日,山东栖霞纸袋80#以上一二级苹果价格为2.2元/斤,相较于7月的2.3元/斤下跌了0.1元/斤;陕西洛川纸袋80#以上苹果价格为2.65元/斤,相较于7月的3.0元/斤下跌了0.35元/斤;甘肃静宁纸袋75#以上苹果价格为1.95元/斤,相较于7月的2.0元/斤下跌了0.05元/斤;8月份产区苹果现货价格均下跌为主,下跌了0.1-0.35元/斤区间。 图8:富士苹果产区价格走势

数据来源:中国苹果网、瑞达期货研究院

数据来源:中国苹果网、瑞达期货研究院 图9:历年红富士苹果批发平均价格走势

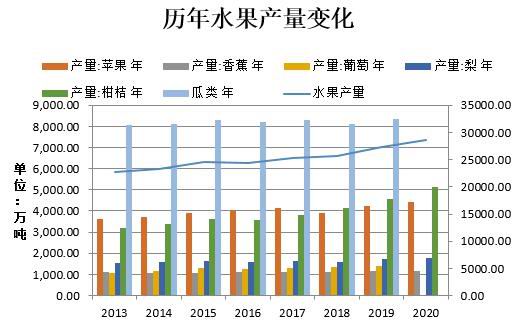

数据来源:WIND、瑞达期货研究院 截止2021年8月下旬,全国苹果批发价为7.00元/公斤,比7月的7.24元/公斤,下跌了0.24元/公斤,跌幅为3.30%;富士苹果批发平均价为6.80元/公斤,比7月的6.60元/公斤,上涨了0.2元/公斤,涨幅为3.0%。苹果及富士苹果批发价格涨跌互现,其中富士苹果批发价格略上调,主要受早熟嘎啦上市初期,开秤价格略好于预期,但整体上全品种苹果批发价格下调为主,且价格下滑并仍未带动市场走货。目前多种时令鲜果仍处于上市高峰阶段,且市场仍倾向于尝鲜新季果,早熟富士将在一周左右上市,关新季早熟富士开秤价格,对新季晚熟富士开秤价格存一定的指引。 四、水果供应仍处于上量高峰期 苹果作为人们生活当中的非必需品,一旦苹果价格过高的情形下,消费者可选择其他水果种类。据相关性分析知,蜜桔、鸭梨以及香蕉与苹果的相关系数较高,并且处于正相关关系。随着近几年水果种植面积的增长,其供应亦不断增加,2020年水果总产量达28692.4万吨,同期增长4.70%,其中苹果、香蕉、柑橘及瓜类产量占比均超15%,最近7年产量增幅较为明显的是柑橘和梨。 图10:历年水果产量变化及苹果种植面积

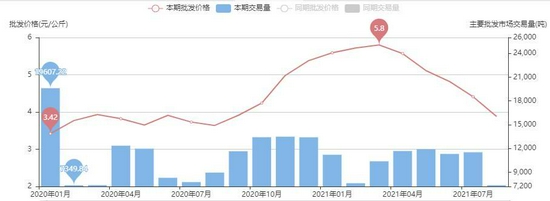

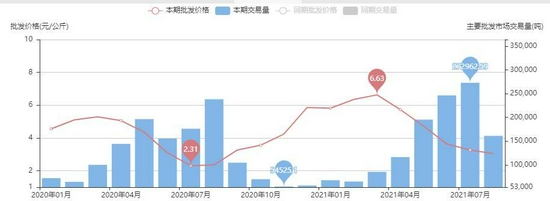

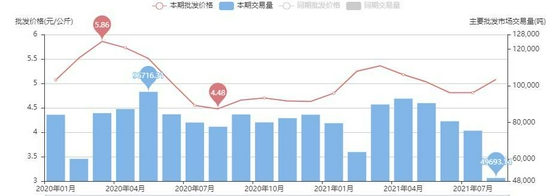

数据来源:国家统计局、瑞达期货研究院 根据农业部监测的主要水果产品价格显示,截至2021年8月底富士苹果批发平均价为3.4元/斤,较7月份的3.3元/斤,上涨了0.1元/斤;香蕉批发平均价为2.615元/斤,较7月底的2.19元/斤,环比上涨了0.425元/斤;鸭梨批发平均价为2.295元/斤,较7月底的2.42元/斤,环比下跌了0.125元/斤;西瓜批发平均价为1.785元/斤,较7月底的1.96元/斤,下跌了0.175元/斤。以上数据可以明显看出,8月份水果批发价格涨跌互现,其中富士苹果、香蕉批发价格上涨为主,西瓜、鸭梨批发价格等下跌为主。当前水果仍处于时令鲜果上市高峰期,且新季早熟苹果上市冲击下,库内富士苹果批发价格反弹乏力,另外从8月成交量看,各类水果成交量均出现萎缩现象,受市场供应大增,大大削弱了各类水果消费份额。 图11:四大类水果批发平均价对比图

数据来源:WIND、瑞达期货研究院 图12:富士苹果批发平均价及交易量对比图

数据来源:中国农业信息网 图13:鸭梨批发平均价及交易量对比图

数据来源:中国农业信息网 图14:西瓜批发平均价及交易量对比图

数据来源:中国农业信息网 图15:香蕉批发平均价及交易量对比图

数据来源:中国农业信息网 五、9月苹果市场行情展望 新季早熟市场:西北及山东局部早熟嘎啦上市进入高峰,成交以质论价为主,今年嘎啦果实个头普遍较小,主流价格低于往年同期水平。目前全国苹果冷库库存在100万吨附近,略高于去年同期,旧作苹果销售时间愈发紧张。另外当前各类时令鲜果上市供应仍处于集中期,加之早熟富士即将上市,库内苹果消费疲弱,产区去库压力仍较大。另外从8月份农产品水果量价监测看,各类水果成交量均出现萎缩现象,受水果市场供应大增,大大削弱了各类水果消费份额。不过随着中秋、国庆双节临近,节日效应增强背景下,对苹果市场存一定支撑作用,预计后市苹果期价仍维持宽幅震荡为主。 操作建议: 1、投资策略: 建议苹果2110合约在5600-6200元/吨区间高抛低吸,止损各100元/吨。 2、套利策略 苹果2110合约与2201合约价差处于200元/吨附近,整体仍是近强远弱格局,按照季节性两者价差变化不明显,不建议介入套利交易。 风险提示: 1、水果市场消费情况;2、资金持仓情况;3、国内外疫情;4、苹果去库节奏及批发市场走货情况;5、新产早中熟富士苹果产量及开秤价格。 瑞达期货 王翠冰 |

|

|  |

|