来源:期货日报 作者:范芮 下半年铜精矿供应持续宽松预期已经在加工费中得到证实,目前国内进口铜精矿加工费为60.83美元/吨,较上半年低位回升近一倍,可见铜精矿供应正如市场预期一般,处于释放进程中。

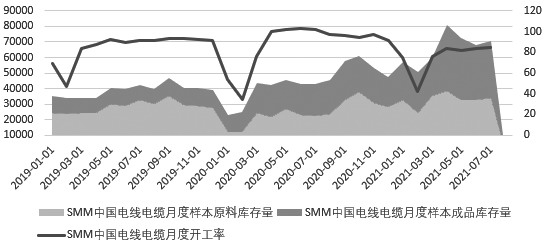

8月铜价振荡回落,大致分为两个阶段:8月初至8月中旬,铜价持续承压于5日均线,回落较平稳;8月17日起,铜价连续快速大跌三日,伦铜日内一度下破关键技术位9000美元/吨一线,随后开始了修复行情。 恐慌情绪减弱 美联储公布的7月会议纪要显示,多数联储决策者认为,若经济复苏符合预期,可能适合今年开始放慢购债步伐,多人认为应确认Taper时点和加息时点无关。本次会议纪要引发市场轩然大波,美元指数重获上行动力,美股一度大跌并引发VIX指数快速飙涨,仅三个交易日VIX指数便上涨近35%,大宗商品市场整体走弱。不过,虽然美元指数一度逼近关键技术位93.47附近,但未能有效上破,美股也在短暂下跌后收复失地,市场恐慌情绪明显减弱。 8月末密集公布了中、欧、美等主要经济体的制造业PMI数据。其中,中国8月官方制造业PMI为50.1,欧元区8月制造业PMI终值为61.4。欧元区和国内PMI数据环比回落令市场需求忧虑再起。而美国就业数据不佳令美元加速回落,并在非农就业数据公布时兑现,美元指数最低触及91.80。全球央行年会中鲍威尔的发言以及美国就业数据不佳均令市场对美联储放缓缩债步伐信心增强,铜价由此被赋予走强动力。 目前,市场对于放缓缩债步伐的预期增强,且美联储收紧货币政策的预期在5—6月已经产生一定的价格内嵌作用,我们认为,若无明确的货币政策转向信号出现,9月宏观整体环境仍然相对温和。 供应整体宽松 8月南美有多家矿山进行薪资谈判,不过由于矿山罢工多持续时间较短,因此并未对铜价产生明显影响。下半年铜精矿供应持续宽松预期已经在加工费中得到证实,目前国内进口铜精矿加工费为60.83美元/吨,较上半年低位回升近一倍,可见铜精矿供应正如市场预期一般,处于释放进程中。 8月国内废铜供应仍然相对紧张,受此影响,国内废铜杆企业开工率继续回落至57.39%,精废价差持续收窄甚至倒挂引导废铜需求流向精铜。据SMM给出的精铜杆开工率预测数据,8月国内精铜杆开工率约为70.86%,环比7月预测值有所回升。目前消费淡季特征较为明显,因此废铜供应紧张并不是产业链突出矛盾引发。 9月国内将有广西金川、吉林紫金铜业、烟台国润等合计60万吨的冶炼产能计划检修,根据推算,影响精炼铜产量约为3.04万吨。虽然9月冶炼厂检修影响加大,但SMM报出的截至9月3日当周的进口铜精矿加工费已经回升至60.83美元/吨,较4月的30美元/吨以下水平回升一倍。加之目前铜价仍处于相对高位,未检修冶炼厂的生产积极性预计较为乐观。 终端需求可期 7月虽然是线缆行业的传统淡季,但国内线缆企业开工率仍然连续第二个月回升,SMM统计的7月国内电线电缆开工率为85.11%,同期用铜量也进一步回升,伴随国储对下游抛储以及全面降准落实,线缆需求正在逐渐发力。7月国内线缆企业原料库存量约为3.4万吨,环比小幅增加。企业原料备货和生产都较为积极,可见企业对后市需求预期乐观。 8月铜价曾两度振荡走弱,8月末更是一度回落至65500元/吨附近,民用经销商以及地产企业线缆采购力度均加大。原料成本进一步回落刺激线缆行业生产积极,产成品销售增加,后市线缆企业有望延续生产回升的积极势头。 近三年空调行业持续面临高库存压力,且库存压力不断加大,目前国内空调库存量仍然处于2000万台附近的高位,而今年7月国内铜管产成品库存仅有1.48万吨,为近三年同期低位。由此可以推测,库存问题已成为空调行业“新常态”,年底空调生产力度有望打破库存限制,生产潜力值得期待。 总之,9月铜价振荡偏强。(作者单位:国元期货) |

|

|  |

|

微信:

微信: QQ:

QQ: